Model Portföy

Araştırma Departmanımız tarafından hazırlanmış olan güncel Hisse Model Portföyümüze aşağıdan ulaşabilirsiniz.

Pot.% (*)

Giriş Tarihi

Giriş Fiyatı

(Pay Piyasası verileri BIST kaynaklı en az 15 dakika gecikmeli verilerdir.)

(*)"Yükseliş Potansiyeli %" bölümünde yer alan negatif yüzdesel değerler, hissenin hedef fiyatını aşmasından kaynaklanmaktadır.

GCM Yatırım Menkul Değerler A.Ş. veya GCM Yatırım Menkul Değerler A.Ş. ile ilişkili herhangi bir kimse, işbu internet sitesinde yer alan veri, alıntı, grafik ve al/sat işaretleri dahil olmak üzere, bilgiye güvenme sonucunda meydana gelecek zarar veya kayıplar ile ilgili herhangi bir sorumluluk kabul etmeyecektir. Lütfen finansal piyasalardaki ticari riskler ve maliyetler konusunda tam bilgi edininiz ve gerek görmeniz durumunda portföy yönetimi veya yatırım danışmanlığı konusunda yetkili kişi veya kurumlardan hizmet alınız çünkü kaldıraçlı alım satım işlemleri çok risklidir. Kaldıraç etkisi nedeniyle, düşük teminatla işlem yapmanın piyasada lehe çalışabileceği gibi aleyhe de çalışabileceği ve bu anlamda kaldıraç etkisinin tarafınıza yüksek kazançlar sağlayabileceği gibi yüksek zararlara da yol açabileceği ihtimali daima göz önünde bulundurulmalıdır.

GCM Yatırım Menkul Değerler A.Ş. veya GCM Yastırım Menkul Değerler A.Ş. ile ilişkili herhangi bir kimse, işbu internet sitesinde yer alan veri, alıntı, grafik ve al/sat işaretleri dahil olmak üzere, bilgiye güvenme sonucunda meydana gelecek zarar veya kayıplar ile ilgili herhangi bir sorumluluk kabul etmeyecektir. Lütfen finansal piyasalardaki ticari riskler ve maliyetler konusunda tam bilgi edininiz ve gerek görmeniz durumunda portföy yönetimi veya yatırım danışmanlığı konusunda yetkili kişi veya kurumlardan hizmet alınız çünkü kaldıraçlı alım satım işlemleri çok risklidir. Kaldıraç etkisi nedeniyle, düşük teminatla işlem yapmanın piyasada lehe çalışabileceği gibi aleyhe de çalışabileceği ve bu anlamda kaldıraç etkisinin tarafınıza yüksek kazançlar sağlayabileceği gibi yüksek zararlara da yol açabileceği ihtimali daima göz önünde bulundurulmalıdır.

02 Şubat 2026 - AKBNK Bilançosunu Açıkladı

Dengelenme süreci linklerin tekrar bağlanması bankacılık karlılıklarını maalesef olumsuz etkilemiştir. Faiz indiriminin kesintiye uğraması parasal sıkılaştırma marj genişlemesini ertelemişti önümüzdeki dönemde son gelen faiz indiriminin de etkisiyle enflasyon patikasının daha görünür olması faiz indirimi ihtimalinin devam etmesiyle faaliyet ortamının toparlanması takip edilmesi gereken önemli bir konudur. Bu noktada Bankacılık Sektörünün AKTİF KALİTESİ öne çıkmaktadır. Akbank’ın aktif kalitesinin ayrılan karşılıklarla güçlü görünümü devam etmekte olup ayrıca sektörde güçlü Sermaye Yeterliliği Rasyosu bunu desteklemektedir. Ayrıca gelirlerde Ücret ve Komisyon gelirlerinin karı destekliyor oluşu ile model portföyümüzde yer alan AKBNK’ın cari ve prospektif F/K ve PD/DD oranlarına göre hesaplanan değerlerin ortalaması olan 97 TL’lik hedef fiyatımızı 119TL’ye çıkartıyor ve model portföyde tutmaya devam ediyoruz. Raporumuza ulaşmak için tıklayınız.

23 Ekim 2025 - AKBNK Bilançosunu Açıkladı

Akbank’ın aktif kalitesinin ayrılan karşılıklarla güçlü görünümü devam etmekte olup ayrıca sektörde güçlü Sermaye Yeterliliği Rasyosu bunu desteklemektedir. Ayrıca gelirlerde Ücret ve Komisyon gelirlerinin karı destekliyor oluşu ile beraber yaklaşık yıl sonu kar beklentimiz 66,5 Milyar TL olup Özkaynakları da 300 Milyarın üzerine taşıyacağı beklentisi ile hedef fiyatımızı cari ve prospektif F/K ve PD/DD oranlarına göre hesaplanan değerlerin ortalaması olan 97 TL’lik hedef fiyatımızı koruyoruz ve model portföyde tutmaya devam ediyoruz. Raporumuza ulaşmak için tıklayınız.

31 Temmuz 2025 - AKBNK Bilançosunu Açıkladı

Akbank’ın aktif kalitesinin ayrılan karşılıklarla güçlü görünümü devam etmekte olup ayrıca sektörde güçlü Sermaye Yeterliliği Rasyosu bunu desteklemektedir. Ayrıca gelirlerde Ücret ve Komisyon gelirlerinin karı destekliyor oluşu ile beraber yaklaşık yıl sonu kar beklentimiz 66,5 Milyar TL olup Özkaynakları da 300 Milyarın üzerine taşıyacağı beklentisi ile hedef fiyatımızı cari ve prospektif F/K ve PD/DD oranlarına göre hesaplanan değerlerin ortalaması olan 97 TL olarak belirliyoruz ve model portföyde tutmaya devam ediyoruz. Bilanço ile alakalı bilgi almak için raporumuzu inceleyebilirsiniz.

28 Nisan 2025 - AKBNK Bilançosunu Açıkladı

Akbank 2025 yılı 1.çeyreğinde piyasa medyan beklentisi olan 12,9 milyar TL’nin %6 üzerinde 13,7 milyar TL net kar açıkladı. Çeyreklik net kar geçen yılın aynı dönemine göre %4’lük bir artışa işaret etti. Net kar rakamındaki artışa net ücret komisyon gelirlerinin destek olduğu görülürken faiz gelirlerindeki kısmi daralma da ayrıca dikkat çeken unsur oldu. Bilanço ile alakalı bilgi almak için raporumuzu inceleyebilirsiniz.

31.01.2025 Tarihli Güncelleme

AKBNK 4Ç24'de beklentilerin hafif üzerinde 9,227 milyon TL kâr açıkladı. Beklentiler 9,177 milyon TL seviyesindeydi. Net kar geçen yıl aynı çeyreğe göre yıllık 38.6% azalış gösterdi. Bu sonuçla banka 2024 yılını 36.3% azalışla 42 milyar TL net kâr ile kapamış oldu.

Hisse 8.04x f/k ve 1.42x pd/dd piyasa çarpanları ile işlem görmekte. Banka sektör ortalamaları f/k için 8.02x ve pd/dd için 1.78x seviyelerinde bulunuyor. Açıklanan sonuçları beklentilere paralel olarak okuyoruz. Hisse üzerinde nötr etki bekliyoruz. AKBNK hissesini Model Portföyümüzde taşımaya devam ediyoruz. Gordon Modelimizde ve 2025-2026 Özsermaye büyüme beklentilerimizdeki metriklerde yaptığımız güncellemeler sonucunda ABNK için 12 aylık hedef fiyatımızı 77.95TL’den 87.62TL seviyesine revize ediyoruz.

30.07.2024 Tarihli Güncelleme

Bankanın 2024 beklentilerine göre, beklentilerimizi tekrar gözden geçirmek durumunda kaldık. Buna göre 2024 Özsermaye büyüme beklentimizi %40 seviyesinden %15 seviyesine çekiyoruz. 2025 ve 2026 yılı beklentimizi koruyoruz. Bununla birlikte 2024 ROE beklentimizi ise %35 seviyesinden %20 seviyesine düşürdük. Bunda Banka’nın verdiği yönlendirmeler ve 2Ç24 dönemindeki agresif aşağı yönlü değişimler etkili oldu. Buna göre AKBNK için hedef fiyatımızı 86.65TL seviyesinden 77.95TL seviyesine aşağı yönlü revize ediyoruz. Buna göre AKBNK son borsa kapanışı ile %20.57 yükseliş potansiyeli bulunuyor. AKBNK’ı tek banka hissesi olarak Model Portföyümüzde tutmaya devam ediyoruz.

12.07.2024 Tarihli Güncelleme

Son açıklanan Haziran enflasyonu ve enflasyon beklentilerindeki iyileşmeye paralel olarak Bankacılık değerleme modelimizdeki beklentilerimizi güncelledik. Buna göre 2025 ve 2026 yıllarındaki Özsermaye büyümelerini ve Özsermaye karlılıklarını yukarı yönlü revize ettik.

Yeni beklentilerimizle birlikte Akbank için 2024 yılında %40 ve 2025 yılında %45 Özsermaye büyümesi bekliyoruz. Özsermaye Karlılık beklentimiz ise aynı yıllar için sırası ile %35 ve %37 seviyelerinde bulunuyor. Beklentilerimizin sonucu olarak AKBNK için hedef fiyatımızı 74.34TL’den 86.65TL seviyesine revize ediyoruz. Bu beklentiye göre AKBNK için %30 seviyelerinde yükseliş potansiyeli bulunuyor. AKBNK pozisyonumuzu Model Portföyümüzde tutmaya devam ediyoruz.

20.05.2024 Tarihli Güncelleme

Akbank 1Ç24 döneminde geçen yıl aynı döneme göre %38.62 Özsermaye büyümesi ve %37.59 Özsermaye Karlılığı gösterdi. Mevcut sonuçlar beklentilerimizin hafif üzerinde bulunuyor. Ancak ilerleyen dönemde kredi büyümesindeki düşüş ve net faiz marjındaki daralmanın etkisiyle karlılıktaki düşüş ile beklentilerimize yakınsayacağını düşünüyoruz. Bu nedenle Akbank’a yönelik beklentilerimizi şimdilik koruyoruz. Bununla birlikte Türkiye’nin 5 yıllık CDS oranı 262 baz puana gerilemiş durumda. Bu durum risk iştahındaki artışa neden oluyor. Bu nedenle önceden verdiğimiz değerleme planına sadık kalarak Bankaları bugüne kadar değerlediğimiz 1x pd/dd oranımızı 1.2x pd/dd seviyesine yükseltiyoruz. Buna bağlı olarak AKBNK için hedef fiyatımızı 62.78TL’den 75.34TL seviyesine yukarı revize ediyoruz. Banka hisselerini Model Portföyümüzde tutmaya devam ediyoruz.

24.04.2024 Tarihli Güncelleme

Türkiye’nin risk primindeki gerileme, son iki ayda görülen yabancı girişi ve genel piyasa algısının banka fiyatlamalarındaki risk iştahını arttırdığını izliyoruz. Hem risk iştahındaki artış hem projeksiyonumuzda zaman faktörünün gelecek oniki ayı 2025 yılına uzanması nedeni ile değerlememizde güncelleme gerçekleştirdik. Bankanın analist sunumlarındaki sözlü yönlendirmeleri dikkate alındığında, AKBNK için Özsermaye büyüklüğünün 2024 sonunda 285.1 milyar TL ve 2025 sonunda 367.8 milyar TL olmasını bekliyoruz. Bankalar için halen değerleme çarpanı olarak 1x pd/dd oranının uygulamakta ısrar ediyoruz. CDS oranlarının 250bps seviyesine gerilemesi durumunda çarpanımızı yükseltebiliriz. Buna göre gelecek oniki ayı kapsayan ortalama Özsermaye değerimiz dikkate alındığında AKBNK için hedef fiyatımızı 52.90TL’den 62.78TL seviyesine revize ediyoruz.

02.02.2024 Tarihli Güncelleme

Akbank 2023 yılı sonuçlarını açıkladı. Buna göre Özkaynak büyümesi 2023 yılında %37.5 seviyesinde gerçekleşirken, 211.2 milyar TL seviyesine ulaştı. Ortalama Özkaynak karlılığı %36.4 oldu. Diğer yandan net kar %11 artışla 66 milyar TL seviyesinde oluştu. Son hedef fiyat güncellememizde öngördüğümüz Özkaynak büyümesine paralel bir büyüme oluştu. Diğer yandan 2024 yılında Özkaynakların hem enflasyon etkisi hem net kardaki sınırlı büyümenin etkisi ile 2024 yılında %41 oranında büyümesini bekliyoruz. Özkaynak karlılığını ise bankanın paylaştığı 2024 beklentilerine paralel şekilde %30-33 olarak öngörmekteyiz. AKBNK için net kar rakamının 2024 yılında %12 artışla 74.4 milyar TL seviyesinde oluşmasını öngörmekteyiz. Özsermayedeki büyümeye paralel olarak AKBNK için hedef fiyatımızı 38.16TL seviyesinden 54.82TL seviyesine yukarı yönlü revize ediyoruz. Yıl içerisinde açıklananacak finansal sonuçlara ve özellikle CDS’lerin seviyesindeki gelişime bağlı olarak hedef fiyat tekrar gözden geçirilecektir.

27.10.2023 Tarihli Güncelleme

AKBNK 3C23’de beklentilerin üzerinde kar açıklarken, Özsermaye büyümesi, değerlemede öngördüğümüz tahminlerin üzerinde gerçekleşiyor. Karlılık beklentilerimiz altında olsa da, büyümenin değerlemede daha ağır basmaya başladığını belirtmek isteriz. Yeni güncellemelere göre AKBNK için hedef fiyatımızı 36.62TL’den 38.16TL seviyesine yukarı revize ediyoruz.

27.07.2023 Tarihli Güncelleme

Akbank 2Ç23’de beklentilerin üzerinde net kar açıkladı. Bununla birlikte Özsermaye büyümesindeki güçlü seyir ayrıca beklentilerin üzerinde oluşan Özkaynak karlılığı ve 2023 yılı büyüme beklentilerinde yapılan revizyonlar neticesinde AKBNK için hedef fiyatımızı 25.25TL’den 36.62TL seviyesine yukarı revize ediyoruz. Bu revizyonda, beklentilerin üzerinde Özkaynak büyümesi ve beklentilerin üzerinde gerçekleşen Özkaynak karlılığı etkili olmuştur. Önceki tahminimizde Özkaynak karlılığının %33 seviyesinde öngörürken, bu beklentimizi %45 seviyesine, Özkaynak büyümesini %30 öngörmüşken bu beklentimizi %55 seviyesine değiştirmiş bulunmaktayız.

08.03.2023 Tarihli Güncelleme

Akbank beklentilerimizin üzerinde 2022 yılını kapatırken, Özsermaye büyüklüğü 153.6 milyar TL seviyesine ulaştı. Banka yılı 60 milyar TL net kar ile tamamladı. Banka için 2023 yılında %40 büyüme ve 215 milyar TL Özsermaye büyüklüğü bekliyoruz. Akbank için 12 aylık hedef fiyatımızı 20TL’den 26.88TL seviyesine revize ediyoruz.

28.10.2022 Tarihli Güncelleme

AKBNK: 3Ç22 sonuçlarında Özsermaye karlılığındaki yükseliş, faiz marjının güçlü devam etmesi ve Pazar payındaki artış sonuçları desteklerken, net kar büyümesinin beklentilerin üzerinde devam etmesi nedeni ile değerleme çalışmamızda AKBNK için belirlediğimiz hedef fiyatımızı 13.32TL’den 20TL seviyesine revize ediyoruz.

05.09.2022 Tarihli Güncelleme

Akbank’da ileriye yönelik projeksiyonlarımızın güncellenmesi neticesinde yılsonunda Özsermaye büyüklüğünün yaklaşık 121.5 milyar TL seviyesine ulaşmasını bekliyoruz. Buna göre AKBNK için hedef değerimizde uyguladığımız son üç yılın pd/dd ortalaması olan 0.57x çarpanı uyguladığımızda, hedef fiyatımızı 11.66TL’den 13.32TL seviyesine revize ediyoruz.

AKBNK Model Portföye Ekliyoruz - 06.05.2022

Merkez Bankasının faiz indirimi sonrası oluşan mevduat kredi faiz makasının açılması ve yükselen enflasyon neticesinde bankaların sahip oldukları TÜFE’ye endeksli tahvil portföy getirilerinin yükselmesi bankalarda 2022 için güçlü kar beklentileri oluşturuyor. AKBNK için 1Ç22’de 7.3 milyar TL kar beklentisi bulunurken yıllık %259 artış öngörülmekte. Akbank’ın 56 milyar TL büyüklüğünde TÜFEX portföyü bulunuyor. Bu nedenlere ek olarak, güçlü likidite yapısı ve güçlü sermaye yeterlik rasyosu nedeni ile Akbank’ı tercih ediyoruz. 2021 yılını %17.9 Özsermaye karlılığı ile tamamlayan Banka 2022 için %30 karlılık hedefliyor. Ayrıca %30 kredi büyümesi, net ücret ve komisyonlarda %35 üstü büyüme, operasyonel gelir gider dengesinin %33 seviyesinin altına gerilemesi iddialı hedefleri arasında. Varlık Fonu, LLY Telekomünikasyon’un Türk Telekom’da sahip olduğu %55 oranındaki hisseyi satın aldı ve işlem 31 Mart tarihinde gerçekleşti. Bu satış işleminden Akbank’a 2Ç22 itibari ile 2.2 milyar TL nakit girişi bekleniyor. Akbank için beklenen Özsermaye ve son üç yıl ortalama 0.57x pd/dd ortalamasına göre 11.66TL hedef fiyatımız bulunuyor. Hisse %33 yükseliş potansiyeline işaret ediyor.

| Kapanış (TL) | 8,78 |

| Piyasa Değeri (mn TL) | 45.656 |

| Bugünkü Sermaye (000TL) | 5.200.000 |

| Takas Saklama Oranı | 52% |

| F/K | 2.52 |

| PD/DD | 0.5 |

| Projeksiyon | ||||

| Milyon TL | 2021G | 2022T | 2023T | 2024T |

| Krediler | 334733 | 562.351 | 674822 | 796289 |

| Kredi Büyümesi | 41% | 0.68 | 20% | 18% |

| Mevduat | 413261 | 694278 | 833134 | 983098 |

| Net Faiz Geliri | 22835 | 52520 | 63024 | 74368 |

| Net Ücret komisyon Geliri | 4091 | 8183 | 9819 | 11587 |

| Özsermaye | 75955 | 121528 | 145834 | 175000 |

| Özsermaye Büyümesi | 21% | 60% | 20% | 20% |

| Özsermaye Karlılığı | 17% | 43% | 18% | 18% |

| Net Kar | 12126 | 42459 | 24063 | 28875 |

| F/K | 5.7 | 1.6 | 2.9 | 2.4 |

| PD/DD | 0.91 | 0.57 | 0.47 | 0.39 |

07.11.2025 - THYAO Bilançosunu Açıkladı

Ülkemizin bayrak taşıyıcı havayolu olan THYAO göreceli değerleme yaklaşımlarına ve indirgenmiş nakit akım analizi yöntemine göre halen yatırım yapılabilir seviyesindedir. THYAO nın İNA ya göre olması gereken değeri tarafımızdan yaklaşık 513 TL olarak hesaplanmıştır. Model portföyümüzde THYAO için hedef fiyatımızı 512 TL’de koruyoruz ve portföyümüzde tutmaya devam ediyoruz. Bilanço ile alakalı bilgi almak için raporumuzu inceleyebilirsiniz.

06.08.2025 Tarihli Güncelleme

Ülkemizin bayrak taşıyıcı havayolu olan THYAO göreceli değerleme yaklaşımlarına ve indirgenmiş nakit akım analizi yöntemine göre halen yatırım yapılabilir seviyesindedir. THYAO nın İNA ya göre olması gereken değeri tarafımızdan 512,4 TL olarak hesaplanmıştır. Model portföyümüzde THYAO için daha önceki 424 TL hedef fiyatımızı 512 TL’ye güncelliyoruz ve portföyümüzde tutmaya devam ediyoruz. Bilanço ile alakalı bilgi almak için raporumuzu inceleyebilirsiniz.

29.04.2025 - THYAO Bilançosunu Açıkladı

THYAO 2025 yılı 1.çeyreğinde piyasa medyan beklentisi 696 milyon TL kar açıklanması yönündeyken beklentinin oldukça altında 1,8 milyar TL net zarar açıkladı. Azalan iştirak karlılığı, akaryakıt hariç maliyetlerin ciddi artışı (özellikle personel ve bakım giderleri) ve sezonsal olarak zayıf yolcu ve kargo talebi net karı olumsuz etkileyen başlıca unsurlar olarak öne çıktı. Bilanço ile alakalı bilgi almak için raporumuzu inceleyebilirsiniz.

05.11.2024 Tarihli Güncelleme

THYAO 3Ç sonuçlarını açıkladı. Yeni verilere göre İNA modelimizi revize etme ihtiyacı duyduk. THYAO 9A24 döneminde 552 milyar TL ciro seviyesine geldi. Bu rakam bizim 2024 yılı beklentimize yakın bir veri. Buna göre 2024 yıl sonu beklentilerimizi revize ederek ciro beklentimizi 734.3 milyar TL, FAVÖK beklentimizi 143.9 milyar TL seviyesinde belirledik. AOSM maliyetimizi ise %26 seviyesinden %27.3 seviyesine çıkardık. FAVÖK marjı bu yıl için %19.6 olurken, gelecek yıllar için %17.4 seviyesinde tutaya devam ettik. Buna göre THYAO için hedef fiyatımızı 335TL seviyesinden 424TL seviyesine yukarı yönlü revize ediyoruz.

06.08.2024 Tarihli Güncelleme

THYAO Enflasyon muhasebesi uygulanmamış sonuçlara göre 2Ç24'de beklentilerin yaklaşık %50 üzerinde 30,395mn TL net kâr açıkladı. Net kâr çeyreklik 338.54% artarken, geçen yıl aynı döneme göre yıllık 120.99% yükseliş gösterdi. Net kâr marjı 2Ç24'de 16.62% olurken, önceki çeyrekte 4.71% ve geçen yıl aynı çeyrekte 12.78% olmuştu.

THYAO için finansalları nötr olarak karşılıyoruz. Net kar rakamının faaliyet dışı etkenlerle beklenti üzeri gerçekleştiğini not edelim. Maliyet baskıları ise kar marjlarını baskılamaya devam ediyor. Ancak yinede Şirket geçen yılın üzerinde gitmeye devam etmekte. İNA Modelimizde son güncellemeler ile Hedef fiyatımızı 345.34TL’den 335TL seviyesine sınırlı revize ediyoruz. Son kapanışa göre %21 yükseliş potansiyelini işaret ediyor. THYAO’yu Model Portföyümüzde tutmaya devam ediyoruz. 3Ç verilerinin en yüksek sezon verileri olması hissede beklentileri güçlü tutacaktır. Ancak jeopolitik risklerin artması hisseyi negatif etkileyebilir.

02.11.2023 Tarihli Güncelleme

THYAO 3Ç finansallarını açıkladı. Beklentilerin üzerinde kar açıklayan Şirket için İNA modelimizi yeni sonuçlara göre gözden geçirdik. Modelimizdeki 2023 için Brüt kar marjını %20’den 526.9 seviyesine ve FAVÖK Marjımızı beklentimizi %26 seviyesine revize ettik. Bunda amortisman giderlerinin beklentimizin altında gelişmesi etkili oldu. Diğer yandan yatırım harcamaları beklentimizin açıklanan 9 aylık verilere göre yukarıda kalması nedeni ile bu beklentimizi de düşürdük. Yapılan güncellemeler neticesinde THYAO için hedef fiyatımızı 317.98TL’den 345.34TL seviyesine yukarı revize ediyoruz.

09.08.2023 Tarihli Güncelleme

THYAO 2C23 finansallarını açıkladı. Sonuçlar beklentilerin üzerinde gelirken, kar marjlarındaki artış dikkat çekici oldu. THYAO için hedef fiyatımızı 175TL’den 317.98TL seviyesine yükseltiyoruz. Bu yukarı yönlü revizyonda İNA Modelimizde Şirket için 2023 yılındaki %60 büyüme oranını %66 seviyesine, 2024 büyüme oranını %30’dan %35 seviyesine yükseltme, %5.6 ile çalıştığımız Esas Faaliyet Kar Marjının %9.4 seviyesine yukarı revize edilmesi etkili oldu. Ayrıca fiyatı aşağı etkileyen unsurlar ise net borcun artması ve WACC maliyetinin yarım puan kadar yükselmesi oldu. Ancak bunlara ragmen makro beklentilerdeki güncellemelerimiz fiyatı yukarı taşıdı.

02.10.2022 Tarihli Güncelleme

THYAO için sonuçları oldukça olumlu karşılıyoruz. Özellikle verimlilik artışı ve güçlü serbest nakit akışları Şirket için değer yaratan özellikler. 2022 yılı sonu için muhafazakâr bir tahminle 48 milyon TL kar bekliyoruz. Bu beklentiye paralel 5x fk gibi yine muhafazakâr bir beklenti ile 175TL hedef fiyata ulaşıyoruz. THY için hedef fiyatımızı 90TL’den 175TL seviyesine revize ediyoruz.

15.09.2022 Tarihli Güncelleme

Hava trafiğinin 2019 yılını neredeyse yakalaması ancak buna karşın gelirlerin 2019 yılını geçmesi THYAO’da güçlü sonuçlar getirdi. Son finansalların ardından beklentilerimizi güncelledik. THYAO için 2022 yılı net kar beklentimizi 14.3 milyar TL’den 24 milyar TL seviyesine revize ediyoruz. Buna göre THYAO için hedef fiyatımızı 90TL seviyesine revize ediyoruz.

THYAO Model Portföye Ekliyoruz - 16.06.2022

THYAO eklememizin en önemli nedeni son açıklanan Mayıs trafik bilgilerinde 2019 yılının üzerinde sonuçlar açıklaması, borçluluktaki düşüş ve kar rakamındaki yüksek beklenti. Şirket Mayıs ayı verilerini açıkladı. Mayıs ayında yurtiçi yolcu sayısı Mayıs 2019’a göre %2.2 azalarak 2.34mn ancak yurtdışı yolcu sayısı da aynı dönem göre göre %15.6 artarak 4.00mn oldu. Sonuç olarak Mayıs ayında toplam yolcu sayısı Mayıs 2019’a göre %8.3 artarak 6.34mn’a ve yolcu doluluk oranı da 2.5 puan artışla %80.0’e yükselmiştir. Ocak – Mayıs döneminde ise toplam yolcu sayısı 2019 yılı aynı dönemine göre %15.8 azalarak 24.0mn’a ve yolcu doluluk oranı da 6.5 puan azalışla %73.5’e gerilemiştir. Yurtdışı yolcu sayısındaki toparlanma olumlu, Turizm faaliyetleri ile 2019 yılı kapasitesinin üzerine çıkabilir.

Mayıs 2022’de kargo hacmi yıllık %10 daralarak 144 bin ton seviyesine geriledi. THY, 2020 yılındaki Covid-19 salgınında sert şekilde düşen yolcu talebini, kısmen kargo taşımacılığı ile telafi etmiş; kargo gelirleri, konteynır sorunları ve yüksek navlun fiyatları nedenleriyle güçlü seyretmiştir. Turkish Cargo global pazar payı, 2021 yılında %4,7’den %5,2’ye yükselmiş ve dünyanın en büyük 5. hava kargo taşıyıcısı olmuştur. Şirket’in taşıdığı kargo miktarı 2021’de ton olarak yıllık %26.4 artarken kargo gelirleri yıllık %47.5 artışla 4,015mn ABD$ olmuştur. 1Ç22’de ise kargo miktarı ton olarak yıllık yaklaşık %10 azalmasına karşın, kargo gelirleri yıllık %19 civarında artarak 980mn ABD$ olmuş ve konsolide gelirlerin %32’sini oluşturmuştur. Şirket için 2022’de 3,825mn ABD$ kargo geliri beklenebilir.

Diğer yandan 1Ç22’de güçlü bilanço açıklayan THYAO için bu performansın artarak devam etmesini bekliyoruz. Havacılık şirketlerinin en güçlü çeyrekleri 3Ç dönemleridir. Kargo gelirlerindeki büyümenin ise devam ettiğini ve bilançoya destek vermeyi sürdürmesini bekliyoruz.

THYAO için 2022 yılında 218 milyar TL satış geliri beklerken, 41.480 milyon TL FAVÖK bekliyoruz. FAVÖK Marjının %19 seviyelerinde seyretmesi beklenebilir. Şirket için net kar beklentimiz 14.3 milyar TL seviyesinde bulunuyor. THYAO için 70TL hedef fiyatımız bulunuyor. Bu %44 yükseliş potansiyeline işaret ediyor. Hisse 6.6x f/k ve 0.64x pd/dd çarpanlarından işlem görüyor.

07.11.2025 - TCELL Bilançosunu Açıkladı

TCELL’in bu dönem için hesaplanan F/K’sı 23,49 sektörün ise 21’dir. Firmanın PD/DD ise 0,92ve sektör ortalaması ise 0,93’dür. Model portföyümüzde de olan TCELL’in hedef fiyatını 162,47 TL olarak koruyoruz ve portföyümüzde tutmaya devam ediyoruz. Bilanço ile alakalı bilgi almak için raporumuzu inceleyebilirsiniz.

13.08.2025 - TCELL Bilançosunu Açıkladı

TCELL’in bu dönem için hesaplanan F/K’sı 9,26 sektörün ise 11,04’tür. Firmanın PD/DD ise 0,98 ve sektör ortalaması ise 1,01’dir. Model portföyümüzde de olan TCELL’in hedef fiyatını 153,90’dan İndirgenmiş Nakit Akımları yöntemine göre tarafımızdan 162,47 TL olarak güncelliyor ve portföyümüzde tutmaya devam ediyoruz. Bilanço ile alakalı bilgi almak için raporumuzu inceleyebilirsiniz.

12.05.2025 - TCELL Bilançosunu Açıkladı

TCELL, 2025 yılına hem finansal hem de operasyonel açıdan güçlü bir giriş yaptı. Faturalı abone oranında rekor seviyeye ulaşılması, veri merkezi ve techfin gibi yüksek katma değerli alanlardaki çift haneli büyümeler, sürdürülebilir enerji yatırımları ve dijitalleşme stratejileri, şirketin çok yönlü ve dayanıklı iş modelini destekliyor. Bilanço ile alakalı bilgi almak için raporumuzu inceleyebilirsiniz.

08.11.2024 Tarihli Güncelleme

TCELL 3Ç finansallarını açıkladı. Açıklanan sonuçlara göre İNA modelimizdeki varsayımlarımızda herhangi bir revizyona ihtiyaç duymuyoruz. Bunun dışında net borç rakamının son üç ayda 39,765mn TL’den 19,038mn TL’ye düşmesi ve İNA modelinin 3 ay ilerlemesi ile oluşan zaman etkisi ile TCELL için hedef fiyatımızı 146.36TL’den 153.90TL seviyesine yukarı yönlü revize ediyoruz.

12.07.2024 Tarihli Güncelleme

Turkcell 1Ç24 sonuçlarına göre satışlarını reel bazda %10.81 artırarak 29.5 milyar TL seviyesinde açıkladı. Şirket aynı dönemde 13.7 milyar TL FAVÖK açıkladı ve %10 artış sağladı. Net kar ise 2.6 milyar TL oldu. Şirket geçen yıl aynı dönemde 269 milyon TL zarar açıklamıştı. Kar marjlarındaki artışın ilk çeyrek dönemde artmaya devam ettiğini gördük. Brüt kar marjı 2.7 bps artışla %22.54 olurken, FAVÖK Marjı 3.5bps artışla %46.44 gibi etkileyici seviyede gerçekleşti.

Şirket 2024 yılı gelir beklentisinde yukarı yönlü revizeye gitti. FAVÖK Marjı beklentisini %42 seviyesinde ve Yatırım beklentisini %23 seviyesinde korumaya devam etti.

Buna göre değerleme modelimizde revizyonlar gerçekleştirdik. Buna göre TCELL için 2024 satış geliri beklentimizi 142.100 milyon TL’den 147.709 milyon TL seviyesine revize ettik. Diğer yandan tahvil faizlerindeki ve enflasyon beklentilerindeki gerileme ile birlikte sermaye maliyetinde aşağı yönlü iyileşme gerçekleştirdik. Bunda TCELL’in Özsermaye ağırlığının önceki döneme göre 5bps puan düşmesi de etkili oldu. Yukarıda sebeplere ek olarak İNA modelimizin 3 ay ileri gitmesinin getirdiği zaman etkisi ile TCELL için hedef fiyatımızı 119.81TL’den 146.36TL seviyesine yukarı yönlü revize ediyor ve Model Portföyümüzde tutmaya devam ediyoruz.

24.04.2024 Tarihli Güncelleme

TCELL açıkladığı 2023 yılı enflasyon muhasebesi sonuçlarında satışlarını reel olarak %14.14 arttırmış ve net kar %82 artışla 12.553 milyon TL olmuştur. FAVÖK karı ise %18 artışla 47 milyar TL seviyesinde gerçekleşmiştir. Brüt kar marjı 21.4 bps artarak %0.58’den %22 seviyesine yükselmiş ve FAVÖK Marjı 1.5bps gelişim ile %45.70 olmuştur. Verimlilik bakımından ARPU değerleri artış göstermiştir ve özellikle son çeyrekde karlılıkta hızlanma görülmüştür. Şirket’in 2024 hedefleri de bu yöndedir.

TCELL için 2024 yılında nominal olarak %52 ciro büyümesi ile 142 milyar TL ciro ve 59.682 milyon TL FAVÖK bekliyoruz. FAVÖK Marjının %42 seviyesinde oluşmasını varsayıyoruz. 2024 için 24 milyar TL seviyesinde serbest nakit akış beklentimiz bulunuyor.

Bu sonuçlara ve Şirket tarafından verilen sözlü yönlendirmelere göre İNA modelimizde gerekli güncellemeler sonucunda TCELL için hedef fiyatımızı 75.09TL’den 119.81TL seviyesine yukarı yönlü revize ediyoruz.

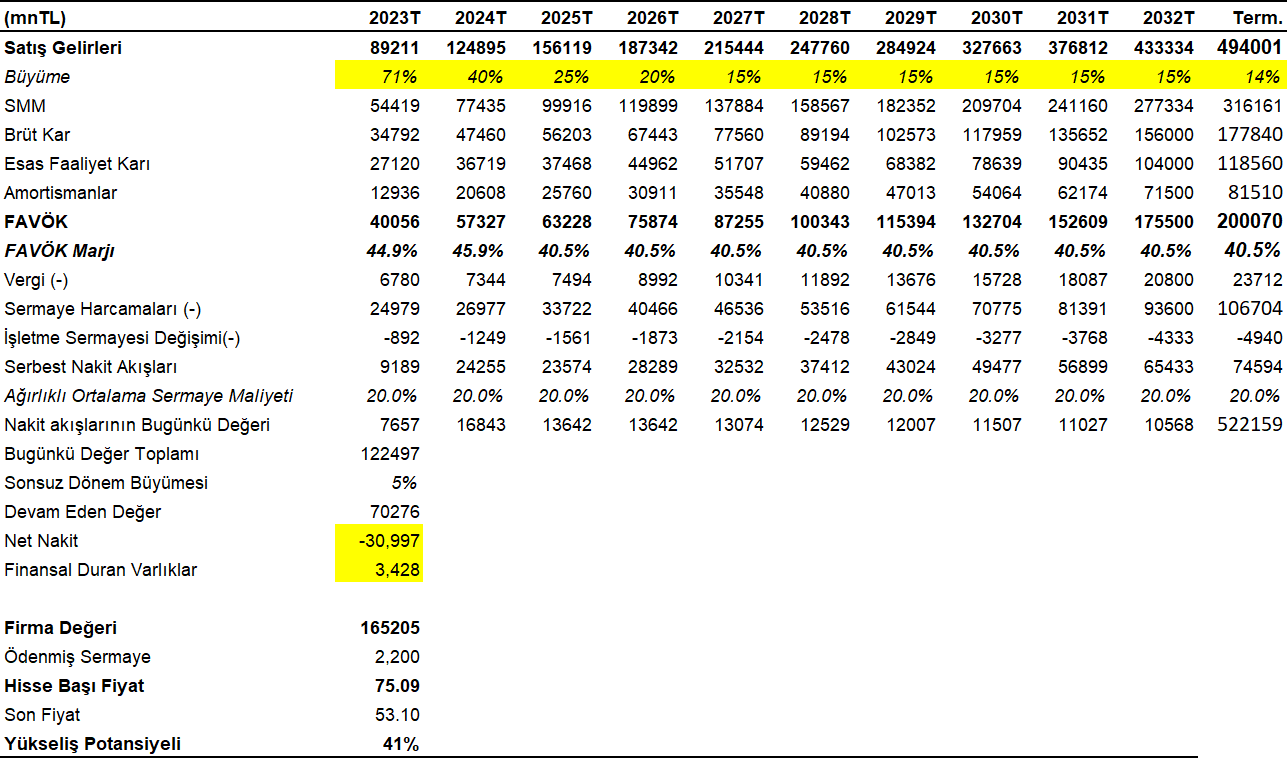

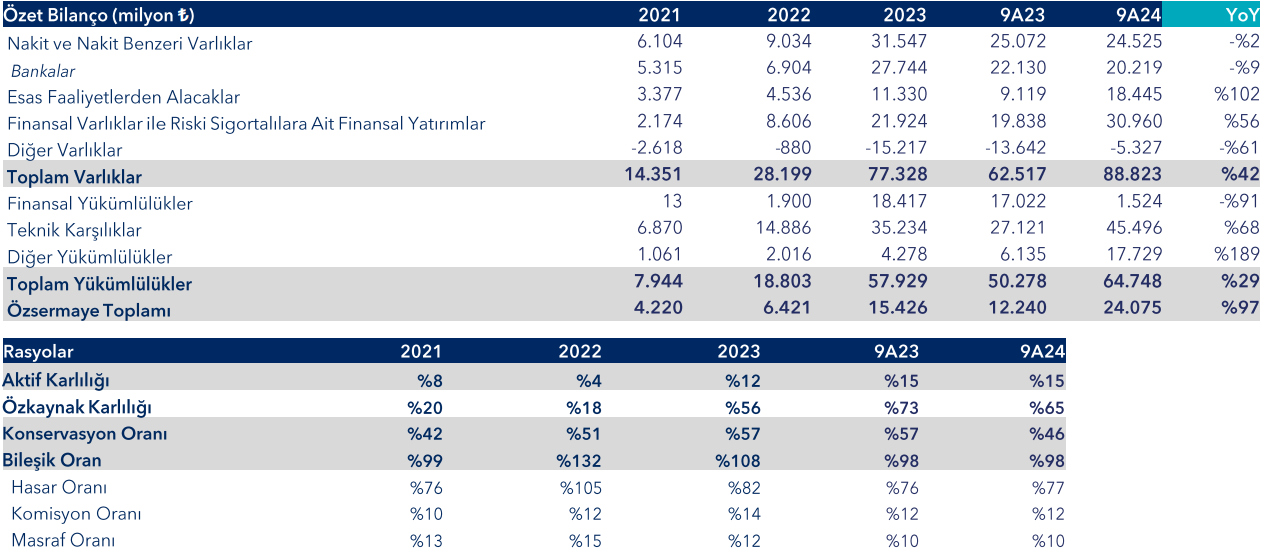

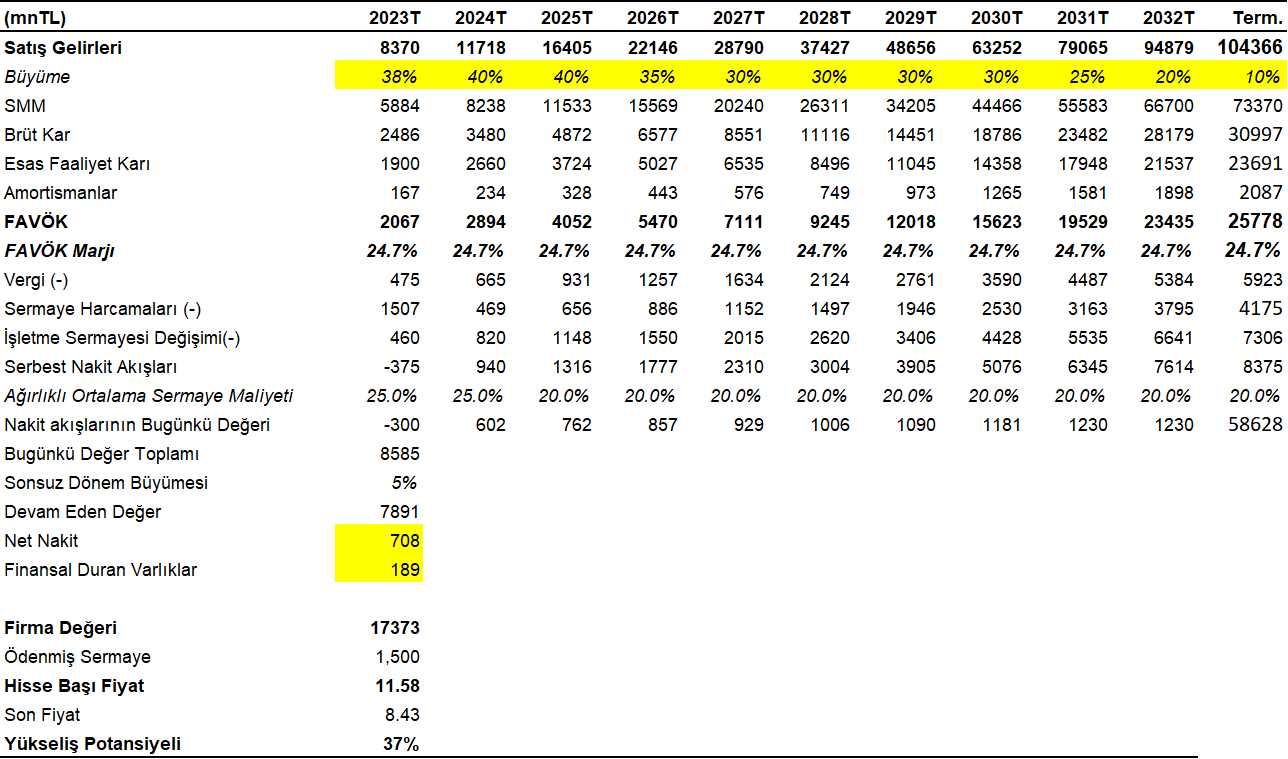

TCELL Model Portföye Ekliyoruz - 08.11.2023

TCELL 3Ç23 finansallarını açıkladı. Net kar rakamı beklentilerin üzerinde gelirken, satış gelirleri ve FAVÖK beklentiye parallel oluştu. Ancak kar marjlarındaki gelişmenin devam etmesi ve 2Ç döneme göre ivmelenmenin artmasını olumlu karşılıyoruz. Net abone kazanımı ve ARPU büyümesini güçlü buluyoruz. Bununla birlikte 2Ç ve 3Ç’de oluşan %40-41 Brüt kar marjı ve %46-47 FAVÖK Marjı oldukça yüksek karlılığıa işaret ediyor. Döviz pozisyonunu Long tarafa çevirmiş olması önemli bir risk azaltımı olurken, fintech faaliyetlerinin gelire ve karlılığa katkısını görmekteyiz. Diğer yandan güçlü ve istikrarlı nakit akışına sahip olması değerleme açısından katma değer üreten bir faktör.

TCELL bu sonuçlarla 6.69x f/k ve 2.85x pd/dd ile cazip çarpanlarda işlem görüyor. İNA modelimiz TCELL için 75.09TL Özsermaye değerini gösterirken, son kapanışa göre %41 yükseliş potanisyeli bulunuyor. Güçlü ARPU büyümesi, istikrarlı Serbest Nakit Akışı üretmesi, düşük borç riski ve kar marjını yükselten Fintech faaliyetlerinin yavaş da olsa artıyor olması ve cazip değerleme nedenileri ile TCELL’I 75.09TL hedef değer ile Model Portföyümüze ekliyoruz.

EKGYO Bilançosunu Açıkladı - 10 Kasım 2025

Bir önceki bilanço döneminde EKGYO şirketini 34,03 TL hedef fiyat ile model portföyümüze eklemiş ve şirketin sektör içerisindeki önemine değinerek temel ve teknik gereksinimlerle potansiyelini koruduğunu izah etmiştik. Yeni finansallar ardından gerek PD/NAD gerekse F/K ve PD/DD çarpanlarını dikkate aldığımızda iskontolu görünümün devam ettiği düşüncemizde herhangi bir değişim olmamakla birlikte 34,03 TL hedef fiyatımızı korumaya devam ediyoruz. Raporu incelemek için tıklayınız.

EKGYO Model Portföyümüze Tekrar Ekliyoruz - 16 Eylül 2025

Net Aktif Değer yöntemi özelinde gerçekleştirdiğimiz modellememizi, Piyasa Değeri / Net Aktif Değer, Fiyat /Kazanç ve Piyasa Değeri /Defter Değeri gibi önemli çarpanlar ve bu çarpanların sektörel bazdaki konumu da dikkate alınarak bütüncül bir yapıda değerlendirilmiştir.

EKGYO hem sektörün sunduğu derin iskonto hem de faiz indirimi–vergi avantajı–TOKİ iş birliği üçlüsünün desteğiyle model portföy için cazip bir hisse konumundadır. Temel senaryo eşliğinde 12 aylık hedef fiyatımız 34,03 TL’dir. 20,56 seviyesinden işlem gören EKGYO şirketini 16 Eylül 2025 tarihi itibariyle model portföyümüze ekliyoruz. Hedef fiyatımızda baz aldığımız temel senaryoya ek olarak iyi ve kötü senaryo çerçevesinde izlenebilecek olası fiyatlama davranışı da değerleme tablomuz içerisinde ayrıca yerini almaktadır. Raporumuzu incelemek için tıklayınız.

EKGYO'yu Model Portföy'den Çıkarıyoruz - 15.05.2024

Emlak Konut GYO 2023 yılı sonunda 3.8 milyar TL zarar açıklamıştı. Esas Faaliyet Karındaki performans her ne kadar güçlü olsa da, yüksek parasal zarar yazması nedeni ile Şirket zarar bölgesine geçmişti. Buna karşın, 2.7 milyar TL serbest nakit akışı oluşturması, nakit değerlerinin %54 artışla 15.2 milyar TL seviyesine yükselmesi ve net nakitlerinin 10.8 milyar TL seviyesine ulaşmış olması, konjonktürel olarak zayıf bir döneme karşılık, yüksek faiz geliri ile önemli bir tampon görevi göreceği düşüncemizi güçlendirmişti. Bu nedenle 2023 yılsonu bilançosundaki zarara karşılık, EKGYO pozisyonumuzu bir süre daha muhafaza etmeyi tercih ettik. Nitekim bilançonun açıklandığı 17 Nisan 2024 tarihinden sonra sert bir düşüş olsa da, ardından önemli bir toparlanma gelmişti.

Bununla birlikte Şirket dün KAP’a yaptığı açıklamada, İstanbul Fikirtepe’de Kentsel Dönüşüm kapsamında yer alan 231.136 metrekare büyüklüğündeki 1615 adet bağımsız bölümü toplam 11.514 milyon TL bedelle satın almak üzere protokol imzaladığını bildirdi. Bahsedilen miktar EKGYO’nun 2023 sonundaki toplam net nakitlerinin tamamının tüketildiğini göstermekle birlikte, gelir tarafında tampon görevi olarak gördüğümüz finansal gelir beklentimizi törpülemektedir. Her ne kadar aldığı arsaları ihale yolu ile satarak güçlü gelir yaratan bir iş modeline sahip olsa da, nakitlerinin tamamının tüketilmiş olmasını aktif kalitesinde ve dengesinde önemli bir bozulma olarak değerlendiriyoruz. Bu nedenle, 15 Kasım 2023 tarihinde Model Portföyümüze aldığımız EKGYO’yu, %16.29 gibi sınırlı bir getiri ile Model Portföyümüzden çıkartıyoruz.

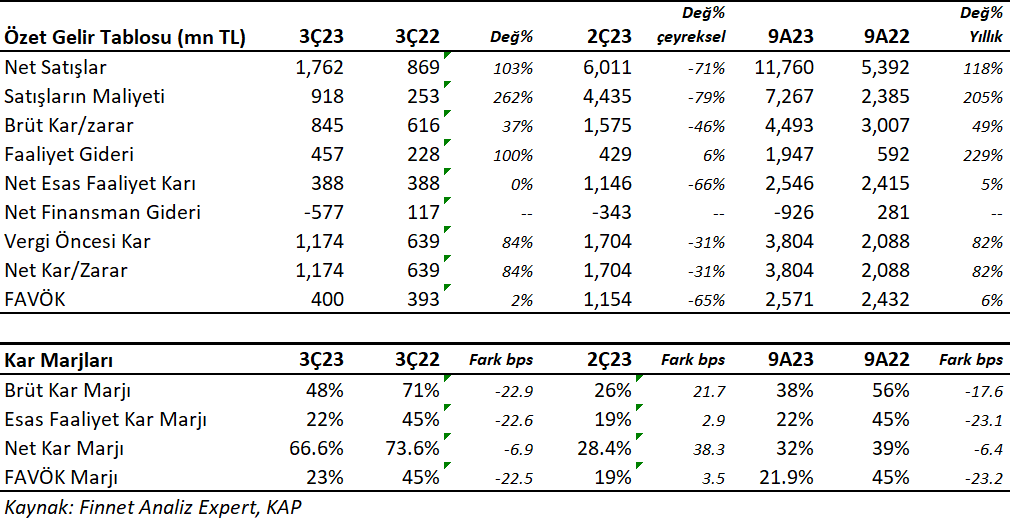

EKGYO Model Portföye Ekliyoruz - 15.11.2023

Emlak Konut GYO (EKGYO) 3Ç dönemde beklentilerin üzerinde 1.174mnTL net kar açıkladı. Beklentiler 838 mn TL seviyesindeydi. Şirket 2023 yılı 9 aylık dönemde ise 3.804 milyon TL net kar açıkladı ve %82 artış sağladı. Operasyonel olarak sonuçlar 2022 yılına paralel gidiyor olsa da, nakit zenginliğinin artması ve buna bağlı finansal gelirlerinin güçlenmesi net karı destekleyen önemli bir unsur oldu.

EKGYO 5.98x f/k çarpanı ile 3 yıllık tarihsel ortalaması olan 7.05x çarpanın altında işlem görüyor. Pd/dd çarpanı 1.26x ile cazip bir seviyede olurken, fd/favök çarpanı ise 4.81x ile yine son 3 yıllık tarihsel ortalaması olan 7.03x seviyesinin altında seyrediyor.

EKGYO gayrimenkul sektöründeki iyi konumlanmış yapısı ile ve mevcut fiyatlama ile ilgimizi çekiyor. Gelirlerinin önemli bir kısmını Gelir Paylaşımı Modeli (GPM) ile yapılan işler oluşturuyor. Şirket 2023 yılı 9 aylık dönemde 46.5 milyar TL GPM ön satış geliri elde ederken, 670 bin metrekare satış gerçekleştirdi. 2023 yılı beklentimiz 63 milyar TL seviyesinde ön satış ve 1.5 milyon metrekare satış alanı yönünde bulunuyor.

Yılın 9 aylık döneminde EKGYO, 6.5 milyar TL Arsa Satış geliri ve 4.8 milyar TL konut satış gelirini gelir tablosuna yansıttı. Her iki veri geçen yıla göre %100 seviyelerinde artışı ifade ediyor. Aynı dönemde muhasebeleştirilen toplam satış gelirleri %118 artışla 11.8 milyar TL seviyesinde oluştu.

Diğer yandan Şirket bu yıl GPM kapsamında açtığı 5 ihaleden 13.4 milyar TL pay geliri elde etti. Arsa değerine göre 4.06x çarpan gibi bir verimlilikle çalışmasını olumlu karşılıyoruz.

EKGYO’nun kira gelirleri bu yılın 9 aylık bölümünde 76.5 milyon TL seviyesinde oluştu. Geçen yıla göre %100’e yakın bir artış bulunuyor.

Bunlara ek olarak ihale edilmemiş arsaların toplam ekspertiz değeri 14.1 milyar TL seviyesinde bulunuyor ve EKGYO’nun gelecekteki gelir potansiyeli açısından pozitif karşılıyoruz.

Eylül sonu itibari ile EKGYO’nun net nakit pozisyonu 10.4 milyar TL seviyesine ulaştı. Bu rakam 2022 sonunda 6 milyon TL seviyesindeydi. Şirket’in net nakit pozisyonunda oldukça güçlü bir artış mevcut. Son piyasa değerinin nerdeyse 1/3 ü kadar net nakit pozisyonu var. Yüksek faiz ortamında sektörde durgunluk olsa bile faiz gelirlerinin önemli bir nakit desteği sağlamasını olumlu buluyoruz.

Şirket 2023 yılı sonunda 4.2 milyar TL kar hedefliyor. 9 aylık dönemde bu rakamın büyük bir kısmı zaten gerçekleşmiş durumda. Son çeyrekte beklenen ön satışlar ve finansman gelirleri ile birlikte 2023 yılı sonunda 5 milyar TL net kar beklentimiz bulunuyor. Konut sektöründe yüksek faizlerden dolayı yavaşlama olsa bile, konut fiyatlarının sert seyrini sürdürmesi ve halen yüksek olması EKGYO’nun satış gelirlerini desteklemeye devam edeceğini düşünüyoruz. 2024 yılı net kar beklentimiz 6.8 milyar TL seviyesinde. Bu beklenti ile birlikte Şirket mevcut f/k çarpanının şu anki 5.98x seviyesinden 4.20x seviyesine gerilemesini işaret ediyor.

EKGYO bu dönemde 9.5 milyar TL gibi yüksek bir Serbest Nakit Akışı elde etti. Bu tüm zamanların en yüksek nakit akışı. PD/Nakit Akışı oranı 3.2x çarpanda bulunuyor ve bu tarihsel düşük seviyeleri işaret ediyor.

Şirket’in toplam aktifleri 60 milyar TL seviyesinde bulunuyor. Net Aktif Değeri (Faaliyet Raporuna Göre) 92 milyar TL seviyesinde görünüyor. Bu EKGYO piyasa değerinin %70 iskontolu olduğunu gösteriyor. GYO sektörünün alıştığımız iskonto oranının %30 seviyelerinde olduğunu dikkate alırsak, EKGYO için mevcut fiyatın cazip olduğunu söylemek mümkün. Ayrıca mevcut f/k çarpanı yine tarihsel ortalamasına göre %15 iskontolu görünüyor. 2024 yılı kar beklentimize göre EKGYO için 12.61TL hedef fiyat hesaplıyoruz. Sın borsa kapanışına göre %68 yükselişe işaret ediyor.

Yüksek nakit değerlere ve güçlü nakit akışına sahip olması, gayrimenkul sektöründeki iyi konumlanmış yapısı ve TOKİ arsa portföyünden yararlanabilmesi, GPM ile yapılan projelerde yüksek çarpan ile çalışması ve 2024 beklentisine göre iskontolu fiyatta bulunması nedeni ile EKGYO’yu Model portföyümüze ekliyoruz.

26 Ocak 2026 - TURSG Bilançosunu Açıkladı

TURSG’nın son çeyrek 2025/4 verileri incelendiğinde sektör F/K oranın 5,75 olmasına karşılık 6,08 bir F/K’ya sektör PD/DD oranın 2,31 olmasına karşılık 2,29’lik bir PD/DD sahip olduğu gözlenmekte olup sektöre yakın hareket ettiğinin bir göstergesidir. Ayrıca Aswath Damodaran Avrupa bölgesindeki sigorta şirketlerinin (HAYAT DIŞI) ortalama fiyat kazanç oranının 18,65 ve beklenen F/K oranın ise 12,51 olarak tahmin edilmesi ile yine PD/DD oranı Avrupa şirketleri ortalaması 1,80 olup TURSG için daha önce verdiğimiz 15,64 TL hedef fiyatımızı koruyoruz. Raporu incelemek için tıklayınız.

05.12.2025 - TURSG Bilançosunu Açıkladı

Ülkemizin sigortacılık sektöründe lider olan TURSG göreceli değerleme yaklaşımlarına göre hedef fiyatımız olan 11,83 TL’yi 15,64 TL ile güncelliyoruz. Raporu incelemek için tıklayınız.

20.10.2025 - TURSG Bilançosunu Açıkladı

TURSG’nın son çeyrek 2025/3 verileri incelendiğinde sektör F/K oranın 5,98 olmasına karşılık 5,26 bir F/K’ya sektör PD/DD oranın 2,56 olmasına karşılık 2,2’lik bir PD/DD sahip olduğu gözlenmekte olup ucuz kaldığının bir göstergesidir. Ayrıca Aswath Damodaran Avrupa bölgesindeki sigorta şirketlerinin (HAYAT DIŞI) ortalama fiyat kazanç oranının 18,65 ve beklenen F/K oranın ise 12,51olarak tahmin edilmesi ile yine PD/DD oranı Avrupa şirketleri ortalaması 1,80 olup TURSG için daha önce verdiğimiz 11,83 TL hedef fiyatımızı koruyoruz… Bilanço ile alakalı bilgi almak için raporumuzu inceleyebilirsiniz.

24.07.2025 - TURSG Bilançosunu Açıkladı

TURSG son çeyrek 2025/2 verileri incelendiğinde sektör F/K oranın 6,46 olmasına karşılık 5,74 bir F/K’ya sektör PD/DD oranın 2,73 olmasına karşılık 2,43’lük bir PD/DD sahip olduğu gözlenmekte olup ucuz kaldığının bir göstergesidir. Ayrıca Aswath Damodaran Avrupa bölgesindeki sigorta şirketlerinin (HAYAT DIŞI) ortalama fiyat kazanç oranının 18,65 ve beklenen F/K oranın ise 12,51olarak tahmin edilmesi ile yine PD/DD oranı Avrupa şirketleri ortalaması 1,80 olup TURSG Borsa İstanbul sektör ortalamalarına göre alım bölgesinde olup yaklaşık 12 TL hedef fiyat hesaplaması yapılmıştır. Bu da yaklaşık %30’luk bir getiri potansiyeli barındırmaktadır. Bilanço ile alakalı bilgi almak için raporumuzu inceleyebilirsiniz.

21.07.2025 tarihli güncelleme

Şirket sermayesini 5 milyar TL’den 100% oranında bedelsiz olarak 10 milyar TL’ye yükselmesi sonrasında portföyümüzde yer alan şirketin İşleme Giriş Fiyatı: 6,58, Hedef Fiyatı: 9,67 olarak güncellenmiştir.

22.04.2025 - TURSG Bilançosunu Açıkladı

Türkiye Sigorta (TURSG), 2025 yılının ilk çeyreğinde hem teknik performans hem de finansal yönetim açısından dikkat çekici bir performans sergileyerek güçlü bir bilanço sundu. Şirketin 2025 yılı 1. çeyrek net karı 4,52 milyar TL olarak gerçekleşti. Bu rakam geçen yılın aynı dönemine göre %28,25’lik bir artışa işaret etti. Net kar artışında, teknik karlılıktaki olumlu seyir ve yatırım gelirlerinin belirleyici olduğu söylenebilir. Bilanço ile alakalı bilgi almak için raporumuzu inceleyebilirsiniz.

30.01.2025 tarihli güncelleme

Türkiye Sigorta 2024 yılını 12.720 milyon TL net kar ile kapadı. Net kar %106 artış gösterirken, Özsermaye karlılığı %58 seviyesinde oluştu. Şirket’in Özkaynaklar 2024 yılında %86 büyüme gösterdi. Toplam Varlıklar ise %25 artış gösterdi. 2024 yılında brüt prim üretimi %70 artışla 101.366 milyon TL seviyesine ulaştı. Teknik karlılık ise %118 büyüme ile 17.260 milyon TL oldu. Şirket’in yönettiği portföy büyüklüğü %72 artışla 53.708 mn TL olurken, net yatırım geliri 17.487 milyon TL oldu. Net bileşik oran bu dönemde %108.2’den %99 düzeyine geriledi.

TURSG beklentimizin üzerinde Özkaynak büyümesi göstermiş durumda. 2025 ve 2026 yılında %40 Özkaynak büyümesi öngörmekteyiz. Bu önceki %25 büyüme öngörümüzün üzerinde bulunuyor. Son 5 yıllık pddd ortalamasını 3.15x olarak kabul etmeye devam ediyoruz. Düşen sermaye maliyetlerine göre, TURSG için Gordon büyüme modelimizdeki metriklerde son yaptığımız revizyonlarla 12 aylık hedef fiyatımızı 19.33TL’den 24.23TL seviyesine revize ediyoruz.

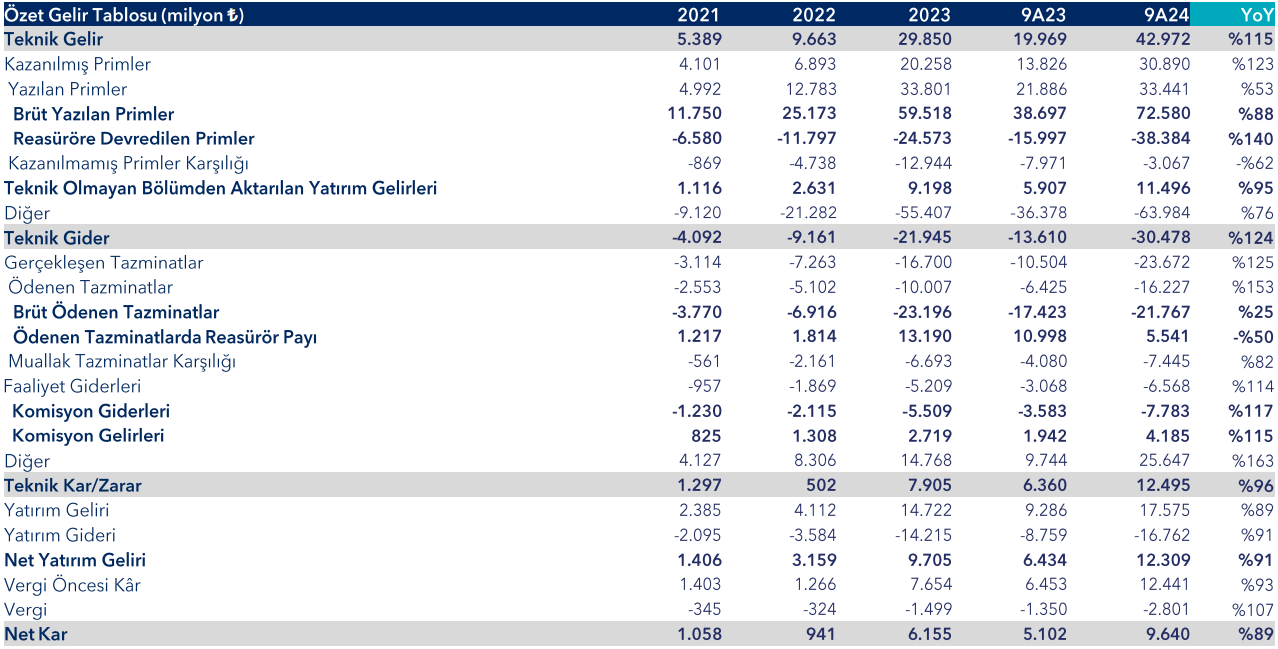

TURSG Model Portföye Ekliyoruz - 27.11.2024

Türkiye Sigorta’yı yüksek Özsermaye Karlılığı, büyüme kapasitesi ve yüksek hacimli poliçe kanalındaki gücü, dengeli sigorta portföyü ve sektördeki benzerlerine göre farklı satış kanal yapısı nedeni ile beğeniyoruz.

Şirket 2024 yılının 9 aylık döneminde brüt prim üretimini yıllık %88 artırarak 72.580 mn TL seviyesine taşıdı. Bununla birlikte Teknik Kar %96 artışla 12.495 mn TL seviyesinde gerçekleşti. Yatırım gelirleri aynı dönemde %91 büyüme gösterdi ve 12.309 mn TL seviyesinde oluştu. Bununla birlikte Türkiye Sigorta 9.640 mn TL net kar elde etti. Bu sayı Eylül 2023’e göre %89 artışa işaret ediyor.

Aynı dönemde Şirket’in Özkaynak büyüklüğü %97 büyüyerek 24.075 mn TL seviyesine ulaştı ve Aktifleri %42 artışla 88.823 mn TL oldu. Şirket’in Özkaynak Karlılığı aynı dönemde %65 ve aktif karlılığı ise %15 düzeyinde gerçekleşti. Son iki yılda enflasyonun yükselmiş olması ve Sigorta şirketlerinin enflasyon muhasebesi uygulamıyor olması nedeni ile Özsermaye karlılığının normalin üzerinde olduğunu, ilerleyen yıllarda enflasyon düştükçe Özsermaye karlılığının son dört yılın ortalaması %35 seviyelerine yakınsaması beklenebilir.

Yatırım Tezleri

Güçlü ve Sürdürülebilir Prim Üretimi: Şirket’in prim üretimi dağılımının etkin ve dengeli olması dikkatimizi çekiyor. Yangın ve Doğal Afet (Y&DA) segmentinin lider segment olması ve yüksek teknik karlılık üretmesi Şirket için diğer benzer şirketlerden ayrılan önemli bir özelliği. 3Ç24’de Y&DA prim üretimi 6.149 mn TL olurken, bu koldan elde edilen teknik karlılık 2.385 mn TL ile birinci sırada yer alıyor. Şirket prim üretiminde Kaza ve Kara Araçları sorumluluk (KAS) segmentleri dışında tüm segmentlerde enflasyonun üzerinde büyüme kaydetti. Y&DA prim üretiminde %27.2 ile ilk sırada yer aldı. Türkiye Sigorta hayat dışı sigorta sektöründe lider konumda bulunuyor.

Dengeli ve Yaygın Dağıtım Ağı: Sigorta sektöründe en büyük satış ağı %58.3 pay ile Acenteler olurken, Türkiye Sigorta’da en büyük pay %43.2 ile Banka kanalları bulunuyor. Büyük kamu bankalarının şubeleri Şirket’e benzersiz bir rekabet avantajı sağlamakta. Acentelerin payı %27.8 olurken, Merkez payı %17.3 ve %11.7 broker kanallarını kullanıyor. Sektör yapılanmasına göre daha dengeli ve yaygın bir satış kanal yapısına sahip bulunuyor. Banka kanalları ayrıca en karlı segment olan Y&DA poliçelerinde önemli bir güç sağlıyor.

Sürdürülebilir Teknik Karlılık: Teknik karlılıkta Y&DA, Genel zararlar, Kara Araçları ve Kaza segmentleri en büyük paya sahip olması, teknik karlılığın sürdürülebilir olmasını sağlamakta. Diğer yandan etkin hasar yönetimi ve ihtiyatlı yönetim karlılığı destekliyor.

Güçlü Yatırım Portföyü: Eylül 2024 itibari ile 49.669 mn TL seviyesinde bulunan yatırım portföyü, bu sürede %41 getiri sağlamış durumda. Şirket son 4 çeyrek dönemde ortalama %41-42 getiri ortalaması yakaladı. 2023 yılına göre 2024 yılında TL bazlı enstrümanlara geçmesi, TL mevduat payını %14 seviyesinden %36 seviyesine yükseltmesi, KKM payını %20’den %2 seviyesine düşürmesi, piyasa dinamiklerini yakından izlediğini ve etkin bir portföy yönetimi uyguladığını gösteriyor. 2025 yılında faizlerdeki gerileme ile birlikte yatırım gelirlerinde sektöre paralel olarak düşüş olabilir.

Temettü Ödemesi: Şirket 2020 yılından bu yana düzenli şekilde nakit temettü ödeyicisi konumunda. 2020, 2021 ve 2022 karlarının nakit dağıtım oranları sırasıyla %42, %48, %16 seviyesinde oluştu. 2023 yılı karının %16’sını nakit dağıtırken, %62’sini bedelsiz hisse olarak hissedarlarına dağıttı. Temettü özelliğinin ilerleyen yıllarda devam etmesini bekliyoruz.

Cazip Değerleme: Türkiye Sigorta’nın son dört yıl dağıtılmayan kar oranı ortalaması %69.5 seviyesinde, buna karşılık son dört yılın ortalama Özsermaye karlılığı %35 seviyesinde bulunuyor. Buna göre Şirket için sürdürülebilir Özkaynak büyüme oranını %24.3 olarak hesaplıyoruz. Özsermaye maliyetini %43 olarak kabul ediyoruz. Son beş yılın pd/dd ortalamasını ise 3.15x olarak hesaplıyoruz. Bu verilere göre Gordon Büyüme Modeline göre %30 güvenlik marjı ile TURSG için 19.6TL hedef değer hesaplıyoruz. Tarihsel pd/dd ortalamasına göre ise 2024 ve 2025 tahmini Özsermaye büyüklükleri ele alınarak yapılan hesaplamada ise 19.07TL fiyat hesaplıyoruz. Her iki yönteme eşit ağırlık vererek bulduğumuz nihai hedef değerimiz ise 19.33TL seviyesinde bulunuyor. Hissenin son kapanışına göre %47 yükseliş potansiyeli bulunuyor.

Yukarıdaki nedenlere bağlı olarak Türkiye Sigorta’yı (TURSG) 19.33TL hedef fiyat ile son kapanış olan 13.15TL fiyat seviyesinden Model Portföyümüze ekliyoruz.

Kaynak: Türkiye Sigorta

Kaynak: Türkiye Sigorta

03 Şubat 2026 - TSKB Bilançosunu Açıkladı

TSKB’ın aktif kalitesinin takipteki krediler oranın %2,6’ya (aynı dönemin bir önceki yılda %2,16) çıkması ayrılan karşılıklarla göreceli durağan görünümü devam etmekte olup takip edilmesi gerekmektedir. Ayrıca yıl sonu hedeflerinin üzerinde gerçekleşen güçlü karlılık performansı çeyreklik bazda net faiz marjının korunarak %6,70 seviyesinde olması ve yine sektör ortalamasının üzerinde %28’lik Özkaynak Karlılığı ile beraber hedef fiyatımız olan 25,8 TL’yi koruyoruz ve model portföyde tutmaya devam ediyoruz. Bilanço ile alakalı bilgi almak için raporumuzu inceleyebilirsiniz.

30 Ekim 2025 - TSKB Bilançosunu Açıkladı

TSKB’ın aktif kalitesinin takipteki krediler oranın %1’in altına indirilmesi ayrılan karşılıklarla güçlü görünümü devam etmekte olup ayrıca sektörde güçlü Sermaye Yeterliliği Rasyosu bunu desteklemektedir. Ayrıca yıl sonu hedeflerinin üzerinde gerçekleşen güçlü karlılık performansı çeyreklik bazda net faiz marjının korunarak %6,64 seviyesinde olması ve yine sektör ortalamasının üzerinde %34’lük Özkaynak Karlılığı ile beraber yaklaşık yıl sonu kar beklentimiz 11,6 Milyar TL olup Özkaynakları da 45,8 Milyarın üzerine taşıyacağı beklentisi ile hedef fiyatımız olan 25,8 TL’yi koruyoruz ve model portföyde tutmaya devam ediyoruz. Bilanço ile alakalı bilgi almak için raporumuzu inceleyebilirsiniz.

31 Temmuz 2025 - TSKB Bilançosunu Açıkladı

TSKB’ın aktif kalitesinin takipteki krediler oranın %1’in altına indirilmesi ayrılan karşılıklarla güçlü görünümü devam etmekte olup ayrıca sektörde güçlü Sermaye Yeterliliği Rasyosu bunu desteklemektedir. Ayrıca yıl sonu hedeflerinin üzerinde gerçekleşen güçlü karlılık performansı çeyreklik bazda net faiz marjının korunarak %5,7 seviyesinde olması ve yine sektör ortalamasının üzerinde %31,3’lük Özkaynak Karlılığı ile beraber yaklaşık yıl sonu kar beklentimiz 11,5 Milyar TL olup Özkaynakları da 45,2 Milyarın üzerine taşıyacağı beklentisi ile 20 TL olan hedef fiyatımızı cari ve prospektif F/K ve PD/DD oranlarına göre hesaplanan değerlerin ortalaması olan ve %80’lik bir getiri potansiyelini barındıran 25,8 TL olarak güncelliyoruz ve model portföyde tutmaya devam ediyoruz. Ancak TSKB mali tablolarında karlılığın belirleyicisi olarak “Diğer Gelirler (Temettü Dahil)” ön plana çıkmasını ısrarla takip edilmesi gereken bir konu olarak da yatırımcıların DİKKATİNE SUNMAK isteriz. Bilanço ile alakalı bilgi almak için raporumuzu inceleyebilirsiniz.

30 Nisan 2025 - TSKB Bilançosunu Açıkladı

TSKB 2025 yılı 1.çeyreğinde piyasa medyan beklentisi olan 3,03 milyar TL’ye paralel olarak 3,09 milyar TL net kar açıkladı. Net kar geçen yılın aynı dönemine göre %60’lık bir artışa işaret etti. Çeyreklik bazda ise net kar yatay kaldı. İlaveten bankanın 400 milyon TL tutarındaki serbest karşılığı çözmesinin de net kar üzerinde olumlu etki yarattığı görüldü.

TSKB Model Portföye Ekliyoruz - 03.03.2025

TSKB Enflasyon muhasebesi hariç sonuçlara göre 4Ç24'de beklentilere paralel 3,099 milyon TL kâr açıkladı. Beklentiler 3,046 milyon TL seviyesindeydi. Net kar geçen yıl aynı çeyreğe göre 53.9% artış gösterdi. Bu sonuçla banka 2024 yılında 43.9% artışla 10 milyar TL net kar rakamına ulaştı.

Bu sonuçlarla Banka net karı 2024 yılında %44 artışla 10.135 milyon TL oldu. Bankanın Aktifleri 2024 yılında %30 büyüdü, Özsermaye büyümesi %51.7 artışla 32.5 milyar TL seviyesine ulaştı. Ortalama Özkaynak karlılığı %38.5 seviyesinde oluştu. Yine 2024 yılında Kredi büyümesi %30 olurken, net faiz marjı %6.5 ile Bankanın beklentilerine paralel oluştu.

TSKB mevduat bankası olmadığı için beklenen faiz indirimleri nedeni ile net faiz marjında diğer bankalara kıyasla gelişme beklemiyor olsa da, reel olarak iki basamaklı Kredi büyümesi ve %30 seviyelerinde Özkaynak karlılığı beklentisine göre mevcut fiyatın cazip olduğunu düşünüyoruz.

Banka bilanço açıkladığı 4 Şubat tarihinden bu yana BIST100 endeksine göre yaklaşık %10 negatif ayrıştı ve gelinen noktaların uzun vadeli pozisyon için uygun buluyoruz. TSKB 3.41x f/k çarpanı ile işlem görmekte. Bu sektör ortalamasına göre %56 iskontoya işaret ediyor. Son beş yıllık f/k ortalaması olan 4.02x seviyesinin altına bulunuyor. PD/DD oranı ise 1.06x seviyesinde ve sektöre göre %22 iskontolu bulunuyor. TSKB için 2025 yılında 11.463 milyon TL net bekliyoruz. 12 aylık hedef fiyatımız 20TL seviyesine bulunuyor. Son borsa kapanışına göre %62 yükseliş potansiyelini işaret ediyoruz. Yukarıdaki beklentilerimize paralel olarak TSKB’yi 12.35TL fiyat ile Model Portföyümüze ekliyoruz.

28 Ocak 2026 - ISFIN Bilançosunu Açıkladı

Finansal Kiralama Sektörü büyümeye devam ediyor. ISFIN hem kiralama hem de faktöring tarafında olduğu için avantajlı bir tarafta yer almakta ve finansallar da her iki tarafta büyümeyi desteklemektedir. ISFIN 2025 4. Çeyrek finansallarında yıllıklandırılmış bazda toplamda 16,85 Milyar TL net gelirleri ile %44 ve 3,63 Milyar TL Net Karla da %88,6 büyüdü.. FAVÖK ve Net Kardaki büyümeler de göz önüne alındığında yaklaşık yıl sonu kar beklentimiz 4,3 Milyar TL olup hedefimize yakın bir kar sağlayan ISFIN Özkaynakları da 12,1 Milyara yakın bir noktada tamamlamıştır. Model portföyümüzde yer alan ISFIN için tüm bu gelişmeler ve ülke içinde bir müddet daha faiz oranlarının göreceli yüksek seyretmesinden dolayı hedef fiyat tahminimizi 40 TL’ye yükseltiyor ve portföyde tutmaya devam ediyoruz. Raporu incelemek için tıklayınız.

28 Ekim 2025 - ISFIN Bilançosunu Açıkladı

ISFIN 2025 3. Çeyrek finansallarında yıllıklandırılmış bazda 1,47 Milyar TL kiralama geliri %28 ve 925 Milyon TL Net Karla da %147 büyüdü. FAVÖK ve Net Kardaki büyümeler de göz önüne alındığında yaklaşık yıl sonu kar beklentimiz 4,3 Milyar TL olup Özkaynakları da 12,98 Milyarın üzerine taşıyacağı beklentisi 27 TL’lik hedef fiyatımızı koruyor ve model portföyde tutmaya devam ediyoruz. Raporu incelemek için tıklayınız.

01 Ağustos 2025 - ISFIN Bilançosunu Açıkladı

Finansal Kiralama Sektörü büyümeye devam ediyor. ISFIN hem kiralama hem de faktoring tarafında olduğu için avantajlı bir tarafta yer almakta ve finansallar da her iki tarafta büyümeyi desteklemektedir. FAVÖK ve Net Kardaki büyümeler de göz önüne alındığında yaklaşık yıl sonu kar beklentimiz 4,2 Milyar TL olup Özkaynakları da 12,4 Milyarın üzerine taşıyacağı beklentisi ile 20,40 TL olan hedef fiyatımızı cari ve prospektif F/K ve PD/DD oranlarına göre hesaplanan değerlerin ortalaması ile 27 TL olarak güncelliyoruz ve model portföyde tutmaya devam ediyoruz. Bilanço ile ilgili detaylı bilgi almak için raporumuzu inceleyebilirsiniz.

29 Nisan 2025 - ISFIN Bilançosunu Açıkladı

İş Leasing 2025 yılı 1.çeyreğinde 630,8 milyon TL net kar açıklayarak geçtiğimiz yılın aynı dönemine kıyasla net karda %22 artış kaydetti. Net kardaki artışa karşın net kar marjında 1 puanlık sınırlı bir gerileme yaşandı. Bu düşüş, sektör genelinde artan rekabet koşulları ve müşteri tarafında fiyatlamalara yansıyan baskılarla ilişkilendirilebilir. Bilanço ile alakalı bilgi almak için raporumuzu inceleyebilirsiniz.

ISFIN Model Portföye Ekliyoruz - 03.03.2025

Leasing sektörü 2024 yılında dolar bazında büyüme göstererek toplam 6.1 milyar $ sözleşme büyüklüğüne ulaştı. 2024 yılı büyüme açısından zorlu bir yıl olmasına rağmen başarılı bir büyüme olduğunu izledik. Ancak kar rakamlarının kredi faizleri nedeni ile daha yavaş büyüdüğü bir yıl oldu.

2025 yılında faizlerdeki geri çekilmenin yatırım iştahını artırması leasing sözleşmelerinin artmasına destek olmasını, aynı zamanda faizlerdeki gerilemenin faiz giderlerini düşürerek net karı desteklemesini bekliyoruz.

İş Leasing 2024 yılında gelirlerini %43 artırarak 11.702 milyon TL seviyesine ulaştırdı. Net kar ise %9 artışla 1.925 milyon TL seviyesinde oluştu. Gelirlerdeki artışa karşın net karın daha düşük büyümesinde daha fazla artan faiz giderleri ve personel giderleri etkili oldu. 2025 yılında gelirler tarafının daha güçlü, giderler tarafının ise normale dönmesini bekliyoruz. Buna bağlı olarak net kar artışının daha yüksek olmasını bekliyoruz. 2024 yılında oluşan %17 Brüt Kar Marjının, 2025 yılında %25 seviyesine yükselmesini bekliyoruz. Esas Faaliyet gelirlerinin ise %35 büyüme 15.797 milyon TL seviyesine ulaşmasını bekliyoruz. Şirket için net kar beklentimiz 2.955 milyon TL seviyesinde bulunuyor.

ISFIN 4.52x f/k çarpanı ile işlem görmekte. Son 3 yılın ortalaması 5.4x seviyesinde bulunuyor. PD/DD ise 0.98x seviyesinde bulunuyor. Bu son beş yılın en düşük seviyesine karşılık geliyor. 2025 yılı içerisinde ISFIN’in 1.3x pd/dd ve 5.4x f/k çarpanlarını test edebileceğini düşünüyoruz. Bu beklentilere göre ISFIN için 20.40TL hedef fiyatımız bulunuyor. Son borsa kapanışı olan 12.52TL seviyesine göre %63 yükseliş potansiyeli bulunuyor. Bu beklentilere paralel olarak ISFIN’i Model portföyümüze 12.52TL maliyet ile ekliyoruz.

OYAKC Bilançosunu Açıkladı - 04 Kasım 2025

OYAK Çimento’nun tesislerinin konumu ve meydana gelebilecek jeopolitik gelişmelerin ışığında satışlarında ve karlılığında meydana gelebilecek değişmelerinin fiyata yansıyacağı düşüncesiyle model portföyümüzde tutmaya devam ediyoruz.

OYAKC için yaptığımız İndirgenmiş Nakit Akım analizine göre değerlemede ise 36,16 TL’lik hedef fiyatımızı koruyoruz. Raporumuzu incelemek için tıklayınız.

OYAKC Model Portföyümüze Ekliyoruz - 17 Eylül 2025

OYAK Çimento’nun tesislerinin konumu ve meydana gelebilecek jeopolitik gelişmelerin ışığında satışlarında ve karlılığında meydana gelebilecek değişmelerinin fiyata yansıyacağı düşüncesiyle model portföyümüze ekliyoruz.

OYAKC için cari dönem göreceli değerleme göstergeleri incelendiğinde F/K sının sektöre göre (22,25) aşağıda 15,46’larda oluşması dikkat çekmektedir. Ayrıca firmanın cari dönemde PD/DD’nin 2,02 olması ve sektör ortalamasının ise 1,66’larda olması F/K’ya göre ucuz iken PD/DD’ine göre pahalı olduğunu göstermektedir. Aswath Damodaran’ın Avrupa bölgesinde 88 firma ortalamalarının F/K için 28,58 beklenen F/K için 17,43 ve PD/DD içinde 3,28 olduğu hesap edildiğinde OYAKC F/K’ya ve PD/DD’ine göre ucuz kalmaktadır. OYAKC için yaptığımız İndirgenmiş Nakit Akım analizine göre değerlemede ise 36,16 TL’lik bir fiyatlama çıkmaktadır. OYAKC’yu yapılan değerlemeler ve beklenen jeopolitik gelişmelere bağlı olarak model portföyümüze ekliyoruz. Raporumuzu incelemek için tıklayınız.

ENKAI Bilançosunu Açıkladı - 10 Kasım 2025

ENKAI için yaptığımız göreceli ve İndirgenmiş Nakit Akım analizine göre değerlemede 119,09 TL’lik hedef fiyatımızı korumaya devam ediyoruz. ENKAI’ı yapılan değerlemeler ve beklenen jeopolitik gelişmelere bağlı olarak model portföyümüze tutmaya devam ediyoruz. Raporumuzu incelemek için tıklayınız.

ENKAI Model Portföyümüze Ekliyoruz - 19 Eylül 2025

ENKA İnşaatın geçmiş tecrübeleri ve iş bitirmeleri ve beklenen jeopolitik gelişmeler ile mevcut güçlü mali tablo ve karlılık göstergelerinin artarak devam etmesinin fiyata yansıyacağı düşüncesiyle model portföyümüze ekliyoruz.

ENKAI için cari dönem göreceli değerleme göstergeleri incelendiğinde F/K sının sektöre göre (15,45) hemen hemen aynı seviye olan 15,18’larda oluşması dikkat çekmektedir. Ayrıca firmanın cari dönemde PD/DD’nin 1,37 olması ve sektör ortalamasının ise 2,02’lerde olması F/K’ya göre başabaşta iken PD/DD’ine ucuz olduğunu göstermektedir. Aswath Damodaran’ın Avrupa bölgesinde 158 firma ortalamalarının F/K için 20,52 beklenen F/K için 18,80 ve PD/DD içinde 1,66 olduğu hesap edildiğinde ENKAI F/K’ya ve PD/DD’ine göre ucuz kalmaktadır. ENKAI için yaptığımız İndirgenmiş Nakit Akım analizine göre değerlemede ise 119,09 TL’lik bir fiyatlama çıkmaktadır. ENKAI’ı yapılan değerlemeler ve beklenen jeopolitik gelişmelere bağlı olarak model portföyümüze ekliyoruz.

Raporumuzu incelemek için tıklayınız.

EREGL'yi Model Portföy'den Çıkarıyoruz - 27.10.2023

EREGL 3C23’de beklentilerden iyi bir kar açıklasa da, operasyonel olarak sonuçları zayıf buluyoruz. Zarar beklenirken, Şirket’in kar açıklamasında kar marjlarındaki 3C’deki hafif iyileşme, faaliyet giderlerindeki hafif gerileme etkili oldu. Ancak Şirket’in satış performansında önemli bir ilerleme gerçekleşmedi. Genel olarak sektördeki zayıf görünüm bütün Dünya’da devam ediyor. Ton başına FAVÖK geçen çeyrekte 141$ seviyesine yükselmişti ancak, 3C’de tekrar 111$ seviyesine gerileme oluştu. EREGL’deki toparlanmanın zaman alacağını düşünüyoruz ve düşük kar marjlarının bir süre daha devam etmesi muhtemel görünüyor. Diğer yandan borçluluktaki artış ve net borç / favök oranının 2.9x’dan 3.4x seviyesine yükselmesi, kötü nakit akışları olumsuz taraflar. EREGL için hedef fiyatımızı 51.63TL’den yapılan güncellemeler ile 49.74TL seviyesine aşağı yönlü revize ediyoruz. Her ne kadar potansiyel görünse de, yukarıdaki nedenlerden dolayı EREGL’yi Model Portföyümüzden çıkarma kararı aldık. Sektördeki gelişmelere göre gelecek dönemlerde tekrar değerlendirmelerimiz olacak.

09.08.2023 Tarihli Güncelleme

EREGL 2C23 finansallarını açıkladı. Beklentilerin bir miktar üzerinde zarar gelmesini bir kenara not ediyoruz. Ancak EREGL 2C23’de vergi öncesi kar açıkladı ve yüksek vergi karşılığı nedeni ile zarar geldi. EREGL için hedef fiyatımızı 49.46TL’den 51.63TL seviyesine yukarı revize ediyoruz. Bunun nedenleri olarak; Kar marjlarındaki artış, ton başına FAVÖK rakamında 1Ç23’e göre iyileşme ve son fiyatlama taptığımızdan günden bu yana İNA modelimizin 3 ay ileri gitmesi etkili oldu.

07.03.2023 Tarihli Güncelleme

Ereğli 2022 yılını %16 artışla 18 milyar TL net kar ile kapadı. Şirket 2022 yılında %87 büyüdü ve 127.8 milyar TL satış geliri elde etti. FAVÖK yatay kaldı ve 26.6 milyar TL oldu. Emtia fiyatlarındaki düşüş, maliyetlerdeki artış ve talepteki düşüşe bağlı olarak kar marjlarında 18 puan düşüşler oluştu.

EREGL için karlılıkta en kötünün geride kalm8ış olabileceğini düşünüyoruz. 2023 yılının ilk iki ayında çelik fiyatlarındaki toparlanmanın son çeyrekte gelen dip kar marjlarında toparlanma geleceğine işaret ediyor.

Şirket için 39.66TL olan hedef fiyatımızı 49.46 seviyesine yukarı yönlü revize ediyoruz. Bu yukarı yönlü revize yakın gelecekteki büyüme beklentimizin ve kar marjlarındaki düşüşe rağmen oluşuyor. Buna neden olan faktörleri şu şekilde belirtebiliriz i) Operasyonel İşletme sermayesinin normalleşmesinin nakit akışlarına pozitif etkisinin artması, ii) Ağırlıklı Özsermaye maliyetinin gerilemiş olması, iii) karlılıkta dibin oluşmuş olması ve gelecek dönemde kar marjlarının normale dönme beklentisi.

Ereğli için 2023 yılında %17 büyüme ile 149.5 milyar TL satış geliri, yatay bir seyirle 26.3 milyar TL FAVÖK ve %17.6 FAVÖK Marjı bekliyoruz.

28.10.2022 Tarihli Güncelleme

3Ç22 sonuçlarına göre, kar marjlarındaki gerileme, nakit değerlerdeki azalma ve ileriye yönelik beklentilerdeki bozulmaya bağlı olarak, İNA modelimizdeki revizyon neticesinde EREGL için hedef fiyatımızı 44.45TL’den 39.66TL seviyesine aşağı yönlü revize ediyoruz.

EREGL Model Portföye Ekliyoruz - 06.05.2022

Dünya Demir Çelik hammaddesinin önemli kısmını üreten iki ülke Rusya-Ukrayna savaşı ile birlikte önemli çelik fiyatlarında yaşanan artışlar demir çelik şirketlerinde önemli ciro artışları yaratıyor. 2021 yılını %113 büyüme ile kapatan Ereğli’nin, 2022 ilk çeyrek dönemde satış gelirleri %179 artış gösterdi ve 5.6 milyar TL net kar açıkladı. Ereğli için 2022 yılında %65 büyüme bekliyoruz. 2021 yılında kar marjlarında yüksek seyrin 2022 de bir miktar daha gerilemesi muhtemel görünse de, büyümenin ve fiyat artışlarının net karı desteklemesini beklemekteyiz. Nitekim 1Ç22 sonuçlarında kar marjlarında 4 puan gibi sınırlı bir gerileme gözleniyor. Diğer yandan AB’nin Türkiye’ye demir çelik kotasını arttırmasını pozitif karşılıyoruz. Ayrıca Ereğli’nin dolar cinsinden bilançosu ve döviz bazındaki satışları önemli bir avantaj sağlıyor. 2021 itibari ile 6.5 milyar TL net nakit yapısı ve güçlü nakit akışları Şirket için pozitif. 2022 yılında %65 büyüme ile 112.5 milyar TL satış, 41.3 milyar TL FAVÖK ve 24.1 milyar TL net kar beklemekteyiz. 7.8x f/k çarpanına sahip Şirket’in ileriye yönelik f/k beklentimiz 5x seviyesine geriliyor. Ayrıca temettü şirketi olması ve yüksek temettü verimine sahip olması Ereğli için önemli bir yastık görevi görecektir. Şirket için İNA Modelimize göre 44.45TL hedef değere ulaşıyoruz. Bu rakam %33 yükseliş potansiyeline karşılık geliyor.

| Kapanış (TL) | 33,5 |

| Piyasa Değeri (mn TL) | 117.250 |

| Bugünkü Sermaye (000TL) | 3.500.000 |

| Takas Saklama Oranı | 48% |

| F/K | 6.33 |

| PD/DD | 1.45 |

| FD/FAVÖK | 3.82 |

| (mnTL) | 2021G | 2022T | 2023T | 2024T | 202ST | CAGR 22-25 |

| Satış Gelirleri | 68227 | 112575 | 146 .347 | 182934 | 219520 | 33,9% |

| Brüt Kar | 25516 | 36024 | 40 .977 | 51221 | 61466 | 24,6% |

| Esas Faaliyet Karı | 24416 | 33772 | 38050 | 47563 | 57075 | 23,6% |

| FAVÖK | 26468 | 37938 | 43904 | 54880 | 65856 | 25,6% |

| Net Kar | 15527 | 21952 | 24733 | 30916 | 37099 | |

| Brüt Kar Marjı | 37,4% | 32,0% | 28,0% | 28,0% | 28,0% | 29,0% |

| Esas Faaliyet Kar Marjı | 35,8% | 30,0% | 26,0% | 26,0% | 26,0% | 27,0% |

| FAVÖK Marjı | 38,8% | 33,7% | 30,0% | 30,0% | 30,0% | 30,9% |

| Net Kar Marjı | 22,8% | 19,5% | 16,9% | 16,9% | 16,9% | 17,6% |

| Değerleme Çarpanları | ||||||

| F/K | 7.6 | 5.3 | 4.7 | 3.8 | 3.2 | |

| FD/FAVÖK | 4.4 | 3.3 | 2.8 | 2.3 | 1.9 | |

| F/Sat ışlar | 1.7 | 1 | 0.8 | 0.6 | 0.5 |

ULKER Model Portföyden Çıkırıyoruz - 25.08.2025

Fiyat tespiti ve hedef aralığı İNA analizine göre hedef fiyat yaklaşık %23’lük bir getiri potansiyeli ile 147,70 TL seviyesinde bulunuyor. Model portföydeki fiyatımızı 185,25 TL’den 147,70 revize ediyor, bilanço tarafında Uzun vadeli finansal borçlar azalırken kısa vadeli finansal borçlar bir önceki döneme göre %123 artış göstermiş olduğu ve 3 çeyrek satış rakamlarının da sektörel gelişime uygun olarak devam edeceği göz önüne alındığında model portföyümüzden çıkarıyoruz.

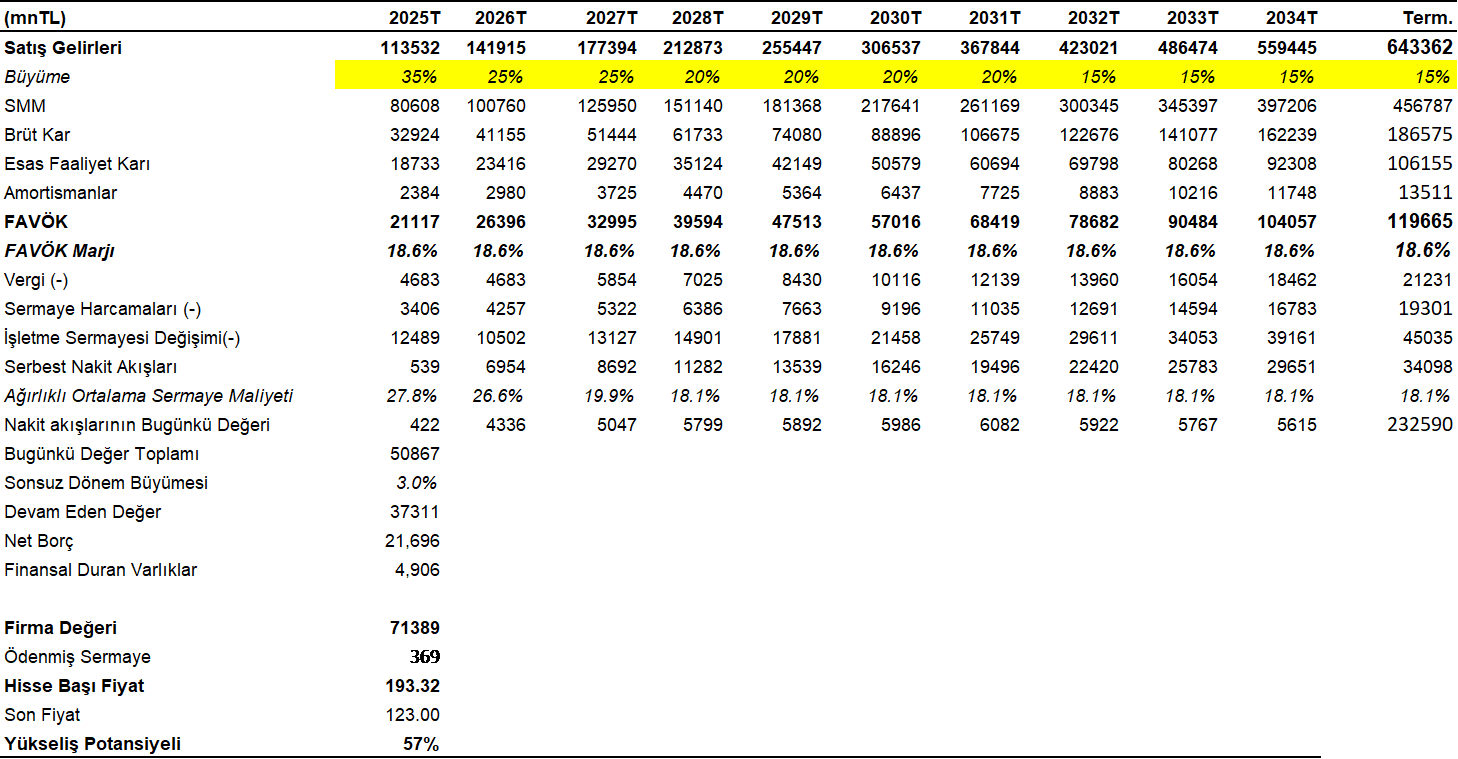

ULKER Model Portföye Ekliyoruz - 11.03.2025

ULKER 2024 yılı son çeyrek dönemde beklentilerin üzerinde net kar ve FAVÖK açıkladı. Son çeyrek dönemde ayrıca kar marjlarında hem yıllık hem çeyreklik bazda iyileşme görüldü. 2024 yılında ULKER net karını %52 artırarak 7.401 milyon TL seviyesine taşıdı. Satış gelirleri ise reel bazda %4 büyüdü ve 84.098 milyon TL düzeyinde oluştu (TMS29 dahildir).

ULKER finansallarında pozitif bulduğumuz noktalar;

- Net borçtaki kısmi gerileme

- Finansman Giderlerinde yıllık %50 düşüş

- Kar marjlarının 2024 yılının zorlu koşullarına rağmen korunması

- Tüm pazarlarda büyüme sağlanması

- Özsermayede %20’ye yakın reel büyüme

- Son iki yılın serbest nakit akışları toplamının piyasa değerinin %35’ine ulaşması

- Makul piyasa çarpanları : Şirket son kapanışa göre 6.14x F/K (sektör 36.31x), 4.30x FD/FAVÖK (sektör 36.52x) ve 1.45x PD/DD (sektör2.62x) piyasa çarpanlarıyla işlem görüyor.

ULKER için Finansman giderlerindeki azalma, net borçdaki düşüş, reel büyüme ve kar marjlarının korunmasını pozitif karşılıyoruz. Ulker için 2025 yılında %35 büyüme ile 113.5 milyar TL satış geliri bekliyoruz. Favök marjının %18.6 olmasını ve FAVÖK rakamının 21.1 milyar TL ye ulaşmasını bekliyoruz. İNA modelimize göre ULKER için 193.32 TL hedef fiyata ulaşıyoruz. Ülker Bisküviyi 123TL fiyattan Model Portföyümüze ekliyoruz.

TUPRS'ı Model Portföy'den Çıkarıyoruz - 18.02.2025

Tüpraş 2024 sonuçlarında zayıf kar marjı devam etti ve bununla birlikte 2025 yılına yönelik düşük net rafineri marjı beklentileri sundu. Her ne kadar değerleme olarak iskontolu görünse de, hedef fiyatına gitmesini sağlayacak katalizör göremiyoruz. Bu nedenle TUPRS’I Model Portföyden çıkarıyoruz. Finansallarda karlılığın artmaya başlaması durumunda ilerleyen çeyreklerde tekrar değerlendirme yapabiliriz.

06.11.2024 Tarihli Güncelleme

TUPRS için beklenti üzeri kar açıklaması sınırlı pozitif etki yapabilir. Ancak ürün marjlarının 2023 son çeyreğin altında devam etmesi ve hafif-ağır petrol diferansiyel farkının 3Ç sonuna doğru daralmaya gitmesi, karlılık açısından olumsuz haber. TUPRS için yeni veriler ışığında İNA analizimizde güncellemeler gerçekleştirdik. Yıl sonu ciro ve Favök marjı beklentimizde hafif aşağı revizeler yaptık. Şirket için 2024 sonu 802 milyar TL ciro ve 57.7 milyar TL Favök beklentimiz bulunuyor. 2025 ve 2026 için Favök marjı beklentimizi ise bir kademe artırdık. Son olarak İNA modelinin 3 ay ilerlemesi hedef fiyatta yukarı yönlü zaman etkisi gösterdi. TUPRS için hedef fiyatımızı 216TL seviyesinden 248.47TL seviyesine yukarı yönlü revize ediyoruz.

06.08.2024 Tarihli Güncelleme

Tüpraş (TUPRS) 2Ç24'de beklentilerin çok üzerinde 5,004mn TL net kâr açıkladı. Beklentiler 3.511 milyon TL seviyesindeydi. Net kâr geçen yıl aynı döneme göre yıllık -46.47% düşüş gösterdi. Net kâr marjı 2Ç24'de 2.62% olurken, önceki çeyrekte 0.19% ve geçen yıl aynı çeyrekte 5.09% olmuştu. Net kardaki yıllık düşüşte vergi etkili oldu. Vergi öncesi kar sadece %4 daralırken, vergi etkisiyle net karda %46.4 düşüş oluştu. RUP periyodik bakım, ürün marjı ve ham petrol fiyat farkı vergi öncesi kar üzerinde baskı yaratırken, satış artışı, enerji maliyetlerindeki azalma, Stok ve fx etkisi ile net faiz gelirleri vergi öncesi karı destekledi ve düşüşü %4 seviyesinde sınırlı tuttu.

Açıklanan sonuçları pozitif karşılıyoruz. Beklenti üzeri kar açıklaması ve temettü haberi hissede pozitif katkılar sağlayacaktır. İNA modelimizdeki güncelleme sonucunda TUPRS için hedef fiyatımızı 248TL’den 228TL seviyesine bir miktar aşağı yönlü revize ediyoruz. Bunda azalan nakit değerlerin etkisi bulunuyor. Son kapanışa göre hissenin %48 yükseliş potansiyeli bulunuyor. Tüpraş’ı Model Portföyümüzde tutmaya devam ediyoruz. RUP yatırımının bitmesi ile ikinci yarıda daha güçlü sonuçlar bekliyoruz.

12.07.2024 Tarihli Güncelleme

Tüpraş 1Ç24 döneminde satış gelirlerini reel olarak %3 artırdı ve 165.4 milyar TL seviyesinde gerçekleştirdi. Buna karşın 6.8bps gerileme ile Brüt kar marjının %7.96 seviyesine gerilemesi neticesinde karlılıkta düşüş oluştu. Aynı dönemde FAVÖK %54 gerileme ile 9.461 milyon TL olurken, net kar %88 düşüş ile 320 milyon TL seviyesinde gerçekleşti. Karlılıktaki düşüşte, Kızıldeniz’deki gelişmeler yüzünden uzayan kargo sürelerinin stok seviyesi işletme sermayesi üzerinde negatif etki yaratması, hafif-ağır ham petrol makasının TÜPRAŞ aleyhine gelişmesi, İzmit Rafinerisindeki duruş nedeni ile 160 mn $ FAVÖK Kaybının oluşması etkili oldu.

Mevcut gelişmelerin geride kaldığını ve TUPRS üzerinde yeteri kadar fiyatlandığını düşünüyoruz. Yılın ikinci yarısında İzmit rafinerisinin etkisi, daralan petrol makasının Şirket lehine etki etmesini ve ürün marjlarındaki güçlü duruşun finansallar üzerinde pozitif etki yaratmasını beklemekteyiz. Yılın sonunda %7.96 seviyesine kadar gerileyen Brüt marjın, tekrar yükselerek yıllık ortalama %10 seviyelerine yükselmesini bekliyoruz. Açıklanan Haziran ayı ürün marjlarında, Benzindeki görülen düşüşe karşılık, yurtiçi satışlarda büyük ağırlığı olan Jet Yakıtındaki artışın olumlu olduğunu eklemek isteriz.

Diğer yandan TUPRS 1.6 milyar $ net nakit yapısı ile güçlü bir pozisyona sahip olmasının yanısıra, 6.4x f/k ve 3.2x fd/Favök gibi makul çarpanlardan işlem görmekte. %22 ROE değerine karşılık 1.4x pd/dd çarpanı ise iskontoyu işaret ediyor.

Yılın ikinci yarısında ikinci temettü ödeme beklentisi ise katalizör görevi görmekte.

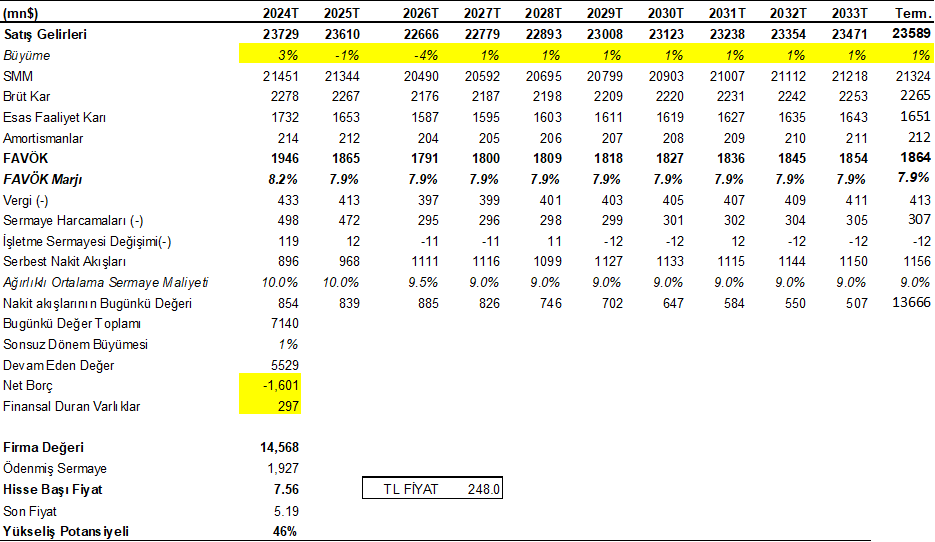

Enflasyon muhasebesinin getirdiği belirsizlikler nedeni ile TUPRS için İNA değerleme modelimizde USD bazlı değerlemeye geçmiş bulunuyoruz. Buna göre 2024 yılında satış gelirlerinin %3 artışla 23.729 milyon $ seviyesinde oluşacağını tahmin etmekteyiz. FAVÖK’de 3.227 milyon$’dan 2 milyar$ seviyesine daralma olmasını bekliyoruz. Bunda yukarıdaki nedenlerin etkisi olacak. Ancak nakit akışlarında yıllık 1 milyar $ seviyesinin korunması ve güçlü nakit pozisyonu TUPRS için pozitif. Şirket ayrıca yılsonu beklentilerinde değişikliğe gitmedi. 2024 yılında 26 mn ton üretim ve 30 mn ton satış beklerken, kapasite kullanım oranının %85-90 seviyelerine oluşmasını bekliyor.

Bu verilere göre dolar bazında ilk iki yıl %10, diğer yıllar %9 sermaye maliyeti dikkate aldığımızda TUPRS için hedef fiyatımızı 200.22TL’den 248TL seviyesine revize ediyoruz. TUPRS’ın son bir aydaki gerilemesinin bu değere göre iyi bir fırsat yarattığını söylemek mümkün. TUPRS’ı Model Portföyümüzde tutmaya devam ediyoruz.

05.03.2024 Tarihli Güncelleme

Tüpraş 2023 yılı enflasyon muhasebesine göre hazırlanmış finansallarını açıkladı. Şirket 2023 yılını %13 düşüşle 53.6 milyar TL net kar ile tamamladı. Operasyonel verimlilik 2022 yılına kıyasla arttığını görmekteyiz. Kar marjlarında 2022 yılına kıyasla 3-4 puanlık yükselişler görülüyor. Bununla birlikte enflasyon muhasebesi sonucu olarak TUPRS’ın varlıklarının gerçek değeri ortaya çıktı. Eylül sonuçlarına göre Özsermayesi %179 artarak 72.565 milyon TL’den 202,940 mn TL seviyesine yükseldi. Bunun anlamı defter değerinin Eylül hesaplamasında 37.7TL’den 105TL seviyesine yükselmesi demek. Özsermayedeki gerçek değer ve ROE karlılığına göre TUPRS için hedef fiyatımızı 175.95TL seviyesinden 210.60TL seviyesine revize ediyoruz.

27.10.2023 Tarihli Güncelleme

TUPRS 3C23’de güçlü sonuçlar açıklarken, kar rakamları beklentilerin üzerinde geldi. Kar marjlarındaki yükselişi olumlu karşılıyoruz. Ancak en önemlisi net nakit miktarının artmaya devam etmesi ve 53.2 milyar TL seviyesine ulaşmış olması. Hem karlılıktaki yükseliş hem nakitlerdeki artış sonucunda İNA analizimizdeki güncelleme ile TUPRS için hedef fiyatımızı 124TL’den 175.95TL seviyesine yukarı revize ediyoruz.

01.08.2023 Tarihli Güncelleme

TUPRS 2Ç23’de beklentilerin üzerinde net kar açıklarken, kar marjlarının artması dikkat çekti. Özellikle ürün marjlarındaki artış ve benzin ve jet yakıtındaki satışların hacimsel olarak güçlü artması etkili oldu. Hammadde maliyetlerindeki düşüş ise Brüt karlılığını yükseltti. İNA Modelimizde, 2023 için beklediğimiz kar marjlarındaki yukarı yönlü revizelerin sonucunda hedef fiyatımızı 122.25TL’den 131.53TL seviyesine yukarı yönlü revize ediyoruz.

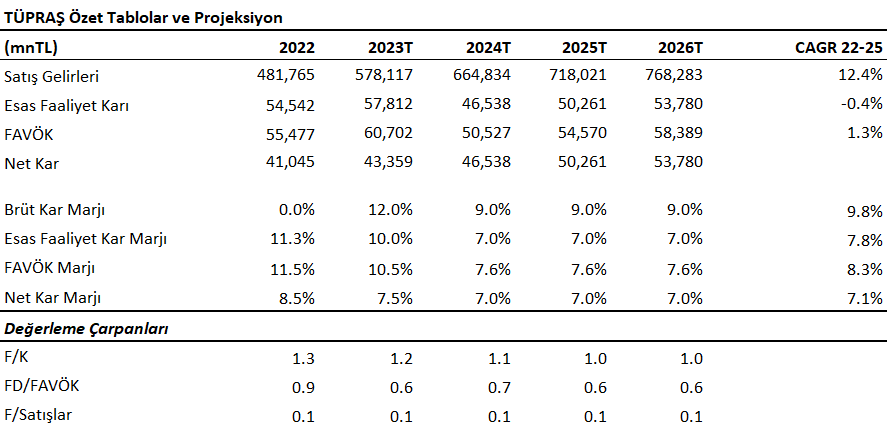

TUPRS Model Portföye Ekliyoruz - 08.03.2023

TUPRS 2022 yılını %216 büyüme ile kapatırken, net kar 10 kat artışla 41 milyar TL oldu. Önceki yılın baz etkisinin bu artışta etkisi var. Diğer yandan Dönüşüm Süreci içerisinde olan Şirket 2022 yılında bu konuda önemli adımlar atmaya devam ediyor. Entek Elektrik’i devralan Şirkette enerji gelirleri giderek artıyor. Tüpraş’ın güçlü nakit akışlarını beğeniyoruz. 2023 yılında %20 büyüme ile 578 milyar TL ciro beklerken, 60.7 milyar TL FAVÖK bekliyoruz. Hisse 16.5 milyar TL net nakit değerlere sahip bulunuyor. Hisse 4.1x f/k ve 2.57x pd/dd çarpanlarından işlem görmekte. TUPRS için 12 aylık hedef fiyatımız 901TL seviyesinde bulunuyor. Son kapanışa göre %42 yükseliş potansiyeli bulunuyor.

BNTAS'ı Model Portföy'den Çıkarıyoruz - 18.02.2024

Bantaş Ambalaj (BNTAS) son 10 günde %80 yükseliş gösterdi ve endeksten net bir pozitif ayrışma yaşadı. Bu yükselişle BNTAS hedef değerimiz olan 12TL seviyesinin anlamlı derecede üzerine yükselmiş durumda. Son günlerdeki bu agresif hareketi açıklayan herhangi bir gelişme bulunmuyor. Bantaş Ambalaj’I yatırımları ve iş modeli olarak beğenmeye devam ediyoruz, ancak son yükseliş hareketini taktiksel anlamda satış fırsatı olarak değerlendiriyoruz. 613 gündür Model Portföyümüzde bulunan hisseyi %283 getiri ile Model Portföyümüzden çıkarıyoruz.

19.02.2024 Tarihli Güncelleme

Bantaş Ambalaj (BNTAS) son 10 günde %80 yükseliş gösterdi ve endeksten net bir pozitif ayrışma yaşadı. Bu yükselişle BNTAS hedef değerimiz olan 12TL seviyesinin anlamlı derecede üzerine yükselmiş durumda. Son günlerdeki bu agresif hareketi açıklayan herhangi bir gelişme bulunmuyor. Bantaş Ambalaj’I yatırımları ve iş modeli olarak beğenmeye devam ediyoruz, ancak son yükseliş hareketini taktiksel anlamda satış fırsatı olarak değerlendiriyoruz. 613 gündür Model Portföyümüzde bulunan hisseyi %283 getiri ile Model Portföyümüzden çıkarıyoruz.

07.03.2023 Tarihli Güncelleme

Bantaş 2022 yılını %101 büyüme ile tamamlayarak 512 milyon TL satış geliri elde etti. FAVÖK %98 büyüdü ve 80.7 mn TL seviyesinde oluştu. Şirket 2022 yılında %53 artışla 99.1 milyon TL net kar açıkladı. Yatırımlarına devam eden şirket ihracat gelirlerinde de artışını koruyor. Bantaş için 2023 yılında %42 büyüme ile 726 milyon TL satış geliri ve %46 artışla 145mn TL net kar bekliyoruz. Bu beklentiler ışığında Bantalş için 12 aylık hedef fiyatımızı 5.7TL’den 12TL seviyesine revize ediyoruz.

BNTAS Model Portföye Ekliyoruz - 16.06.2022

Bantaş Ambalajı model portföyümüze küçük piyasa değerine sahip şirket kategorisinde ekliyoruz. Şirket 456 mn TL piyasa değerinde işlem görüyor ve %56’sı halka açık bulunuyor. BNTAS’ı eklememizin nedeni, hızlı büyüme yapısı, ihracat gücünün artması, geçen yıl açıkladıkları dönüşüm ve büyüme programı ve artan karlılık.

Bantaş Ambalaj, gıda sektörüne teneke ambalaj üretimini gerçekleştirmektedir. Şirket yenilikçi üretim yapısı ile sektöründe eski bir geçmişe sahip bulunuyor. BNTAS 2022 yılı ilk çeyreğinde satış gelirlerini %128 arttırmış ve 115.7 mnTL seviyesine ulaştırmıştır. Net kar ise %121 artışla 30 milyon TL olmuştur. Net Esas Faaliyet karı ise %292 artışla 25.8 milyon TL seviyesine ulaşmıştır.

BNTAS 2021 yılı tamamında 254.5 milyon TL satış geliri ve 64.5 mn TL net kar açıklamıştır. 1Ç22 verileri 2021 yılı sonuçlarına göre oldukça güçlüdür. Şirket %20 ihracat gerçekleştirmiştir. En büyük ihracat pazarı Irak olmakla birlikte yeni pazarlar için çalışmalar devam etmektedir.

FAVÖK Marjı %22.4 olurken, yıllık bazda 7 puanlık artış yakalanmıştır. Net kar marjı %25 seviyesinde oluşmuştur. BNTAS için en dikkat çeken konu 8.4x seviyesindeki Cari Oran rasyosudur. BNTAS bu açıdan nakit zengini bir şirkettir. 1Ç22 itibari ile Şirket 109 milyon TL nakit değerlere sahiptir. Borçları yok denecek kadar az bulunmaktadır.

BNTAS geçen yıl büyüme progamı içerisinde yatırım programı açıklamış, kapasite artışından, digital yatırıma ve maliyet düşürücü adımlara kadar pek çok konuda adım atmaktadır. Bu adımların geri dönüşünü ilerleyen dönemlerde daha iyi bir şekilde hissedileceğini düşünüyoruz.

BNTAS için yılsonunda 460 milyon TL satış geliri bekliyoruz. Buna göre yaklaşık 115 milyon TL net kar bekliyoruz. Bu beklenti f/k çarpanını 3.97x seviyesine düşürüyor. Hisse şu anda 5.63x f/k çarpanından işlem görüyor. BNTAS için 5.70TL hedef fiyatımız bulunuyor. Son borsa kapanışına göre %51 artış potansiyeline sahip.

GARAN'ı Model Portföy'den Çıkarıyoruz - 12.07.2024

Garanti Bankası büyük özel bankalar arasında Özsermaye karlılığı en yüksek olması, etkili faiz marjına sahip olması nedeni ile beğendiğimiz Bankalar arasında olmaya devam ediyor. Son açıklanan Haziran enflasyonu ve enflasyon beklentilerindeki iyileşmeye paralel olarak Bankacılık değerleme modelimizdeki beklentilerimizi güncelledik. Buna göre 2025 ve 2026 yıllarındaki Özsermaye büyümelerini ve Özsermaye karlılıklarını yukarı yönlü revize ettik.

Yeni beklentilerimizle birlikte Garanti Bankası için 2024 yılında %47, 2025 yılında %45 Özsermaye büyümesi ve sırasıyla %35 ve %43 Özsermaye karlılığı bekliyoruz. Beklentilerimize paralel GARAN için hedef fiyatımızı 110.16TL’den 130.57TL seviyesine revize etmekteyiz. GARAN’ın şu anda bulunduğu piyasa fiyatı bu seviyede bulunuyor ve kazanç potansiyeli göstermiyor. Beğendiğimiz bankalar arasında kalmaya devam etmesine karşın, değerinde bulunduğunu hesaplıyor ve bu nedenle Model Portföyümüzden çıkarıyoruz. GARAN Model portföyümüze 6 Mayıs 2022 tarihinde girdi ve bugüne kadar %1300 getiri elde edildi.

20.05.2024 Tarihli Güncelleme

Garanti Bankası 1Ç24 döneminde net karını %42 artırdı. Banka’nın Özsermayesi aynı dönemde geçen yıl aynı döneme göre %46.90 büyüme gösterdi. Ayrıca Özsermaye karlılığı %43.77 oldu. Mevcut büyüme oranları 2024 beklentilerimizin bir miktar üzerinde görünüyor olsa da yılın geri kalanında büyümelerin beklentimize yakınsayacağını düşünüyoruz. Garanti Bankası için 2024 yılında %40 Özsermaye büyümesi ve %35 Özsermaye karlılığı tahmin etmekteyiz. Banka’ya yönelik beklentilerimizi koruyoruz. Bununla birlikte Türkiye’nin 5 yıllık CDS oranı 262 baz puana gerilemiş durumda. Bu durum risk iştahındaki artışa neden oluyor. Bu nedenle önceden verdiğimiz değerleme planına sadık kalarak Bankaları bugüne kadar değerlediğimiz 1x pd/dd oranımızı 1.2x pd/dd seviyesine yükseltiyoruz. Buna bağlı olarak GARAN için hedef fiyatımızı 91.80TL’den 110.16TL seviyesine yukarı revize ediyoruz. Banka hisselerini Model Portföyümüzde tutmaya devam ediyoruz.

24.04.2024 tarihli güncelleme

Türkiye’nin risk primindeki gerileme, son iki ayda görülen yabancı girişi ve genel piyasa algısının banka fiyatlamalarındaki risk iştahını arttırdığını izliyoruz. Hem risk iştahındaki artış hem projeksiyonumuzda zaman faktörünün gelecek oniki ayı 2025 yılına uzanması nedeni ile değerlememizde güncelleme gerçekleştirdik. Bankanın analist sunumlarındaki sözlü yönlendirmeleri dikkate alındığında, GARAN için Özsermaye büyüklüğünün 2024 sonunda 342.7 milyar TL ve 2025 sonunda 428.4 milyar TL olmasını bekliyoruz. Bankalar için halen değerleme çarpanı olarak 1x pd/dd oranının uygulamakta ısrar ediyoruz. CDS oranlarının 250bps seviyesine gerilemesi durumunda çarpanımızı yükseltebiliriz. Buna göre gelecek oniki ayı kapsayan ortalama Özsermaye değerimiz dikkate alındığında GARAN için hedef fiyatımızı 78.47TL’den 91.80TL seviyesine revize ediyoruz.

30.01.2024 Tarihli Güncelleme

Garanti Bankası 2023 yılı sonuçlarını açıkladı. Buna göre Özkaynak büyümesi 2023 yılında %60.3 seviyesinde gerçekleşirken, 244.8 milyar TL seviyesine ulaştı. Ortalama Özkaynak karlılığı %44.4 oldu. Diğer yandan net kar %49.3 artışla 87 milyar TL seviyesinde oluştu. Son hedef fiyat güncellememizde öngördüğümüz Özkaynak büyümesine paralel bir büyüme alırken, Özkaynak karlılığı beklentimizin 3 puan üzerinde gerçekleşti. Diğer yandan 2024 yılında Özkaynakların hem enflasyon etkisi hem net kardaki sınırlı büyümenin etkisi ile 2024 yılında %40 oranında büyümesini bekliyoruz. Özkaynak karlılığını ise bankanın paylaştığı 2024 beklentilerine paralel şekilde %35 olarak öngörmekteyiz. GARAN için net kar rakamının 2024 yılında %18 artışla 102.8 milyar TL seviyesinde oluşmasını öngörmekteyiz. Özsermayedeki büyümeye paralel olarak GARAN için hedef fiyatımızı 59.25TL seviyesinden 81.59TL seviyesine yukarı yönlü revize ediyoruz. Yıl içerisinde açıklananacak finansal sonuçlara ve özellikle CDS’lerin seviyesindeki gelişime bağlı olarak hedef fiyat tekrar gözden geçirilecektir.

31.10.2023 Tarihli Güncelleme

GARAN 3C23’de beklentilerin üzerinde kar açıklarken, Özsermaye büyümesi %63 ile değerlemede modelimizde öngördüğümüz tahminlerin oldukça üzerinde gerçekleşiyor. Özsermaye karlılığı %41 ile beklentimiz olan %38 seviyesinin üzerinde oluştu. Hem büyüme hem karlılık verilerinde hedef fiyatımızda güncelleme yapıyoruz. Yeni güncellemelere göre GARAN için hedef fiyatımızı 46,91TL’den 59,25 TL seviyesine yukarı revize ediyoruz.

28.07.2023 Tarihli Güncelleme

Garanti Bankası 2Ç23 sonuçlarını açıkladı. Net kar beklentinin üzerinde gelirken, karlılık ve Özkaynaklardaki büyüme güçlü seyretti. Son veriler ışığında GARAN için hedef fiyat beklentimizi güncelledik ve GARAN için hedef fiyatımızı 31.93TL’den 46.91TL seviyesine revize ediyoruz. Yapılan bu revizede, Kredi büyüme beklentimizi %40’dan %55 seviyesine, Özkaynak büyüme beklentimizi %30’dan %45 seviyesine ve Özsermaye Karlılığı beklentimizi %25’den %38 seviyesine yukarı yönlü güncellemelerimiz etkili olmuştur.

08.03.2023 Tarihli Güncelleme

Garanti Bankası beklentilerimizin üzerinde sonuçlarla 2022 yılını tamamladı. Özsermaye büyümesi beklentilerin üzerinde oluştu ve 152.7 milyar TL seviyesine ulaştı. Banka 2022 yılını 58.5 milyar TL net kar ile kapadı. Her ne kadar 2023 yılında net kar rakamında 2022 yılına göre düşüş öngörülüyor olsa da Özsermaye büyümesinin devam etmesini bekliyoruz. Piyasa çarpanları olarak bankalar çok cazip seviyelerini koruyor. 2023 yılında Kredi büyümesinin %40 olmasını, Özsermayesinin 198 milyar TL’ye ulaşmasını ve 43.8 milyar TL net kar açıklamasını bekliyoruz. Garanti Bankası için 12 aylık hedef fiyatımızı 30TL’den 34.02 TL seviyesine yukarı yönlü revize ediyoruz.

28.10.2022 Tarihli Güncelleme