Opsiyonlarda İleri Düzey Strateji Oluşturma ve Pozisyon Tamiri

- Yön Temelli Opsiyon Stratejileri

- Opsiyon Parametrelerine Bakarak Strateji Yorumlama

- Negatif Delta’ya Yatırım

- Delta Nötr Stratejiler ile Vega Yatırımı

- Delta Nötr Opsiyon Stratejilerinde Pozisyon Tamiri (Kârın Kilitlenmesi)

- Negatif Vega (Yatay Piyasa Stratejileri) Yatırımlarında Pozisyon Tamiri

- GCM Opsiyon İşlemlerinin Şimdi Ücretsiz Deneyin

Vadeli sözleşmelerde veya Forex piyasalarındaki yatırım stratejileri büyük oranda yön tahminine dayalıdır. Yükseliş ya da düşüş bekleyen bir yatırımcı, bu beklentisi çerçevesinde belirli bir risk kabulü (stop loss) ile belirli bir getiri seviyesini (take profit) hedefler ve yatırım stratejisini bunun üzerine kurgular.

Fakat opsiyon sözleşmelerinde durum bundan daha farklıdır; çünkü opsiyon fiyatlarını belirleyen tek parametre sadece dayanak varlığın yönü (delta) değildir. Bunun dışında dayanak varlığın beklenen volatilitesi (vega) ve zaman aşımı (teta) gibi değişkenler de opsiyon stratejisinin yapısına göre, opsiyon fiyatları üzerinde farklı derecede etkili olur.

Opsiyon fiyatlamasının bu çok değişkenli yapısı, ilk bakışta opsiyonların diğer yatırım araçlarına göre daha karmaşık olduğu izlenimi yaratabilir. Ancak opsiyonların bu özelliği, aynı zamanda yatırımcılara strateji geliştirme noktasında geniş bir hareket alanı da sağlar. Öyle ki, farklı opsiyon kombinasyonları ile sayısız opsiyon stratejisi türetmek mümkündür.

Opsiyon yatırımı yaparken hangi stratejinin seçileceğini, yatırımcının piyasa beklentisi ve risk-getiri tercihi belirler. Opsiyon stratejilerinin karakteristiği, söz konusu stratejinin ortaya koyduğu parametre kombinasyonları üzerinden değerlendirilebilir. Tek veya iki bacaklı, görece basit tasarımlı opsiyon stratejilerinin karakteristiği (dayanak varlık fiyatına, zamana ve oynaklığa duyarlılığı) bir kez anlaşıldığında ise, bunların farklı piyasa koşullarına nasıl tepki vereceği de kolaylıkla öngörülebilir.

Diğer taraftan bir opsiyon stratejisi ne kadar fazla sayıda opsiyon bacağıyla oluşturulmuş olursa olsun, stratejinin parametreleri sayesinde, o stratejinin farklı piyasa koşulları karşısında nasıl bir sonuç getireceği ve nasıl bir risk-getiri grafiği sunduğu anlaşılabilir.

Yön Temelli Opsiyon Stratejileri

Forex piyasalarında ya da vadeli sözleşmelerde olduğu gibi, opsiyonlarla da yön tahminine dayalı basit temelli stratejiler oluşturabilir. Ancak opsiyon piyasasında yön tahmini üzerine geliştirilecek stratejileri, çok farklı şekillerde tasarlamak mümkündür.

Yön tahmini üzerine tasarlanan opsiyon stratejilerinin ortak özelliği ise, bu stratejilerin ağırlıklı olarak delta parametresi üzerine inşa edilmesi, diğer bir ifadeyle delta’nın baskın parametre olarak seçilmesidir. Örneğin yükseliş beklentisine yatırım yapacak bir opsiyon trader’ı, hangi opsiyon stratejisini uygularsa uygulasın pozitif bir delta’ya yatırım yapacak, aksine düşüş beklentisi ile hareket eden bir trader ise negatif delta’sı olan bir strateji tercih edecektir.

Örneğin Altın’ın Ons fiyatı spot piyasada 1925 dolar iken, Altın fiyatında yükseliş bekleyen bir yatırımcı vadesinin dolmasına 30 gün kalmış, 1990 $ kullanım fiyatlı, Şubat 2023 vadeli Alım (Call) opsiyonu sözleşmesini (O_GOLD_0223_A_1990), 49,85 $ prim ödeyerek satın almıştır.

Uygulamaya konulan bu strateji, bilineceği üzere yukarı yönlü piyasa beklentisinde kullanılan, en temel ve basit yapılı, sınırlı risk-sınırsız getiri potansiyeli sunduğu bilinen bir Uzun-Alım (Long-Call) işlemidir.

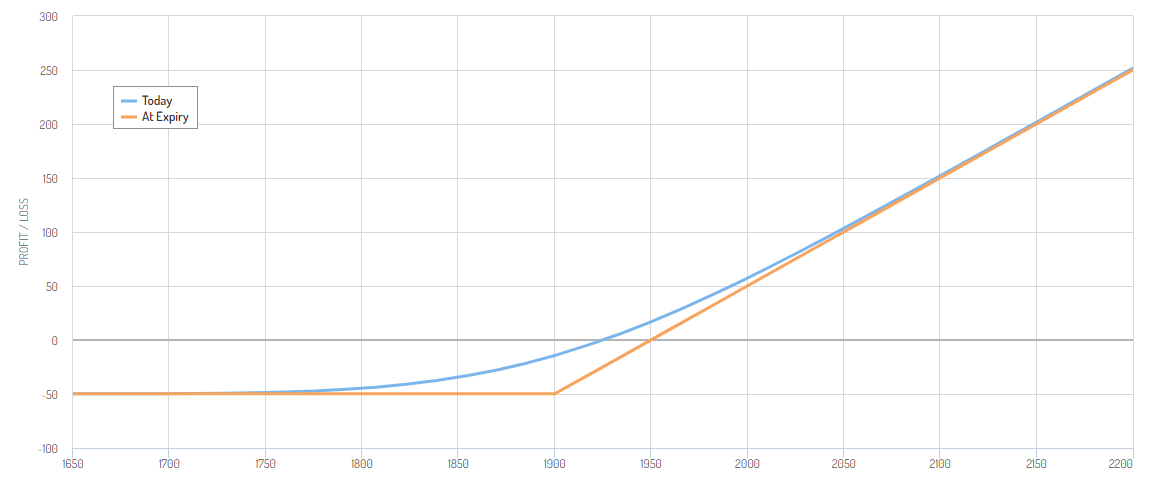

Grafik 1. Uzun-Alım stratejisinin Altın fiyatındaki değişime bağlı kâr-zarar grafiği

Turuncu çizgi: Vade Tarihi, Mavi Çizgi: T+02

Yukarıdaki kâr-zarar grafiği, Altın fiyatındaki değişime bağlı olarak (diğer parametreler sabitken) stratejinin meydana getireceği kâr-zarar durumunu, işlem günü (T+0) ve vade tarihi için açıkça gösteriyor. Turuncu çizginin (vade sonu), mavi çizginin (T+0) altında olmasının sebebi, (T+0)’dan başlamak üzere, opsiyonun vade tarihine kadar zaman aşımına uğrayacak olmasıdır.

Gözümüzü grafiğin sol tarafına çevirdiğimizde ise, bu stratejinin sınırlı risk içerdiği, diğer bir ifadeyle riskin opsiyona ödenen primle limitlendiğini görebiliyoruz. Diğer taraftan yine aynı bölgeye bakarak, opsiyonun aşırı zarar bölgesinde dayanak varlık fiyatına gittikçe duyarsızlaştığını, yani delta’sının sıfıra yaklaştığını da anlayabiliyoruz.

Opsiyon Parametrelerine Bakarak Strateji Yorumlama

Opsiyon parametreleri, birbirleriyle etkileşimli olarak değişim içerisindedir. Her bir parametre gerek vadeye kalan süreden, gerekse dayanak varlığın fiyat hareketinden etkilenir.

Yukarıdaki örnek opsiyon işleminin, mevcut durumda opsiyon parametreleri (greeks) şöyledir.

| Delta | Gamma | Vega | Teta |

| 0,62 | 0,003 | 2,088 | -0,589 |

Tablo 1. O_GOLD_0223_A_1990 kodlu opsiyonda Uzun Pozisyon parametreleri

Tablo 1’de görüleceği üzere, bu stratejide baskın parametre pozitif delta’dır. Buna göre bu strateji ağırlıklı olarak Altın fiyatlarındaki yükseliş beklentisiyle uygulanmıştır. Stratejinin pozitif gamma’ya sahip oluşu da, pozisyonun kâra geçtikçe, delta’nın yükseleceğini; zarar durumunda ise düşeceğini gösterir.

Diğer yandan opsiyon primi ile dayanak varlığın tahmin edilen volatilitesi (oynaklığı) arasında da bir ilişki vardır. Burada söz konusu olan volatilite, dayanak varlığın istatistikî (gerçekleşen) volatilitesi değil, geleceğe dönük ya da opsiyonun mevcut fiyatlamasına içkin olan volatilitesidir. Diğer bir deyişle 49,85 $’lık opsiyon primi, Ons Altın dayanak varlıklı bu opsiyonun senelik %16’lık bir örtük (zımni) oynaklık ile fiyatlandığını bize gösterir. bk. GCM Opsiyon Hesaplama Aracı Kullanım Rehberi

Opsiyonun örtük oynaklığı %16’dan %17’ye yükselirse opsiyon primi, dayanak varlık fiyatındaki değişimden bağımsız olarak 2,088 $ (vega) kadar artacak; %15’e gerilerse de, aksine 2,088 $ düşecektir.

Son olarak opsiyonun 49,85 $- 25 $=24,85 $’lık toplam zaman değeri de, ilk günlerde 0,589 $ (teta) olmak üzere, vade sonuna doğru artan bir hızla aşınmaya uğrayacaktır. Bu noktada yatırımcı yükselişe yatırım yaparken, zaman kaybını lehine çevirmek için, hem delta’sı hem teta’sı pozitif bir strateji olan Kısa-Satım (Short-Put) stratejini uygulayabilirdi. Ancak bu durumda gamma negatife döneceğinden, sınırlı kâra karşı, sınırsız zarara açık bir kâr-zarar grafiği ile karşı karşıya kalınacak, diğer bir ifadeyle teta riski bertaraf edilirken, yerine gamma riski alınmış olacaktı.

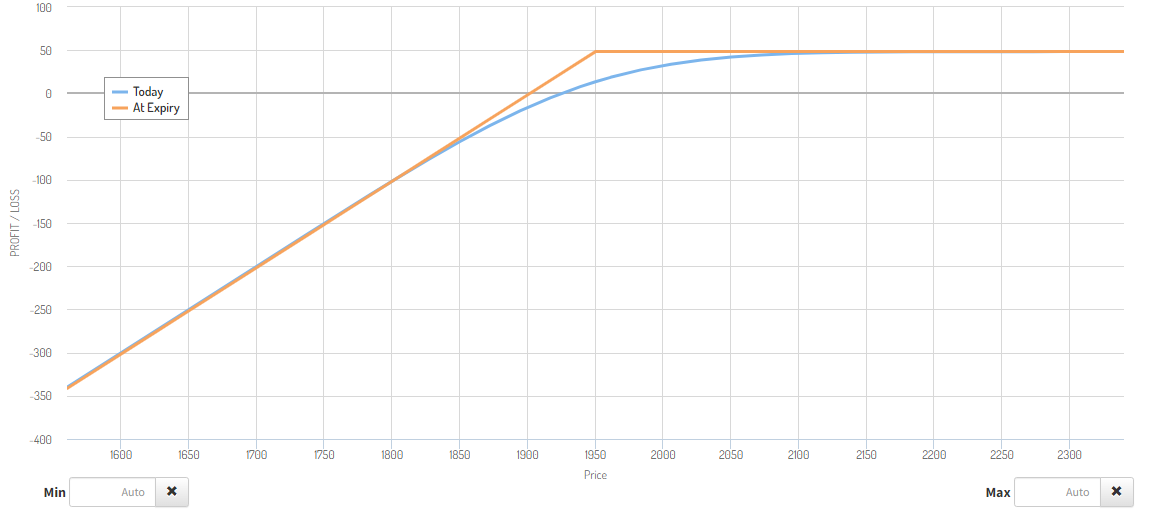

Grafik 2. Kısa-Satım stratejisinin Altın fiyatındaki değişime bağlı kâr-zarar grafiği

Turuncu çizgi: Vade Tarihi, Mavi Çizgi: T+0

Buna göre örneğimizdeki Uzun-Alım stratejisini uygulayan bir yatırımcı Altın fiyatlarında kısa sürede kuvvetli ve yukarı yönlü bir hareket bekliyor ve dayanak varlık fiyatındaki yükselişe paralel olarak opsiyon fiyatında meydana gelecek artışın (delta), dayanak varlığın yükseliş vadesi boyunca opsiyonun maruz kalacağı zaman değeri kaybına (teta) galip geleceğine inanıyor olmalıdır.

Negatif Delta’ya Yatırım

Yukarıdaki opsiyonda uzun pozisyon (+) almak yerine kısa pozisyon (-) alınmış olsaydı, tüm opsiyon parametreleri de çarpı (-) hâlini alacaktı.

| Delta | Gamma | Vega | Teta |

| -0,62 | -0,003 | -2,088 | 0,589 |

Tablo 2. O_GOLD_0223_A_1990 kodlu opsiyonda Kısa Pozisyon parametreleri

Görüleceği gibi Uzun-Alım yerine Kısa-Alım yapıldığında baskın parametre yine delta olarak kalmaya devam etmiş ancak işareti negatife dönmüştür… Yani Kısa-Alım, Uzun-Alım’ın tersine dayanak varlık fiyatındaki düşüş beklentiyle yapılmıştır.

Diğer yandan gamma ve vega negatife dönerken, teta da pozitife evrilmiştir. Bu yüzden gerek oynaklıkta beklentisindeki düşüş gerekse zaman aşınması bu pozisyonun lehine faktörlerdir.

Eğer Altın fiyatındaki düşüşe, oynaklık artışının da eşlik edeceğini düşünüyor olsaydık, bu durumda, negatif delta yatırımını, doğrudan Uzun-Satım stratejisiyle de yapabilirdik. Ancak bu durumda, vega’yı tekrar pozitife ve teta ise negatife dönerdi.

Diğer taraftan yatırımcı, daha sınırlı bir düşüş ya da yatay piyasa beklentisi içerisinde olsaydı, negatif vega’lı ve pozitif teta’lı delta nötr stratejilerden birini tercih edebilirdi.

Delta Nötr Stratejiler ile Vega Yatırımı

Delta nötr stratejiler, çok bacaklı opsiyon stratejileridir ve bu stratejilerde delta’larının birbirini etkisiz hâle dönüştürülmesi yoluyla 0’a yakın delta’lı opsiyon stratejileri oluşturulması sağlanır. Delta’nın sıfırlanması, opsiyon stratejisinin dayanak varlık fiyatındaki küçük fiyat hareketlerinden etkilenmemesi amacıyla yapılır. Delta sıfırlanırken, geriye eksi (-) ya da artı (+) işaretli görece yüksek bir vega parametresi hâkim duruma getirilir.

Artı değerli bir vega parametresi örtük oynaklıktaki artıştan kazanç sağlamaya yönelik çalışır ve profesyonel trader’lar bunu genelde örtük oynaklığın istatistikî oynaklıktan düşük olduğu durumlarda uygular. Öte taraftan negatif bir vega da, örtük oynaklıktaki olası düşüş ile birlikte kâr yazar ve bu da örtük oynaklığın istatistikî oynaklıktan yüksek olduğu hâllerde hayata geçirilir.

Opsiyonun örtük oynaklığı ile dayanak varlığın istatistikî oynaklığı arasındaki ilişkiden yola çıkılarak oynaklık stratejileri oluşturma fikri, uzun vadeli istatistikî oynaklıktan sapma gösteren örtük oynaklığın, bir müddet sonra ortalamaya dönüş (mean reversion) eğilimine gireceği varsayımına dayanır.

Örneğin Ons Altın fiyatı 1925 $ iken, 1950 $ kullanım fiyatlı bir Alım ve 1900 $ kullanım fiyatlı bir Satım opsiyonu alındığında, oluşturulan stratejinin parametreleri şöyle olacaktır.

| Opsiyon Primi | Delta | Gamma | Vega | Teta | |

| Uzun-Alım 1950 | 24,96 | 0,405 | 0.004 | 2.139 | -0.591 |

| Uzun-Satım 1900 | 23,29 | -0,372 | 0.004 | 2.088 | -0.536 |

| Long Strangle | 48,25 | 0,033 | 0,008 | 4,227 | -1,127 |

Tablo 3. Long Strangle stratejinin mevcut durum parametreleri

Bu strateji, Oynaklık (Volatilite) Bazlı Opsiyon Stratejileri makalesinden hatırlanabileceği gibi bir Long Strangle (Uzun Çanak) stratejisidir ve pozitif vega’ya yatırım yapılan bir kurgulamadır. Nitekim stratejinin uygulandığı andaki parametrelerin durumuna bakıldığında, stratejideki baskın parametrenin vega olduğu açıkça görülmektedir. Diğer yandan pozisyonun teta’sı da ikinci derecede en etkili parametre konumdadır ve işareti negatiftir. Net gamma’nın pozitif olduğu bir stratejide teta’yı pozitif hâle getirmek pek mümkün değildir. Ancak pozitif bir vega ile pozitif bir teta kombinasyonu, farklı bir oynaklık stratejisi sayesinde bir arada sağlanabilir.

Örneğin 1925 kullanım fiyatlı bir adet yakın vade ATM opsiyonu satıp, bir adet daha uzun vadeli opsiyonu alarak OTM Calendar Call Spread ile bir takvim yayılma stratejisi tasarlayım.

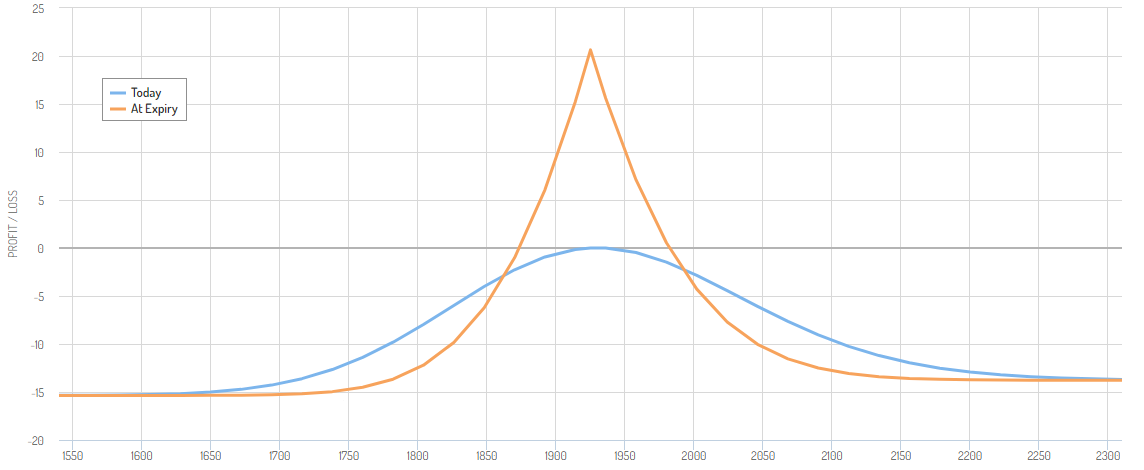

Grafik 3. OTM Calendar Call Spread Altın fiyatındaki değişime bağlı kâr-zarar grafiği

Turuncu çizgi: Vade Tarihi, Mavi Çizgi: T+0

Grafik 3’te stratejinin getiri grafiğini görüyoruz. Aşırı fiyat hareketleri pozisyonu zarar bölgesine götürüyor. Ancak an itibariyle küçük fiyat hareketlerinin pozisyona çok etkisi olmayacak, çünkü delta yine sıfıra çok yakın. Diğer taraftan, örtük oynaklıktaki artış mavi çizgiyi (T+0) yukarı taşıyarak pozisyonu kâra geçirebilir.

| Opsiyon Primi | Delta | Gamma | Vega | Teta | |

| Uzun-Alım Uzak Vade 1925 | 51,366 | 0,523 | 0,003 | 3,108 | -0,441 |

| Kısa-Alım Yakın Vade 1925 | -36,006 | -0,516 | -0,005 | -2,2 | 0,613 |

| OTM Calendar Call Spread | 15,36 | 0,007 | -0,002 | 0,908 | 0,172 |

Tablo 4. OTM Calendar Call Spread stratejinin mevcut durum parametreleri

Aynı stratejinin opsiyon parametrelerini incelediğimizde ise, OTM Calendar Call Spread (takvim yayılma) stratejisinin nötr bir delta içerirken; aynı zamanda hem pozitif bir vega hem de pozitif bir teta’ya sahip olduğunu görüyoruz.

Diğer yandan, oynaklığı yatırım yapılan bir stratejiyi yön tahminimiz ile de hibritleyebiliriz. Örneğin volatilite yükselişin genelde sert düşüşlerle birlikte geleceği düşüncesiyle (bu ilişki daha çok endeks ve hisse opsiyonlarında gözlemlenir), delta’yı nötr tutmak yerine bir miktar negatife çekebiliriz.

Bunun için 1900 $ kullanım fiyatlı Satım opsiyonunda iki adetlik alım ve eşzamanlı olarak 1950 $ kullanım fiyatlı Satım opsiyonunda bir adetlik alım yapalım. (Put Ratio Back Spread)

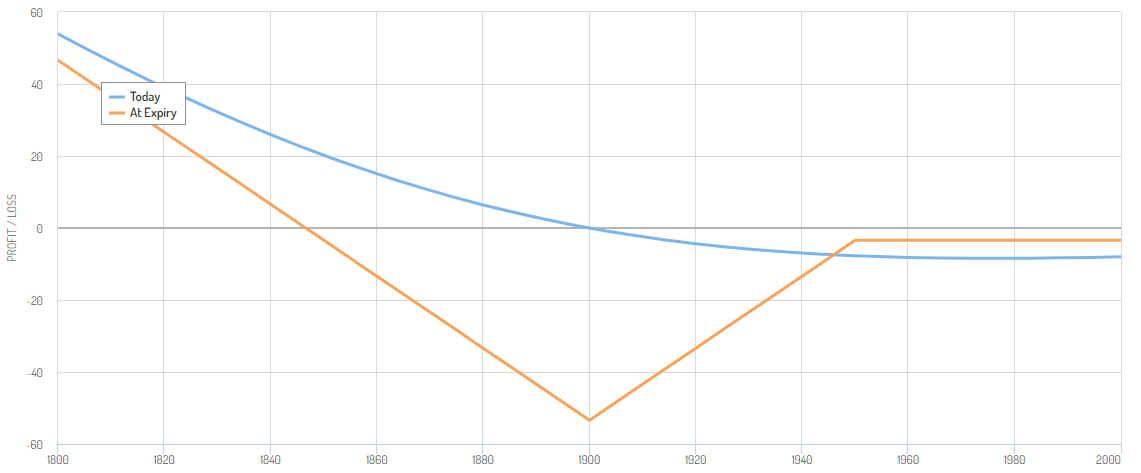

Grafik 4. Put Ratio Back Spread stratejisinin Altın fiyatındaki değişime bağlı kâr-zarar grafiği

Turuncu çizgi: Vade Tarihi, Mavi Çizgi: T+0

Oluşturduğumuz Put Ratio Back Spread stratejiyle, hâlâ yüksek bir pozitif vega’ya sahibiz ve bu arada delta’yı da negatife çektik; bu yüzden örtük oynaklık artışı lehimize olmaya devam ederken, artık Altın fiyatının düşüşü de bize kâr yazacak. Öte taraftan Altın fiyatının yükselmesi hâlindeyse, sınırlı zarar yazacağız. En kötü senaryo ise piyasanın yatay seyretmesi…

Delta Nötr Opsiyon Stratejilerinde Pozisyon Tamiri (Kârın Kilitlenmesi)

Opsiyon piyasalarında uygulanan stratejilerin gerek parametre değişimlerinin gerekse kâr zarar durumunun takibi önemlidir. Örneğin Uzun- Alım (Long-Call) ya da Kısa-Satım (Short-Put) gibi yükseliş yönlü opsiyon stratejilerinde, zararın nerede kesileceği ve kârın nereden alınacağı muhakkak önceden planlanmalıdır. Ayrıca Short-Put türünden bir prim satma işleminde, zararın ucu açık olacağı için, pozisyona giriş-çıkış seviyelerinin planlanmış olması daha da yüksek bir önem taşıyacaktır.

Ancak yukarıdaki Long strangle gibi delta nötr bir strateji uygulandığında, piyasanın herhangi bir yöne yaptığı hareketten doğan kârı, oynaklık beklentisi devam ettiği takdirde pozisyonu kapatmayıp, strateji tamiriyle bir noktada kilitlemeyi seçebiliriz.

Örneğin yukarıdaki Long Strangle stratejisinde, (T+0)’da altın fiyatının 1925 $’dan 1975 $’a yükseldiğini düşünelim. Bu durumda stratejinin yeni parametreleri şöyle olacaktır.

| Opsiyon Primi | Delta | Gamma | Vega | Teta | |

| Uzun-Alım 1950 | 50,75 | 0,625 | 0,004 | 2,147 | -0,605 |

| Uzun-Satım 1900 | 9,55 | -0,188 | 0,003 | 1,527 | -0,397 |

| Long Strangle | 60,3 | 0,437 | 0,007 | 3,674 | -1,002 |

Tablo 5. Altın fiyatı 50 $ yükselmesi neticesinde Long Strangle stratejinin parametre durumu

Bu pozisyona 48,25 $ prim ile girmiştik ve Altın fiyatındaki sert yükseliş 60,30-48,25=12,05 $ (%25) kâr elde etmemizi sağladı. Ancak stratejinin delta’sı da bu arada 0,43’e yükseldi. Bunun anlamı artık pozisyonun delta nötr özelliğinin büyük ölçüdü kaybolarak, stratejinin dayanak varlık fiyatına çok daha fazla duyarlı hâle gelmesidir. Bu yüzden Altın fiyatlarının tekrar geri çekilmesi, elde edilen kârın da kaybedilmesine sebep olabilir.

Yatırımcı bu noktada pozisyonunu tümden kapatıp kârını alabilir. Ancak oynaklık beklentisi devam ediyorsa, 0,437’lik delta’yı sıfırlama hamlesiyle, stratejinin yeniden delta nötr duruma getirilip açık bırakılmaya devam ettirilmesi de bir seçenektir. Bunun için uygulamaya konacak aksiyonlardan birisi, kâra geçen 1950 $ kullanım fiyatlı Alım opsiyonunu satarak, yerine daha yüksek kullanım fiyatlı bir Alım opsiyonunu (delta’sı yaklaşık 0,18 olan) almaktır. Söz konusu bu işlem, esasında stratejiye bear call spread ilavesidir ve elde edilen kârın kısmî olarak kilitlenmesini sağlar.

Eğer stratejinin kâra geçişi fiyat düşüşünden kaynaklanmış olsaydı, bu defa da kâra geçen Satım opsiyonu satılıp, yerine daha düşük kullanım fiyatlı bir Satım opsiyonu alımıyla (bull put spread) kâr kilitlemesi yapılabilir ve bu sayede fiyat hareketinden doğan kârın, ters yönlü yeni bir fiyat hareketiyle hızlıca buharlaşması bir ölçüde engellenebilirdi.

Negatif Vega (Yatay Piyasa Stratejileri) Yatırımlarında Pozisyon Tamiri

Yatay piyasa stratejileri çoğunluk negatif vega, nötr delta kompozisyonu üzerine kurulur. Ancak bu stratejilerde herhangi bir yöne doğru oluşan fiyat hareketleri pozisyonun zarara gitmesine sebep olur.

Bu gibi hâllerde, yatırımcı pozisyonu bir yerde sonlandırıp zararını durdurabileceği gibi, isterse pozisyon tamiri ile delta duyarlılığını yeninden nötr duruma getirerek riski düşürebilir. Bu durumda yapılacak müdahale tarzı da, yine oynaklık stratejilerinde kârın kilitlenmesine benzer ve pozisyonun pozitif ya da negatife kayan delta’sı, delta’yı yeniden sıfıra yaklaştıracak bir pozisyon ilavesiyle etkisizleştirilir.

GCM Opsiyon İşlemlerinin Şimdi Ücretsiz Deneyin

GCM Yatırım sayesinde, küresel piyasalara açılmanın yeni bir yolunu daha keşfedin ve bunun için daha fazla beklemeyin.

Bunun yerine kendiniz için hemen ücretsiz bir GCM Opsiyon Deneme Hesabı oluşturun ve opsiyon piyasasında yatırım yapmanın avantajlarını, 100.000 $ sanal parayla hiç risk almadan bizzat deneyimleyin.

GCM Yatırım ile Opsiyon Yatırımı Yapmak İçin Ücretsiz Demo Hesabınızı Şimdi Oluşturun