Oynaklık (Volatilite) Bazlı Opsiyon Stratejileri

Volatilite ya da oynaklık temelli opsiyon stratejileri, dayanak varlıkta yukarı ya da aşağı yönlü güçlü bir hareket beklentisi olduğunda uygulanır ve genellikle deltayı nötralize ederek (delta sıfırlanarak) hayata geçirilir. Bu yüzden oynaklık stratejileri, delta nötr stratejiler olarak da bilinir.

Dikkat: Her delta nötr stratejisi oynaklık yatırım stratejisi (çünkü yatay stratejilerde de delta nötrdür) değildir ve oynaklık yatırım stratejilerinin tümünde de delta nötr (Strip ve Strap stratejileri gibi) değildir; fakat oynaklığa yatırım stratejilerinin çoğunun temelinde toplam deltayı sıfıra yakınlaştırarak oynaklık artışından kâr sağlama maksadı vardır.

Buna göre oynaklık stratejisi uygulayan yatırımcı, vade sonunda dayanak varlığın, aşağı ya da yukarı yönde, önceden hesaplanabilen belirli seviyeleri aşması sonucunda her iki yönde de kâr etmeyi amaçlar.

Oynaklık stratejileri, vade süresince de yine benzer beklentilerle uygulanır ve dayanak varlıkta oluşabilecek aşağı ya da yukarı muhtemel sert hareketler veya opsiyonların örtük oynaklığındaki artış, pozisyonun kâra geçmesini sağlar.

Oynaklık stratejileri, opsiyon sözleşmelerinin, farklı piyasa beklentilerine yönelik olarak, çok çeşitli stratejiler türetilebilmeye imkân tanıyan özelliğinin sunduğu bir ayrıcalıktır.

Oynaklık (Volatilite) Nedir?

Yatırım söz konusu olduğunda, oynaklık sıkça duyduğumuz bir terimdir. Oynaklık piyasa hareketlerinin aşağı ya da yukarı yönlü ne kadar geniş bir fiyat skalası içerisinde gerçekleştiğinin bir ölçüsüdür ve Standart Sapma oynaklık ölçümü için yaygın olarak kullanılır.

Herhangi bir finansal aracın, belirli bir periyot içerisinde (süre) fiyatında gözlemlenen dalgalanma oranını ifade eden oynaklık, aynı zamanda söz konusu finansal aracın risk seviyesini de gösterir.

Örneğin şu anda fiyat 100 dolar olan bir hisse senedi, 1 yıllık periyotta %30 oynaklığa sahipse; bu hisse, bir yıl içerisinde toplam değerinin %30'u kadar getiri sağlama ya da değerinin %30’u kadar kaybettirme potansiyeli taşıyor demektir. Bu değer ne kadar yüksek olursa, yatırım aracı da, o kadar volatil ve riskli demektir.

Ayrıca yine örnekteki gibi bir hisse, %30’luk bir oynaklık değerine sahipse; bu hissenin istatistiksel olarak, 1 yıl sonunda 130 dolar ile 70 dolar arasında bir fiyattan işlem görme olasılığı %68 iken; 160 dolar ile 40 dolar aralığında bir yerlerde olma olasılığı ise %95’tir.

Dikkat: Normal dağılıma göre verilerin %68,26’sı ±1σ, %95,44’ü ise ±2σ değeri içine düşer. Ayrıca bu olasılık hesaplamaları, neden opsiyon almak yerine bazen opsiyon satmanın tercih edilebileceği sorusunun cevabına da ışık tutuyor.

Opsiyonlarla Oynaklığa Yatırım Stratejilerini Anlamak

Yukarıdaki olasılıklar konumuz bağlamında önemli; çünkü opsiyonların zaman değerinin, örtük oynaklıkla (beklenen ya da tahmin edilen oynaklık) yakından ilişkili olduğunu biliyoruz. Örtük oynaklıktaki değişimin hem alım hem de satım türü opsiyonlarda, opsiyonun teorik değerine nasıl etki ettiğini görebilmek için Opsiyon Hesaplama Aracı’mızı bir simülatör gibi kullanabilirsiniz.

Örtük oynaklık değişmediği takdirde, vadeye kalan süredeki azalmanın, opsiyon değerini düşürmesi de aslında bu yüzdendir. Çünkü bir varlığın, kısa vadede, uzun vadeye göre daha yüksek oynaklığa sahip olması düşünülemez.

Opsiyonun örtük oynaklığındaki artış, gerek alım gerekse satım türü opsiyonların değerini artırdığından dolayı, opsiyon alıcısı için oynaklık artışı her hâlükârda avantajlıdır. Aksine opsiyon satıcısı için ise; opsiyon satıldıktan sonra örtük oynaklıkta artış yaşanması arzu edilmez. Bu yüzden ister alım opsiyonu alınmış olsun, ister satım opsiyonu; dayanak varlıktaki beklentiden bağımsız olarak örtük oynaklıktaki artış, alıcının lehine bir değişimi işaret eder. Öyleyse oynaklığa yapılan opsiyon yatırımlarında da, stratejimizin temelini uzun pozisyon kompozisyonları oluşturmalıdır. (Opsiyon satımlarını yalnızca maliyet düşürme maksadıyla kompozisyona dâhil edeceğiz ve takvim yayılmayı kullanmayacağız.)

İpucu: Oynaklık stratejilerini kullanacağınız zaman korku endeksi olarak da bilinen ve piyasanın örtük oynaklığını ölçen S&P 500 VIX Endeksi’ni takip etmeniz ve oynaklığın artışta olduğu zamanları kovalamanız yarar sağlayabilir. Örneğin seçim dönemleri volatiliteyi artırabilir. Ayrıca oynaklık stratejileri uygulamak için hisse tarafında kazanç duyurularından önce fırsatlar doğabilir ve bununla ilgili fikir edinmek için geçmiş duyurulardan önce volatilitenin nasıl seyrettiğini tarihi fiyat verileri üzerinden inceleyebilirsiniz.

Uzun Pergel (Straddle) Stratejisi

İlk oynaklık yatırımımızı Ons Altın’da Uzun Pergel (Straddle) Stratejisi uygulayarak yapacak ve bunu yapmak için aynı anda Ons Altın dayanak varlıklı Alım ve Satım türünde iki farklı başa baş opsiyonda uzun pozisyona gireceğiz. Varsayımımıza göre mevcut durumda Ons Altın spot fiyatını 1800 dolar kabul ediyoruz ve yazımızın sonuna kadar bu varsayımımızı değiştirmeyeceğiz.

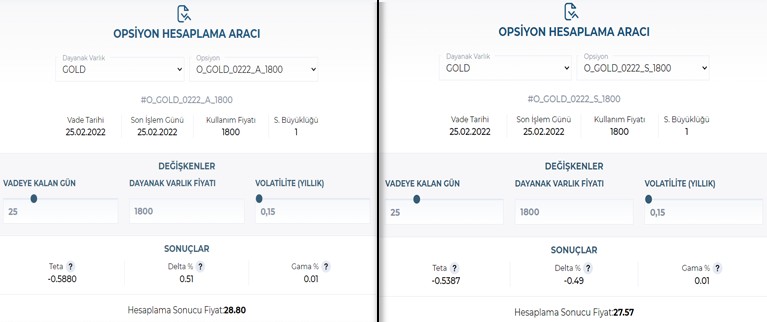

Teorik değer hesaplamamıza göre, %15 örtük oynaklık değerinde, vadeye 25 gün kala Ons Altın dayanak varlığı üzerine yazılmış 1800 dolar kullanım fiyatlı başa baş bir Alım opsiyonunun 28,80 dolar olması gerektiğini görüyoruz. Bu opsiyonda uzun pozisyon alırsak, 1800 $+28,80 $=1828,80 $ üzerinde vade sonunda kârda olacağız ve ayrıca vade içerinde de, diğer parametreler sabitken, örtük oynaklık artışı ya da Ons Altın’daki yukarı yönlü hareketler bize kazanç sağlayacak. (Delta %51 olduğuna göre, Ons Altın’daki 1 dolarlık yukarı hareket bize aynı gün içerisinde yaklaşık 51 sent kazandıracaktır.)

Şimdi bu işlemi yapmamızla eş zamanlı olarak bir de, yine Ons Altın üzerine yazılmış başa baş Satım opsiyonu almış olalım. Bu durumda teorik değer hesaplamamıza göre, 27,57 dolar daha ödememiz gerekiyor.

Dikkat: Hesaplamaların sağlaması için aşağıdaki parametreleri kontrol ediniz.

Ons Altın Teorik Değer Hesaplaması

Artık aynı anda, diğer tüm özellikleri aynı olan bir Alım, bir de Satım opsiyonuna sahibiz. An itibariyle pozisyonumuzun toplam değeri ise 28,80 $+27,57 $=56,37 $.

Vade Öncesi Olası Oynaklık Senaryosu

Satım opsiyonun Delta’sı: -%49… İki Delta’yı da toplarsak, %51+(-%49)=%2 Delta elimizde kalıyor ve bu pozisyonumuzun sıfıra çok yakın bir Delta’sı olduğunu gösteriyor. Diğer bir ifadeyle Delta’yı neredeyse nötralize etmiş durumdayız. (Buna göre, dayanak varlıktaki 1 birimlik aşağı ya da yukarı hareket, pozisyon değerimizi çok az etkileyecek.)

Fakat aynı zamanda Gama’da da uzundayız, yani Gama pozitif. Bu da demek oluyor ki, kâra geçen alım ya da satım opsiyonunun kârı derinleştikçe, söz konusu opsiyonun Delta’sı artarken, zararda olan opsiyonun Delta’sı düşecek ve neticede Delta’da yeniden uzun pozisyona geçmiş olacağız ve bu sayede kâra geçen opsiyonun kâr miktarı, bir yerden sonra zarara geçen opsiyonun zarar miktarını aşarak bizim nette kâra geçmemizi sağlayacak.

Örneğin, diğer bütün parametreler sabitken, vade öncesi Ons Altın spot fiyatının 1850 dolara yükseldiğini düşünelim. Bu durumda Alım opsiyonun teorik değeri 61,20 $’a çıkarken, satım opsiyonun değeri 9,97 $’a inecektir. Fakat dikkat edilecek olursa, kâra geçen opsiyonun kâr miktarı, zararda opsiyonun zarar miktarından fazladır ve bu durum da pergel stratejimizi vade öncesi nette kâra geçirmiştir. Artık pozisyonumuzun yeni değeri 56,37 $’dan; 61,20 $+9,97 $=71,17 $’a yükselmiştir. Buna göre 14,8 $ kârdayız, yani %25.

Dikkat: Dayanak varlık fiyatındaki değişim bağlamında yapılan vade öncesi olası oynaklık senaryosu, vadeye 25 gün kala varsayımı üzerine kurgulanmıştır ve senaryoda örtük oynaklık ve zaman değeri değişkenleri sabit kabul edilmiştir. Vade öncesi kâr zarar senaryosunun örtük oynaklıktaki değişim ve zaman değeri kaybı gibi parametrelere duyarlı olduğu; dolayısıyla her gün değişim göstereceği unutulmamalıdır. Uzun Pergel Stratejisi için vade boyunca istenmeyen olasılık, örtük oynaklığın beklenenin tersine düşmesi ya da dayanak varlık fiyatı çok fazla değişmeksizin vade kalan sürenin azalması sonucu her iki opsiyonun da zaman değeri aşınmasına uğramasıdır.

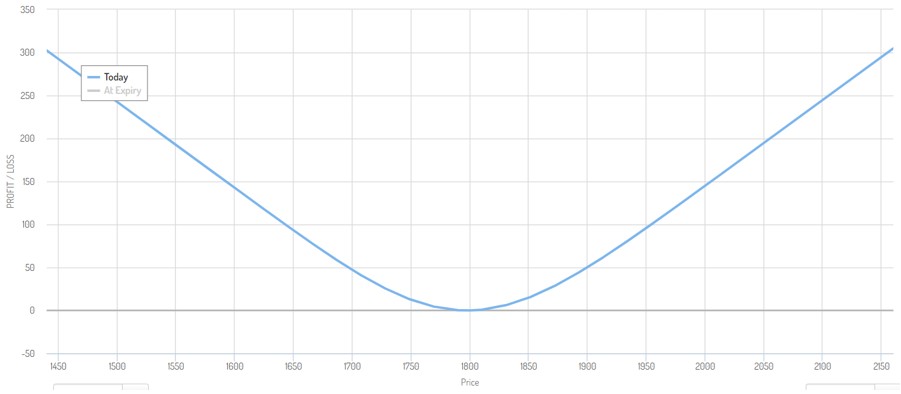

Vadeye 25 Gün Kala Pergel Stratejisinin Kâr/Zarar Grafiği

Vadeye 25 Gün Kala Pergel Stratejisinin Kâr/Zarar Grafiği

Ayrıca tüm diğer parametreler sabitken, opsiyonların örtük oynaklığı artmış olsaydı, dayanak varlık fiyatı değişmemiş olsa bile, örtük oynaklık artışı da tek başına pozisyonumuzu kâra geçirebilirdi.

Örneğin hem alım hem satım opsiyonlarında, diğer parametreler sabitken, örtük oynaklık %15’ten %16’ya çıkmış olsaydı, pozisyonumuzun toplam teorik değeri de 60,12 $’a yükselmiş olacaktı.

Vade Sonu Olası Oynaklık Senaryosu

1800 dolar kullanım fiyatlı bir Alım, bir de Satım opsiyonu almıştık ve toplam pozisyon değerimiz 56,37 $’dı; ki bu aynı zamanda pozisyon maliyetimize eşittir.

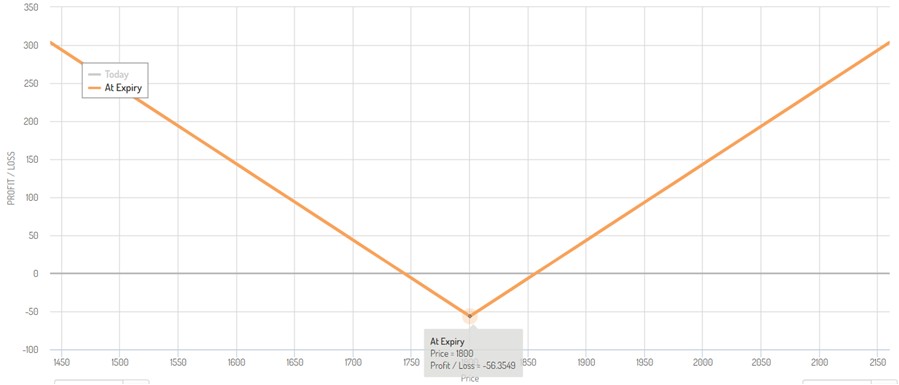

Pergel Stratejisi Vade Sonu Kâr/Zarar Grafiği

Pergel Stratejisi Vade Sonu Kâr/Zarar Grafiği

Buna göre; vade sonunda Ons Altın 1800 $-56,37 $=1743,63 $’ın altında ya da 1800 $+56,37 $=1856,37 $’ın üzerinde olursa, her iki durumda da kârda olacağız.

Özetle uzun pergel stratejisiyle yapılan oynaklık yatırımın, vade sonu olası oynaklık senaryosunda kârda sonuçlanması için, dayanak varlık fiyatının, opsiyonların kullanım fiyatına göre en az pozisyona ilk giriş maliyetimiz kadar (56,37 $) yükselmesi ya da düşmesi gerekiyor.

Dikkat: Vade sonu için en kötü olasılık, vade tarihinde Ons Altın fiyatının, şu anki spot fiyatı olan 1800 dolara eşit seviyeden kapanmasıdır. Bu durumda her iki opsiyona ödediğimiz primin de, tamamını yitirmiş oluruz. Fakat vade tarihinde Ons Altın fiyatı 1800 doların ne kadar altında ya da üstünde olursa, bu bizim için o kadar iyidir, çünkü bu durumda yatırdığımız primin en azından bir kısmını çıkartmış oluruz.

Varyasyon: Eğer yükseliş ya da düşüş beklerken, yükseliş ya da düşüşün herhangi birine daha yüksek olasılık tanıyorsanız, yüksek olasılık beklediğiniz yön için bir yerine iki opsiyon almayı tercih edebilirsiniz. Örneğin yükseliş ihtimalini daha yüksek görüyorsanız, bir Satım opsiyonu ve aynı anda iki Alım opsiyonu almayı tercih edebilirsiniz (Strap stratejisi). Ya da düşüş olasılığını daha yüksek görüyorsanız iki Satım ve bir Alım alarak Strip Stratejisi de uygulayabilirsiniz. Fakat bu durumda maliyet artacak ve başa baş seviyeleri de kullanım fiyatlarından o denli uzaklaşacaktır.

Kelebek (Butterfly) Stratejisi

Uzun pergel stratejisinde riske maruz değerimiz 56,37 $’dı ve pergel stratejinin en önemli dezavantajı maliyetin yüksek oluşudur. Fakat bu stratejiyi kelebeğe dönüştürerek, pergel stratejisinin maliyetini düşürebiliriz ve bu sayede farklı bir opsiyon stratejisi elde ederiz. Öyleyse sizi bir başka oynaklık stratejimiz olan Kelebek (Butterfly) stratejisi ile tanıştırayım.

Kelebek stratejisinde opsiyon stratejisini oluşturmak için öncelikle tıpkı pergel stratejisinde olduğu gibi bir başa baş Alım bir de başa baş Satım opsiyonu alıyoruz ve toplamda yine 56,37 $ prim ödüyoruz. Sonrasındaysa bir zararda Alım (yüksek kullanım fiyatlı), bir de zararda Satım (düşük kullanım fiyatlı) opsiyonunu eş zamanlı olarak satıyor ve böylelikle maliyetimizi düşürmüş oluyoruz.

Örnek olarak 1850 dolar kullanım fiyatlı bir Alım opsiyonunu 10,5 $’a ve 1750 dolar kullanım fiyatlı bir Satım opsiyonu ise 9,37 $’a satalım. Şimdi maliyetimiz 56,37 $’dan, 36.42 $’a düştü.

Pergel stratejisinde, maliyetimiz yüksek ve dolayısıyla başa baş noktalarımız da aynı miktarda kullanım fiyatlarına uzaktı; fakat potansiyel kârımız teorik olarak sınırsızdı. Kelebek stratejisinde ise zararda opsiyonlar satarak, hem maliyetimizi düşürdük hem de kâra geçiş noktalarımızı yakına çektik, fakat buna mukabil, kâr tarafında da potansiyelimiz sınırlandı.

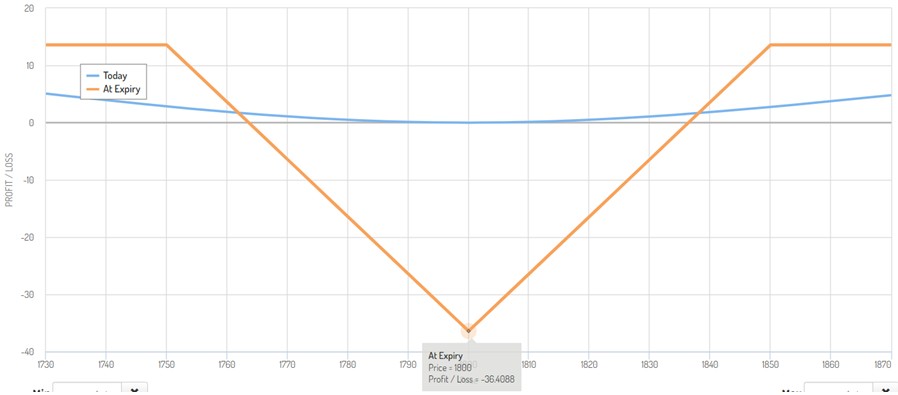

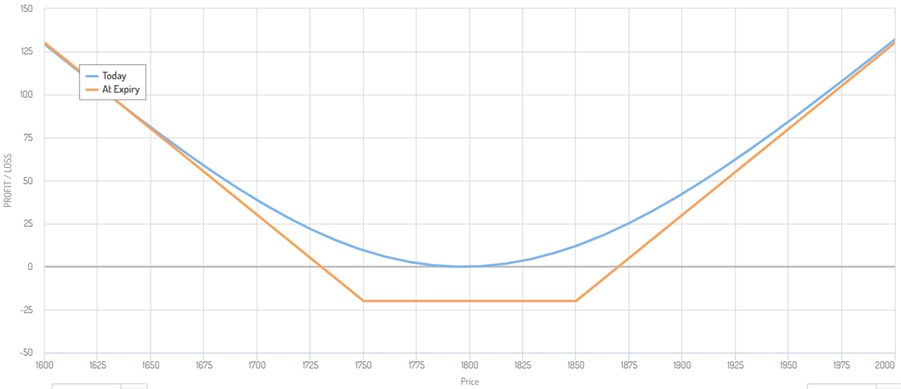

Kelebek Stratejisi -Vadeye 25 Gün Kala Kâr/Zarar Grafiği (Mavi Çizgi) - Vade Tarihi Kâr/Zarar Grafiği (Turuncu Çizgi)

Kelebek Stratejisi -Vadeye 25 Gün Kala Kâr/Zarar Grafiği (Mavi Çizgi) - Vade Tarihi Kâr/Zarar Grafiği (Turuncu Çizgi)

İpucu: Kelebek stratejisinde satılan opsiyonlar ne kadar zarardaysa, opsiyonların fiyatı o kadar düşük olacağından maliyet düşürme miktarı da az olacaktır, fakat zararda oldukları için kullanım fiyatları birinin çok yüksek birinin de çok düşük olacağından, kâr tarafında da bizi o kadar az sınırlayacaktır.

Varyasyon: Yükselişe ya da düşüşe daha yüksek olasılık tanıyorsanız, opsiyon satışını yalnızca tek yönlü yaparak, stratejiyi farklılaştırabilirsiniz. Ayrıca, başa baş 2 adet Satım opsiyonu alıp biri kârda biri zararda iki farklı satım opsiyonunu satarak da benzer formasyonlu bir oynaklık stratejisi oluşturabiliriz.

Çanak (Strangle) Stratejisi

Geldik bir başka oynaklık stratejisi olan çanak (Strangle) stratejisine… Bu stratejimizde de -pergel stratejisinde olduğu gibi- aynı anda bir Alım bir de Satım opsiyonu alıyoruz.

Fakat pergel stratejisinde, hatırlayacağınız üzere aldığımız her iki opsiyon da başa baş opsiyonlardı. Ancak çanak stratejimizde alacağımız her iki opsiyon da zararda olacak ve bu yolla daha düşük maliyetli bir oynaklık stratejisi oluşturmuş olacağız.

Kelebek stratejisinde de maliyeti düşürmüştük, öyleyse çanak stratejisinin, kelebek stratejisinden farkı ne? Kelebek stratejisinde kâr potansiyelini sınırlandırmak pahasına maliyeti düşürmüştük, fakat çanak stratejisinde kâr tarafında kendimizi sınırlandırmayacağız.

Peki, maliyet düşürmenin hiç mi bedeli yok? Evet, var… Çünkü çanak stratejisinde kâra geçebilmek için, pergel ya da kelebek stratejisine göre daha yüksek bir oynaklığa ihtiyaç duyuyoruz.

Ayrıca vade sonu Ons Altın spot fiyatı, aldığımız opsiyonların kullanım fiyatları arasındaki bölgede kalırsa, vade sonu yatırdığımız paranın tamamını yitiriyoruz.

Çanak Stratejisi - Vadeye 25 Gün Kala Kâr/Zarar Grafiği (Mavi Çizgi) - Vade Tarihi Kâr/Zarar Grafiği (Turuncu Çizgi)

Çanak Stratejisi - Vadeye 25 Gün Kala Kâr/Zarar Grafiği (Mavi Çizgi) - Vade Tarihi Kâr/Zarar Grafiği (Turuncu Çizgi)

Yukarıdaki grafikte gördüğünüz çanak stratejisini oluşturmak için 1850 dolar kullanım fiyatlı zararda Alım opsiyonunu 10,57 $’dan ve 1750 dolar kullanım fiyatlı Satım opsiyonunu ise 9,37 $’dan aldık. Buna göre toplam maliyetimiz 19,94 $ oldu ve dikkat ederseniz bu diğer iki stratejiye göre de oldukça düşük bir maliyet.

Fakat yine grafikten de anlaşılacağı üzere, kâra geçmemiz için görece daha yüksek bir oynaklık gerekiyor ve ayrıca 1750 ile 1850 dolar arasındaki bölgede, vade sonunda yatırdığımız paranın tamamını kaybediyoruz. Başa baş noktalarımız ise aşağıda 1750 $-19,94 $= 1730,06 $, yukarı tarafta 1850 $+19,94 $=1869,94 $.

İpucu: Aldığımız opsiyonlar ne kadar zararda olursa pozisyon maliyetimiz o denli düşecektir. Bununla birlikte kâra geçebilmek için de daha yüksek bir oynaklık gerekecek ve aynı zamanda ödediğimiz primlerin tamamını kaybedeceğimiz aralık da o kadar geniş olacaktır.

Dikkat: Çanak stratejisi için de, zaman değeri aşınması aleyhte işler ve pozisyonun değer kaybetmesine sebep olur. Ayrıca örtük oynaklıktaki artış beklentisi, tersine işlerse pozisyon zarara gidebilir.

Varyasyon: Zararda aldığımız opsiyonlara göre daha derin zararda opsiyonlar satarak kâr tarafında potansiyeli sınırlamak pahasına, istersek maliyeti daha da aşağı çekebiliriz. Ya da pergel stratejisinde olduğu gibi, yüksek olasılık tanıdığımız yön için bir yerine iki opsiyon almayı da tercih edebiliriz.

GCM Opsiyonları ile Opsiyon Stratejilerinizi Hayata Geçirin

Kendi risk toleransınıza uygun, farklı risk-getiri tercihleri sunan onlarca opsiyon stratejisinden birini GCM opsiyonları ile siz de hayata geçirebilirsiniz.

Üstelik opsiyon stratejileriyle neler yapabileceğinizi Meta Trader 5 platformu üzerinden hiç risk almadan bizzat deneyimlemek için kendinize hemen şimdi ücretsiz bir GCM Opsiyon Demo hesabı açabilir ve 100.000 $ sanal parayla opsiyonları hiç vakit kaybetmeden tanımaya başlayabilirsiniz.

Dikkat: Makalede yer alan stratejiler tamamen eğitim amaçlı ve içerikteki konunun anlaşılmasına yönelik hazırlanmış olup, hiçbir şekilde belirli bir piyasa öngörüsü dâhinle seçilmemiştir. Ayrıca stratejilerde yer alan opsiyon primleri, Black-Scholes opsiyon fiyatlama modeli kullanılarak fiktif parametreler üzerinden teorik olarak hesaplanmıştır. Modelde kullanılan parametreler farklılaştırıldığında, opsiyon primlerinin de değişeceği ve gerçek piyasa koşullarında farklı fiyatlamalarla karşılaşılabileceği unutulmamalıdır. Makalenin genelinde işlem maliyetleri sıfır kabul edilmiştir.

GCM Yatırım ile Opsiyon Yatırımı Yapmak İçin Ücretsiz Demo Hesabınızı Şimdi Oluşturun