FOREX PİYASASI

Yurt Dışı Piyasalar: Haftalık Bülten - 18 Temmuz 2025

18 Temmuz 2025 Tarihli Makro Ekonomik Gelişmeler

EURO BÖLGESİ

Avrupa Merkez Bankası Para Politikası Beyanatı

Avrupa Merkez Bankası (ECB) Perşembe günü para politikası beyanatını gerçekleştirecek. Banka’nın üç ana faiz oranında herhangi bir değişiklik yapması beklenmiyor. GCM Yatırım Araştırma Departmanı olarak beklentimiz de bu yönde. Haziran’da gerçekleşen toplantıda bu üç ana faiz oranı olan mevduat faizi, ana refinansman oranı ve marjinal borçlanma oranı 25’er baz puan düşürülerek sırasıyla 2%, 2,15% ve 2,4%’e getirilmişti.

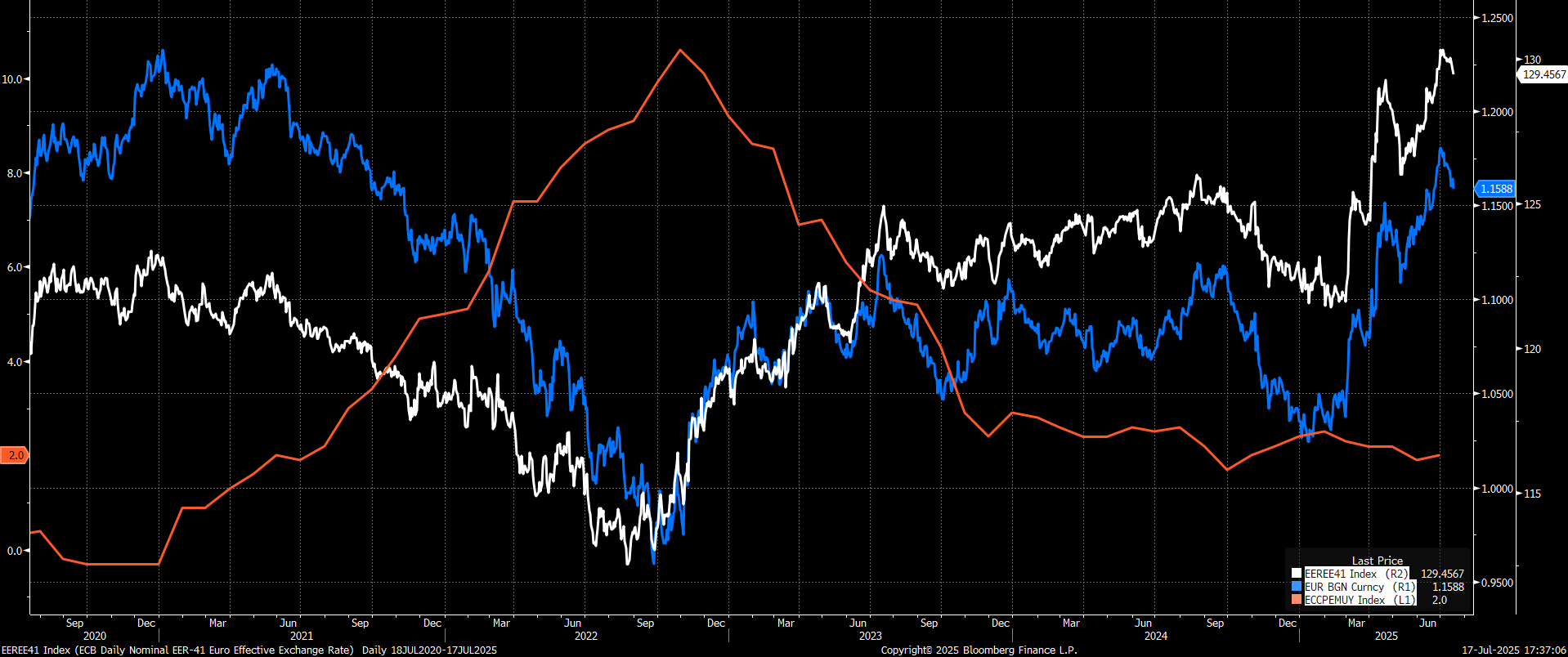

Ancak bu karar sonrasında dikkat çeken iki gelişme söz konusuydu. Bunlardan ilki Euro’nun değer kazanımı oldu. Euro geçtiğimiz hafta doların değer kazanarak kayıplarını telafi etme sürecine kadar, yılın başından itibaren 17% civarında değer kaybı yaşamıştı. Geride bıraktığımız hafta bu oran 13%’ün altına kadar indi. Ancak yine de bu durumun enflasyon hedeflerinin de ötesinde bir dezenflasyon süreci karşımıza çıkarma riskinin değerlendirilmesi söz konusu olabilir. ECB her ne kadar paritede bir hedef belirtmese de, bazı üyelerin Euro’daki değer kazanımının özellikle hızına yönelik endişelerini dile getirdikleri olmuştu. Aşağıda enflasyon (turuncu), EURUSD paritesi (mavi) ve Euro efektif kuru (beyaz) görülebilir.

İkinci konu ise tarifelerde ABD’nin son hamlesi. Daha makul bir anlaşsa sağlanamadığı takdirde ABD’nin 1 Ağustos’ta devreye sokacağı 30%’luk tarife ECB’nin planları içinde yer almıyordu. ECB’nin en kötü senaryo olarak değerlendirdiği düzey 20%’yken, bu durum işlerin biraz değişmesine neden olabilir. Bu konuda da muhtemelen enflasyon riski yerine büyüme riskine yönelik önlemler alınması söz konusu olabilir.

Özetle ECB’nin hali hazırda faizin kısıtlayıcı özelliğini yitirdiği tartışmaları arasında herhangi bir indirim gerçekleştirmesi beklenmiyor. Hatta bunun üzerine güçlenen Euro ve tarife gündemindeki beklenmeyen başlıklar bir süre daha temkinli takip ihtimalini güçlendirebilir.

Öncü İmalat ve Hizmet PMI

Perşembe günü ECB gündemi öncesinde Avrupa ve ABD tarafında Temmuz ayına ilişkin öncü imalat ve hizmet PMI verileri açıklanacak.

Fransa’da imalat PMI Haziran ayında 49,8 puandan 48,1 puana gerilemişti. Bu da son dört ayın en hızlı sektör daralması olarak kayda geçmişti. Üretimde düşüşlerin yanı sıra, yeni siparişler ve stoklar daralma göstermişti. Üretici güveninde artış ile birlikte istihdam artarken, girdi maliyetleri artmış, çıktı fiyatları rekabet nedeniyle gerilemişti. Piyasa beklentisi Temmuz’da imalat PMI’ın 48,6 puana yükselebileceği yönünde. Hizmet PMI tarafında ise aynı dönemde 48,9 puandan 49,6 puana yükseliş takip edilmişti. Daralmanın yavaşlaması olumlu olarak yorumlanırken, istihdam küçüldü. Girdi maliyetleri azalırken, çıktı maliyetleri yükseldi. Piyasa beklentisi Temmuz’da hizmet PMI’ın 49,6 puana ulaşabileceği yönünde.

Almanya’da imalat PMI Haziran’da 49 seviyesine ulaşarak Ağustos 2022’den bu yana en yüksek seviyesine vardı. Daralma hızı hafiflerken, yeni siparişlerde artış hızı dikkat çekti. Üretim ve satın alma faaliyetlerinde hızlanma görüldü. İstihdam gerilerken, girdi – çıktı fiyatlarında düşüş gözlemlendi. Piyasa beklentisi Temmuz’da imalat PMI’ın 49,5 puana çıkabileceği yönünde. Hizmet PMI Haziran ayında 49,7 puana yükselerek son üç ayın en yüksek seviyesine çıkmıştı. İstihdam altı aydır aralıksız şekilde artarken, yeni işler daha yavaş bir hızda daraldı. Girdi ve çıktı maliyetlerinde artış hızı yavaşladı. Temmuz ayında hizmet PMI’ın 50,1 puana kadar çıkabileceği düşünülüyor.

Euro Bölgesi imalat PMI’ı Haziran’da 49,4 puandan 49,5 puana yükselmişti. İşletme aktivitesi neredeyse üç yıldır daralmasına rağmen, son açıklanan veri daralmanın neredeyse tüm bu sürenin en yavaş hızına ulaştığını gösterdi. İstihdam seviyeleri düşerken, girdi ve çıktı maliyetlerinde gerileme görüldü. Temmuz ayında imalat PMI’ın 49,8 puana yükselebileceği düşünülüyor. Hizmet PMI aynı dönemde 49,7 puandan 50,5 puana yükselerek genişleme alanına girmişti. İstihdam seviyeleri yükselirken, girdi fiyatlarındaki artış daha yavaş şekilde oluştu. Çıktı fiyatları ise son üç ayın en hızlı artışını gerçekleştirdi. Piyasa beklentisi Temmuz ayında hizmet PMI’ın 50,7 puana yükselebileceği yönünde.

Almanya Ifo İş İklimi Endeksi

Ifo İş İklimi Endeksi Aralık ayından bu yana aralıksız olarak yükselerek Haziran ayında 88,4 puana ulaştı. Bu da neredeyse bir yılın en yüksek seviyesi olarak karşımıza çıktı. Beklentileri ölçen endeks 89 puandan 90,7 puana çıkarken, mevcut koşulları ölçen endeks 86,1 puandan 86,2 puana sınırlı bir ilerleme kaydetti. Alman ekonomisine güvenin arttığının belirtildiği raporda şirketlerin özellikle geleceğe yönelik görüşlerinin daha olumlu yönde ilerlediği vurgulandı.

Piyasa eklentisi endeksin Temmuz ayında 89,2 puana yükselmesi bekleniyor.

ÇİN

Ana Kredi Faizlerinde Değişiklik Beklenmiyor

Çin’de geçtiğimiz hafta açıklanan olumlu büyüme ve sanayi üretimi verisi ardından daha sakin bir takvim bekleniyor. Haftanın ilk işlem gününde 1 ve 5 yıllık ana kredi faiz oranları açıklanacak. Piyasa beklentisi sırasıyla 3% ve 3,5% olan bu oranlarda değişiklik gerçekleştirilmeyeceği yönünde.

Aslında ülkede zayıf kredi talebi nedeniyle teşvik beklentileri sürse de, Mayıs ayındaki son indirim ardından bu hafta beklemede kalınması bekleniyor. Yılın devamında ise faizler ve zorunlu karşılıklarda ise faizler ve zorunlu karşılıklarda indirim beklentisi sürüyor.

TÜRKİYE

Faiz İndirimi Bekleniyor

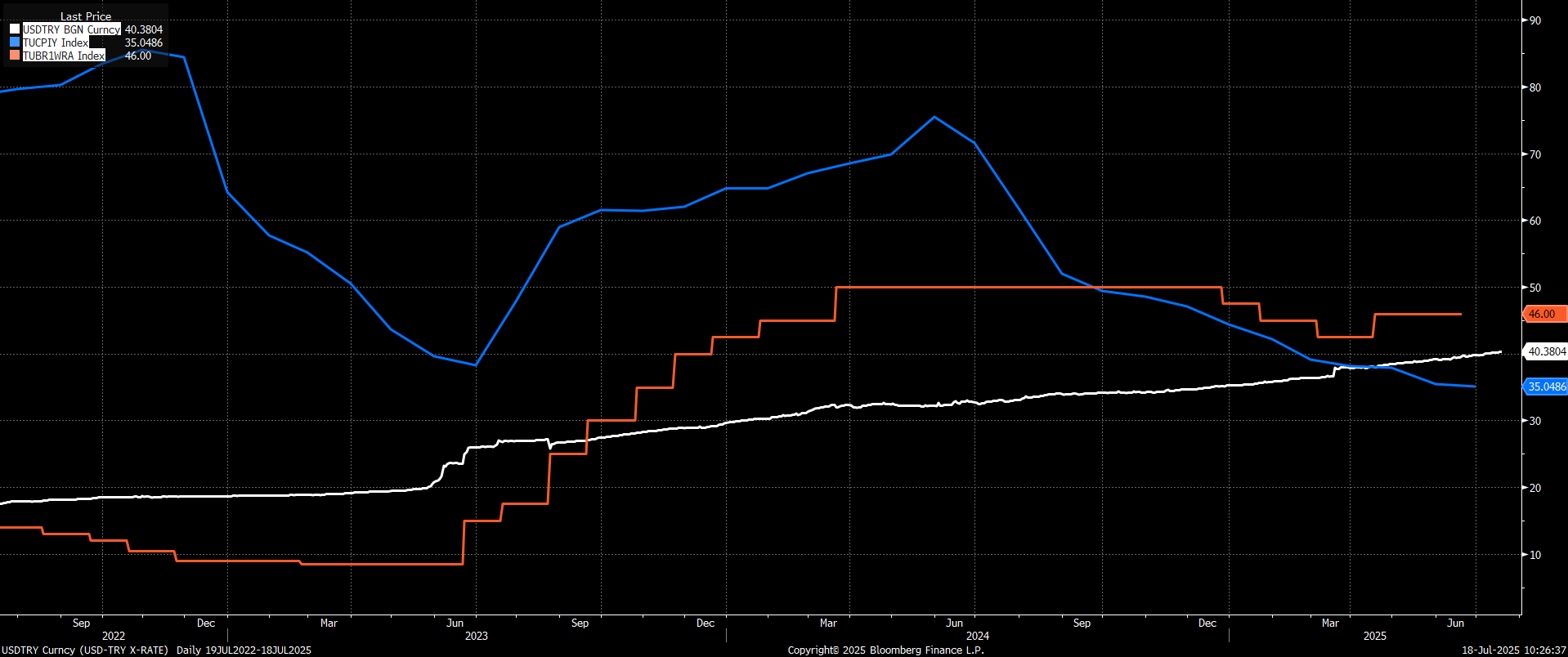

TCMB Haziran ayında gerçekleştirdiği toplantıda politika faizi olarak bilinen Bir hafta vadeli repo faiz oranını (46%) değiştirmemişti. Üst bant olarak da bildiğimiz gecelik faiz oranındaki indirim beklentisi ise 49% düzeyindeki oranın sabit bırakılmasıyla geçersiz kalmıştı.

Yapılan açıklamada enflasyon baskısının Nisan döneminden bu yana zayıflamasına rağmen, özellikle ABD liderliğindeki korumacı ticaret politikalarının ve jeopolitik gelişmelerin ülke ekonomisi üzerinde risk oluşturduğu belirtilmişti.

Enflasyonun Haziran’da sınırlı şekilde de olsa zayıflama trendini sürdürmesi, kurda yükselişin daha dengeli şekilde sürmesi ve CDS tarafındaki olumlu süreç faiz indirim beklentilerini desteklemiş durumda. Yukarıdaki grafikte politika faizi (turuncu), Dolar kuru (beyaz) ve enflasyon eğilimi (mavi) görülebilir.

Bu aşamada faiz indiriminin miktarına ilişkin beklentilerde ise stopaj hamlesi etkili olmuş olabilir. Mevduat ve yatırım fonlarında stopaj oranının artırılması ardından daha yüksek faiz indirimi beklentilerine ilişkin spekülasyonlar bir miktar baskılanmış oldu.

Öte yandan faiz indirimi kararı için enflasyon beklentilerinin de etkili olması muhtemel. Temmuz ayında aylık TÜFE değişiminin 2,5% olması halinde bile yıllık enflasyonun teknik olarak 34%’e gerilemesi mümkün olabilir. Bu da enflasyon trendinin korunabileceği anlamına gelecektir.

GCM Yatırım Araştırma Departmanı olarak beklentimiz politika faizinin 300 baz puan düşürülebileceği yönünde. ForInvest anketinde medyan beklenti 250 baz puan indirim şeklinde oluştu. Dolayısıyla 250 – 300 baz puan aralığındaki indirimlerin sürpriz olmayacağını düşünüyoruz.

Fitch ve Moody’s Kredi Notu Değerlendirmeleri

Uluslararası Kredi Derecelendirme Kuruluşu Fitch ve Moody’s’in Cuma akşamı Türkiye’ye ilişkin değerlendirmelerini açıklamaları bekleniyor.

Fitch’in BB- olan kredi notunu ve “durağan” olarak belirlediği görünümde değişiklik yapması beklenmiyor. Kurum Türkiye ile ilgili son not değişimini Eylül 2024’te gerçekleştirmiş, kredi notunu B+’dan BB-‘ye yükseltip, görünümü “pozitif”ten “durağan”a çekmişti.

Moody’s ise son not güncellemesini Temmuz 2024’te kredi notunu B3’ten B1’e yükselterek yapmış, görünümü “pozitif” olarak bırakmıştı. Bu kurumun da mevcut kredi notu ve görünümünde değişiklik yapması beklenmiyor.

ABD

İmalat ve Hizmet PMI

ABD’de imalat PMI Haziran ayında 52,9 puana yükselerek son üç yılın en hızlı faaliyet genişlemesini göstermişti. Üretim dört ayın ardından artış gösterirken, yeni siparişlerdeki artış da dikkat çekti. İstihdam 2022’den bu yana en hızlı artışını yaşarken, girdi maliyetlerindeki artış agresif seyrini korudu. Çıktı fiyatları da bundan etkilenerek hızlı şekilde yükseldi.

Hizmet PMI Haziran ayında 53,7 puandan 52,9 puana gerilemişti. Ancak sektörde genişleme süreci 2023’ün ilk çeyreğinden beri aralıksız şekilde sürmüş oldu. Yeni iş alımları artarken, iç talepteki artış bu tabloyu destekledi. Öte yandan tarifelerle birlikte şirketlerin girdi maliyetlerinde artış, çıktı fiyatlarına da yansıdı. Buna karşın istihdamda artış sürdü.

İNGİLTERE

İmalat ve Hizmet PMI

İngiltere’de imalat PMI Haziran’da 46,4 puandan 47,7 puana yükselmişti. Bu da imalat aktivitesindeki daralmanın yılın başından bu yana en ılımlı yavaşlamayı gerçekleştirdiğini gösterdi. Yeni siparişlerde düşüş hızı azalırken, üretimde gerileme dikkat çekti. İşten çıkarmalar sekizinci ayında sürerken, girdi ve çıktı maliyetlerinde artış sürdü. Piyasa beklentisi imalat PMI’ın 48 puana çıkabileceği yönünde.

Hizmet PMI Haziran ayında 50,9 puandan 52,8 puana ulaşmıştı. Ağustos 2024’ten beri en hızlı genişleme olarak kayda geçen bu veride yeni siparişlerdeki artış etkili olurken, istihdam artan maliyetler nedeniyle hızlı şekilde gerileme göstermişti. Girdi maliyeti düşüşünü ikinci ayına taşımıştı. Piyasa beklentisi hizmet PMI’ın Temmuz ayında 52,8 puana gerileyebileceği yönünde.

JAPONYA

Tokyo Enflasyonu

Tokyo çekirdek enflasyonu Mayıs’ta 3,1% düzeyine ulaşarak önceki ay görülen ve 2023’ün ilk çeyreğinden beri en yüksek enflasyon düzeyi olan 3,6%’dan geri çekilmişti. Veri aynı zamanda piyasa beklentisinin de altında oluşmuştu. Aynı dönemde manşet enflasyon ise 3,4%’ten 3,1%’e gerilemişti.

Düşüş eğilimine rağmen bu oranlar Japonya Merkez Bankası’nın 2% hedefinin üzerinde kalmaya devam etti. Bu da uzun süredir devam eden faiz artırım beklentilerinin canlı kalmasında etkili oluyor. Daha önce yapılan açıklamada, ücret artışları ve şirketlerin artan maliyetleri satış fiyatlarına yansıtmaya devam etmesi durumunda faiz artırımlarının devam edebileceği belirtilmişti.

Piyasa beklentisi Haziran ayında Tokyo enflasyonunun hem manşet hem de çekirdek göstergede 3,0% düzeyinde oluşabileceği yönünde.