Fed öncesi Gözler ABD İstihdam Verilerinde

Küresel piyasalar için kritik bir aya giriş yapmış bulunmaktayız. Merkez bankalarının ekonomik aktiviteye yönelik gümrük tarife riski ve ülkeler arası dinamikleri incelediği jeopolitik riskleri bir bütün olarak ele alacağı, risklere yönelik stratejiler oluşturacağı ve yılın ikinci yarısına yönelik ipuçları paylaşacağı Haziran ayı; pariteden emtiaya, borsa endekslerinden hisse senetleri ve tahvillere kadar A’dan Z’ye finansal varlıklarda etkili bir fiyatlama izlenmesini sağlayabilir.

Dünyanın en önemli oyuncusu Fed, bir yandan ekonomik göstergeler diğer yandan da Trump’ın uyguladığı tarifelerin ekonomik aktivite üzerindeki olası etkilerinin ölçümlenmesine yönelik stratejilerle bütünsel bir temada temkinli ilerleyişini sürdürmektedir. Özellikle enflasyondaki değişimlere ek olarak istihdam piyasasına yönelik değişimler, bankanın yılın ikinci yarısındaki beklentileri yönetebilmesi adına kritik bir önem arz etmektedir. Bu açıdan 6 Haziran Cuma günü sonuçlarına ulaşacağımız ABD istihdam verileri (Tarım Dışı İstihdam, İşsizlik Oranı ve Ortalama Saatlik Kazançlar – Gelirler), 18 Haziran Çarşamba günü izleyeceğimiz FOMC Ekonomik Projeksiyonlar, Fed Başkanı Powell mesajları öncesinde yakinen takip edilmelidir.

6 Haziran Cuma günü Türkiye saatiyle 15.30’da açıklanacak istihdam verilerini bu çerçevede değerlendirecek olup anlık fiyatlama davranışında hareketli bir süreç izlenme ihtimali sebebiyle risk yönetiminin daha profesyonel çerçevede teknik ve temek gelişmelerin bir arada ele alınarak gerçekleşmesi gerektiği unutulmamalıdır.

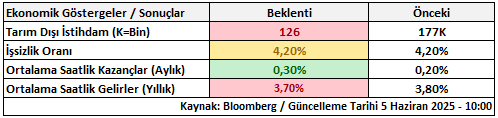

ABD’den gelecek kritik verilere ilişkin piyasa tahminlerine Bloomberg vasıtasıyla ulaştık. Bu rakamların veri sonuçlanana kadarki süreç içerisinde revize edilebileceği hususu göz ardı edilmemelidir. Mayıs ayında 177 bin gelen Tarım Dışı İstihdam için 126 binlik artış, İşsizlik Oranı için %4,2’lik bir önceki sonuca paralel bir görünüm, ücretlerdeki artışı takip ettiğimiz Ortalama Saatlik Kazançlar – Gelirler verisinde ise bir önceki açıklanan rakama göre aylık bazda artış, yıllık bazda düşüş izlenmektedir.

ABD İstihdam Verileri için Piyasa Tahminleri Nasıl Şekillenmektedir?

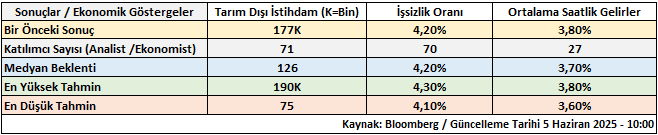

Tarım Dışı İstihdam verisine yönelik 71 ekonomist / analist tahminde bulundu. Burada en yüksek tahmin 190 bin, en düşük tahmin 75 bin, piyasa beklentisi ise medyan 126 bin olarak kaydedilmiştir. Tahminlerde aralık oldukça fazla bu da kafa karışıklığı olduğu anlamına gelmektedir. Tarım Dışı İstihdam verisinde 75 bin altında ya da 190 bin üzerinde gelebilecek herhangi bir sonuç ise piyasalar için sürpriz olacağından fiyat etkisi de buna bağlı daha sert olması beklenir.

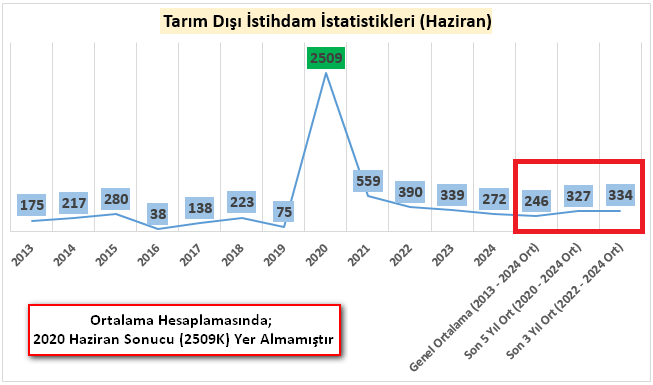

Tarım Dışı İstihdam için ayrı bir parantez açacak olursak; her ne kadar tahminlerde ayrışma sebebiyle kafa karışıklığı olduğunu belirtsek de son 12 yılın Haziran ayı sonuçlarını dikkate alarak iyimser bir reaksiyon verebilme ihtimali göz ardı edilmemelidir. Her yıl kendi iç dinamiklerinde farklı temel gelişmelere sahip olsa da pandemi sebebiyle 2020 yılını istisna olarak kabul ettiğimizde son 11 yılın ortalaması 246 bin, son 5 yılın ortalamasının 327 bin, son 3 yılın ortalamasının ise 334 bin olduğunu izlemekteyiz. Bir önceki yılın aynı döneminde 272 bin olarak sonuçlanan Haziran ayı TDİ verilerinde 2013 yılından bu yana Haziran ayı veri sonuçlarına baktığımızda en düşük 2016 (38 bin) ve 2019 (75 bin) tarihleri olarak izah etmekle birlikte güncel olarak çok keskin bir düşüş izlenebileceğine yönelik iş dünyasından net mesajlar izlenmemektedir. Hatırlandığı gibi Tarım Dışı İstihdam anketinin şirketlere, İşsizlik Oranı anketinin ise hane halkına yapıldığı bir ortamda iş gücü piyasasındaki son gelişmeler Haziran ayı verisine yönelik keskin bir düşüş olacağına yönelik düşünceyi zayıf kılmaktadır. Hafta ortasında ADP özel sektör istihdam verisinin beklentinin çok altında kalmasına karşın ADP ile TDİ verisi arasında korelasyon bazında güçlü bir bağ olmadığını da düşündüğümüzde, ek olarak JOLTS gibi verilerde de istihdam arayışının devam ettiği de düşünüldüğünde beklenti üzerinde gelecek bir Tarım Dışı İstihdam verisine şaşırmayacağımızı belirtebiliriz. Ek olarak ISM Hizmet PMI verisinin 49,9 ile daralma bölgesine geçtiği bir ortamda ekonomik aktivite için önemli olarak görülen Hizmet sektörüne yönelik olumsuz bu durum geçici mi kalıcı mı olduğunu anlayabilmek adına bir sonraki ISM Hizmet PMI ile eşleştirmek kritik bir önem arz etmektedir.

Teorik olarak karışık ekonomik göstergelere karşın Tarım Dışı İstihdam verisine yönelik iyimser bir sonuç ihtimali istatistiksel olarak ön planda yer almakla birlikte tarife endişesinin bu sürece ne kadar etki ettiğini de bu sonuçla veri bazlı öğrenmiş olacağız.

İşsizlik Oranı verisine yönelik 70 ekonomist / analist tahminde bulundu. Burada en yüksek tahmin 4,30%, en düşük tahmin 4,10%, piyasa beklentisi ise medyan 4,20% olarak kaydedilmiştir. İşsizlik Oranı verisinde 4,10% altında ya da 4,20%, üzerinde gelebilecek herhangi bir sonuç piyasalar için sürpriz olacağından fiyat etkisi de buna bağlı daha sert olması beklenir.

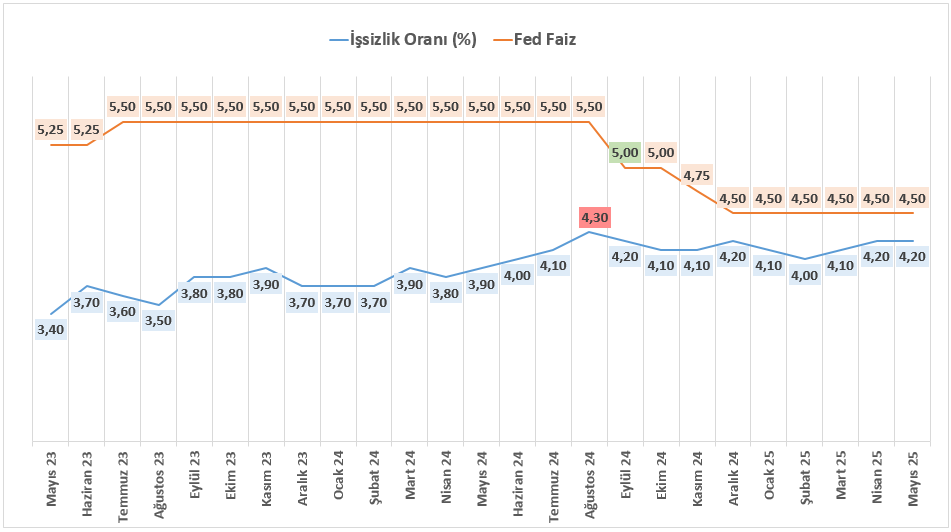

İşsizlik Oranı için ayrı bir parantez açacak olursak; hatırlandığı üzere veri 2024 Ağustos döneminde %4,30 oranına yükseldikten sonra istihdam kaygısının oluşturduğu piyasa panik havası Fed tarafından karşılık buldu ve banka Eylül toplantısında 50 baz puanlık jumbo faiz indirimi ile gündemi meşgul etmişti. O dönemde bankanın bu kararının gerekçesinin net bir şekilde anlaşılmadığı, gösterge bazında da İşsizlik oranının Ağustos sonrasında kademeli bir şekilde düşüş izlediği ve 2025 Şubat tarihinde de %4,00 oranına kadar gerilediğine şahit olduk. Son iki aydır %4,20 ile sabit bir reaksiyon veren İşsizlik Oranı verisinin bu ay da sabit kalması beklenilirken aşağı ya da yukarı yönlü sapmaların Fed cephesindeki tahminleri şekillendirebileceği de göz ardı edilmemelidir.

%4,30 ve üzerinde izlenecek bir sonuç piyasalarda tarifelerle başlayan risklerin istihdam tarafında endişe oluşturması ile birleşerek Fed üzerindeki faiz indir baskısını artıracağı gibi %4,10 ve altındaki sonuçlarsa daha rahat bir sürecin izlenmesini sağlayabilir. %4,20 ile sonuçlanacak bir rakamın ise nötr olarak değerlendirilebileceğini söyleyebiliriz.

ABD Merkez Bankası Fed, Veri Sonuçlarına Göre Kararını Değiştirir Mi?

ABD Merkez Bankası Fed, sadece 1 veriye bakarak para politikası kararlarında aksiyona geçmeyecektir. Tüm veri setini bir arada değerlendirerek para politikasında bir revizyon görecek mi konusunu tartışacaktır. Ancak Trader aynı durumu sürdürmek istemez. Kendisi her veriyi finansal çıkarı doğrultusunda olumlu ya da olumsuz okur ve anlık dinamiklerdeki volatiliteden yararlanmak ister.

Bu açıdan bu tür veriler açıklandığında Fed kaynaklı karar mekanizması ile Fed’e ilişkin spekülatif fiyatlama davranışı arasındaki farkı iyice ayırt etmemiz gerekmektedir.

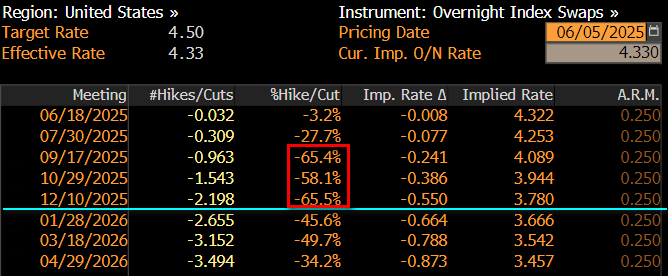

Piyasa dinamiklerine dönecek olursak, Fed’in ilk faiz toplantısı 18 Haziran tarihindedir. Bu toplantıda bankanın faiz indirimi yapma ihtimali %3 ile oldukça düşük bir orandır. Fed için ilk faiz indirimi beklentisi ise 17 Eylül tarihinde %65 ile eşik bölge üzerindedir.

Bu açıdan gelecek olan sonuçların Haziran toplantısından ziyade Eylül dönemindeki isteği güçlendirip güçlendirmeyeceği hususuna göre anlık fiyatlama reaksiyonu takip edilecektir. Ek olarak beklentinin çok keskin bir şekilde altında ya da üzerinde sonuçlar gelmesi durumunda Eylül’den Temmuz’a revizyon ya da Eylül’de ilk faiz indirimine gerek var mı gibi spekülatif temalar da anlık fiyatlama davranışı için ayrıca takip edilebilir.

Ayrıca istihdam ve enflasyon verilerini bir bütün olarak ele aldığımızda, Trump tarifeleri sebebiyle piyasaların yıl genelinde 3 adet faiz indirimi beklentisine karşın Fed Mart toplantısındaki 2 adet indirim tahmininde kalmaya devam edecek mi hususunda da projeksiyonların açıklanacağı aylardaki (Haziran ay bu açıdan önemli) mevcut verilerin sonuçlarının önemi psikolojik olarak artmaktadır.

Veri Sonuçlarına Yönelik Başarılı Yorumlar Yapabilmek İçin, Geçmiş Dönemdeki Etkilerin Bilinmesi Önemlidir!

Kritik ABD verilerinin varlık fiyatları üzerindeki olası etkilerini doğru yorumlayabilmek, stratejilerin başarıya dönüşebilmesi adına önemlidir. Bu sebeple de yorumlama yeteneğinizi geliştirebilmek için geçmiş dönemlerde nasıl reaksiyon verdiğinin bilinmesi önemlidir. Ancak bu bilgi, yeni dönemdeki beklentilerde kesin başarıya ulaştırır psikolojisini oluşturmamalıdır. Çünkü günler / haftalar / aylar hatta yıllar içerisinde ülkelerin makro – ekonomik dinamikleri ve piyasa beklentileri farklılaşabiliyor. Bu sebeple de her ay aynı etkiyi beklemek doğru olmayacaktır. Geçmiş dönem çalışmaları, yatırımcıların bu veri ile birlikte olası hareket akışını daha başarılı bir şekilde yorumlayabilmek adına pratik bilgiler olarak düşünülmelidir.

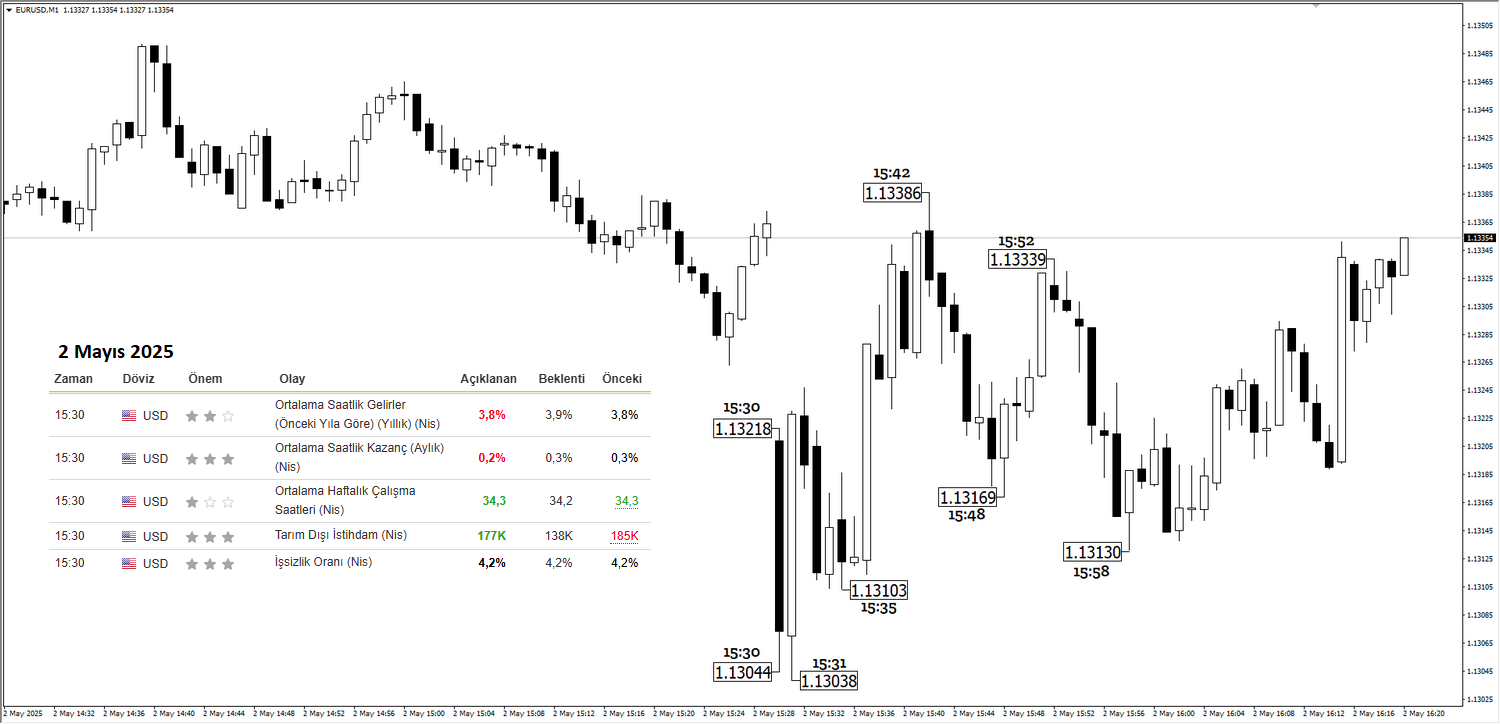

2 Mayıs 2025 tarihinde yani bir önceki ay açıklanan ABD verileri ile birlikte EURUSD ve Ons Altın ilk dakika fiyatlama davranışında düşüş izlemekteyiz. Ancak bu düşüş ikinci dakikadan itibaren hacimsel anlamda sınırlanmakta ve davranış biçimini değiştirmektedir. Bu süreç, mevcut haberin açıklandığı anın ne kadar önemli olduğunu ve haberin sonucunun yorumlanmasında zamana endeksli değişimlerin önemini artırmaktadır. Bu nedenle veriye hızlı bir şekilde ulaşmak ve ilgili veriyi doğru bir şekilde yorumlamak kritik bir önem taşımaktadır. Verilerin sonuçlarına ilişkin GCM Yatırımın sizlere sunduğu platformlar içerisinde yer alan ve anlık olarak veri akışının geçtiği “Haberler” bölümünden yararlanabilir.

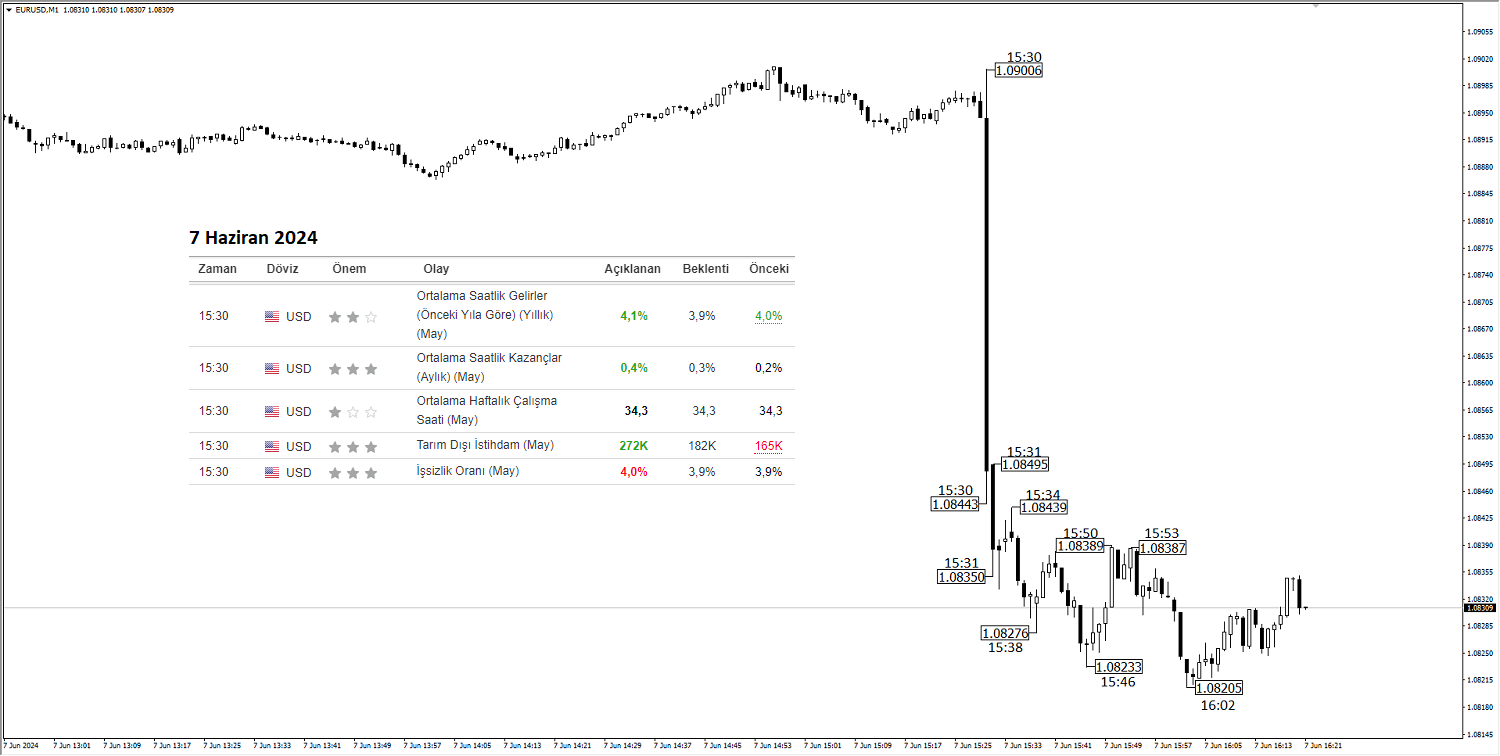

7 Haziran 2024 tarihinde yani bir önceki yılın aynı ayında açıklanan ABD verileri ile birlikte EURUSD ve Ons Altın ilk dakika fiyatlama davranışında keskin bir düşüş izlemekteyiz. Ancak bu düşüş ikinci dakikadan itibaren hacimsel anlamda sınırlanmakta ve davranışı biçimini değiştirmektedir. Bu süreç, mevcut haberin açıklandığı anın ne kadar önemli olduğunu ve haberin sonucunun yorumlanmasında zamana endeksli değişimlerin önemini artırmaktadır. Bu nedenle veriye hızlı bir şekilde ulaşmak ve ilgili veriyi doğru bir şekilde yorumlamak kritik bir önem taşımaktadır. Verilerin sonuçlarına ilişkin GCM Yatırımın sizlere sunduğu platformlar içerisinde yer alan ve anlık olarak veri akışının geçtiği “Haberler” bölümünden yararlanabilir.

Önemli Finansal Varlıklar Bu Verilerden Nasıl Etkilenir!

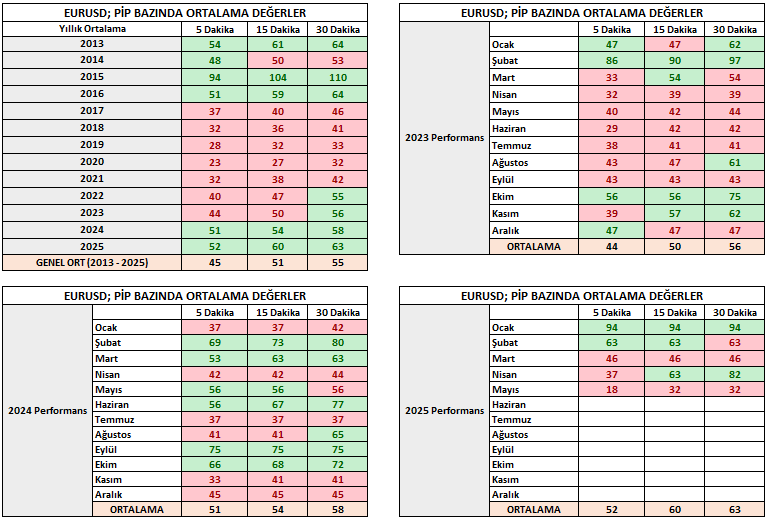

Yukarıda gerek 1 ay gerekse 1 yıl öncesine ilişkin verilerin EURUSD ve ONS ALTIN 1 dakikalık grafik üzerindeki etkisine değindik. Peki, dünyanın en fazla işlem gören EURUSD paritesi, kritik ABD verilerine göre nasıl bir performans oluşturabilir. Bu sorunun cevabı için 2013 Ocak'tan itibaren ilgili haberlerin sonuçlarının parite üzerindeki 5, 15 ve 30 dakikalık zaman dilimlerinde kaç pip hareket ettiğini aşağıdaki tablolardan görebilirsiniz.

149 tane veri (12 yıl + 5 ay) sonucunun EURUSD paritesi üzerindeki etkisini incelediğimizde 5 dakika içerisinde ortalama 45 pip, 15 dakika içerisinde ortalama 51 pip ve 30 dakika içerisinde ortalama 55 pip hareket ettiğini görmekteyiz. Bu sonuç 2023 ve 2024 yılı ortalamalarına yakınlığı ile dikkat çekmektedir. Ayrıca ortalamaların tümünde bir kıyaslama yaptığımızda 5 ile 30 dakika arasındaki ortalama değerler arasında önemli bir pip farkının olmadığını ve bu nedenle de özellikle istihdam verilerinin ilk 5 dakika üzerindeki olası etkisinin çok daha önemli olduğunu söyleyebiliriz.

Tablo içerisinde yeşil renkli olanlar ortalamanın üzerindeki performans, kırmızı renkli olanlar ise genel ortalamanın altındaki performans olarak dikkate alınabilir. 2024 yılının geneline baktığımızda yılın başı ve son bölümü dışında genel anlamda ortalamaya yakın ve altında performanslar izlemekteyiz. 2025 yılı ilk 5 aylık performansa baktığımızda ise ilk 2 ay ortalama üzerinde, kalan 3 ay ise altında reaksiyon vermiştir. Bu da ABD Merkez Bankası Fed politikasının makro gelişmelerdeki değişimlere yüklenen anlam ve verilerin beklentilerinden ne kadar saptığı ile yorumlanabilir. Bu açıdan da bundan sonraki süreçte de Fed’in faiz indirimi senaryosundaki değişimler beklentiden izlenen sapmalardaki değişime bağlı olarak şekillenebilir.

İlk 5 dakikanın öneminden bahsediyoruz ancak bu düşünce 5 dakikanın sonuna kadar ilgili etkinin devam ettiği anlamına gelmemelidir. Bu konu ile alakalı en net bilgi hiç şüphesiz ki bir ay ve bir yıl önce vurgusu ile paylaştığımızı EURUSD ve ONS ALTIN 1 dakikalık grafiktir. Burada ilk iki dakikada hareket alanının genel itibariyle yoğunlukta olduğu zaman dilimi olarak söyleyebiliriz.

Bu istatistik DOLAR ENDEKSİ, GBPUSD, USDJPY, DAX40, USDTRY, EURTRY, HAM ve BRENT PETROL gibi diğer finansal varlıklarda da benzer özellikler taşımakla birlikte biraz daha farklı bir istatistik oluşturabilmek adına süreyi daha da uzatarak Benchmark gösterge SP500 endeksi ile çalışmamızı devam ettirelim.

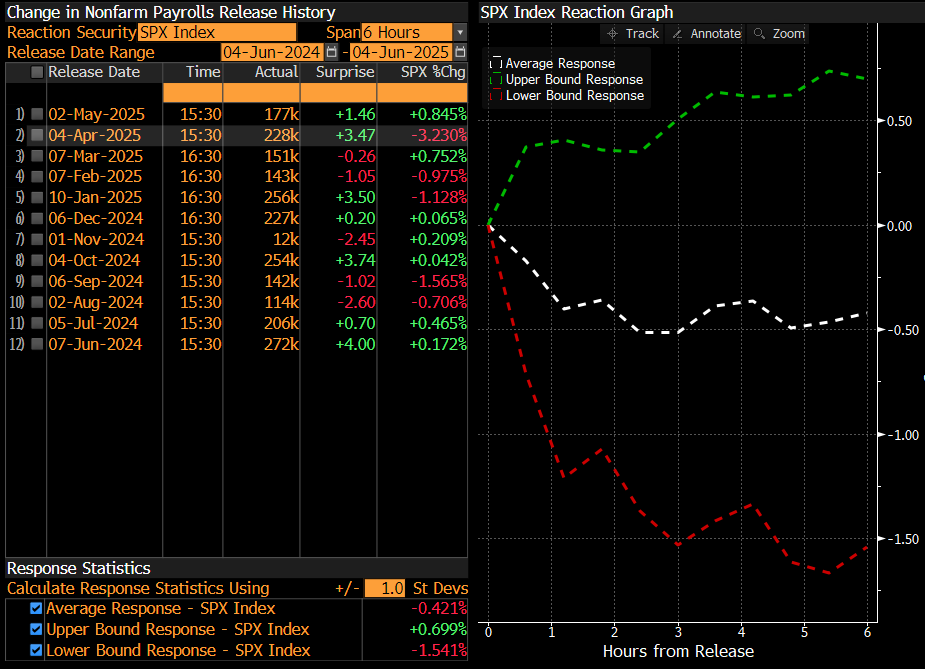

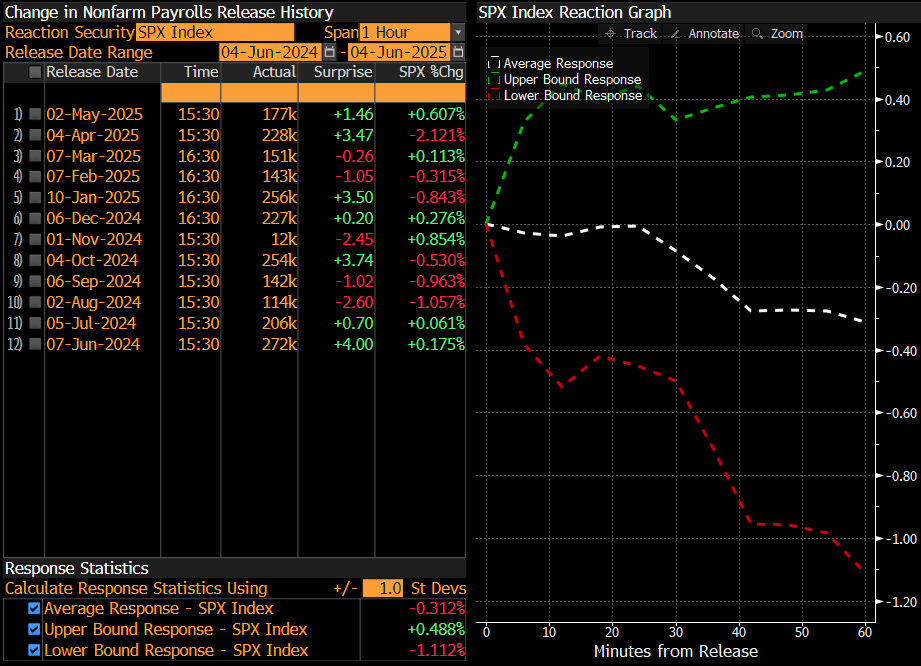

Tarım Dışı İstihdam verisi açıklanması ardından SP500 fiyatının 6 saatlik performansının son 1 yıllık görüntüsü aşağıdaki resimde yer almaktadır. Veri açıklandığı andan itibaren hareket alanı oluşmaya başlarken bu hareketin ilk 3 saate kadar kademeli bir şekilde devam ettiğini ve daha sonra hareket akışının yataya bağladığına şahidiz. Burada hem verinin anlık etkisi hem de veri açıklandıktan 1 saat sonra hisse senedi piyasası açılışı sonrasında da reaksiyonların kademeli bir şekilde devam ettiği göz ardı edilmemelidir.

SP500 incelemeye devam ederken bu sefer de 6 saatlik performansı 1 saatlik performans olarak aşağıdaki grafik gibi değiştirdiğimizde hareket akışının ilk önce 10 dakikaya sıkıştığını daha sonra da etkinin 20 ile 40 dakika arasında devam ettiğini görebilmekteyiz. O halde veri açıklandığı an, hisse senedi piyasası açılmadan önce ve sonra ayrı ayrı endeks özelinde tepkilerin değerlendirilmesi gerektiğini söyleyebiliriz.

O halde ABD borsa endekslerinin veri açıklandığı an ve hisse piyasası açılış sonrasında da etki alanını uzatması sebebiyle iki aşamalı bir şekilde değerlendirilmesi gerektiği unutulmamalıdır.

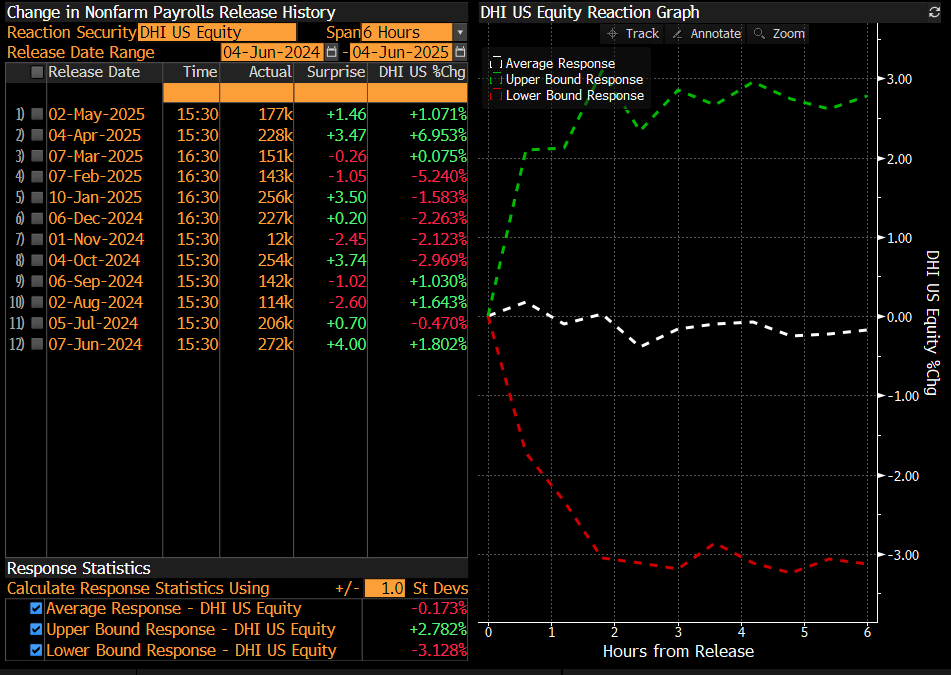

Hazır S&P500 endeksini incelemişken istihdam piyasasına yönelik değişimleri irdeleyeceğimiz konut sektörü içerisinde inşaat faaliyet gösteren hem istihdam hem de faiz dinamiklerini bir arada ele alabileceğimiz DR Horton (#DRHorton) hisse fiyatının 6 saatlik performansının son 1 yıllık etkilerini incelediğimizde ise, ilk 2 saatlik zaman diliminde sergilediği agresif tempo ve istatistiksel olarak SP500’den daha etkili hareketlerin oluştuğu istatistiksel bir süreç (bakınız upper ve lower bölümü) hisseye yönelik sürecin takip edilmesine yönelik düşünceyi ön plana çıkartmaktadır.

Veriden Stratejiye: Forex Piyasasında Rasyonel Yol Haritası

Küresel merkez bankalarının yılın kalan dönemine ilişkin vereceği mesajlar, traderlar için kritik önemdedir. Bankaların yol haritalarını şekillendirecek yüksek öneme sahip ekonomik göstergeler bu açıdan dikkatle takip edilmektedir. Haziran ayı ise yoğun veri akışı ve merkez bankası yönlendirmeleriyle bu önemi daha da artırmaktadır.

Tarife risklerinin ekonomik aktivite üzerinde yaratacağı olumsuz etkiler ve resesyon söylemlerinin sürdüğü bir ortamda, istihdam piyasasına dair yaşanacak değişimler; piyasa beklentilerinin anlık olarak yön değiştirmesine ve traderların en çok ilgi gösterdiği finansal varlıklarda volatilitenin artmasına neden olabilir.

Bu nedenle, hem gelen verilerin etkilerini doğru analiz edebilmek hem de piyasa psikolojisi ile merkez bankası stratejileri arasındaki ince dengeyi gözeterek rasyonel bir strateji oluşturabilmek, dünyanın en likit piyasası olan Forex piyasasında işlem yapmayı daha karmaşık bir hale getirmektedir.

Bu doğrultuda hazırladığımız analizler ve sizlerle gerçekleştirdiğimiz canlı yayınlar, bu karmaşık yapıyı sadeleştirmeyi; aynı zamanda piyasa farkındalığını artırarak karar süreçlerinin daha bilinçli ve profesyonel şekilde yönetilmesini hedeflemektedir.