Seçim Gündemini Gölgede Bırakacak Veriler: 1.Çeyrek Büyümesi ve PCE Enflasyonu

Biden’ın adaylık yarışından çekilmesi sonrası siyasi belirsizlik arttı. Başkan Yardımcısı Kamala Harris’in, adaylık için yeterli delege desteğine ulaştığı haberleri bulunuyor. Ancak bunun sonucu değiştirmeyeceği düşüncesi ve Trump’ın gücünü koruyacağı düşüncesi bazı anketlerce desteklenince, seçim belirsizliği sürdü. Bu Kasım’a kadar en çok konuşacağımız konulardan biri olacak. Bazı anketler belirsizliği artıracak, bazı anketler muhtemelen Trump’ı öne geçirerek enflasyonist politikaların fiyatlanmasını sağlayacak.

Ancak haftanın ikinci yarısı Fed politikalarına yönelik beklentilerin şekillenmesi için önemli. Fed Başkanı Powell, enflasyonun 2% hedefine ilerlediğine yönelik güven için daha fazla veriye ihtiyaç olduğunu söyledikten sonra enflasyon 3%’e yavaşlayarak son bir yılın en düşük seviyesine ulaştı. Powell da bu veri ardından Washingtan’da yaptığı bir konuşmada, 2. Çeyrek verilerinin yeterli güveni vermeye başladığını açıkladı.

Bu gerekçelerle birlikte Fed’in Eylül toplantısında faiz indireceği ihtimali kesinliğe ilk kez bu kadar yaklaştı. Aralık ayında ikinci bir faiz indirimi ihtimali de oldukça güç kazandı ve hatta CME verilerine göre Kasım toplantısı da dahil olmak üzere yılın devamında üç faiz indirimi ihtimali fiyatlamalara dahil oldu. İşte büyüme ve enflasyon verisi tam da bu iyimserliği törpüleme veya destekleme potansiyeli nedeniyle gündemimizde olacak.

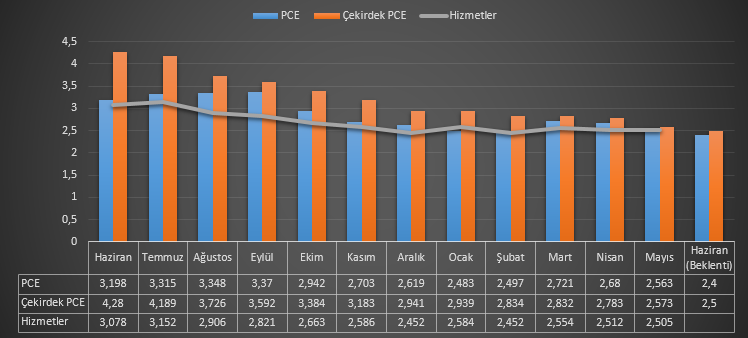

Yukarıdaki grafikte PCE enflasyonunun son bir yıllık gelişimi görülebilir. Grafikte gri ile görülen çizgi ise Hizmet enflasyonun seyri. Görülebileceği gibi katı bir tutun sergileyen hizmet fiyatları, çekirdek PCE’yi de katı tutan faktör. Nisan ayında tekrar riskli bir tablo gösteren enflasyon, Mayıs ayıyla birlikte tekrar ılımlı görüntü sergiledi. Piyasa beklentisi Haziran’da PCE enflasyonun 2,4%’e, çekirdek PCE’nin 2,5%’e yavaşlayabileceği yönünde.

Beklentinin üzerindeki rakamlar, üç faiz indirimine yaklaşacak kadar iyimserlik kazanan piyasayı bir miktar törpüleyebilir. Bu durum Dolar endeksine destek sağlayarak risk iştahını baskılayabilir. Tersi durumda ise Eylül’de indirim ihtimalinin riske girme ihtimali düşük görülüyor. Ancak yine de üç faiz indirimi ihtimalinin rafa kalkma, iki faiz indirimi ihtimalinin korunma eğilimiyle dolar endeksinde kar realizasyonlarına neden olabilir. Tabi bu durum verinin beklentinin ne kadar altında geleceğine de bağlı olacaktır. Verinin sağlayabileceği iyimserlik üç faiz indirimi ihtimaline katkı da sağlayabilir. Bu durumda dolar endeksindeki geri çekilmeler daha da pekişebilir.

Yukarıdaki tabloda ABD ekonomisindeki büyümenin endüstrilere göre dağılımı görülebilir. Hizmet ve kamu dışındaki seyre bakıldığında faiz etkisi net olarak görülebilir. Bu gelişmelerle birlikte 1. Çeyrekte yıllık bazda büyüme 1,4% olmuştu. Piyasa beklentisi büyümenin 2. Çeyrekte 2% olacağı yönünde. Veri ilk okuma olduğu için önem derecesi ikinci okuma ve nihai açıklamaya göre daha yüksek. Özellikle sarı ile belirtilen hizmet kaleminin katkısının önemli olma ihtimali bulunuyor.

Büyümeyi oluşturan kalemlerdeki fiyat değişimlerini ölçen endeks 1. Çeyrekte yıllık 3,1% artmıştı. Bu artış hızının 2. Çeyrekte yavaşlaması ve 2,6%’ya ulaşması bekleniyor. Bunda oluşabilecek sapmalar da fiyatlamalar üzerinde etkili olabilir.