Haftanın Verisi: ABD Temmuz Ayı Enflasyonu

- Kredi notu değerlendirmeleri son iki haftaya damga vurgu

Son iki haftanın açılışına kredi derecelendirme kuruluşları damga vururken, algıyı önemli ölçüde etkileyebilecek veriler yine ABD tarafından geliyor. Geride bıraktığımız hafta Uluslararası Kredi Derecelendirme Kuruluşu Fitch, kronik hale gelen borçlanma tavanı sorunları nedeniyle ABD’nin kredi notunu AAA’dan AA+’ya indirmişti. Bu durum hala endeksler üzerinde baskı oluşturuyor.

İkincisi ise bu hafta Moody’s tarafından gelen açıklama oldu. Kurum, küçük ve orta ölçekli 10 finans kuruluşunun kredi notunu düşürdü. Bu da Avrupa ve ABD endekslerinde baskı oluşturan başlıklardan biri oldu.

- İstihdam verisi sonrası gözler enflasyonda

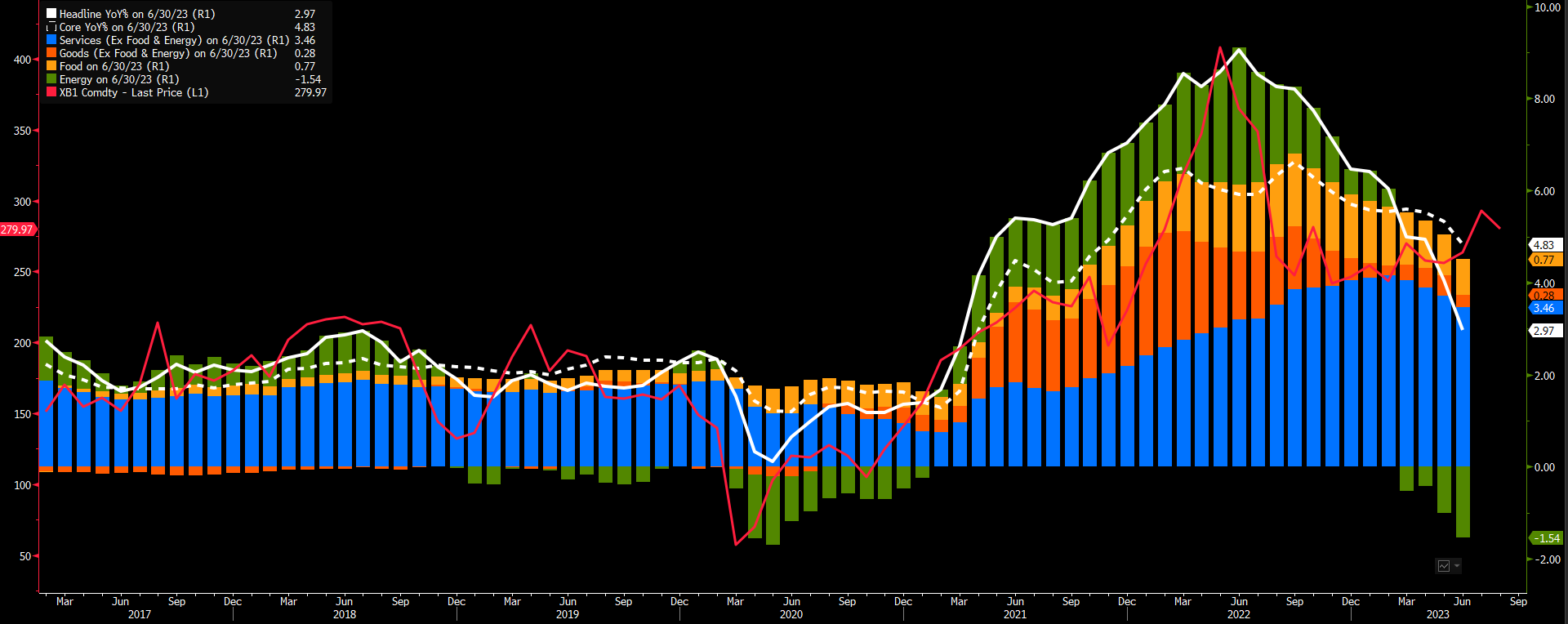

ABD’de manşet enflasyon geçtiğimiz yılın aynı döneminden bu yana aralıksız şekilde gerilemeyi başardı. Bunda faiz politikasının etkileri olduğu gibi, pandemi döneminde bozulan tedarik zinciri sorunlarının kısmen giderilmesi ve enerji fiyatlarının baskılanması önemli rol oynadı. Ancak son dönemde Suudi Arabistan ve Rusya’nın kısıntı kararlarıyla yaklaşık 4 ayın zirvesine yaklaşan petrol fiyatları bu görünümü önümüzdeki dönemde riske atabilir. Yukarıdaki grafikte enflasyon, çekirdek enflasyon ve Batı Teksas petrolünün seyri görülebilir.

- Baz etkisi, aylık değişim ve enerji fiyatlarının etkisine odaklanacağız

ABD’de manşet enflasyonun yıllık bazda son bir yıllık dönemde ilk kez yükselmesi bekleniyor. Aylık ve yıllık bazda beklentiler özetle şu şekilde;

Aylık;

Manşet enflasyon: Önceki 0,2% Beklenti 0,2%

Çekirdek enflasyon: Önceki 0,2% Beklenti 0,2%

Yıllık;

Manşet enflasyon: Önceki 3% Beklenti 3,3%

Çekirdek enflasyon: Önceki 4,8% Beklenti 4,7%

Manlet enflasyondaki yükseliş beklentisi, büyük ölçüde geçtiğimiz yaz enerji maliyetlerinin oluşturduğu baz etkisinden kaynaklanıyor. Bu nedenle de gözümüz, bu etkinin arındırılmış halini sağlayacak aylık datalarda olacak. Ancak aylık bazdaki değişimleri de önümüzdeki dönemde tehdit edebilecek enerji fiyatlarını tekrar hatırlatmak gerekiyor. Yukarıda verdiğimiz grafikte petrol fiyatlarındaki yükselişin sonraki dönem satış fiyatlarına ne ölçüde etki ettiği görülebilir.

Beklentilerin karşılanması durumunda ki buna yıllık enflasyonun 3%’ten 3,3%’e çıkması da dahil, Fed’in faiz artırmasına yönelik baskıları azaltabileceğini düşünüyoruz. Ancak enflasyon beklentileri için petroldeki seyrin yakından takip edilmesinde fayda olduğunu tekrar hatırlatıyoruz.

Faiz konusunda beklentimizi törpüleyen gelişmelerden biri de tahvil getirilerindeki yükseliş. Artan tahvil ihaleleri ile birlikte güç kazanan Dolar, ekstra sıkılaşma etkileri gösterebilir, bu da Fed üzerindeki yükü azaltabilir.

Çekirdek enflasyonun katı görünümüne rağmen, sıkılaşan kredi koşulları ile birlikte özellikle araç fiyatlarında görülen gerilemenin katkısını sürdürüp sürdürmeyeceği önemli başlıklardan biri olacak.

Veri öncesinde, 8 Ağustos itibariyle Fed’in 25 bp faiz artırımına 13% civarında ihtimal veriliyor. Yıl sonu için swap piyasalarında fiyatlanan faiz düzeyi 5,37. Dolayısıyla piyasanın ana beklentisinin yıl sonuna kadar değişim olmayacağı şeklinde ilerlediğini, hatta yılın son dönemlerinden itibaren faiz indirimlerine hazırlandığını söyleyebiliriz. Enflasyonda oluşabilecek yukarı yönlü sürprizler bu tabloyu daha şahin tarafa çekmeye çalışabilir.