Borsada Temmuz Ayı Gündemi: Moody’s Kararı ve Fiyatlama Karmaşası

Temmuz ayına ilişkin değerlendirme yapılacak gündem maddeleri aşağıdaki gibidir.

- Enflasyon

- Piyasa Katılımcıları Anketi

- Moody’s Türkiye Değerlendirmesi

- TCMB Faiz Kararı

- Yabancı Takas Oranları

- Menkul Kıymet İstatistikleri

- BİST100 – BİST30 Endeks Performansları

- BİST30 Şirket Performansları

- Sektör Görünümleri

Enflasyon

3 Temmuz’da ayın en önemli verisi olan Haziran ayı enflasyonu takip edildi. Piyasa beklentisi aylık beklenti %2,20, yıllık beklenti %72,61 seviyesinde gerçekleşeceği yönünde olmuştu. Haziran ayında aylık %1,64 yıllık %71,60 olarak açıklandı. Beklentilerin altında gerçekleşen enflasyon verisi sonrası piyasada pozitif fiyatlama reaksiyonu etkisini gösterdi. Gıda enflasyonuna bakıldığında %70,14seviyesinden %68,08’e gerilediği görülürken çekirdek enflasyonunda %74,98 seviyesinden %71,41 seviyesine indiği görülmektedir. Açıklanan Haziran ayı verileri piyasa açısından olumlu karşılandı ve sıkılaştırma adımlarının etkisiyle birlikte beklenen dezenflasyon süreci başlamış oldu.

- Aylık Fiyat Gelişmeleri;

Haziran ayında tüketici fiyatları %1,64 oranında arttı, ancak yıllık enflasyon %71,60'a düşerek önemli bir gerileme gösterdi. Enflasyonun düşüşü hizmet grubu dışında neredeyse tüm gruplarda hissedildi. Hizmet grubunda fiyat artışları yavaşladı fakat hala yüksek seviyelerde kaldı. Özellikle kira ve lokanta-otel fiyatlarındaki artışlar yavaşlarken, ulaştırma ve haberleşme hizmetlerinde artış hızlandı.

Dayanıklı mal fiyatları, döviz kurunun istikrarlı seyri, iç talepteki gelişmeler ve otomobil indirim kampanyaları sayesinde uzun bir aradan sonra düştü. Gıda fiyatlarındaki artış bir önceki aya benzerdi, işlenmiş gıdada ekmek ve tahıllar, işlenmemiş gıdada ise taze meyve ve sebze fiyatları öne çıktı. Kırmızı et fiyatları ise son aylardaki artış trendinin aksine azaldı. Enerji grubundaki fiyat artışında, akaryakıt indirimlerine rağmen şebeke suyu fiyatlarının etkisi belirleyici oldu. Üretici fiyatlarındaki artış hız kesmeye devam etti ve yıllık üretici enflasyonu önemli ölçüde düştü. Genel olarak, enflasyon göstergeleri aylık bazda zayıflarken yıllık bazda gerileme kaydetti. Bu durum ekonomide fiyat baskılarının azaldığını ve enflasyonun kontrol altına alınma sürecinde olumlu bir gelişme olduğunu gösteriyor.

Piyasa Katılımcıları Anketi

TCMB Temmuz ayına ilişkin Piyasa Katılımcıları Anketi sonuçlarını yayımladı. Ankete göre katılımcıların cari yıl sonu tüketici enflasyonu beklentisi bir önceki anket döneminde %43,52 seviyesinde iken bu anket döneminde %42,95 oldu. Cari ay sonu faiz beklentisi ise %50 seviyesinde gerçekleşti. 12 ay sonrası faiz beklentisi ise %34,57 olarak gerçekleşti. Bir önceki ankette bu seviye %35,90 seviyesinde bulunuyordu. Katılımcılar tarafından faiz indirim beklentileri devam ediyor. Bu nokta da TCMB'nin atacağı adımlar ve TCMB’nin faiz kararında vereceği mesajlar geleceğe yönelik beklentiler için oldukça önem taşıyor.

Moody’s Türkiye Değerlendirmesi

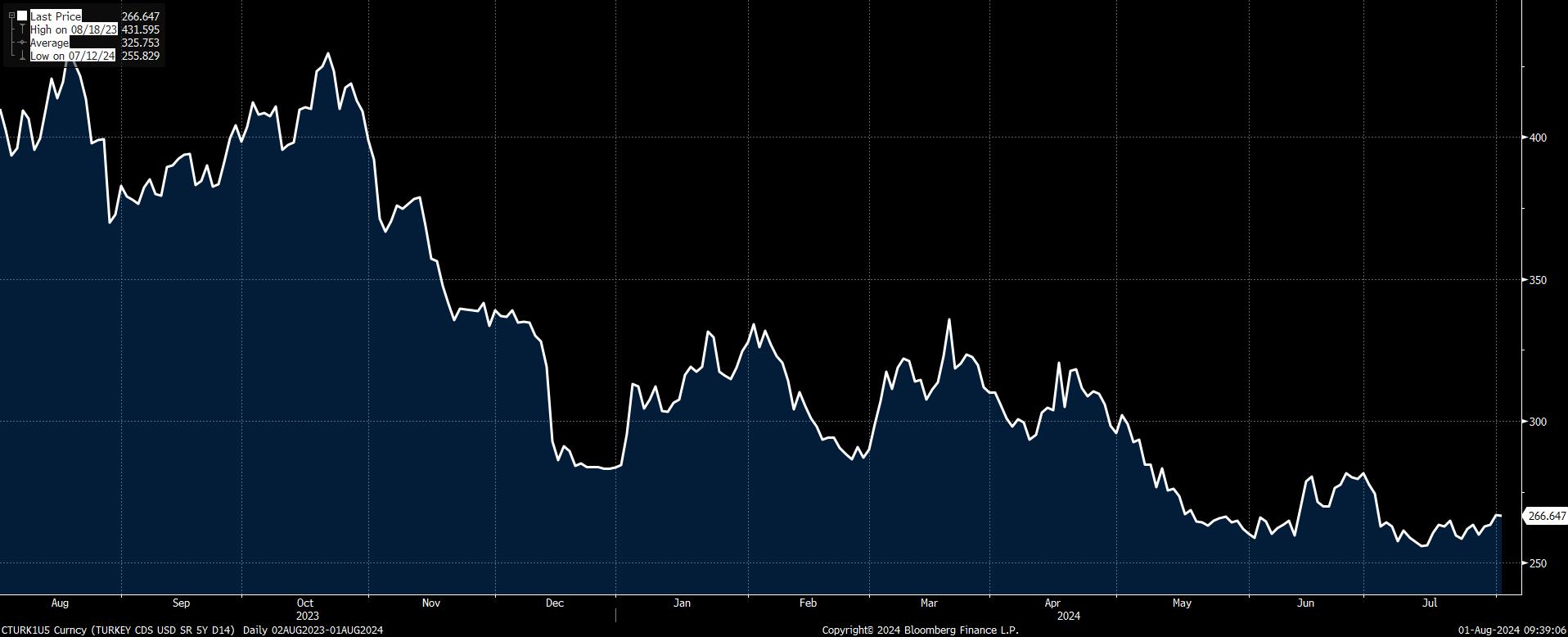

19 Temmuz’da Moody’s Türkiye'nin kredi notunu B3’seviyesinden B1'e yükseltti görünümü ise "pozitif" olarak sürdürdü. Bu durumda iki kademe not artırımı gerçekleşmiş oldu. Piyasa beklentisi çoğunluklu olarak bir kademe not artımı olacağı yönünde olurken iki kademe not artımı beklentileri de bulunuyordu. İki kademe not artırımı gerçeklemiş olmasını pozitif karşılandı. Yatırım yapılabilir seviyenin 6 kademe altında olan notumuz, iki kademe artırımla birlikte Fİtch ve S&P’yle eşdeğer olarak yatırım yapılabilir seviyenin 4 kademe altına gelmiş oldu. Moody’s raporunun ayrıntılarına bakıldığında kredi notunun yükseltilmesinin temel nedeni olarak Ortodoks politikada kararlı duruş ve giderek iyileşen geri dönüşe vurgu yapıldı. Kuruluş enflasyon ve iç talepte ılımlaşmanın başlamasıyla enflasyonist baskıların azalacağına güvenin tam olduğunu belirtti. Kuruluş enflasyonun yıl sonuna kadar yüzde 45, 2025 yıl sonuna kadar ise yüzde 30’a düşeceğini öngördü. Bu açıklamaların Fitch (6 Eylül 2024) ve S&P (1 Kasım 2024) değerlendirmelerine de olumlu yansıyacağı düşünülebilir.

TCMB Faiz Kararı

23 Temmuz’da gerçekleşen Para Politikası Kurulu toplantısının ardından TCMB politika faizini yüzde 50 seviyesinde sabit tutarak piyasa beklentisini karşıladı. Kurul daha önceki toplantısında olduğu gibi parasal sıkılaştırmanın gecikmeli etkilerini de göz önünde bulundurarak politika faizinin sabit tutulmasına karar vermekle birlikte, enflasyon üzerindeki yukarı yönlü risklere karşı ihtiyatlı duruşunu yineledi. Karar sürpriz bir etki yaratmadı. Metin içerisinde dikkat çeken kısım ‘’Haziran ayında aylık enflasyonun ana eğilimi belirgin bir zayıflama kaydetmiştir. Öncü göstergeler temmuz ayında aylık enflasyonun, para politikasının görece etki alanı dışında kalan yönetilen-yönlendirilen fiyat ve vergi ayarlamaları ile işlenmemiş gıda fiyatlarındaki arz yönlü gelişmeler neticesinde geçici olarak artacağına işaret etmektedir. Buna karşın, ana eğilimdeki yükselişin nispeten sınırlı kalacağı öngörülmektedir. Yakın döneme ilişkin göstergeler yurt içi talebin, halen enflasyonist düzeyde olmakla birlikte, yavaşlamaya devam ettiğini teyit etmektedir.’’ paragrafı oldu. Faiz kararında etkili olacak faktörün aylık enflasyonun ana eğilimi olacağı vurgulanmaktadır. Enflasyonda bozulma olması halinde sıkılaştırmanın devam edeceği söylemlerinin sürmesiyle bankanın enflasyonla mücadelesinin devam ettiğini görüyoruz. Ayrıca, kredi büyümesi ve kompozisyonu göz önünde bulundurularak makro finansal istikrarı ve parasal aktarım mekanizmasını destekleyecek şekilde yabancı para kredilere yönelik ek önlemler alınmıştır. Kredi ve mevduat piyasalarında öngörülenin dışında gelişmeler olması durumunda parasal aktarım mekanizması ilave makroihtiyati adımlarla desteklenmeye devam edileceği belirtilirken, sterilizasyon araçlarının, gerektiğinde çeşitlendirilerek etkin şekilde kullanılacağı vurgusu yinelendi. Geçtiğimiz günlerde açıklamalarda bulunan TCMB Başkan Yardımcısı Cevdet Akçay, şu anda faiz indirim döngüsünün değerlendirilmediğini, indirimler başladığında da sıkı duruşun korunacağına dair kuşkuya yer bırakılmayacağını söyledi. Akçay, para politikasında gevşeme döngüsünün değerlendirilmesinin ön koşulunun, aylık enflasyonun ana eğiliminde belirgin ve kalıcı bir düşüş olduğunu belirtti. Enflasyonla mücadelenin devam ettiği ve aylık enflasyonun ana eğiliminde belirgin ve kalıcı bir düşüş sağlanana ve enflasyon beklentileri öngörülen tahmin aralığına yakınsayana kadar sıkı para politikası duruşu sürdürüleceği açıkça belirtilmiş durumda.

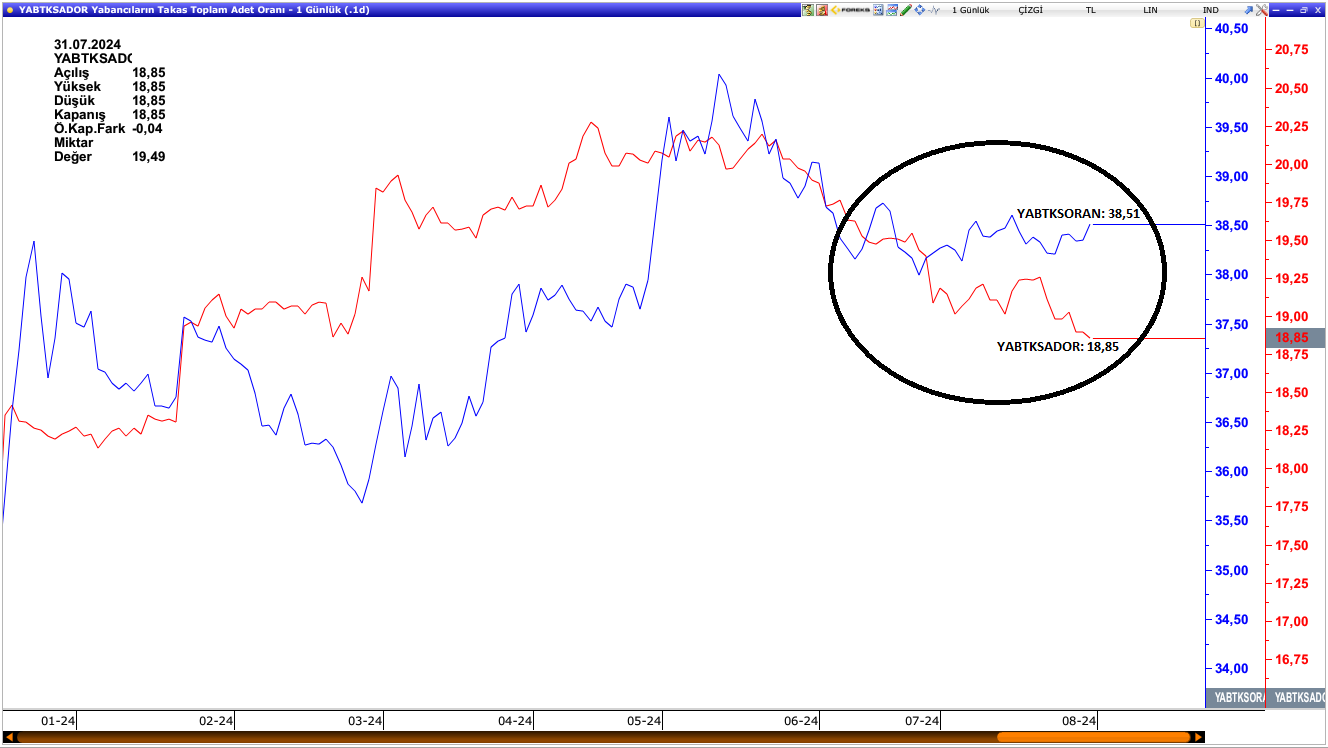

Yabancı Takas Oranları

Genel görünümde bakıldığında yabancı takas oranında geçtiğimiz yılın aynı dönemine kıyasla oldukça iyi bir performans sergilendiği görülmektedir. Fakat geçtiğimiz aydan bu zamana kadar ki süreçte ise kademeli bir azalış yaşandığı izleniyor. CDS puanımız 300 baz puanın altında seyrediyor, gri listeden çıktık ilaveten Moody’s tarafından iki kademe not artırımı gerçekleşti. Bu gelişmelerle birlikte yabancı takasında bir miktar artış yaşandığı görülmektedir. Uzun vadeli görünümde Fitch ve S&P tarafından da gelebilecek olumlu adımların pozitif etki edebileceği beklenebilir.

Menkul Kıymet İstatistikleri

Aşağıdaki tabloda yabancıların haftalık olarak gerçekleştirdiği hisse ve tahvil pozisyonları görülmektedir. Son süreçte yabancıların hisse senedinde çıkış, tahvil tarafında alım gerçekleştirdiği görülürken 19 Temmuz haftasında işler tersine döndü ve tahvil tarafında 700 milyon dolar ile son dönemlerin en güçlü çıkışı izlendi. Hisse senetlerine ise sınırlıda olsa bir alım gerçekleştiği görüldü. Bu durumda yıl başından itibaren baktığımızda tahvil alımlarının 10,5 milyar dolardan 9,80 milyar dolara gerilediği görülürken hisse senetlerinin ise hala 1,02 milyar dolar ile satım tarafında yer aldığı görülüyor. Uzun vadeli dönemde baktığımızda Kredi Derecelendirme Kuruluşlarının not artırımları, gri listeden çıkılması, ülke risk priminin gerilemesi hisse senedi alımlarını pozitif yönde etkileyen unsurlar olarak değerlendirilmektedir. Ek olarak da swap kanallarının kademeli bir şekilde açılma beklentisi de yabancıların Türkiye’ye olan ilgisini pozitif yönde etkileyecek koşullar olarak karşımıza çıkmaktadır.

BİST100 – BİST30 Endeks Performansları

Haziran ayında vergilendirme sürecinin netlik kazanmasının ardından gri listeden çıkılma beklentileri de fiyatlamaya dahil olarak endeksin aylık performansının pozitifliğine katkı sağlamıştı. Gri listeden çıkılmasının ardından Temmuz ayı gerçekleşmelerin satılmasıyla beraber negatif seyirde başladı. Ayın gündeminde Moody’s kararı bulunuyordu. Özellikle iki kademe not artırımı olabileceği beklentileriyle beraber Moody’s kararı öncesinde yükselişin ivme kazanmasıyla BİST100 endeksi 11.252,11 seviyesine yükselerek tarihi zirve seviyesini yukarı taşıdı. Zirve seviyesinin ardından baskıyla karşılaşan endeks ayın son haftasında jeopolitik gerginlikler ve ikinci çeyrek bilanço döneminin başlamış olmasıyla satışlarını hızlandırdı ve ayı %0,09 düşüşle sonlandırdı. BİST30 endeksine baktığımızda özellikle endeks ağırlığı en yüksek olan BIMAS’ın sergilediği performans ve OYAKC ve KONTR’nin desteğiyle beraber Temmuz ayını da pozitif tarafta kapatmayı başardı.

BİST30 Şirket Performansları

Görünüme genel olarak baktığımızda Haziran ayında yaklaşık %19 düşüş yaşayan KONTR Temmuz ayında toparlanma göstererek listenin ikinci sırasında yer almayı başardı. Otomotiv tarafında sektördeki daralmayla beraber şirketlerinde negatif ayrıştığı görülmektedir. Diğer taraftan bankalarda genel olarak karlılıklarında beklenen yavaşlamayla beraber geri çekilme yaşandığı dikkat çeken diğer bir unsur oldu. BIMAS tarafında Mayıs ve Haziran ayındaki yükselişin devamlılığı Temmuz ayında da hissedildi. Özellikte birinci çeyrek finansallarında gıda enflasyonunun yüksek seyretmesi satış gelirlerinin desteklenmesine önemli bir etken olarak karşımıza çıkmaktadır. Bu durumunda şirketi pozitif ayrıştırdığını vurgulamak faydalı olacaktır.

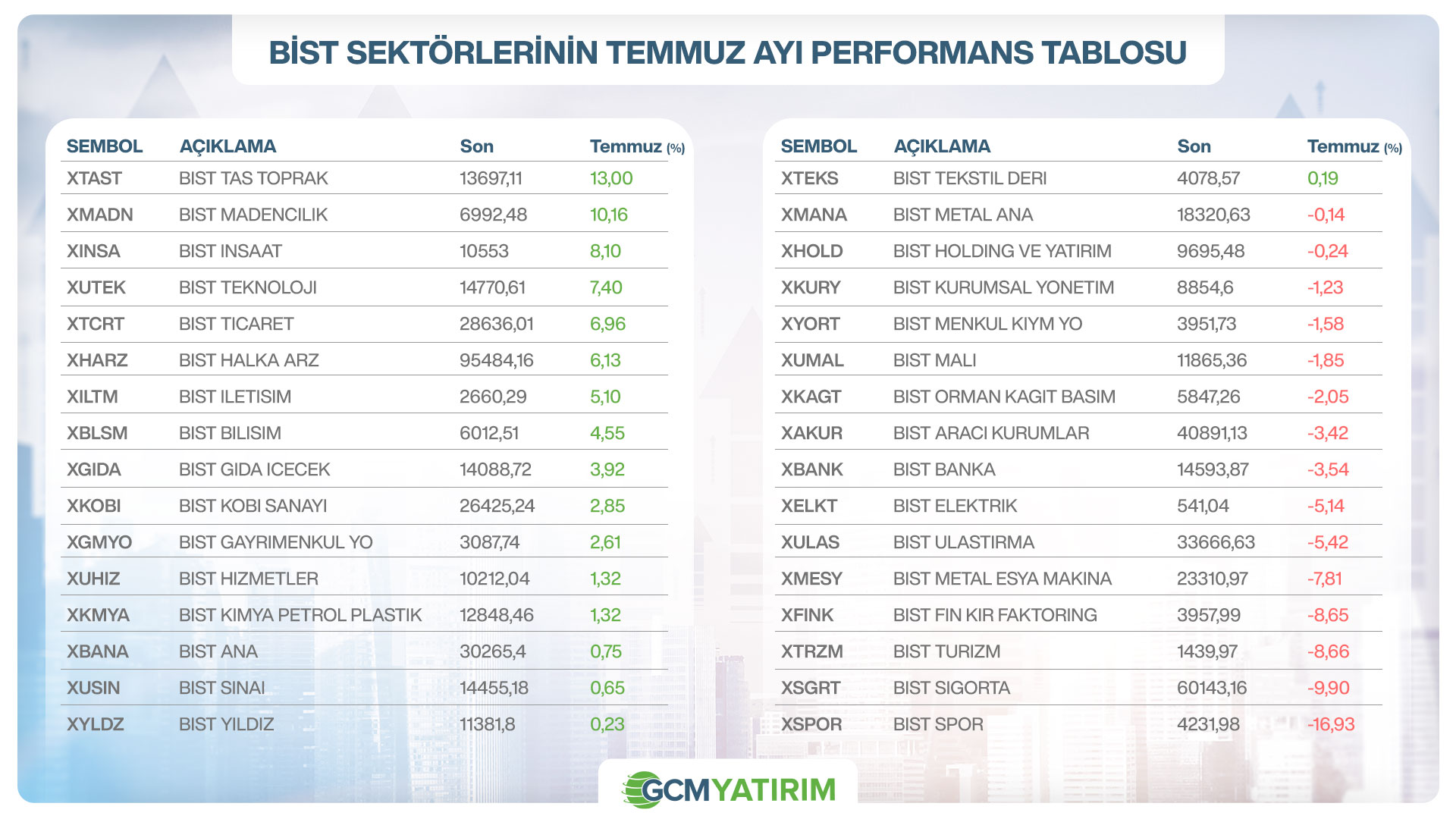

Sektör Görünümleri

Temmuz ayında en iyi performans sergileyen ilk 3 sektörün TAŞ TOPRAK, MADENCİLİK, İNŞAAT olduğu görülmektedir. Bu şirketlerden sadece MADENCİLİK $ bazlı zirvesini test ettiği Aralık 2022 tarihi sonrası Temmuz sonu itibariyle %95 uzaklıkla dikkat çekerken yılın kalan bölümünde küresel görünümde izlenecek politik, jeopolitik ve ekonomik değişimler ve bu değişimlerin gerek kıymetli madenler gerekse endüstriyel metaller üzerindeki olası iyimser senaryosu, geride kalan MADENCİLİK sektöründe arayışı getirebilir. TAŞ TOPRAK ve İNŞAAT tarafında da hem mevsimsellik hem de TCMB'nin politika değişikliğine gitmesine yönelik beklentilerin oluşturduğu psikoloji ile primli bir görüntü sergilemektedir.

Temmuz ayının en kötü performans sergileyen 3 sektöründe ise SPOR, SİGORTA ve TURİZM olduğu görülmektedir. TCMB'nin yılın son çeyreğinde ya da 2025 ilk çeyreğinde para politikası tarafında beklenen değişim SİGORTA sektörü üzerinde baskı oluşturmuştur. Sigorta için ayrı bir parantez açacak olursak Haziran 2024 tarihinde $ bazlı zirve seviyesine ulaşması sonrası sergilenen realizasyonlarla Temmuz sonu itibarıyla zirveden %23 uzaklıktadır. Sigorta tarafındaki iyimser beklentiler devam etmekle birlikte izlenen realizasyonlara bağlı olarak sektör içerisindeki şirketlerde ayrışma izlenebilir ki bu süreçte 2. çeyrek finansalları takip edeceğiz. Ek olarak TCMB cephesindeki yeni dönem mesajlar ve bu mesajların piyasalar üzerinde yarattığı izlenim sektörün yıl sonuna kadarki görünümde iyimser kalmaya devam edecek mi sorusunun cevabı için önemlidir.

Son olarak 4 ana sektör olarak baktığımızda (XBANK, XUSIN, XHOLD, XUHIZ) bu ay ilgili sektörler için oldukça zorlu geçti. Gerçekleşen realizasyonlarda XBANK hem karlılıklarda yavaşlama hem de izlediği yüksek performans sebebiyle bahane olarak izah edilebilecekken gelecek dönem yabancı algısı, gerçekleşecek para politikası değişimi, CDS'lerdeki olası düşüşler bankalardaki gerilemeyi yeniden popüler olması için kullanabilir. 4 sektör içerisinde SINAİ gerek yerel gerekse küresel görünümde büyüme cephesindeki baskılanma ve artan finansman maliyeti sektörün yeterli performans sağlamasını engellemektedir. Ancak yine de bu sektör içerisinde büyük, likit ve gelecek döneme hikaye yaratabilecek, izlenecek ekonomik değişimlerden maksimum fayda sağlayabilecek şirketler olabileceği ve sektör içerisindeki şirketlerde ayrışmaların izleneceği unutulmamalıdır.

Özetle; Başlayan ikinci çeyrek bilanço sezonuyla beklentilerin satın alındığı, gerçekleşmelerin satıldığı bir dönem bizi bekleyebilir. Piyasa koşullarını ve makroekonomik gelişmeleri yakından takip ederek, özellikle potansiyel olabilecek sektörler içinde uygun çarpanlara ve karlılık rasyolarına sahip şirket seçimi yapmak önem taşıyabilir. Bunun yanında Ağustos ayında yılın üçüncü enflasyon raporu sunumu takip ediyor olacağız. Bir önceki raporda TCMB’nin yıl sonu enflasyon tahminini %36’dan %38’e çıkarması dikkat çekmişti. Raporda Mayıs ayında enflasyonun %75 – %76 ile zirve seviyesine ulaşması beklendiği ve zirve seviyeden sonra enflasyonun düşüş eğilimine geçeceği vurgulanmıştı. Nitekim beklentiye paralel olarak enflasyon Mayıs ayında %75,45 seviyesine ulaşarak zirveye ulaştı. Haziran ayında aylık enflasyonun ana eğiliminde yavaşlama izlenirken yıllık enflasyonun Mayıs ayına kıyasla bir miktar gerilediği görüldü. 8 Ağustos’ta gerçekleşecek olan sunum oldukça önemli. TCMB’nin vereceği mesajlar ve yıl sonu beklentisinde bir değişikliğe gidilip gidilmeyeceği yakından takip edilmesi gereken konu başlıkları arasında yer alacaktır.