FOMC Kararı Öncesinde Kıymetli Metallerde Görünüm

ABD’de enflasyon ve istihdam piyasasında soğuma emareleri almaya devam ettiğimiz süreçte, geçtiğimiz haftaki istihdam verileri bu sürecin sürekliliği konusunda soru işaretleri yarattı.

Aylık bazda; işsizlik oranının gerilediği, ortama saatlik ücretlerin arttığı ve tarım dışı istihdam değişiminin yükseliş gösterdiği Kasım ayına ilişkin veriler, bu durumun yaşanmasındaki ana etmenler olarak karşımıza çıktı. Bu tablo oluşana kadarki süreçte ise manşet enflasyonun yeniden gerilediği, çekirdek enflasyonun ve çekirdek PCE fiyat endeksi değişiminin gerilemelerini sürdürdüğü bir durum söz konusuydu.

Geçtiğimiz Cuma günü açıklanan istihdam verilerinden sonra, bugün Kasım ayına ilişkin enflasyon verilerinin sonuçlarına ulaşacağız. Piyasa tarafından oluşturulan beklentilere baktığımızda, manşet enflasyonun yıllık bazda %3,1 oranına gerilemesi bekleniyor. Çekirdek tüketici fiyatlarının ise bir önceki ayın yıllık değişimine benzer şekilde %4 oranında sabit kalması bekleniyor. FOMC’nin politikalarını oluştururken izlediği çekirdek PCE fiyat endeksi değişiminin çekirdek enflasyon ile ilişkisi göze alındığında, çekirdek enflasyonun önümüzdeki para politikası sürecine ışık tutma potansiyeli bulunabilir.

Piyasa tarafına odaklandığımızda; her ne kadar istihdam verileri yukarı yönlü sürpriz yaratsa da önümüzdeki politika faizi kararında bir değişiklik beklenmiyor. Ancak ilerleyen dönemlerde öne çekilen olası politika faizi indirimi beklentisinin ötelendiği gözlemleniyor. Geçtiğimiz haftada 2024 Mart ayı toplantısında 25 baz puanlık faiz indirim beklentisi ana senaryo iken, bu hafta olasılık ağırlık faizin sabit bırakılması yönüne kaymış gözüküyor. 2024 Mayıs ayında ağırlıklı beklenti geçtiğimiz hafta 50 baz puanlık indirim ihtimalini yansıtırken, bu hafta 25 baz puanlık indirim ihtimali yönüne kaydığı izleniyor. Özetle piyasa tarafında “güvercin Fed” beklentilerinde bir miktar yumuşama söz konusu.

Bu haftaki toplantıda, istihdam verilerinin yarattığı sürprize ilişkin Fed’in olası mesajları izlenebilir. Enflasyon verilerinin nasıl bir değişim yaratacağı yine bu mesajları etkileyebilme potansiyeli barındırabilir.

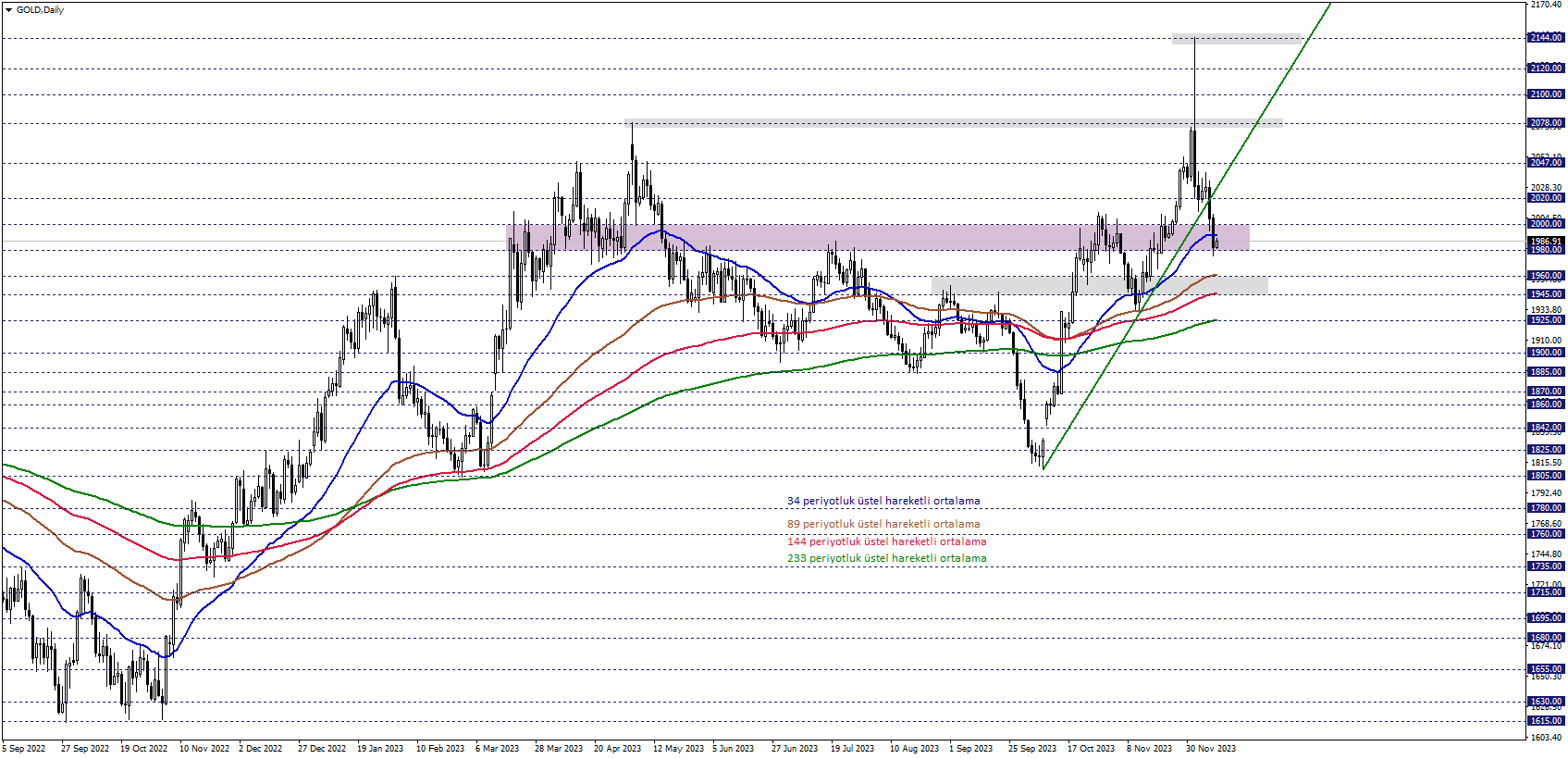

Ons Altın Analizi

Ons altın teknik olarak; 34 periyotluk üstel hareketli ortalamanın desteklediği 1980 – 2000 bölgesinde hareket etmeyi sürdürdükçe, karar aşaması senaryosu geçerli olabilir.

Pozitif yönlü beklentinin öne çıkabilmesi için 2000 seviyesi üzerinde kalıcı fiyatlamalara ihtiyaç duyulabilir. Oluşabilecek toparlanmalarda 2020 ve 2047 seviyeleri gündeme gelebilir.

Negatif yönlü beklentinin pekişebilmesi için 1980 seviyesi altında kalıcılığın oluşması gerekebilir. Gerçekleşebilecek düşüşlerde 1960 ve 1945 seviyeleri ile karşılaşılabilir. Bu esnada 89 ve 144 periyotluk üstel hareketli ortalamaların desteklediği 1945 – 1960 aralığının tutumu, geri çekilme isteğinin devamlılığı açısından takip edilebilir.

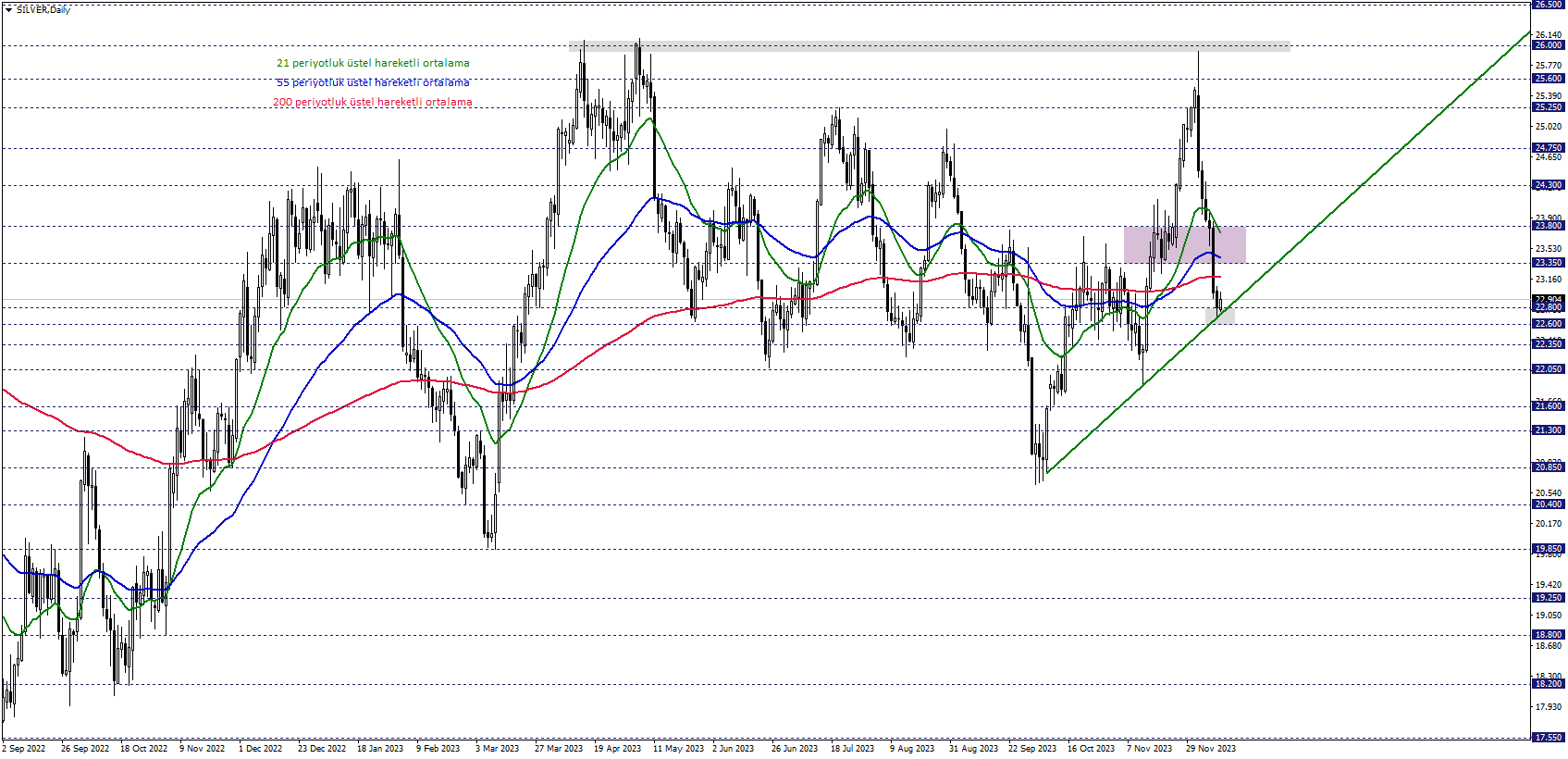

Ons Gümüş Analizi

Ons gümüş teknik olarak; 21 ve 55 periyotluk üstel hareketli ortalamaların desteklediği 23,35 – 23,80 bölgesi altında hareket ettikçe, düşüş isteği sürebilir. Aşağı yönlü fiyatlamaların devam etmesi durumunda 22,60 ve 22,35 seviyelerinde doğru hareket alanı oluşabilir. Bu aşama öncesinde, trend çizgisinin desteklediği 22,60 – 22,80 aralığının tutumu, geri çekilme beklentisinin sürebilmesi adına izlenebilir.

Alternatif durumda, pozitif eğilimin baskın hale gelebilmesi için, 23,35 – 23,80 bölgesi üzerinde kalıcılığa ihtiyaç duyulabilir. Bu durumda 24,30 ve 24,75 seviyelerine doğru hareketler söz konusu olabilir.