Dünya Altın Konseyi: Üçüncü Çeyrekte Arz ve Talepteki Değişimler ile Fiyatlamaya Bakış

Dünya Altın Konseyi, son gelişmelerle birlikte fiyatlama üzerindeki etkileri ve üçüncü çeyrekteki arz ve talepteki değişimleri incelediği raporları yayımladı. Bu raporlarla ilgili önemli olduğunu düşündüğümüz kısımları aşağıdaki gibi özetledik. Özellikle Ekim ayında tekrar 2000 seviyesi üzerini gören ons altın ve yurtiçinde rekor tazeleyen gram altın fiyatlamalarına ilişkin genel bir bakış açısı sunabileceğini düşünüyoruz.

Ons altın Ekim ayında yaklaşık %7 oranında yükseliş ile 2000 seviyesi üzerini gördü. Fiyatlamanın itici gücü, sıkılaştırıcı para politikası uygulamaları sürerken ortaya çıkan jeopolitik gelişmeler oldu. Jeopolitik görünüm değişken olmaya devam ederken olumsuz yönde sonuçlar öne çıktı. Hamas – İsrail savaşı ile geçen yılki savaşın (Ukrayna – Rusya) yarattığı mevcut gerilimlerin daha da artırma ihtimalinin ön plana çıktığı bir dönemden geçiyoruz.

Yukarıdaki tablo, Dünya Altın Konseyi’nin oluşturmuş olduğu “Altın Getirisi İlişkilendirme Modeli (GRAM)”nden alınmıştır. Altının performansını etkileyen dört ana tematik kategoride gruplandırılan, aylık altın fiyatı getirilerinin çoklu regresyon modelidir. Ekonomik büyüme, risk ve belirsizlik, fırsat maliyeti ve momentum değişkenleri ele alınmaktadır. Açıklanamayan (Unexplained) kısım ise, modele dahil edilen faktörler tarafından açıklanmayan yüzde değişimi temsil ediyor. Ekim ayında en yüksek getiriye açıklanamayan kısım ulaştı.

Dünya Altın Konseyi raporuna göre, savaşın ortaya çıkmasıyla birlikte COMEX vadelilerine de güçlü girişlerin yaşandığı görüldü. COMEX net kısa pozisyonların tersine dönmesi, altın fiyatları için tarihsel olarak olumlu yönde etkilemesi beklenirken ve ETF akışlarına yön verme eğiliminde olduğu düşünülüyor. Ancak görece yüksek reel faiz, güçlü ABD doları ve dirençli ABD ekonomisi göz önüne alındığında, altına yönelik nakit akışlarının tam anlamıyla geri dönmesi için muhtemelen ikna edici bir tetikleyiciye ihtiyaç var.

Dünya Altın Konseyi raporuna göre, altının sürdürülebilir bir yükselişi için önümüzdeki dönemlerde bazı gelişmelerin yaşanması gerekebileceği vurgulanıyor. İlki halihazırda yükselen jeopolitik riskin başka bölgelere yayılmasıyla durumun giderek kötüleşmesinden geçiyor. İkinci durumun, ABD Hazine tahvil faizlerinin bir tepe yaparak, sonrasında geri çekilme göstermesiyle piyasada ABD dolarının zayıflamasının görülmesi. Üçüncü durum ise sıkı para politikası uygulamasıyla birlikte resesyon endişelerinin yeniden tırmanması ve hisse senetlerinden çıkışın altına yönelmesi olarak düşünülüyor.

Bu senaryoların dışında Fed’in politikası da fiyatlamaları belirleme potansiyeli barındırabilir. Enflasyon ve istihdam piyasasından gelecek olan ekonomik takvim verileri ve Fed’in bu verilere yönelik mesajları, altına olan talebi etkileyebilir. Fed’in olası bir gevşeme sinyali altın fiyatlarını destekleyebilir. Tam tersi yaşanabilecek gelişmeler, tam tersi fiyatlamalara yol açabilir.

Üçüncü Çeyrekte Altın Talebi: Yıllık Bazda Zayıf Ancak 10 Yıllık Ortalamayla Karşılaştırıldığında Sağlıklı

Londra Külçe Piyasası Birliği altın fiyatı, üçüncü çeyrekte ortalama 1.928 ABD Doları/ons seviyesinde gerçekleşti. İkinci çeyrekte görülen seviyenin %2 altında olmasına rağmen, bir önceki yıla göre %12 daha yüksek düzeyde kaydedildi. Japonya, Çin ve Türkiye de dahil olmak üzere birçok ülkede ABD doları karşısında para biriminin zayıflığı nedeniyle yerel altın fiyatlarının arttığı görüldü.

Üçüncü çeyrekte altın talebi (Tezgahüstü piyasalar hariç) beş yıllık ortalamanın %8 üzerinde gerçekleşti, ancak bir önceki yıla göre %6 daha zayıf kalarak 1.147 ton oldu. Tezgahüstü piyasalar ve hisse senedi akışları dahil edildiğinde toplam talep bir önceki yıla göre %6 artışla 1.267 ton oldu.

Merkez bankalarının 337 tonluk net alımı, üçüncü en güçlü çeyrek oldu. Ancak 2022 üçüncü çeyreğindeki 459 tonluk alıma yetişemedi. Diğer yandan merkez bankalarından gelen talep yılbaşından bugüne kadarki dönemde, 2022’ye göre %14 artışla 800 tonluk rekor bir seviyede bulunuyor.

Üçüncü çeyrekte 157 tonluk yatırım talebi, bir önceki yıla göre %56 daha yüksek olmasına rağmen, 315 tonluk beş yıllık ortalamaya göre zayıf kaldı. Küresel altın ETF'leri 3. çeyrekte 139 ton çıkış kaydetti. Bu durum, 2022 3. çeyreğine (-244 ton) kıyasla çok daha küçük bir çıkışa işaret ediyor.

Külçe ve madeni para yatırımı bir önceki yıla göre %14 düşüşle 296 tona geriledi, ancak çeyreklik bazda beş yıllık ortalama olan 267 ton'un oldukça üzerinde kaldı. Yıllık düşüş büyük ölçüde Avrupa'daki keskin talep düşüşünden kaynaklanıyor.

Tezgahüstü piyasalarda yatırım üçüncü çeyrekte 120 tona ulaştı. Bu belirsiz talep kaynağı, ETF çıkışlarına ve düşen COMEX vadeli işlem net uzun pozisyonlarına rağmen altın fiyatının üçüncü çeyreğin büyük bölümünde sağlam destek bulması ile bir kez daha ortaya çıktı.

Mücevher tüketimi, altın fiyatlarındaki güçlenmenin devam etmesiyle yıllık %2 düşüşle 516 ton seviyesinde hafifçe yumuşadı. Mücevher imalatı, stok birikimi nedeniyle %1 düşüşle 578 tonla görece daha dirençliydi. Kırılgan tüketici elektroniği talebi, teknolojide kullanılan altın hacmini zayıflatmaya devam etti ve bu miktar yıllık %3 düşüşle 75 tona geriledi.

Arz tarafında; maden üretimi üçüncü çeyrekte rekor 971 tona ulaşarak toplam altın arzının 1.267 tona yıllık bazda %6 yükselmesine yardımcı oldu. Geri dönüşüm de yıllık bazda %8 artışla 289 tona yükseldi.

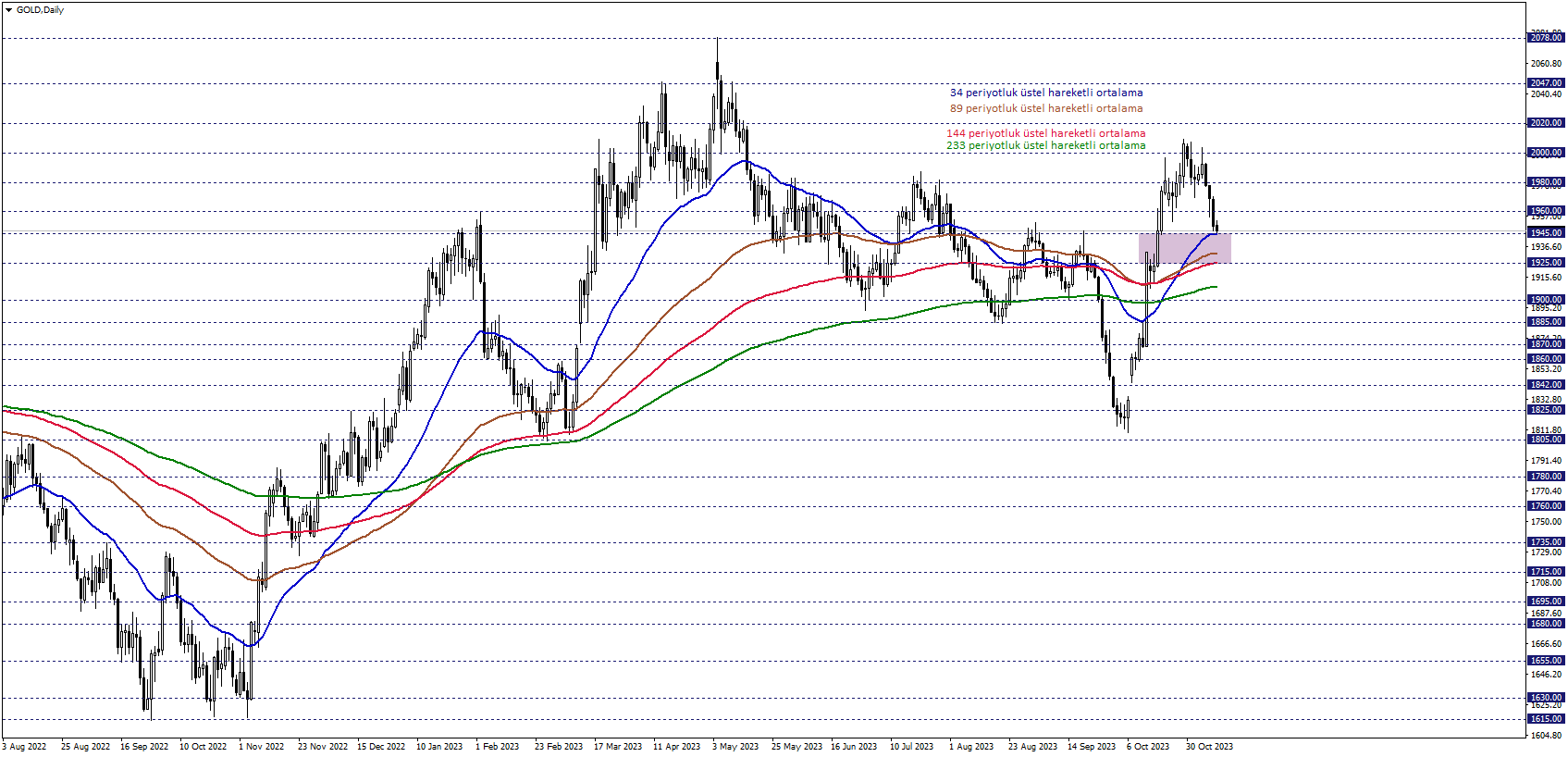

Ons Altın Analizi

Ons altın orta vadede teknik olarak; ilgili ortalamaların desteklediği 1925 – 1945 bölgesi üzerinde hareket ettiği sürece, yükseliş isteği öne çıkabilir. Toparlanma eğiliminin devam etmesi durumunda 1960 ve 1980 seviyelerine doğru hareket alanı oluşabilir.

Alternatif görünümde, düşüş isteğinin öne çıkabilmesi için, 1925 – 1945 bölgesi altında kalıcılığın görülmesi gerekebilir. Bu durumda 1900 ve 1885 seviyeleri ile karşılaşılabilir.

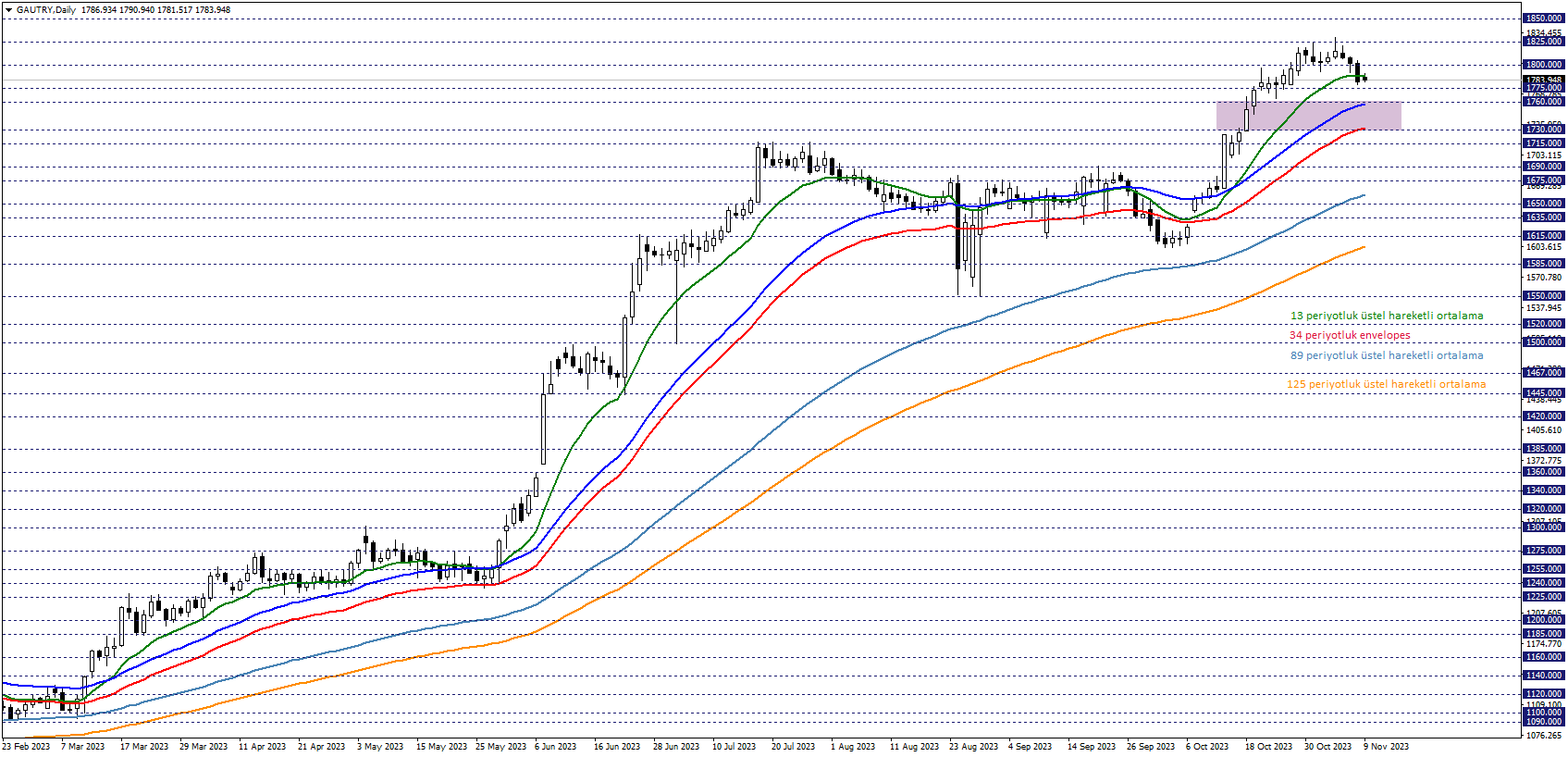

Gram Altın Analizi

Gram altın 34 periyotluk Envelopes’un desteklediği 1730 – 1760 bölgesi üzerinde hareket ettiği sürece, pozitif yönlü eğilim sürebilir. Yükseliş isteğinin devam etmesi durumunda 1800 ve 1825 seviyeleri ile karşılaşılabilir. Bu esnada tarihi zirveyi temsilen 1825 seviyesinin tutumu, yükseliş beklentisinin devamlılığı açısından takip edilebilir.

Alternatif görünümde, negatif yönlü beklentinin ön plana gelebilmesi için, 1730 – 1760 bölgesi altında kalıcılığı görmek gerekebilir. Bu halde karşılaşılabilecek seviyeler 1715 ve 1690 olarak not edilmiştir.