FOREX PİYASASI

Yurt Dışı Piyasalar: Forex Bülteni - 17 Eylül 2025

17 Eylül 2025 Tarihli Makro Ekonomik Gelişmeler

“YURT DIŞI PİYASALARDA SON DURUM”

Asya Fed Gününde Sakin Seyretti

Merakla beklenen Fed beyanatı öncesi Asya endeksleri sınırlı hareketler sergiledi. Sınırlı hareketler içinde Hong Kong endeksi 1% üzerinde kazanımla öne çıkarken, ABD endeks vadelileri Asya seansında çok sığ bir alanda seyretti. ABD 10 yıllık tahvil faizi 4,02% bölgesinde seyrediyor. Dolar endeksi ise Temmuz başından bu yana en düşük seviyelerini test etmesinin ardından sınırlı toparlanma gösterdi. Ons altın 3700 doları geçerek rekor kırmasının ardından bu bölgeye yakın kalmayı sürdürdü.

Dün açıklanan perakende satış verisi, güçlü bir tablo ortaya koymasına rağmen çok kısa süre etkili oldu. Piyasalar hala Fed’in bugün 25 ve yıl sonuna kadar toplamda 75 baz puan faiz indireceği tahminlerini koruyor.

Petrol fiyatları, Ukrayna’nın Rus petrol altyapısına yönelik saldırılarının devamı ile birlikte dün etkili şekilde yükselmesinin ardından Asya seansında sakin seyretti.

ABD

Fed’den İndirim Bekleniyor

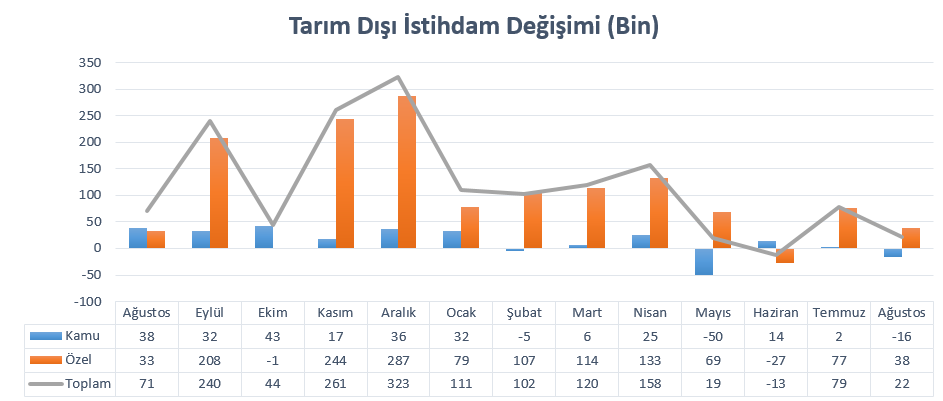

ABD’de son dönemde zayıflayan işgücü piyasası, Fed’in faiz indirim beklentilerini gittikçe güçlü hale getirdi. Enflasyon hedefin üzerinde kalmasına karşın, kontrol altında bir izlenim vererek, sadece Eylül toplantısı değil, yılın devamındaki toplantılar için de faiz indirim tahminlerini canlı tuttu. Neredeyse kesin olarak görülen Eylül indirimi ihtimali nedeniyle özellikle sonraki toplantılara ilişkin yönlendirmeler önemli olacak.

Yukarıdaki grafikte istihdam artış hızının kademeli olarak yavaşladığı görülebilir. Burada en büyük sorunlardan biri, işgücü piyasasındaki zayıflığın faiz etkisinden mi yoksa tarifelerden bir kaynaklandığının net olmaması. Faiz indirimleri ardından enflasyon riskinin sürmesi bu konuya endişe kaynağı olabilir.

Enflasyon tahminleri son dönemde hız kaybetse de, hala yüksek kalmaya devam ettiği gibi, son ayda yükseliş eğilimi de gösterdi. Grafikte Michigan Üniversitesi’nin hazırladığı ankette yer alan 12 aylık enflasyon tahmini görünümü incelenebilir. Mavi çizgi tahminlerin üç aylık ortalamasının seyrini gösterirken, siyah kesikli çizgi son verilerin seyrini temsil ediyor.

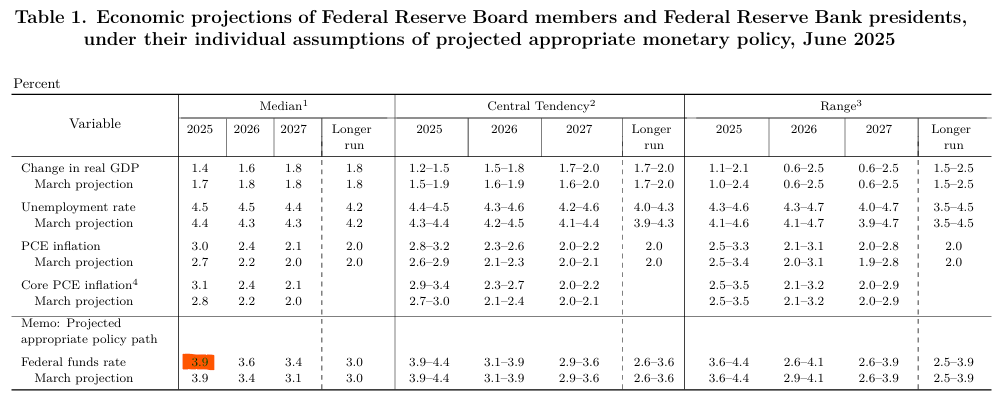

Piyasalar 25 baz puanlık faiz indirimine hali hazırda kesin gözüyle bakıyor. Öte yandan yıl sonuna kadar toplamda 75 baz puan faiz indirimi beklentisi mevcut. Dolayısıyla gelecek haftaki toplantı sonrasında 50 baz puan daha indirim bekleniyor. Fed ise Haziran projeksiyonunda toplamda 50 baz puanlık indirim öngörüsünde bulunmuştu. Yukarıda görülen projeksiyon tablosunda, 3,9’luk yıl sonu faiz tahmininin korunması, Fed’in mevcut koşullarda bile toplamda 50 baz puan indirimi tahminini sürdürdüğünü gösterecek. Dolayısıyla bu durum dolarda yükselişe ve endekslerde kar satışlarına neden olabilir. Ancak 3,4 bölgesine revize edilecek medyan değer, toplamda 75 baz puan indirim ile Fed’in piyasa beklentileriyle uyumlu hareket ettiğini gösterecek.

İki faiz indirimi konusunda piyasada bir konsensüs söz konusu. Ancak 75 baz puan indirim konusunda tam bir görüş birliği yok. Dolayısıyla bu konuda netleşecek tablo fiyatlamalar üzerinde etkisini hissettirecektir.

Beyanat ve projeksiyonların yanı sıra, nokta tahmin tablosu, iki güvercin üye dışında daha fazla faiz indirimi konusunda görüş birliği sağlanıp sağlanmadığı hakkında da fikir verecek. Bu nedenle beyanat ve sonrasında Fed Başkanı Powell’ın konuşmasını yakından takip ediyor olacağız.

KANADA

Göstergelerdeki Zayıflık Ardından Faiz İndirimi Bekleniyor

Kanada Merkez Bankası BoC, Temmuz toplantısında piyasa beklentilerine paralel olarak faiz oranını 2,75% düzeyinde tutmuştu. Böylelikle 2024’ün Mayıs ayında başlayıp Mart ayında sona eren faiz indirim patikası ardından son üç toplantıda değişiklik yapılmamıştı.

Bu aşamada enflasyon 1,7% düzeyinde stabil bir seyir izlerken, büyümeye yönelik göstergelerde zayıflık dikkat çekmişti. İşsizlik 7,1% ile son dört yılın en yüksek seviyelerine ulaştı. Ayrıca ekonomi ikinci çeyrekte 0,4% daralma gösterdi. Büyümede tarife etkisiyle de oluşan ihracat daralması büyük yol oynamıştı.

Büyümeye yönelik kaygıların ve stabil enflasyonun etkisiyle BoC’un bu toplantıda politika faizini 2,75%’ten 2,50%’ye düşürmesi bekleniyor. Swap piyasaları bu senaryoya kesin gözüyle bakıyor. Beyanat 17 Eylül Çarşamba günü gerçekleşecek.

İNGİLTERE

Ağustos Enflasyonu

Ada’da enflasyon Temmuz ayında yıllık bazda 3,6%’dan 3,8%’e yükselerek Ocak 2024’ten bu yana en yüksek seviyeye ulaşmıştı. Bu yükselişte hava yolu ücretlerindeki 30% civarındaki artışların ulaşım sektörü maliyetlerini 3,2% artırması etkili oldu. Öte yandan restoran ve otel ücretlerindeki artış da bu tabloya katkı sağladı. Aynı dönemde çekirdek enflasyon 3,7%’den 3,8%’e yükseldi.

İngiltere’de enflasyon görünümüne rağmen, büyümeye yönelik endişeler faizde değişiklik olmaması konusunda BoE’nin elini rahatlatıyor. Ancak yine de bu durumun devamı için enflasyonda daha ılımlı bir tablonun sürmesi gerekebilir.

Piyasa beklentisi enflasyonun Ağustos ayında yıllık bazda 3,8% düzeyinde kalması bekleniyor. Çekirdek enflasyonun ise aynı dönemde 3,8%’den 3,6%’ya gerileyeceği tahmin ediliyor.

| Zaman | Parite | Haber | Beklenti | Önceki |

|---|---|---|---|---|

| 9:00 | GBP | Tüketici Fiyat Endeksi (TÜFE) (Yıllık) (Ağu) | 3,80% | 3,80% |

| 10:30 | EUR | Avrupa Merkez Bankası Başkanı Lagarde’ın Konuşması | ||

| 16:45 | CAD | Kanada Merkez Bankası Faiz Oranı Kararı | 2,50% | 2,75% |

| 17:30 | USD | ABD Enerji Bilgi Dairesi Ham Petrol Stokları | 3,939M | |

| 17:30 | CAD | Kanada Merkez Bankası Başkanı Macklem'in Basın Toplantısı | ||

| 21:00 | USD | Fed Faiz Oranı Kararı | 4,25% | 4,50% |

| 21:00 | USD | Federal Açık Piyasa Komitesi (FOMC) Ekonomik Projeksiyonları | ||

| 21:30 | USD | Fed Başkanı Powell'ın Basın Toplantısı |

İlgili sayfada yer alan ekonomik takvim içeriği, güvenilir yurt dışı haber ve veri sağlayıcılardan temin edilmektedir. Ekonomik takvim içeriğinde yer alan haberler, haberlerin açıklanma tarihi ve zamanı, önceki, beklenti ve açıklanan rakamlarda gerçekleştirilecek olası değişiklikler, veri sağlayıcı kurumlar tarafından yapılmaktadır. Benzeri durumlardan kaynaklanacak olası değişimlerden GCM Yatırım Menkul Değerler A.Ş. sorumlu tutulamaz.