FOREX PİYASASI

Yurt Dışı Piyasalar: Forex Bülteni - 11 Eylül 2025

11 Eylül 2025 Tarihli Makro Ekonomik Gelişmeler

“YURT DIŞI PİYASALARDA SON DURUM”

Asya Endekslerinde Karışık Seyir

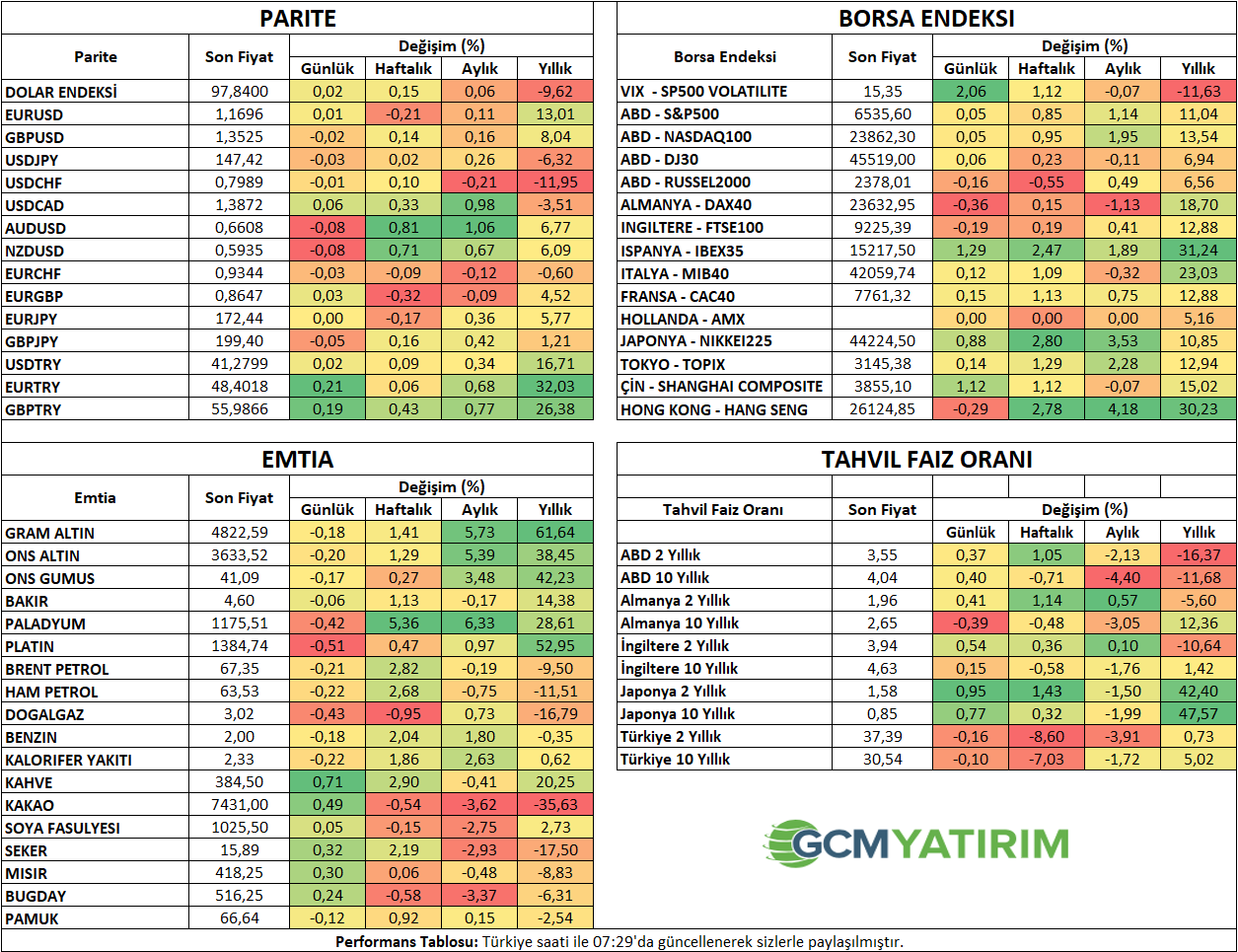

Dün ABD endekslerinin kazanımlarını geri vermesi ardından Asya endekslerinde karışık bir görünüm hakim. Japonya ve Çin endeksleri 1% üzerinde yükselirken, Hong Kong endeksi geriledi. ABD endeks vadelileri bugün ABD’de açıklanacak TÜFE verisi öncesi sınırlı şekilde de olsa pozitif seyretti. Veri öncesi Fed’in Eylül’de 25 baz puan faiz indirimine kesin gözüyle bakılıyor. Dün açıklanan verilerde ÜFE’nin Ağustos’ta negatif bölgede oluştuğunun görülmesi bu senaryoyu daha da güçlendirdi.

Jeopolitik riskler ise artış gösteriyor. Rusya’nın Polonya hava sahasını ihlal etmesi ardından Batı ve Rusya arasında gerilim tekrar artmış durumda. İsrail’in Katar’daki Hamas heyetine yönelik saldırısı ardından gerilim sürerken, Fransa’da yeni Başbakana rağmen belirsizlik sürüyor.

EURO BÖLGESİ

Faiz Değişikliği Beklenmiyor

Avrupa Merkez Bankası’nın (ECB) bu hafta gerçekleştireceği para politikası beyanatında herhangi bir değişiklik yapması beklenmiyor. Hatta Haziran toplantısındaki projeksiyonlarını da büyük ölçüde koruması bekleniyor. Ancak tarife riskinin en azından belirginleşmesiyle birlikte şahin mesajlar verilme ihtimali de kuvvet kazanmış olabilir.

ECB yetkililerinin açıklamalarına bakıldığında, güvercin olarak addedilen üyelerin bile yeni bir faiz indirimi yönünde baskı oluşturmadığı izlenimi hakim. Temmuz’da enflasyonun 2,1%’e yükselmesi ve çekirdek enflasyonun 2,3%’te kalması gibi koşullar, ECB’nin faiz konusunda konumlanmasının doğru olduğu yorumunun devamını sağlayabilir.

İşletmelere yönelik anketlerde görülen toparlanma, ABD ile tarifeler konusunda daha belirgin bir rota oluşması gibi koşullar ECB’nin faizi sabit bırakacağı beklentilerini destekliyor. Ancak ABD ile anlaşmanın kesinlikten hala uzak olduğu düşüncesi, büyüme üzerindeki riskler ve ABD’nin faiz indirimleri sonrasında Euru’nun enflasyonda aşırı soğuma oluşturma riski faiz indirimini savunanlar tarafından gerekçe olarak görülüyor.

Avrupa Merkez Bankası’nın 2,15% düzeyindeki ana refinansman, 2% düzeyindeki mevduat ve 2,40% düzeyindeki marjinal borç verme oranını sabit bırakması bekleniyor.

ABD

TÜFE’de Artış Beklentisi

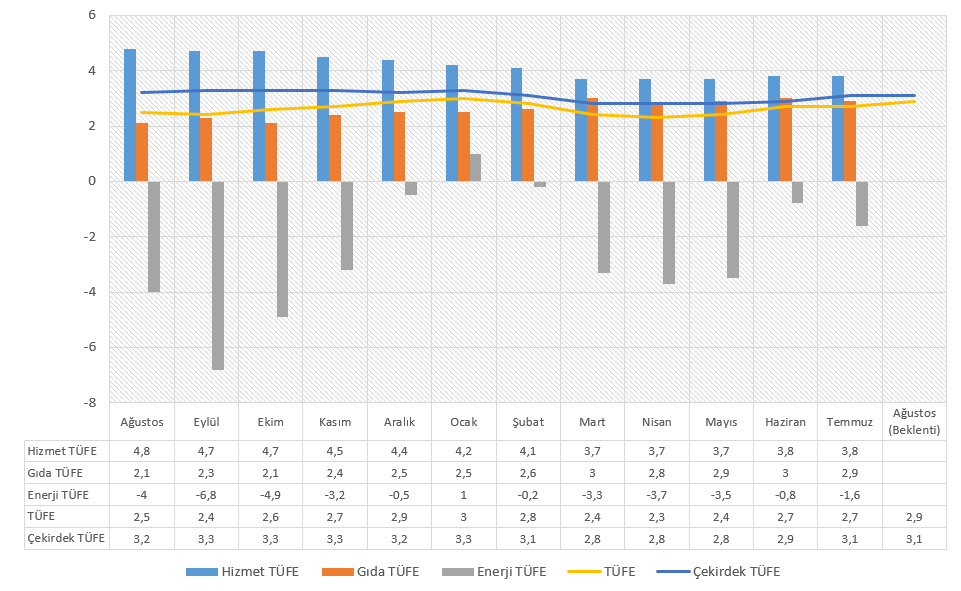

ABD’de enflasyon Temmuz’da 2,7% seviyesinde sabit kalmıştı. Beklentinin yükseliş olması nedeniyle bu düzey olumlu olarak karşılanmıştı. İkinci el araç fiyatlarında artış hızı yükselirken, ulaşım hizmetleri ve sıfır araçlarda artış hızı daha yavaş olmuştu. Gıda enflasyonu neredeyse sabit kalırken, enerji fiyatlarındaki düşüşün hızı Haziran’daki yavaşlamadan sonra tekrar artmıştı. Aylık TÜFE 0,2% olmuş, çekirdek enflasyon yıllık bazda 3,1%’e yükselmişti. Hizmet enflasyonu 3,8% düzeyinde kalarak çekirdek göstergedeki katı görünümü desteklemişti.

Geride kaldığımız haftalarda açıklanan veriler ve Fed Başkanı Powell’ın vurgusu ardından istihdam piyasaları odak noktasında kalsa da, fiyat gelişmeleri de Fed beklentileri açısından önemli olmaya devam ediyor.

Piyasa beklentisi Ağustos’ta TÜFE’nin 2,9%’a çıkabileceği, aynı dönemde çekirdek enflasyonun 3,1%’de kalabileceği yönünde. Aylık enflasyonun ise 0,3% düzeyinde oluşması bekleniyor.

“YURT İÇİ PİYASALARDA SON DURUM”

Faiz İndirimi Bekleniyor

TCMB Temmuz ayındaki toplantısında politika faizini 300 baz puan indirimle 43%’e getirmişti. Açıklamada enflasyondaki trendin değişmediği ve fakat yüksek borçlanma maliyetlerinin talebi baskılayarak dezenflasyon sürecini desteklediği belirtilmişti. Bu süreçte küresel ölçekte hissedilen ticaret belirsizliği nedeniyle büyüme üzerindeki aşağı yönlü riskler de vurgulanmıştı.

Enflasyondaki trende rağmen, Ağustos ayında aylık bazda 2%’nin üzerine çıkan TÜFE ile birlikte 300 baz puanda oluşan faiz indirim beklentileri törpülendi. ForInvest anketinde beklentisi, politika faizinin 200 baz puan indirileceği yönünde. GCM Yatırım Araştırma Departmanı olarak beklentimiz ise 250 baz puanlık bir indirim gerçekleştirilebileceği şeklinde.

| Zaman | Parite | Haber | Beklenti | Önceki |

|---|---|---|---|---|

| 10:00 | TRY | Perakende Satış Hacmi(Aylık) | 1,30% | |

| 10:00 | TRY | Perakende Satış Hacmi(Yıllık) | 14,70% | |

| 14:00 | TRY | TCMB Faiz Kararı | 41,00% | 43,00% |

| 14:00 | TRY | TCMB Gecelik Borç Verme Faiz Oranı | 44,00% | 46,00% |

| 14:00 | TRY | TCMB Gecelik Borçlanma Faiz Oranı | 39,50% | 41,50% |

| 14:30 | TRY | Para ve Banka İstatistikleri | ||

| 14:30 | TRY | Menkul Kıymet İstatistikleri | ||

| 15:15 | EUR | Faiz Oranı Kararı (Eyl) | 2,15% | 2,15% |

| 15:15 | EUR | Mevduat Hesap Oranı (Eyl) | 2,00% | 2,00% |

| 15:15 | EUR | Marjinal Borçlanma Oranı | 2,40% | 2,40% |

| 15:30 | USD | Çekirdek Tüketici Fiyat Endeksi (TÜFE) (Aylık) (Ağu) | 0,30% | 0,30% |

| 15:30 | USD | Çekirdek Tüketici Fiyat Endeksi (TÜFE) (Yıllık) (Ağu) | 3,10% | 3,10% |

| 15:30 | USD | Tüketici Fiyat Endeksi (TÜFE) (Aylık) (Ağu) | 0,30% | 0,20% |

| 15:30 | USD | Tüketici Fiyat Endeksi (TÜFE) (Yıllık) (Ağu) | 2,90% | 2,70% |

| 15:30 | USD | İşsizlik Haklarından Yararlanma Başvuruları | 235K | 237K |

| 15:45 | EUR | Avrupa Merkez Bankası Başkanı Lagarde'ın Basın Toplantısı | ||

| 17:30 | USD | ABD Enerji Bilgisi Dairesi Doğal Gaz Stokları | 69B | 55B |

İlgili sayfada yer alan ekonomik takvim içeriği, güvenilir yurt dışı haber ve veri sağlayıcılardan temin edilmektedir. Ekonomik takvim içeriğinde yer alan haberler, haberlerin açıklanma tarihi ve zamanı, önceki, beklenti ve açıklanan rakamlarda gerçekleştirilecek olası değişiklikler, veri sağlayıcı kurumlar tarafından yapılmaktadır. Benzeri durumlardan kaynaklanacak olası değişimlerden GCM Yatırım Menkul Değerler A.Ş. sorumlu tutulamaz.