Fed Beklentileri İçin Gözler Tekrar Enflasyon Verisinde

Piyasalar yakın zamanda ABD, Euro Bölgesi ve İngiltere gibi büyük ekonomilerde merkez bankalarının yakın zamanda faiz indirimlerine başlamasını bekliyor. Ancak bu yazıda konumuz olan Fed’in Haziran ayında indirime başlayabileceği konusunda henüz bir görüş birliği söz konusu değil. Bunda en büyük etkenlerden biri enflasyon olduğu için de, Cuma günü yayımlanacak PCE enflasyonu verisinin gidişatı fiyat hareketleri üzerinde etkili olabilir.

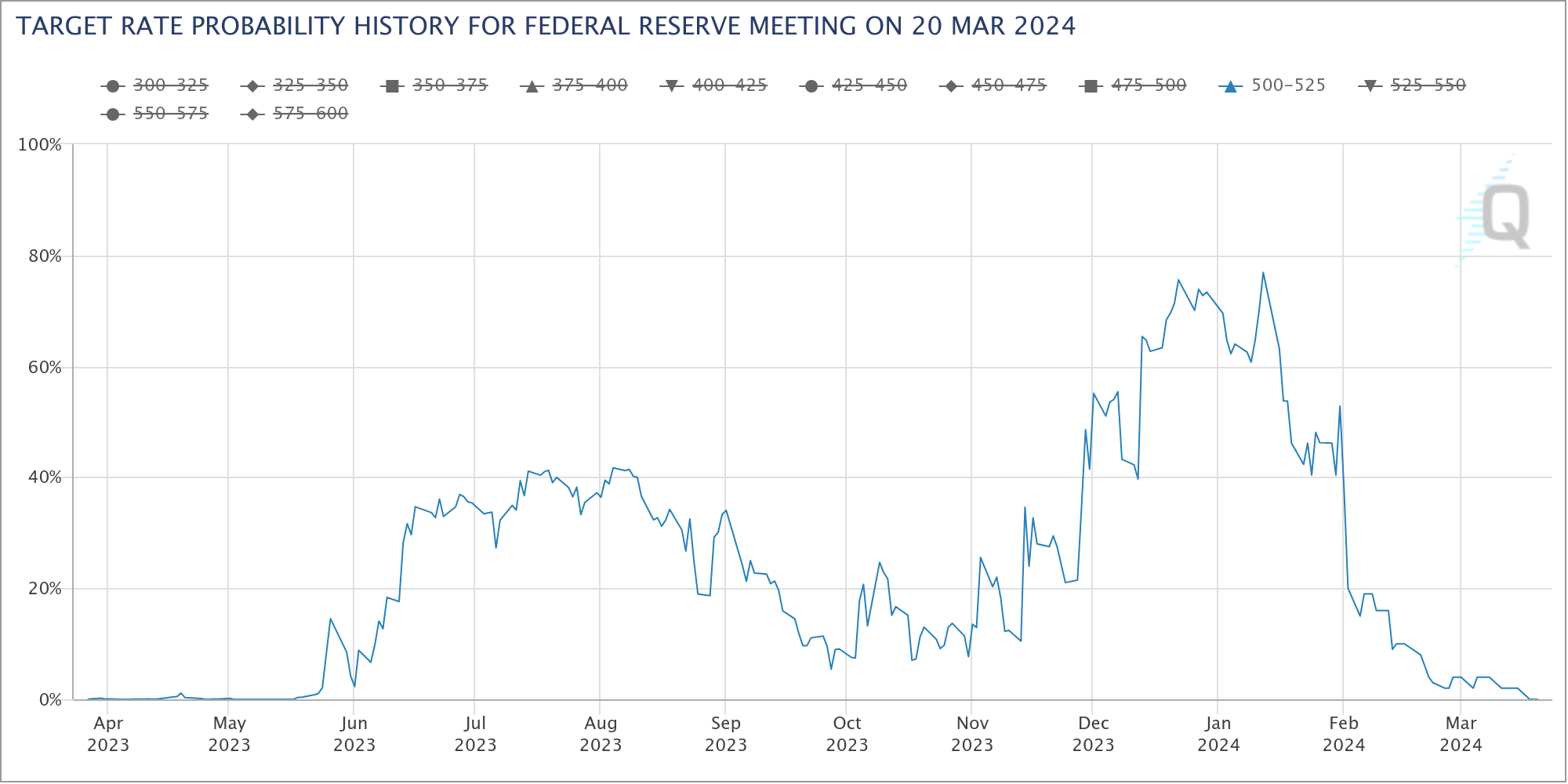

Verilerin son durumu ve beklentilerine geçmeden önce, beklentilerin ve zaman aralığının benzerliği nedeniyle Aralık – Ocak dönemi ile içinde bulunduğumuz dönem – Haziran toplantısı arasındaki karşılaştırmayı göstermekte fayda var.

Yukarıdaki grafik, Mart toplantısına ilişkin 25 baz puanlık faiz indirim ihtimali fiyatlamasının tarihçesini gösteriyor. Dikkat edileceği üzere, şu ana benzer şekilde faiz indiriminin beklendiği toplantıya yaklaşık 2,5 ay kala indirim beklentisinin 80%’e yaklaştığı görülüyor. Ancak bu dönemde Fed yetkililerinin temkinli açıklamalarını koruması, piyasanın sonraki dönemde Fed’in görüşüne yakınsamasına neden olmuştu.

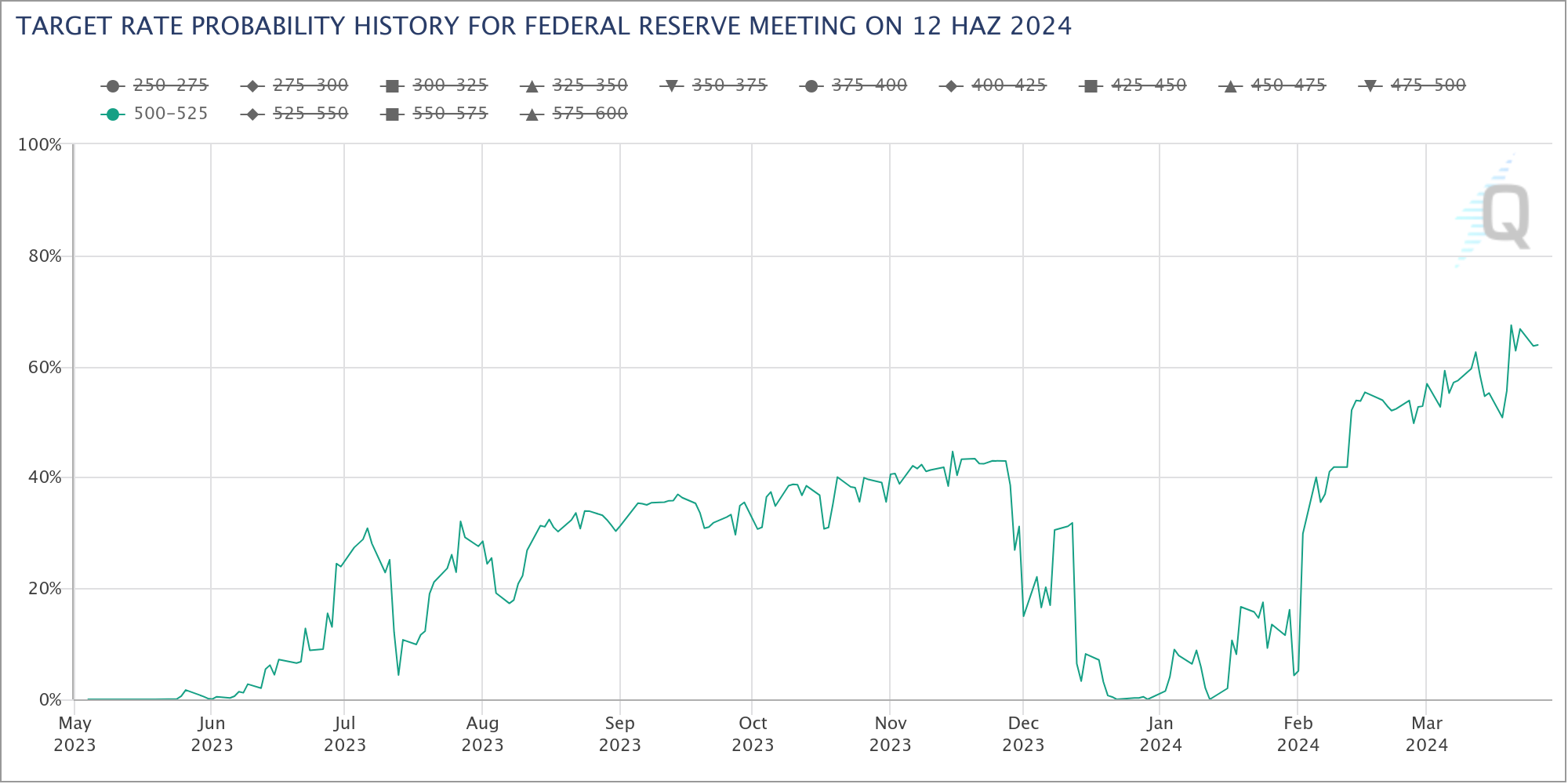

Yukarıdaki grafikte Haziran toplantısına ilişkin 25 baz puanlık faiz indirim ihtimalinin seyri görülebilir. Son olarak 60%’ın üzerinde tutunma eğilimi görülüyor.

Sadece bu karşılaştırmaya göre Haziran’da faiz indirimi olmayacağı sonucu tabi ki çıkamaz. Ancak piyasa algısının fiyatlamayı da etkilemesi nedeniyle tek güvenilmesi gereken kaynak olduğunu düşünmek de yanıltıcı olabilir.

PCE Verisi ve Beklentiler

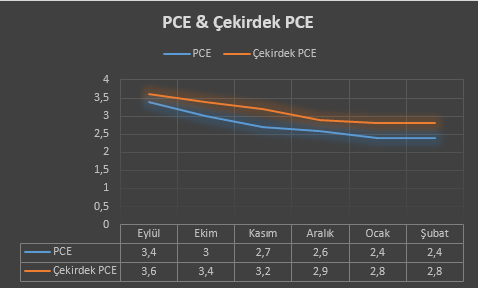

Fed’in tercih ettiği enflasyon göstergesi olarak anılan PCE enflasyonu Ocak ayında 2,6%’dan 2,4%’e gerilemiş, aynı dönemde gıda ve enerji fiyatlarının dışarıda bırakılarak hesaplandığı çekirdek PCE 2,8% düzeyinde kalmıştı.

Aylık bazdaki veriler ise son üç aydır yavaşlamayı destekleyen düşük ivmeli hareketler yerine bu kez etkili bir hız göstermişti. Aylık PCE enflasyonu 0,3%, çekirdek PCE enflasyonu 0,4% olarak karşımıza çıkmıştı. Bu oranların geçici olması halinde enflasyonda baskılanma devam edebilir, ancak devamlılığı yıllık rakamın her seferinde daha inatçı kalmasına neden olacaktır.

Yukarıdaki grafikte yer alan Şubat sütunu, güncel anket beklentilerini gösteriyor. Buna göre Şubata ayında manşet ve çekirdek PCE enflasyonunun sırasıyla 2,4% ve 2,8%’lik hızını koruması bekleniyor.

Yukarıdaki grafikte ise PCE enflasyonu ve TÜFE karşılaştırması görülebilir. PCE’nin TÜFE’den farkı, tüketim alışkanlıkları ve bunun satış tarafında oluşturduğu maliyetlere göre değişen ağırlıklar. Genellikle aradaki farkın büyük kısmını bu faktör oluştururken, bunun yanına dönem dönem ve değişen oranlarda hesaplama ve işletme kapsamlarının değişimi gibi bazı faktörler neden oluyor.

Grafikte TÜFE, yani turuncu ile belirtilen çizgide Şubat sekmesi beklentiyi değil, Şubat dönemi için açıklanan enflasyonu gösteriyor. PCE’de ise Şubat dönemi açıklanmadığı için gördüğünüz 2,4% beklenti rakamı. Burada TÜFE’yi takip edecek şekilde bir toparlanma görüp görmeyeceğimiz önemli olabilir.

Yukarıdaki grafikte mavi çizgi kişisel tasarrufların harcanabilir gelire oranını gösteriyor (tasarruf/harcanabilir gelir). Eğilime bakıldığında, tasarruf eğiliminin grafikteki veri aralığı olan 8 aylık dönemin büyük kısmında gerilediği, Ocak ayında ivme kaybı yaşadığı görülüyor. Bu genel olarak harcanabilir gelirin daha az kısmının tasarrufa yöneldiğini net şekilde göstermiş durumda.

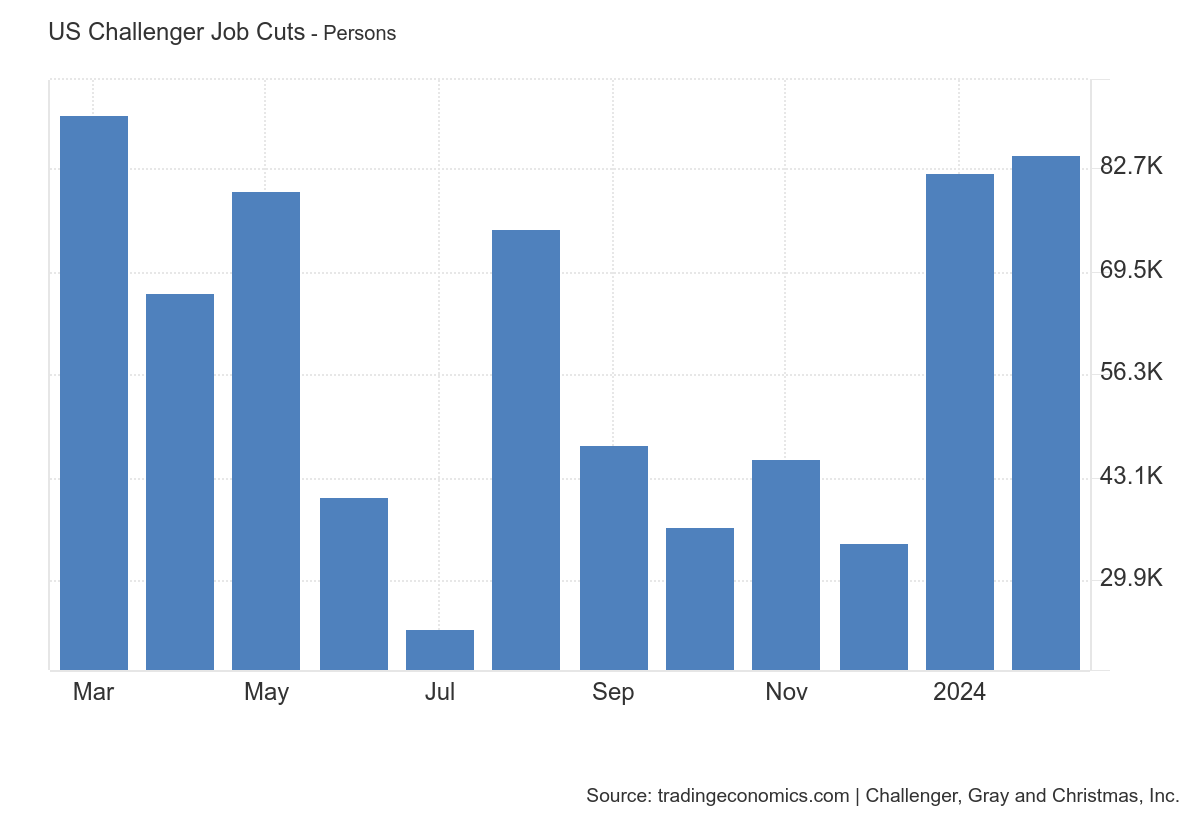

Buna ek olarak, turuncu çizgiyle görülen ve yan haklar olarak kısalttığımız gösterge primler, ek ödemeler, primler, yemek kartları veya sağlık yardımcıları gibi ücret dışındaki tüm kazanımların, ücretlere oranını gösteriyor. Bu normal şartlar altında harcamaları ve dolayısıyla fiyatı artırıcı unsur olabilir. Ancak ek ödemelerin içinde tazminatların olduğu da varsayıldığında akla işten çıkarma verileri geliyor. Aşağıda da Challenger’ın açıkladığı işten çıkarma verilerinin Ocak ve Şubata ayında artış gösterdiği görülüyor.

Hafta içinde açıklanan iki verinin Şubat ayı göstergeleri ise tüketim eğilimi açısından karışık sinyaller verdi, ancak bu karışıklığa neden olan dayanıklı mal siparişlerinde daha çok önceki ay verisinin çok zayıf bir tablo ortaya koymasının oluşturabileceği yanılsamanın payı var.

Dayanıklı mal siparişleri önceki aya göre 1,4% artsa da, bu Ocak ayındaki 6,1%’lik gerileme ardından geldi. Çekirdek dayanıklı mal siparişleri ise aynı dönemde 0,5% arttı, Ocak ayında 0,3% gerilemişti.

Aynı dönemde Conference Board’un yayımladığı tüketici güveni endeksi ise 110,9 puandan 106,7 puana gerilemişti. Dolayısıyla iki verinin de görece zayıf bir tablo oluşturduğunu söylemek mümkün.

Ancak bir diğer taraftan da yılın başından bu yana artan enerji maliyetleri bulunuyor. Her ne kadar ısınma talebinin zayıf geçtiği bir sezon olsa da elektrik fiyatları yüksek seyretti. Petrol fiyatları da yılın başından bu yana kazanımını 10%’un üzerine çıkardı. Bu akaryakıt fiyatlarına katlı şekilde etti etti. Dolayısıyla önümüzdeki dönemde enflasyonda oluşan riskin, Haziran dönemi için de risk teşkil ettiğini unutmamak gerekiyor. Bu yüzden Cuma günü verinin seyri ve bahsettiğimiz bazı alt başlıklar yakından takip ediliyor olacak.