Fed Mart Ayı İhtimalini Dışarıda Bıraktı: Yeni Tablo Neyi Gösteriyor?

Dün yılın ilk FOMC toplantısı sona erdi ve Fed, piyasanın beklediği gibi hedef faiz oranını 5,25-5,50 aralığında bıraktı. Enflasyon ve istihdam hedeflerinin doğru yolda olduğu belirtilirken, 2% enflasyon hedefine doğru ilerleyişin güven veren hale geldiği görülene kadar faiz indiriminin uygun olmayacağı vurgulandı.

Öne çıkan iki ifade vardı. Bunlardan biri yukarıda belirttiğimiz güven sağlanana kadar faiz indiriminin uygun olmayacağı vurgusu. İkincisi ise bu güvenin Mart ayında sağlanmasının olası olmadığı. Bu gelişmelerle birlikte Mart ayında faiz indirim ihtimali 35%’e kadar geriledi.

Fed’in aceleci olmaması doğal karşılanıyor. Bu faiz düzeylerine ulaşılmasına neden olan enflasyon pandemi sürecinde patlak vermişti. Bu dönemde enflasyondaki yükselişin “geçici” olduğunu savunan Fed, sonraki dönemde geç kalmakla suçlanmıştı. Dolayısıyla herhangi bir aksiyon için yeterli veri toplamadan çok erken davranma veya “çok geç kalmaktan çekinmeleri normal görülüyor.

Büyüme ve istihdamdaki sağlam duruş vurgusu da Mart ayı ihtimalini öteleyen görüşlerden biri.

Sonraki toplantı için 35% olan faiz indirim ihtimali, Mayıs toplantısı için 90%’a çıkarken, Haziran’da kesin olarak fiyatlanıyor.

Dolar için ise risk hala düşük. Çünkü Fed temkinli duruşunu koruyor ve buna rağmen Euro Bölgesi, Japonya gibi ekonomilerdeki zayıflık pozitif ayrışmasına destek sağlıyor.

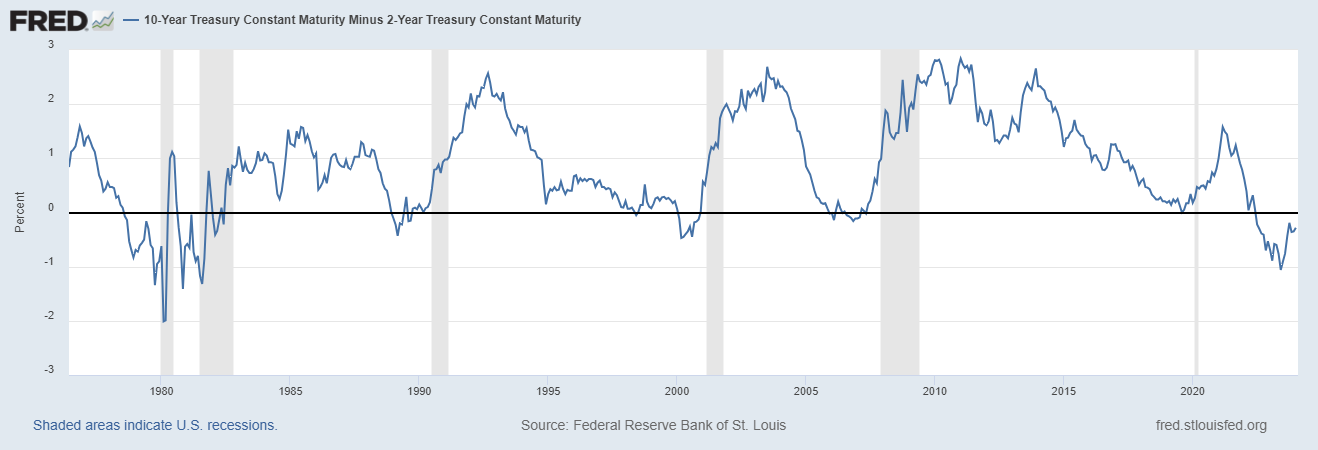

Yukarıdaki grafikte 10 ve 2 yıllık tahvil getirileri arasındaki makas görülüyor. Yüksek faiz ortamında yakın vadeli tahvillerin getirisindeki artış, getiri eğrisini negatif bölgeye çekiyor. Bu süreçler sonrasında her seferinde resesyon oluştuğu (gri bölgeler resesyon alanlarını temsil ediyor), en azından 1980’lerden beri bu şekilde ilerlediği görülüyor.

Faiz politikasının normalleşmesi Powell’ın ifadeleriyle bu yıl başlayabilir. Ancak faizin yüksek kaldığı dönemde oluşan kümülatif etki ile birlikte yılın ikinci yarısında büyümede baskılanmanın ne şiddette olacağı, faiz adımlarının devamı açısından da önemli olabilir.

Özetle şu an için beklenti Mayıs ayında ilk indirimin gerçekleşebileceği yönünde. Bu da toplantı öncesinde belirttiğimiz Mayıs – Haziran dönemi vurgusuyla uyumlu ilerliyor. Bilançonun daraltılma sürecine de bu tarihlerde netlik kazandırılabileceğini düşünüyoruz. Ancak yılın ikinci yarısında doğru enflasyonun yanı sıra büyümeye ilişkin göstergeler de yakından takip edilmeli.