24–28 Temmuz: Yılın En Kritik Haftası Olmaya Aday

Pandemi sonrası yükselen enflasyon birçok ülkenin en büyük ekonomik sorunlarından biri haline gelirken, birçok merkez bankası da salgın etkilerinin azalması ardından ultra genişleyici para politikasından çıkış yaparak normalleşmeye, para politikalarında tekrar sıkılaşmaya başladı. Bu sıkılaşma sürecinde de en yakından takip ettiğimiz bankaların başında doğal olarak Fed ve ECB geliyor. Bu iki banka 24 – 28 Temmuz haftasında toplantılarını gerçekleştirecek ve beyanatlarında faiz artırımı açıklayacaklarına neredeyse kesin gözüyle bakılıyor.

Fed’in Temmuz sonrası belirsizliği ne kadar azaltacağı önemli

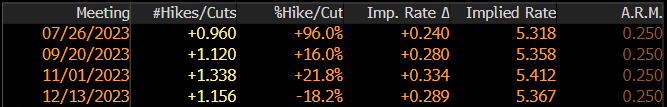

ABD’de güçlü istihdam verileri ardından Temmuz toplantısı sonrasında da faiz artırımı olabileceği beklentileri artış göstermişti. Ancak Haziran ayı enflasyonunun piyasa beklentisinin üzerinde gerilemesi bu tabloyu değiştirdi. Temmuz toplantısında 25 baz puan artırımı neredeyse tamamen fiyatlamaya dahil edilmiş durumda.

Ancak Temmuz ayı toplantısı sonrası hala belirsiz durumda. Bu durum Fed’in Haziran ayı projeksiyonlarıyla da uyuşmuyor. Piyasanın yıl sonu için fiyatladığı faiz bölgesi 5,25 – 5,50 aralığındayken, Fed projeksiyonlarında 5,50 – 5,75 bölgesini işaret etmişti. Bu nedenle beyanatın iki beklenti arasında bir yakınsama oluşturup oluşturmayacağı önemli olacak.

Fed aynı zamanda Haziran ayında büyüme beklentilerini de yukarı yönlü revize ederek, resesyon riski nedeniyle faiz artırımlarına karşı çekimser olunabileceği tahminlerinin önünü kapadı. Bu nedenle büyümenin risk altında olduğu şeklinde yorum çıkmaması sürpriz olmayacaktır.

Burada soru işareti oluşturabilecek kısımlardan biri enerji fiyatlarının Suudi Arabistan’ın üretim kesintisi ve Rusya’nın ihracatı kısma konusunda yaptığı açıklamalar sonrası daha yukarı seviyelerde denge bulma çabasının enflasyonu nasıl etkileyeceği.

Ülkede son dönemde gerileyen enflasyon, çekirdek enflasyonun katı görünümüne karşın manşet enflasyondaki düşüşten de anlaşılacağı üzere enerji ve gıda maliyetlerindeki düşüşle sıkı bir ilişki içindeydi. Bu nedenle enerji fiyatları ve bunun dolaylı olarak birçok alandaki satış fiyatlarına etkileri önümüzdeki sürecin en önemli sorularından biri olacak. Tabi burada küresel talebin zayıf kalabileceği, ama daha da önemlisi OPEC+ kesintilerine rağmen üretimin talebe kıyasla daha güçlü beklentilere sahip olabileceği tahminlerini de göz ardı etmemek gerekiyor.

Özetle 25 baz puanlık faiz artırımına kesin gözüyle bakılırken, bunun yıl sonuna kadar tek değişiklik olması bekleniyor. Ancak bu beklentilerin korunabilmesi için de Fed’in kendi faiz projeksiyonlarını yumuşatması gerekiyor.

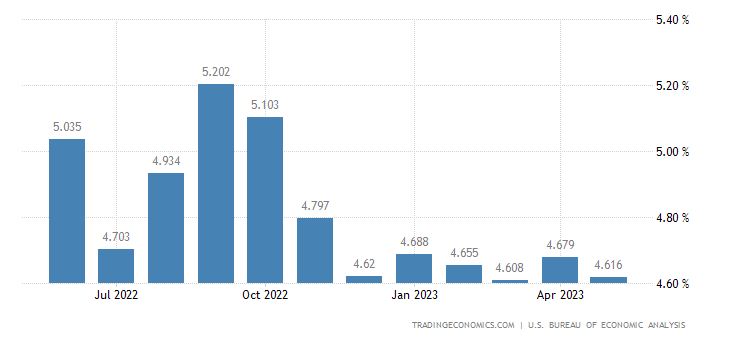

Fed’in kararı üzerinde etkili olabilecek, Banka’nın tercih ettiği enflasyon göstergesi Çekirdek Kişisel Tüketim Harcamaları Fiyat Endeksi (Çekirdek PCE) verisi ise Cuma günü yayımlanacak. Endeks Mayıs ayında 4,6% olmuştu. Dolayısıyla aslında enflasyonda faiz etkisinin henüz tahmin edildiği kadar hissedilmediği görüşünü öne çıkarmıştı. İvme kaybının seyri aşağıdaki grafikte görülebilir.

Çekirdek PCE’nin gerileme eğilimini sürdürerek 4%’e yaklaşması veya altına inmesi, Temmuz sonrası toplantılar için beklentileri daha net hale getirebilir.

Bu veri ile petrol fiyatlarında daha yukarı gitme isteğini birleştirince Fed’in Haziran projeksiyonlarında ısrarcı olma potansiyeli de akla geliyor. Büyüme tahminlerinin de aynı toplantıda olumlu anlamda güncellenmesi, aslında şahin kalabilecek Fed’in çok büyük bir sürpriz olmadığını da gösterebilir.

Perşembe günü ek olarak ikinci çeyreğe ilişkin büyüme verisinin ilk versiyonu yayımlanacak.

Avrupa Merkez Bankası beklentileri Fed’in bir adım önünde

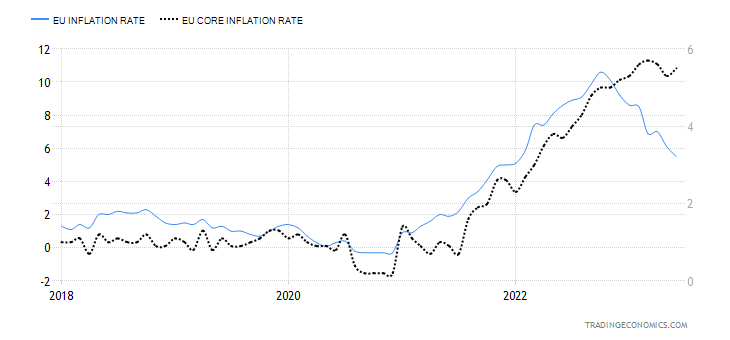

Avrupa’nın pandemi dışında en büyük kabusu Rusya’nın Ukrayna’ya saldırması oldu. Doğalgaz yüzünden yaşanan kriz ve tahıl sorunu enflasyonu rekor bölgelere taşırken, stok politikası ve tahıl koridoru anlaşması bu tabloyu biraz da olsa dengeye sokmuştu.

Ancak Rusya son olarak tahıl koridoru anlaşmasından çıktı. Enerji maliyetleri de şimdilik yükseliş eğiliminde. Dolayısıyla riskler korunuyor. Yukarıdaki grafikte görüleceği gibi, ABD’den daha agresif bir şekilde çekirdek enflasyon kaybını çok sınırlı tutarak ivmesini neredeyse korudu.

Yukarıda görüleceği gibi Avrupa Merkez Bankası’nın 27 Temmuz beyanatında 25 bp faiz artırmasına neredeyse kesin gözüyle bakılırken, enflasyon görünümüne bağlı olarak Eylül toplantısında tekrar 25 bp faiz artırması bekleniyor.

Bu tablo aslında son günlerde artan beklentilerin törpülenmiş hali. İngiltere’de enflasyonun sürpriz şekilde baskılanması ve bazı ECB üyelerinin Temmuz sonrası artırım ihtimalinin kesinlik taşımadığı yönünde açıklamaları söz konusu gerilemeyi destekledi.

Dolayısıyla Fed’den farklı olarak toplantı öncesi yılın devamında iki faiz artırımı gerçekleşeceği beklentisi ön planda. Ancak ortak yön ise Temmuz ayı beyanatının bu farkı hızlı bir şekilde yok edebileceği. Bu nedenle beyanat Dolar endeksinin seyri için de oldukça kritik diyebiliriz.

Cuma günü yine Temmuz toplantısı sonrası beklentileri etkileyebilecek verilerden biri olarak Almanya enflasyonunu takip edeceğiz.