SAHOL 2025/3.Çeyrek Bilanço Analizi

SAHOL, 2025 yılı 3.çeyreğinde 679 milyon TL net kar (ana ortaklık) açıkladı. Enerji ve finansal hizmet segmentlerindeki marj iyileşmesi operasyonel performansı desteklerken, banka dışı FAVÖK marjı yıllık 35 baz puan arttı. Bankacılık tarafında net faiz marjı ile ücret ve komisyon gelirlerindeki artış karlılığa katkı sağladı. Ancak, Eylül ayında açıklanan yüksek enflasyon neticesinde bankacılık faaliyetlerinden kaynaklanan parasal kayıplar, net kar üzerinde baskı oluşturmaya devam etti. Buna rağmen, Grup 3Ç24’teki 3,8 milyar TL net zarardan bu çeyrekte kara geçerek belirgin bir toparlanma gösterdi.

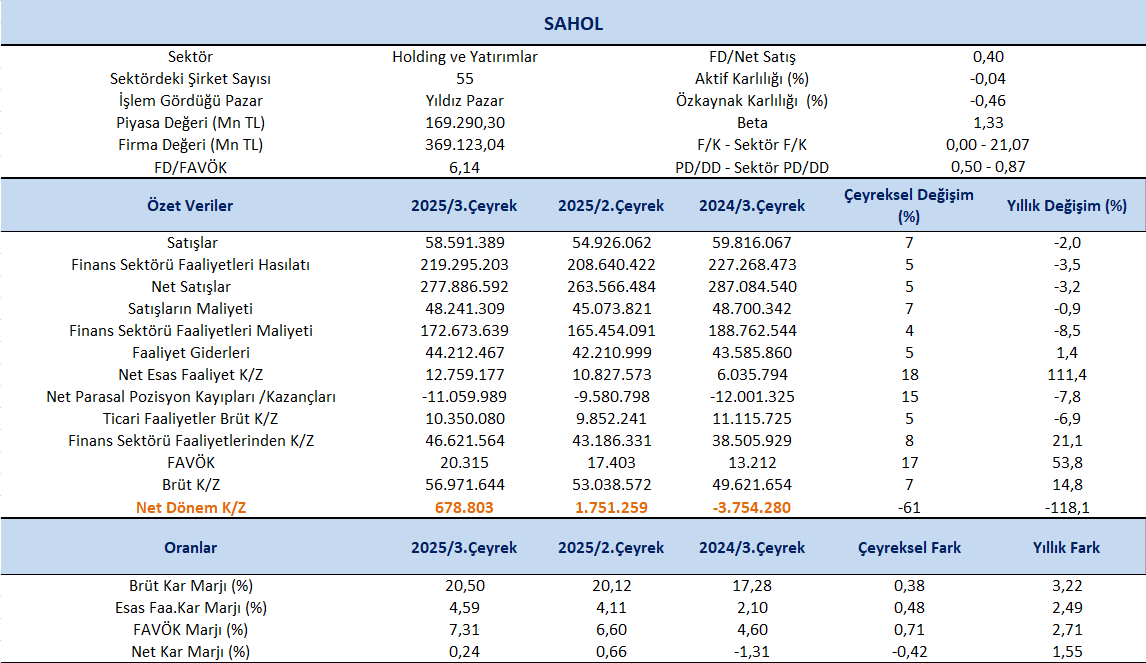

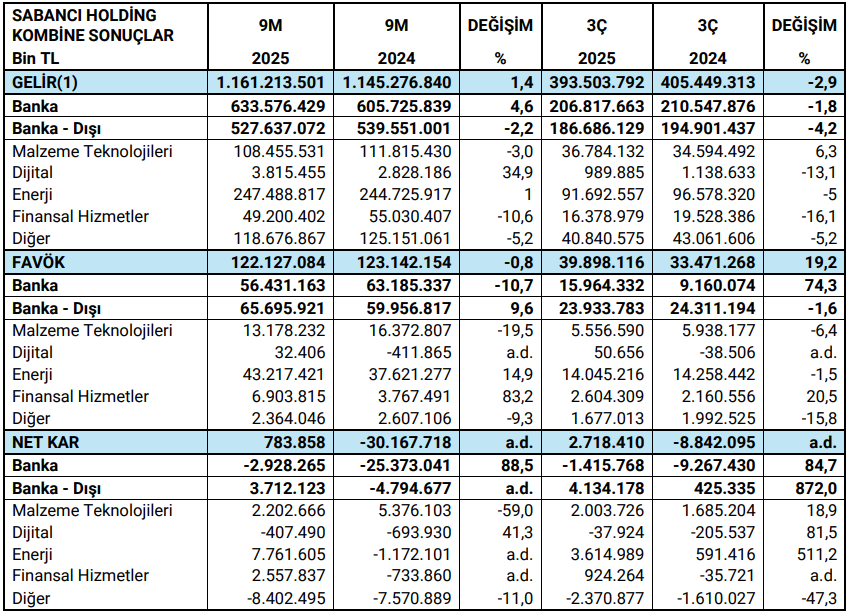

Satış gelirleri geçtiğimiz yılın aynı dönemine göre %3,2 azalış kaydederek 277.886 milyon TL olarak gerçekleşti. Bir önceki çeyreğe göre ise satış gelirlerinde %5 oranında artış izlendi. Kombine gelirleri 2025 yılı üçüncü çeyreğinde yıllık bazda %3 azalarak 394 milyar TL seviyesinde gerçekleşti. Banka dışı gelirlerdeki %4’lük gerileme, toplam gelirlerdeki düşüşte belirleyici oldu. Gelir dağılımı %53 banka / %47 banka dışı şeklinde korunurken, enerji segmentindeki zayıf performans banka dışı gelirlerdeki düşüşün ana nedeni oldu. Finansal hizmetler segmenti de bu azalışa kısmen katkı sağladı.

Net kar marjı 3.çeyrekte 0,24% olurken, önceki çeyrekte 0,66% ve geçen yılın aynı çeyreğinde -1,31% olmuştu. Brüt kar marjı 3.çeyrekte %20,50 olurken, önceki çeyrekte 20,12% ve geçen yılın aynı döneminde 17,28% olarak gerçekleşmişti.

FAVÖK 2025 yılı 3. çeyreğinde geçen yılın aynı çeyreğine göre 53,8 artışla 20.315 milyon TL olarak gerçekleşti. Bir önceki çeyreğe göre ise FAVÖK’te %17’lik artış dikkat çekti. FAVÖK marjı ise 3. çeyrekte geçen yılın aynı çeyreğine göre 2,71 puan artışla %7,31 oldu. Bir önceki çeyrekte FAVÖK marjı %6,60 seviyesindeydi. Çeyreklik bazda FAVÖK marjında 0,71 puan artış gerçekleşti. Kombine FAVÖK’ü üçüncü çeyrekte 40 milyar TL seviyesinde gerçekleşirken, FAVÖK marjı yıllık bazda 188 baz puan artışla %10,1’e yükseldi. Marjdaki iyileşme, özellikle bankacılık segmentinde gözlenen güçlü operasyonel toparlanma sayesinde desteklendi ve banka FAVÖK’ü 9 milyar TL’den 16 milyar TL’ye çıktı. Banka dışı FAVÖK marjı da yıllık bazda 34 baz puan artarak %12,8’e ulaştı. Bu artışta finansal hizmetler ve enerji segmentlerindeki güçlü performans etkili oldu. Ayrıca, malzeme teknolojileri ve dijital segmentlerde çeyreklik bazda marjlarda iyileşme eğilimi dikkat çekti.

Stratejik Gelişmeler

→ Sabancı Topluluğu, yeni ekonomi ve sürdürülebilir büyüme stratejisi kapsamında, dolaylı olarak %50’sine sahip olduğu Enerjisa Üretim aracılığıyla yenilenebilir enerji yatırımlarını güçlendirmeyi hedefliyor. Şirket, YEKA RES-3 ihalelerinde toplam 1.200 MW kapasite için hak kazanmış olup, bu kapsamda 750 MW’lık yatırım sürecini başlatmış bulunuyor. Projelerin 2027 sonuna kadar tamamlanmasıyla, Enerjisa Üretim’in kurulu gücünü 2028’de 6.250 MW’a çıkarması hedefleniyor.

→ Çimsa, Eskişehir tesisinde 14,2 MWp kapasiteli Güneş Enerji Santrali’ni devreye alarak sürdürülebilir üretim hedeflerine bir adım daha atıyor. Yıllık yaklaşık 19 milyon kWh elektrik üretmesi beklenen tesisin, fabrikanın enerji ihtiyacının %14’ünü karşılaması ve karbon emisyon azaltım hedeflerine katkı sağlaması hedefleniyor.

→ CarrefourSA, sürdürülebilirlik ve yenilenebilir enerji stratejileri kapsamında, Şanlıurfa’da 29,3 MWp kapasiteli bir Güneş Enerji Santrali kurulumu için Girişim Elektrik ile Enerji Performans Sözleşmesi imzalamıştır. 2026’nın ilk çeyreğinde devreye alınması planlanan proje ile, şirketin elektrik tüketiminin %35’inin karşılanması ve yıllık 26.500 ton karbon emisyonunun azaltılması hedefleniyor.

→ Sermayesinin tamamı Sabancı Holding’e ait olan Sabancı İklim Teknolojileri A.Ş.’nin %100 bağlı ortaklığı Sabancı Renewables Inc., ABD’nin Teksas eyaletinde 156 MW kapasiteli güneş enerjisi santrali lisansına sahip Pepper Solar Farm LLC’nin %100 hissesini ilişkili olmayan bir üçüncü taraftan satın aldı. 2027 yılının üçüncü çeyreğinde devreye alınması hedeflenen bu yatırım, şirketin ABD’deki yenilenebilir enerji portföyünü güçlendirmeyi amaçlıyor. Halihazırda faaliyette olan Cutlass II GES ve Temmuz ayında devreye alınması planlanan Oriana GES yatırımlarına ek olarak hayata geçirilecek bu yeni kapasite ile birlikte, Sabancı Renewables Inc.’in ABD’deki toplam yenilenebilir enerji portföyü 660 MW’a ulaşmayı hedefliyor.

→ Sermayesinin tamamı Sabancı Holding’e ait olan Sabancı İklim Teknolojileri A.Ş.’nin %100 bağlı ortaklığı Sabancı Renewables Inc., ABD’nin Teksas eyaletinde 130 MWdc kapasiteli güneş enerjisi santrali geliştirme hakkına sahip Lucky 7 Solar Farm LLC’nin %100 hissesini ilişkili olmayan üçüncü bir taraftan satın aldı. 2027 yılının üçüncü çeyreğinde devreye alınması hedeflenen bu yatırım, şirketin ABD yenilenebilir enerji portföyünü genişletme stratejisinin bir parçası olarak öne çıkıyor. Halihazırda faaliyette olan Cutlass II ve devreye alma süreci başlayan Oriana güneş enerjisi santralleri ile kısa süre önce satın alınan Pepper Solar yatırımına ek olarak gerçekleştirilen bu yeni kapasiteyle, Sabancı Renewables Inc.’in ABD’deki toplam yenilenebilir enerji portföyü 790 MW’a ulaşmayı hedefliyor. Şirket, bu adımla Sabancı Topluluğu’nun yeni ekonomi odaklı büyüme, küresel ayak izini güçlendirme ve sürdürülebilirlik hedefleri doğrultusunda ABD’deki yenilenebilir enerji yatırımlarını sürdürüyor.

Raporlama Döneminden Sonraki Stratejik Gelişmeler

→ Sabancı Climate Technologies: Sabancı Holding, iştirakinin sermayesini 50,9 milyon dolar artırarak 9,87 milyar TL’ye çıkardı.

→ Enerjisa Üretim: YEKA RES-2 projeleriyle kapasitesini 4,2 GW’a yükseltti. 2028 sonuna kadar 6.250 MW hedefliyor. Ayrıca EÜAŞ ile 2029’a kadar geçerli, MWh başına en az 75 dolar fiyatlı alım garantili sözleşme imzaladı.

→ Çimsa: ABD’deki Houston’daki 600 bin ton kapasiteli yeni gri çimento tesisini devreye aldı. Bu yatırımla küresel gelirlerini artırmayı ve ABD operasyonlarını genişletmeyi hedefliyor.

→ Afyon Çimento – Kordsa: Afyon Çimento, Kordsa’nın Kratos yapı çözümleri iş kolunu 10 milyon dolara satın aldı. Bu işlemle malzeme teknolojilerinde sinerji, verimlilik ve rekabet gücü artırılması hedefleniyor.

İş Kolları Performansı

Kaynak: SAHOL finansal sonuç bilgilendirme bülteni

Banka: 2025’in ilk dokuz ayında Akbank, müşteri kazanımındaki güçlü ivmesini sürdürerek 100 bin yeni müşteri kazandı ve toplam aktif müşteri sayısı 14,8 milyona ulaştı. Banka’nın toplam aktif büyüklüğü ise 3,25 trilyon TL’ye ulaştı.

Finansal Hizmetler: 2025’in ilk dokuz ayında Finansal Hizmetler Grubu, hayat ve BES ürünlerindeki güçlü prim üretimi ile yatırım getirileri sayesinde gelir ve karlılığını artırdı. Hayat dışı segmentte yüksek marjlı ürünlere odaklanılması da sonuçları destekledi. Böylece Grup, geçen yılın 734 milyon TL zararına karşılık 2,6 milyar TL net kar elde etti.

Enerji: Gelirlerini yıllık bazda artırmaya devam etti. Üretim tarafında artan hacim ve dağıtım faaliyetlerinde yüksek verimlilik ile gider tavanı artışı operasyonel karlılığı destekledi. Türev zararlarının bu yıl görülmemesi de sonuçlara olumlu yansıdı. Böylece Grup, faaliyet karını %11 artırarak geçen yılın 1,2 milyar TL zararına karşılık 7,8 milyar TL net kar elde etti.

Malzeme Teknolojileri: Yurt içi fiyat baskısı ve maliyet enflasyonuna rağmen yurt dışı yatırımlar, ürün karması ve verimlilik artışlarıyla dayanıklılığını korudu. Lastik iş kolunda katma değerli ürünler ve maliyet kontrolü olumlu etki yaratırken, iç talep daralması karlılığı sınırladı. Kompozit iş kolu ürün karmasındaki iyileşme ile destek sağladı. Bu gelişmelerle faaliyet karındaki düşüş %34 ile sınırlı kalırken, net kar 2,2 milyar TL seviyesinde gerçekleşti.

Dijital ve Diğer: Dijital Grubu, Bulutistan satın alımının katkısı ve maliyet önlemleri sayesinde geçtiğimiz yıla kıyasla daha düşük faaliyet ve net zarar açıkladı. Grup, dijital işlerini büyütme ve yeni yatırımları hızlandırma stratejisini sürdürdü. Diğer segmentte yer alan gıda ve elektronik perakende işlerinde ise zayıf talep satış gelirlerini sınırladı. Elektronik perakendede yüksek marjlı ürünlere odaklanma karlılığı artırırken, gıda perakendesinde borçluluk artışı ve sınırlı karlılık etkili oldu.

DEĞERLEME

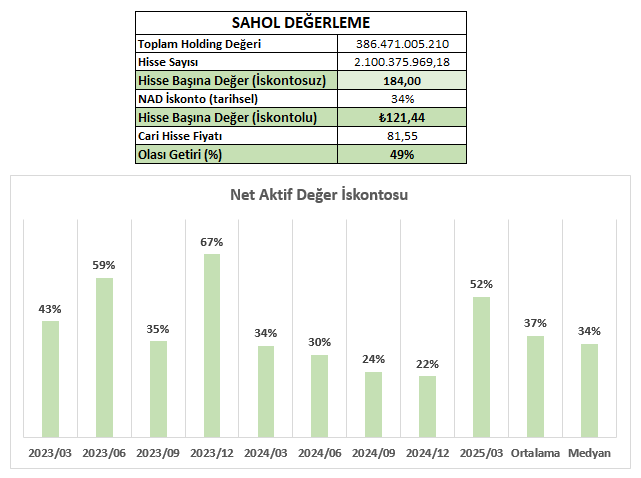

2025/09 dönemi itibarıyla Sabancı Holding (SAHOL) için SOTP (Sum of the Parts) yöntemine dayalı piyasa bazlı Net Aktif Değer (NAD) analizi gerçekleştirilmiştir. Halka açık iştiraklerin güncel piyasa değerleri, holding pay oranları ve özel varlıkların tahmini değerleri dikkate alındığında Holding’in toplam portföy değeri yaklaşık ₺386,5 milyar olarak hesaplanmıştır.

Bu tutar, güncel 2,10 milyar adet ödenmiş sermaye esas alındığında, hisse başına iskontosuz NAD değerini ₺184,02 seviyesinde göstermektedir. Ancak 2023/06 – 2025/09 dönemleri dikkate alındığında, Sabancı Holding hissesi tarihsel olarak yaklaşık %34 NAD iskontosuyla işlem görmektedir. Bu oran baz alındığında, revize edilmiş hedef fiyat ₺121,45 seviyesine denk gelmektedir.

NAD iskontosunun tarihsel ortalamalara yakın seyretmesi, portföyde yer alan Akbank, Enerjisa ve Çimsa gibi iştiraklerde güçlü operasyonel görünümün sürmesi, Sabancı Holding hissesi açısından değerleme potansiyelini destekleyen unsurlar arasında öne çıkmaktadır.

İştiraklerin 2025 yılı itibarıyla yaklaşık ₺18,7 milyar kâr katkısı yaratması ve toplam portföy değerinin %50’sinden fazlasını Akbank’ın oluşturması, holdingin ağırlıklı finans sektörü odaklı yapısının devam ettiğini göstermektedir. 2026 döneminde enerji ve sanayi segmentlerinden gelecek katkılar, NAD iskontosunun kademeli azalmasına zemin hazırlayabilir.