Borsa İstanbul Sınai Endeksinde Dupont Analizi

Sınai sektörü, Borsa İstanbul’un lokomotif yapılarından biri olarak gerek işlem hacmi gerekse piyasa değeri açısından kritik bir konumda yer almaktadır. Türkiye ekonomisinin üretim odaklı yapısını yansıtan bu sektör; sanayi, üretim, ihracat ve istihdam gibi makroekonomik dinamiklerle doğrudan bağlantılı olup, ekonomik kalkınmanın temel taşlarından biri olarak öne çıkmaktadır.

Sektör, yapısal olarak dinamik bir yapıya sahip olmakla birlikte; yurt içi ve yurt dışı gelişmelere oldukça duyarlıdır. Özellikle son dönemde Türkiye’de devam eden yüksek faiz ortamı, döviz kurundaki oynaklık, siyasi belirsizlikler ve küresel ölçekte artan hammadde maliyetleri, Sınai sektörün üzerinde zaman zaman dalgalı fiyatlamalara neden olmaktadır.

Bu çerçevede, Sınai endeksine dahil şirketlerin karlılıklarında dalgalanmalar gözlemlenirken, yatırımcıların sektöre olan bakış açısı da dönemsel olarak değişkenlik göstermektedir. Faiz oranlarında indirimlerin devam edeceği beklentisi, güçlenen talep ve yatırımcı ilgisinin artması son süreçte sektöre pozitif ivme kazandırmıştır.

Bu çalışmamızda, Borsa İstanbul Sınai endeksinde işlem gören şirketlerinin finansal performanslarını değerlendirmek amacıyla Dupont analizi yöntemi uygulanmıştır. Dupont analizi, özsermaye karlılığı (ROE) oranını bileşenlerine ayırarak şirketlerin karlılık düzeyini etkileyen temel unsurların ayrı ayrı incelenmesine olanak tanır. Bu kapsamda analiz; net kar marjı, varlık devir hızı ve finansal kaldıraç oranı olmak üzere üç ana unsur üzerinden yürütülmüştür. Bu yaklaşım, şirketlerin operasyonel verimliliği, karlılığı ve finansman yapısı hakkında daha ayrıntılı bilgi edinilmesini sağlamaktadır. Sınai sektörünün yüksek büyüme potansiyeli ve rekabet dinamikleri göz önünde bulundurulduğunda, finansal göstergelerin bu şekilde detaylandırılması, yatırımcılar için önemli bir analiz aracıdır.

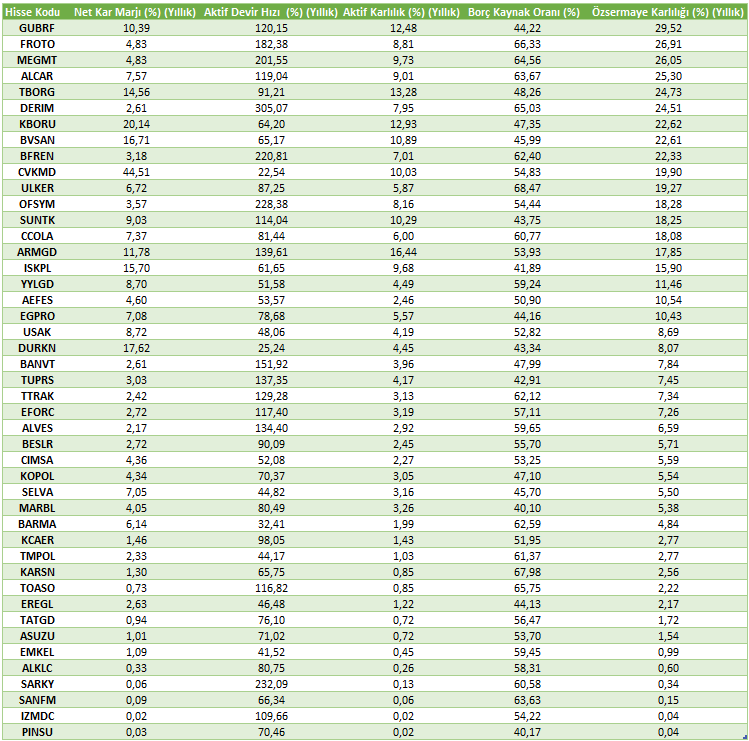

Çalışmamızın ilk tablosunda, BIST Sınai Endeksi'nde yer alan şirketler ile bu şirketlere ait Dupont analizinde kullanılan temel finansal oranlar yer almaktadır.

(Not: Tablodaki veriler 23 Eylül 2025 piyasa kapanışı itibariyle alınmıştır.)

Tabloda kullanılan filtrelemeler;

Özsermaye karlılığı (ROE) pozitif olanlar,

Borç kaynak oranı (%) %40 ile %70 arasında olanlar,

Elde edilen verilere göre, en yüksek özsermaye karlılığına sahip ilk üç şirket sırasıyla GUBRF (%29,52), FROTO (%26,91) ve MEGMT (%26,05) olarak öne çıkmaktadır. Net kar marjı başlığı altında ise en dikkat çeken şirketler CVKMD (%44,51), KBORU (%20,14) ve DURKN (%17,62) olmuştur. Bu durum, söz konusu şirketlerin dönem karlarının satış gelirlerine oranla oldukça güçlü olduğunu göstermektedir. Borçluluk yapısının analizi kapsamında, %70 ile %40 arası borç kaynak oranı optimal düzey olarak kabul edersek. Bu açıdan öne çıkan şirketler arasında ULKER (%68,47), KARSN (%67,98) ve FROTO (%66,33) yer almaktadır. Bu şirketlerin borçlanma düzeyleri, finansal yapı açısından makul seviyelerde seyretmekte olup, finansal kaldıraç kullanımında dengeli bir yaklaşım sergiledikleri görülmektedir.

Bilgilendirme: Burada borç oranının yüksekliğini sorgularken şirketin bu borcu çevirebilme kapasitesinin de dikkatle incelenmesi gerektiği unutulmamalıdır. Yani şirket borcunu çevirdiği ölçüde bu oranların yüksek olması sorun teşkil etmeyecektir. Sorun olan kısım yüksek borca karşın bu borcu çevirecek finansal güce sahip olamamasıdır. Bu açıdan da optimal oranlar dışındaki bölümler de bu bakış açısı ile ilerleyebiliriz.

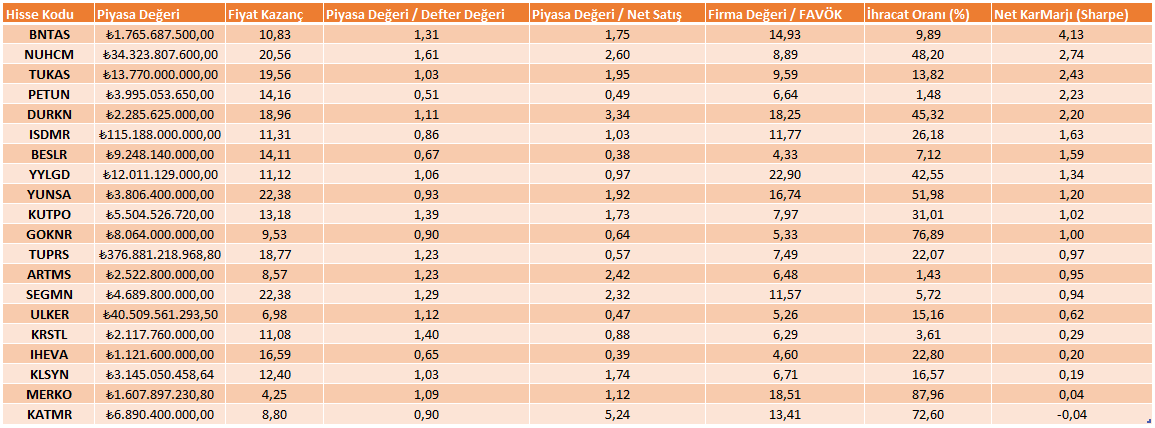

Tabloda kullanılan filtrelemeler;

Sektör medyan F/K’sı olan 22,38’den küçük olanlar,

Sektör medyan PD/DD’si olan 1,76’dan küçük olanlar,

(Not: Tabloda ortalamayı etkileyecek yükseklikte F/K ve PD/DD oranına sahip olan hisseler çıkarılmıştır.)

Sıralama net kar marjı oranlarına göre yapılmıştır. Bu çerçevede, BIST Sınai Endeksi’nde en yüksek net kar marjına sahip şirketler BNTAS (%4,13), NUHCM (%2,74) ve TUKAS (%2,43) olarak öne çıkmaktadır. Öte yandan, firma değeri / favök oranı başlığı altında düşük değerleriyle dikkat çeken şirketler arasında BESLR (4,33), IHEVA (4,60) ve ULKER (5,26) yer almaktadır. Bu durum, ilgili şirketlerin operasyonel kazancına göre makul bir fiyattan işlem gördüğünü gösterebilir.

Özetle, Borsa İstanbul Sınai Endeksi'nde yer alan şirketlerin finansal performansları Dupont analizi yöntemiyle incelenmiştir. Analiz kapsamında özsermaye karlılığı (ROE), net kar marjı, aktif devir hızı ve finansal kaldıraç oranları gibi temel göstergeler değerlendirilmiş; böylece şirketlerin operasyonel verimlilikleri, karlılık yapılarına ve finansal stratejilerine ilişkin önemli çıkarımlar elde edilmiştir. Analiz sonuçları, GUBRF, FROTO ve MEGMT gibi şirketlerin yüksek özsermaye karlılığı ile dikkat çektiğini ortaya koyarken; CVKMD, KBORU ve DURKN’ın güçlü net kar marjlarıyla öne çıktığı görülmüştür. Finansal kaldıraç kullanımında ise ULKER, KARSN ve FROTO’nun dengeli ve sürdürülebilir bir yapı sergiledikleri anlaşılmaktadır.

Genel değerlendirme çerçevesinde, TCMB’nin enflasyonla uyumlu faiz indirim süreci, Türkiye’nin stratejik konumu nedeniyle yakından izlediği jeopolitik gelişmeler ve ABD’nin uyguladığı tarifelere bağlı olarak küresel ticarette oluşan alternatif pazar arayışları, Sınai sektörü önümüzdeki dönemde öne çıkarabilecek unsurlar arasında yer almaktadır. Bununla birlikte, kur dalgalanmaları, makroekonomik belirsizlikler ve siyasi riskler gibi faktörlerin, sektörün sürdürülebilir gelişimini sınırlandırabileceği göz önünde bulundurulmalıdır. Bu nedenle, yatırımcıların yalnızca şirket bazlı mikro analizlerle yetinmeyip, aynı zamanda makroekonomik verileri de dikkate alarak stratejilerini şekillendirmeleri önem arz etmektedir. Bu açıdan Borsa İstanbul’un gerek iç gerekse dış gelişmeler ışığında ve alternatif getirili varlıklar gölgesinde fiyatlama davranışı oluşturduğu bir yerde sektör ve şirket seçimlerinde tüm şartlar dikkatli bir şekilde incelenmesi gerektiği unutulmamalıdır.