Borsada Haziran Ayı Gündemi: Vergi Planı

Haziran ayına ilişkin değerlendirme yapılacak gündem maddeleri aşağıdaki gibidir.

- Enflasyon

- Piyasa Katılımcıları Anketi

- TCMB Faiz Kararı

- Vergi Düzenlemesi

- Londra Görüşmeleri

- FATF Toplantısı

- Yabancı Takas Oranları

- Menkul Kıymet İstatistikleri

- BİST100 – BİST30 Endeks Performansları

- BİST30 Şirket Performansları

- Sektör Görünümleri

Enflasyon

Ayın ilk işlem gününde Mayıs ayı enflasyon verisi takip edildi. Piyasa beklentisi aylık yüzde 3,10, yıllık yüzde 74,80 seviyesinde gerçekleşeceği yönünde oluşmuştu. Enflasyon Mayıs’ta aylık %3,37 yıllık ise %75,45 seviyesinde açıklanarak beklentilerin üzerinde gerçekleşti. Aylık bazda en yüksek artış %9,60 ile giyim ve ayakkabı da gerçekleşti. %7,08 artışla konut grubu da ikinci sırada yer aldı. 25 metreküp bedelsiz doğalgaz kullanımı düzenlemesinin sona ermesi artış üzerinde etkisini gösterdi. Çekirdek enflasyona bakıldığında ise %74,98 açıklanarak manşet enflasyonun altına indiği görüldü.

- Aylık Fiyat Gelişmeleri;

Mayıs ayında tüketici fiyatları %3,37 oranında artış gösterdi ve yıllık enflasyon %75,45'e yükseldi. Yıllık enflasyondaki bu belirgin artışın baz etkisinden kaynaklandığı belirtiliyor. Hizmet ve temel mal gruplarında bir miktar düşüş yaşanırken, enerji grubunda belirgin artış dikkat çekiyor. Özellikle doğal gazda yapılan ücretsiz kullanım uygulamasının sona ermesiyle enerji grubundaki enflasyon kayda değer şekilde yükseldi. Bu uygulamanın sona ermesi, Mayıs ayı enflasyonunu 0,64 puan yukarıya çekti. Ancak bu etki arındırıldığında aylık tüketici enflasyonunda sınırlı bir iyileşme olduğu görülüyor. Türk lirasındaki ılımlı seyir sonrasında üretici fiyatlarındaki aylık artış belirgin bir şekilde zayıfladı. Ancak düşük baz etkisiyle yıllık üretici enflasyonu yükseldi. Bu durum altında, mevsimsellikten arındırılmış verilere göre, B ve C göstergelerinin aylık artış oranlarında gözlenen zayıflama eğilimi Mayıs ayında durdu.

Piyasa Katılımcıları Anketi

TCMB Haziran Ayına ilişkin Piyasa Katılımcıları Anketi sonuçlarını yayımladı. Ankete göre cari yıl sonu enflasyon beklentisi bir önceki anket döneminde yüzde 43,64 iken bu anket döneminde yüzde 43,52’ye geriledi. Cari ay sonu faiz beklentisi ise yüzde 50 seviyesinde korundu. Dikkat çeken kısım ise faizin 12 ay sonrası için yüzde 35,90 seviyesine düşeceği beklentisi oldu. Önümüzdeki süreç için verilen mesajlar doğrultusunda enflasyonda gerçekleşecek olan değişimlerin para politikası açısından belirleyici unsur olarak kalacağı düşünülmektedir.

TCMB Faiz Kararı

27 Haziran’da gerçekleşen Para Politikası Kurulu toplantısının ardından TCMB politika faizini yüzde 50 seviyesinde sabit tutarak piyasa beklentisini karşıladı. Kurul daha önceki toplantısında olduğu gibi parasal sıkılaştırmanın gecikmeli etkilerini de göz önünde bulundurarak politika faizinin sabit tutulmasına karar vermekle birlikte, enflasyon üzerindeki yukarı yönlü risklere karşı ihtiyatlı duruşunu yineledi. Karar sürpriz bir etki yaratmadı. Enflasyonla mücadelenin devam ettiği ve belirgin ve kalıcı bir bozulma öngörülmesi durumunda aksiyona geçileceği açıkça belirtilmiş durumda. Enflasyonun artış hızındaki yavaşlama yakından takip edilecek ve TCMB’nin öngördüğü gerilemeyi netleştirince yeni bir hamle yapacağını söyleyebiliriz. Diğer yandan gri listeden çıkılmış olması, Temmuz’da Moody’s tarafından beklenen not artırım beklentilerinin de sürece pozitif etki yaratabileceği düşünülebilir.

Vergi Düzenlemesi

Haziran ayının başında Hazine ve Maliye Bakanlığı'nın borsa yatırımlarından ve kripto varlıklardan elde edilen gelirlerin vergilendirilmesine yönelik bir çalışma yürüttüğüne dair haberlerin gündeme gelmesi piyasalarda sert satış baskısına neden oldu. Belirsizlik ortamının oluşmasıyla ana gündem maddesi vergilendirme olup olmayacağı hususuydu. Mehmet Şimşek kripto varlıklar ve hisse senedinde kazanca dayalı vergilendirme öngörmediklerini ve sınırlı bir işlem vergisinin gündemlerinde olduğunu açıkladı. Ek olarak; Hazine ve Maliye Bakanlığı tarafından Torba Yasa Taslağı hazırlandı. Ardından bu konuya ilişkinde bazı kaynaklar iddialarda bulundu. Gündeme atılan haberde borsada işlem gören ve kısa süreyle elde tutulan hisse senetlerinden elde edilen kazançlara ilişkin vergi düzenlemesiyle ilgili olarak planlanan değişikliğin geri çekildiği belirtildi. Hisse senetlerinin elde tutulma süresine göre farklı vergi oranları öngörülmüştü. 3 aya kadar %10, 6 aya kadar % 7,5, 1 yıla kadar % 5, 3 yıla kadar %2,5 ve 3 yıldan fazla süre için %0 vergi uygulanması planlanmıştı. Ancak bu düzenlemenin taslaktan çıkarıldığı iddia edildi. Bunun yanında servet vergisi ve kira stopajı gibi düzenlemeler bulunuyor.

Londra Görüşmeleri

Mehmet Şimşek Ekim 2023’te gerçekleştirdiği ziyaretin ardından yeniden Londra’ya giderek yatırımcı ziyaretleri gerçekleştirdi. Şimşek Londra’da enflasyon mesajları verdi. Mehmet Şimşek, Chatham House Londra Konferansı'nda Türkiye ekonomisinin geçmiş yılın aynı dönemine göre büyük zorluklarla karşı karşıya kaldığını belirtti. Türkiye'nin satın alma gücü paritesine göre dünyanın 11. büyük ekonomisi olduğunu vurguladı ancak geçen yıl yaşanan depremlerin bütçede büyük bir açığa neden olduğunu ifade etti. Şimşek, vergi artışları ve harcama kontrolleri gibi önlemlerle desteklenen bir ekonomik program uyguladıklarını belirtti. Şu anda bu programın etkili olduğunu söyleyerek, para politikasının enflasyonu kontrol altına alma odaklı olduğunu vurguladı. Enflasyonun Mayısta yüzde 75'e kadar çıktığını ancak hızla düşmeye başladığını ifade etti. Ayrıca, fiyat istikrarını sağlamak, mali disiplini yeniden oluşturmak, cari açığı azaltmak ve yeşil ile dijital dönüşüm gibi yapısal reformları başarmak için güçlü bir programlarının olduğunu söyledi. Mehmet Şimşek, enflasyonun sene sonunda düşük yüzde 40'lara veya yüksek yüzde 30'lara, 2025 yılında yüzde 10'lara ve 2026'da tek haneli rakamlara ineceğini öngördü. Ekonomideki ilerlemelerden bahsederek ülke risk priminin düştüğünü ve döviz rezervlerinin arttığını dile getirdi. Şimşek, dış koşulların desteğiyle bu yılın ekonomik açıdan daha olumlu geçeceğini belirtti.

Mali Eylem Görev Gücü (FATF) Toplantısı

FATF 1989'da suç gelirlerinin aklanması, terörizmin finansmanı ve kitle imha silahlarının finansmanının önlenmesi amacıyla OECD tarafından kurulan bir organizasyondur. Türkiye, 1991'de FATF tavsiyelerini kabul ederek üye olmuş ve bu çerçevede Maliye Bakanlığı bünyesinde MASAK kurulmuştur. FATF ülkelerin kara para aklama ve terörizmin finansmanıyla mücadeledeki performansını değerlendirir ve eksiklikler tespit ederse ilgili ülkeleri gri liste veya kara liste olarak sınıflandırır. 21 Ekim 2021'de yapılan Genel Kurul toplantısında Türkiye'nin kara para aklama ve terörizmin finansmanıyla mücadelede yetersiz performans gösterdiği gerekçesiyle gri liste olarak adlandırılan listeye almıştı. FATF tarafından 3 yılda bir açıklanan gri listeden Türkiye’nin çıkarılması bekleniyordu. Mehmet Şimşek’te toplantı öncesinde yaptığı açıklamalarda beklentileri güçlendirmişti. 28 Haziran’da Mali Eylem Görev Gücü (FATF) toplantısı düzenlendi ve Türkiye gri listeden çıkarıldı. Türkiye’nin kara para aklama ve terörizmin finansmanıyla mücadele rejimini iyileştirmede önemli ilerleme kaydettiği belirtildi. Söz konusu gelişme piyasa açısından önceden fiyatlama içerisine dahil edilmişti. Bu sebeple borsa tarafında ekstrem bir gelişme izlenmedi. Fakat orta ve uzun vadeli süreç göz alındığında piyasaya pozitif etkisinin olması oldukça mümkün görünüyor.

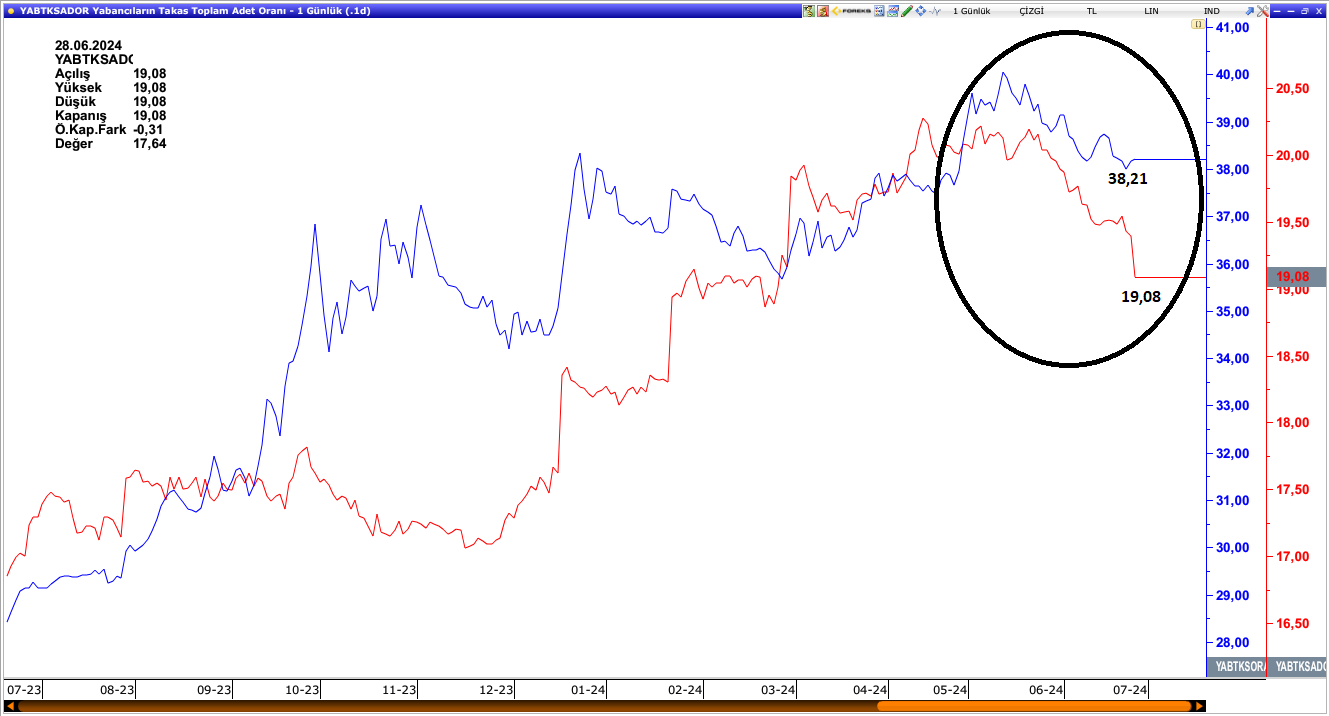

Yabancı Takas Oranları

Genel görünümde bakıldığında yabancı takas oranında geçtiğimiz yılın aynı dönemine kıyasla oldukça iyi bir performans sergilendiği görülmektedir. Fakat geçtiğimiz aydan bu zamana kadar ki süreçte ise kademeli bir azalış yaşandığı izleniyor. CDS puanımız 300 baz puanın altında seyrediyor olsa da Mayıs ayına göre bir miktar yükselmiş durumda. İlaveten yabancıların gerçekleştirmiş olduğu hisse senedi satışlarının da takas oranına olumsuz yansıdığını gözlemliyoruz. CDS puanının daha da gerilemesi ve yabancıların iştahının artması beklentiler dahilinde olduğundan yılın kalan dönemi için iyimserliğimiz ön planda olmaya devam ediyor.

Menkul Kıymet İstatistikleri

Aşağıdaki tabloda yabancıların haftalık olarak gerçekleştirdiği hisse senedi ve tahvil pozisyonları görülmektedir. Dikkatleri üzeri çeken kısım son 6 haftalık süreçte yabancıların hisse senedi satışı gerçekleştirirken tahvil tarafında güçlü alımlar gerçekleştirmiş olması. Yıl başından itibaren değerlendirilecek olursa da hisse senetlerinde 1,02 milyar dolarlık satış izlenirken tahvil tarafında 8,80 milyar dolarlık alım gerçekleştirildiği görülüyor. Yüksek seyreden faiz ortamı ve uygulanmakta olan para politikasına olan güvenin tahvile olan ilgiyi artırdığını söylemek mümkün. Hisse senetlerinde satış gerçekleştiren yabancıların piyasadaki yükselişleri sınırlandırdığı görülüyor. Gri listeden çıkılma olasılığı ayın son haftasında pozitif etken oldu. Son işlem gününde de Türkiye gri listeden çıkarıldı. Peki şimdi ne olacak? Gri listeden çıkılmış olması elbette tek başına yeterli değil. Uzun vadeli konjonktürde pozitif etkileri piyasa tarafından hissedilecektir. Diğer etkenlerde bu konuda dikkate alınması gereken faktörler olarak yakından takip edilmelidir. CDS bunların başında geliyor. 300 baz puanın altında kalıcılaşması oldukça önemli. İlerleyen dönemde daha da aşağı çekilmesi halinde yabancıların iştahının artacağını söyleyebiliriz. Temmuz ayında Moody’s’in Türkiye değerlendirmesi takip edilecek. Beklentilerin arasında iki kademe not artırımı gerçekleştirileceği yer alıyor. Kredi Derecelendirme Kuruluşlarının pozitif bakış açısının sürmesi, ek olarak da swap kanallarının kademeli bir şekilde açılma beklentisi de yabancıların Türkiye’ye olan ilgisini pozitif yönde etkileyecek koşullar olarak karşımıza çıkmaktadır.

BİST100 – BİST30 Endeks Performansları

Mayıs ayında BİST100 endeksi 11.088,01 seviyesine yükselerek tarihi zirve seviyesini yukarı taşımıştı. Yükselişin ardından realizasyon süreci izlediğimiz endekste geri çekilmenin Haziran ayının ortasına kadar devam ettiği görüldü. Özellikle vergilendirme sürecinin gündemin ana maddesi olması borsa tarafında bir müddet baskıya neden oldu. En nihayetinde söylentiler kesinlik kazanınca da bir miktar toparlanma izlendi. Diğer yandan Türkiye’nin gri listeden çıkma olasılığı fiyatlamaya dahil oldu ve yükseliş potansiyeli bir miktar ivme kazandı. Ayın son işlem gününde Gri listeden çıkıldığı resmi olarak duyuruldu ancak genel görünümde gerçekleşmeler satıldığı için duyuru sonrası kayıplar yaşandı. Sonuç olarak endeksler tarafında Haziran ayı pozitif görünümle sonlandı.

BİST30 Şirket Performansları

Mayıs ayında endeks üzerinde özellikle bankaların yükselişi dikkat çekmişti. Haziran ayına baktığımızda ise birinci çeyrek finansallarının fiyatlama üzerinde etkili olması ve enflasyon muhasebesinin de uygulanmasını da göz önüne aldığımızda karışık seyrin hakim olduğunu söyleyebiliriz. Son zamanlarda EREGL tarafındaki yükselişe de bilançodaki toparlanma emarelerinin hissedilmesinin etkili olduğu görülüyor. BIMAS tarafında Mayıs ayındaki yükselişin devamlılığı Haziran ayında da hissediliyor. Özellikte birinci çeyrek finansallarında gıda enflasyonunun yüksek seyretmesi satış gelirlerinin desteklenmesine önemli bir etken olarak karşımıza çıkmaktadır. Bu durumunda şirketi pozitif ayrıştırdığını vurgulamak faydalı olacaktır.

Sektör Görünümleri

Haziran ayında sektörler tarafında genele yayılan bir pozitif iyimserlik olduğu görülmektedir. Özellikle enflasyonun Mayıs ayı itibarıyla zirve seviyesine ulaşmasıyla birlikte gıda içecek sektörü pozitif ayrışan sektörlerin başında yer almaktadır. Dikkat çekeceğimiz diğer bir sektör ise sigorta sektörü. Faizin yüksek seyretmesinin sektöre pozitif yansıdığı aşikar. Haziran ayı içerisinde dolar bazlı tarihi zirvesini de yenilediğini vurgulamak isteriz. Yılın devamında faiz politikasındaki olası değişikliklerin sektör üzerinde nasıl etkiler yaratacağı da yakından takip edilmelidir. Negatif ayrışan tarafa bakıldığında ise halka arz ve aracı kurumlar sektörüne değinecek olursak; yılın başından itibaren halka arz edilen şirket sayısı 22’ye ulaştı. Halka arzların bir anda artmış olmasıyla birlikte beklenilen performanslar maalesef elde edilemedi. Geçmiş yıllarda halka arzlardan yüksek getiri elde edildiği algısı artık kalmadı diyebiliriz. Bu sebeple halka arz sektöründe de görünüm negatif seyretti. İlaveten aracı kurumlar sektöründe negatif reaksiyonun etkisini borsa yatırımlarından elde edilen gelirlerin vergilendirmesine yönelik haberlerin gündeme gelmesi olduğu düşünülebilir. Aracı kurumlar gelirlerinin çoğunluğunu komisyondan elde ettiği için bu durum endişe yarattı ve oldukça sert geri çekilmeler izlendi. Durumun netlik kazanması ve ertelenmiş olması bir miktar rahatlamaya yardımcı oldu. Sektör kayıplarını azda olsa azalttı. 4 ana sektöre baktığımızda ise (XBANK, XUSIN, XHOLD, XUHIZ) Banka, Holding ve Sınai tarafında yükselişler sınırlı kalırken Hizmetler yaklaşık yüzde 6 yükselişle Mayıs ayına kıyasla performansını yukarı çekti.

→ Temmuz ayında Moody’s tarafından gelecek aksiyon, enflasyonun zirve seviyesine ulaşmasının ardından düşüş eğilimine geçme beklentisi, CDS’in 300 baz puanın altında kalıcılaşması ve ekonomi politikasındaki gelişmeler, yabancıların hisse senedi tarafında alım pozisyonuna geçme ihtimali, mevsimsellik faktörünün etkisi genel görünümde pozitif iyimserliğin devam etmesine olanak sağlamaktadır.