Japonya Merkez Bankası’ndan Sürpriz Faiz Hamlesi Bekleniyor: USDJPY Teknik Görünüm

Bu hafta gözler Japonya Merkez Bankası (BoJ)’un Salı gün açıklayacağı faiz kararına çevrilmiş durumda. Uzun yıllar deflasyonist baskılarla mücadele eden Japonya ekonomisi 2007 yılından bu yana gevşek para politikası uygulayarak faizleri negatif bölgede tuttu. Hali hazırda küresel pandemi ile birlikte dünyanın en büyük ekonomilerinin faiz artırdığı konjonktürde negatif faiz rejimi uygulayan tek ülke olarak kalan Japonya son bir senedir bankanın hedeflediği 2%’lik enflasyon hedefinin üzerinden seyrediyor.

Fed başta olmak üzere dünya ekonomisinin önemli bir bölümünün sıkılaştığı süreçte ülkenin para birimi Yen önemli ölçüde değer kaybetti. Zaman zaman BoJ’un doğrudan alım müdehaleleri ile bankanın Yen’i dolar karşısında belli bir seviyede tutma çabalarını izledik. Ancak ülkedeki harcamaların belli bir oranının üzerine çıkmaması, ve geride bıraktığımız senenin son çeyreğinde beklenmedik şekilde ekonominin daralarak resesyona girilmesi gibi gelişmeler Ocak ayı için beklenen faiz artışı spekülasyonlarının ötelenmesine neden oldu.

İçinde bulunduğumuz cari çeyrekte ise, Japonya'nın büyük şirketlerinin 2024 yılı için %5,28'lik ücret artışını kabul etmesi ve bunun 33 yılın en önemli artışı olması, bankanın negatif oranlardan uzaklaşmaya başlayacağı beklentilerini destekledi.

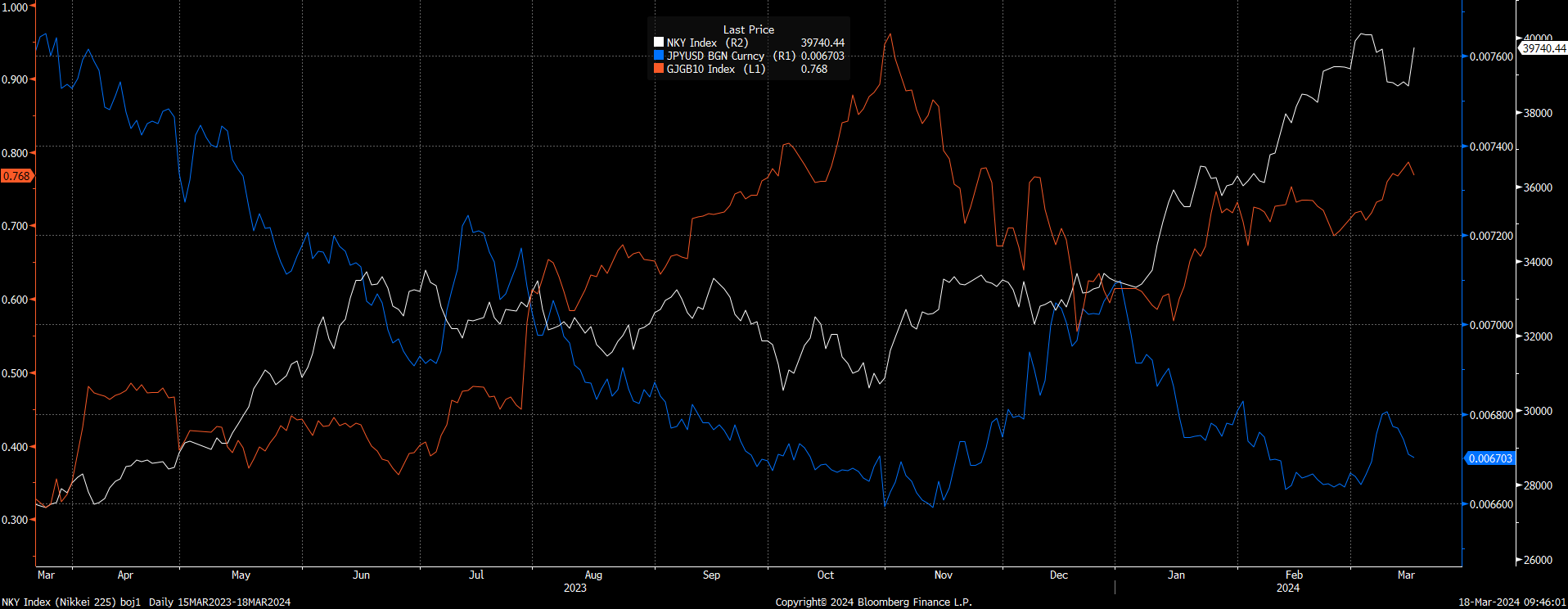

Yukarıdaki grafikte güncel olarak bankanın 10 baz puan faiz artırım ihtimalinin swap piyasalarında yaklaşık 61% ihtimalle fiyatlandığı görülüyor. Beklentiler gerçekleşirse banka 2007 yılından beri ilk kez negatif faiz rejimine son vermiş olacak. Bu sürecin piyasalara etkisine baktığımızda,

Mavi çizgi ile gösterin JPYUSD paritesi geçen senenin son çeyreğinde başlayan BoJ’un faiz artışına başlayacağı spekülasyonları ile Kasım- Aralık ayında etkili bir yükseliş kaydederken, Nikei endeksi para birimindeki güçlenme ile kur avantajını kaybedecek ihracat yoğun şirket hisselerindeki kar satışlarının etkisi ile yükseliş ivmesini baskıladı.

Faiz artış beklentilerinin ülkedeki resesyon ile ötelenmesi gündemi, sene başından itibaren turuncu çizgi ile gösterilen Japonya on yıllık tahvil getirilerinde yükseliş izlenmesine neden oldu ve Yen para biriminin yükseliş momentumu baskılandı.

İçinde bulunduğumuz Mart ayına baktığımızda ise Yen’deki yükseliş ivmesi ay ortasından itibaren gücünü kaybederken, tahvil getirilerindeki sınırlı düşüşler de Nikei endeksinin yeniden yükselişe geçmesine olanak tanıdı.

BoJ’un faiz kararı ve başkan Ueda’nın vereceği mesajlar hem Yen para biriminin bundan sonrası seyri hem de Japonya borsalarının performansı için kritik öneme sahip.

USDJPY ANALİZİ

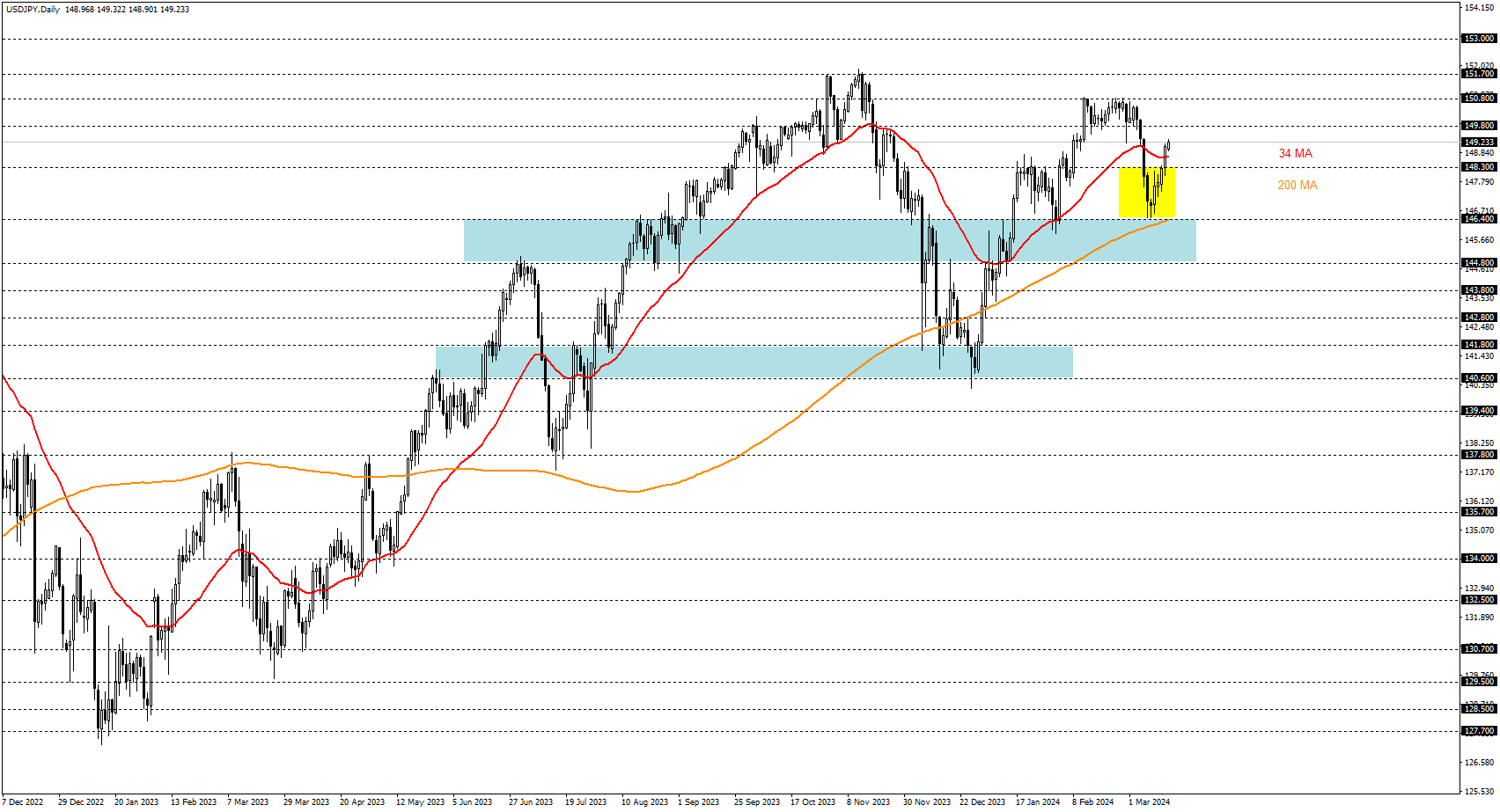

Japonya merkez bankasının negatif faiz rejimine son vereceği ve Fed’in faiz indirimine başlayacağı beklentileri ile Yen para biriminin dolar karşısında senelik bazda 14%’e yakın değer kazanması USDJPY paritesinin rekor seviyelerden gerilemesine olanak tanıdı. USDJPY paritesi sene başından bu yana 4%’ün üzerinde değer kaybetti.

USDJPY paritesini teknik olarak incelediğimizde 146,40 – 148,30 bölge üzerinde teknik olarak pozitif beklenti ön planda kalmaya devam ediyor. Yükselişin devamında 149,80 – 150,80 seviyelerine doğru yükselişler izlenebilir.

Yarın açıklanacak BoJ faiz kararı sonrası, parite için Çarşamba günü Fed’in açıklayacağı faiz kararı takip ediliyor olacak. Powell’ın vereceği mesajların Dolar endeksi üzerindeki etkisi dolayısıyla USDJPY paritesinde volatilite artabilir.

Sene başından bu yana etkili bir direnç olarak çalışan 150,80 seviyesi altında baskının sürmesi ile geri çekilmelerde yeniden 146,40 seviyesi destek olarak takip edilebilir. Paritenin 200 günlük ortalama( 146,40) seviyesinden destek bulamaması ve bu seviye altında günlük kapanış yapması ile negatif beklenti ön plana çıkacaktır. Bu aşamada 140,60 – 141,80 bölgesi geri çekilmelerde kontrol bölgesi olarak takip edilebilir.

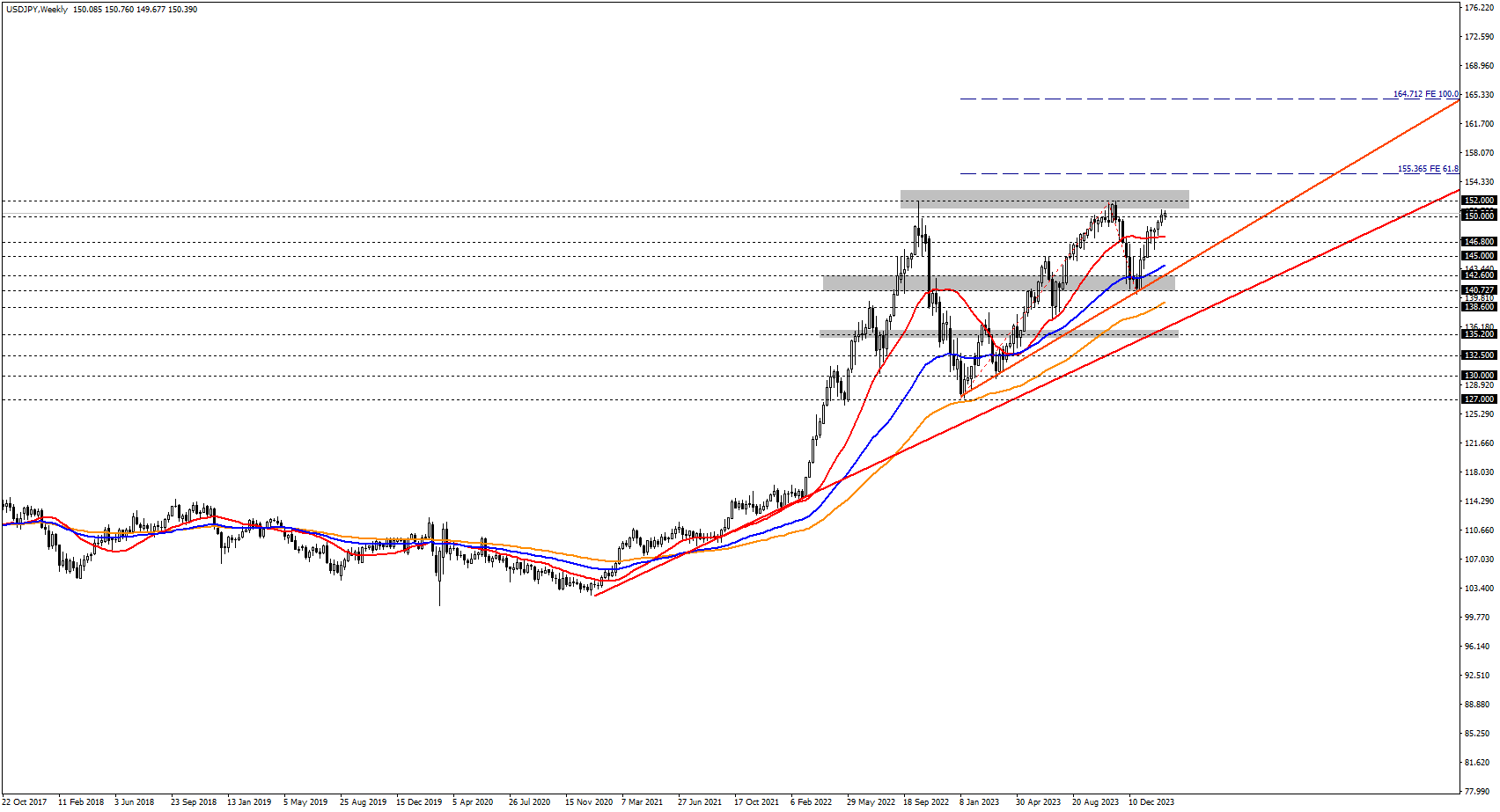

USDJPY paritesinin haftalık grafiğine baktığımızda geride bıraktığımız senenin ikinci çeyreğinden itibaren 152,00 seviyesinin aşılamadığı görülüyor.34 haftalık ortalamadan destekle 146,80 desteği güncel kaldığı sürece uzun vadede yükseliş beklentisi ön planda. Olası senaryoda Fed’in faiz indirimi konusunda temkinli duruşuna devam etmesi ve BoJ tarafının ise sıkılaştırıcı önlemleri ötelemesi ile Dolar endeksinde görülebilecek güçlenmede bu direncin yukarı yönde kırılması paritede yeni zirvelerin test edilmesinin önünü açabilir. Tam tersi senaryoda ise günlük grafikte verdiğimiz ve haftalık grafiğin de teyit ettiği 140,60 – 141,80 bölgesi düşüşlerde tepki alımların izlenebileceği bölge olarak takip edilebilir.