Referans Göstergelerde Bugün Konumuz Dolar Endeksi

Enflasyon ile mücadele konusunda merkez bankalarının aldığı aksiyonlar Dolar endeksi ve ABD 10 yıllık tahvil faiz oranları gibi referans göstergelerde önemli yükselişleri beraberinde getirirken gelecek dönemde merkez bankalarının para politikasına yönelik aksiyonları göstergelerin seyrini yorumlayabilmek adına önemlidir.

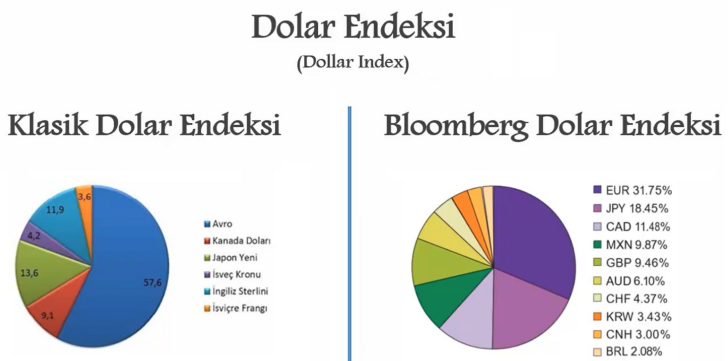

Dolar endeksi (DXY) dediğimizde genellikle ABD Dolarının diğer para birimleri karşısındaki ağırlığı olarak izah edilir. Burada Klasik Dolar Endeksi ve Bloomberg Dolar Endeksi ayrımı ise Dolar karşısındaki para birimlerinin ağırlıklarındaki değişimle ayrılmaktadır. Klasik Dolar Endeksi için 6 adet para birimi ön plandayken Bloomberg Dolar Endeksi için bu sayı 10’a çıkmaktadır.

Her iki endeks hesaplamaları içerisinde Euro para birimi kıyaslama yaparken ağırlığı en yüksek olarak izah edilir ve bu çerçevede Fed ve ECB para politikaları, ABD ve Euro Bölgesi makro – ekonomik göstergeler Dolar Endeksi dolayısıyla da dünyanın en önemli finansal varlığı EURUSD paritesini yorumlayabilmek adına kritik bir öneme sahiptir. Euro sonrasında da piyasaların takip ettiği diğer gösterge Yen olmaktadır ve USDJPY işlemcileri özellikle endeksteki seyre bağlı kalarak pariteye yönelik strateji oluşturmaya çalışır.

Finansal piyasalar önemli bir yolculukta ilerlemektedir. 2022 yılında dünyanın en önemli oyuncuları merkez bankalarının enflasyon ile mücadele kapsamında gecikmeli atmış olduğu adımlar ve sonrasında devam ettirdikleri politikalar neticesinde önemli bir efor sarf ettiler. Alınan faiz artırım aksiyonlarının gecikmeli etkileri ile düşen enflasyon, güncel gelişmeler neticesinde mücadeleyi daha da güçlendirirken 2024 yılının son bölümünde enflasyon konusunda tünelin sonundaki ışığa ulaşılma beklentisini ve bankaların sıkı politikadan genişleyici politikaya geçiş döneminin hazırlığı olarak yansıtılmasını sağlayabilir. Bu sebeple de Dolar Endeksi, Alman ve ABD tahvil faiz oranı gibi referans göstergelerin takibi piyasanın genel görünümünü değerlendirebilmek adına önemlidir.

Bu düşünceden yola çıktığımızda yılın son çeyreğine yönelik beklentileri değerlendirirken 21 günlük ortalamayı (105,50) kısa, 89 günlük ortalamayı (103,85) ise orta vadeli olarak takip edebiliriz. 99’lu seviyelerden başlayan yükseliş eğiliminin son süreçteki makro göstergelerle devam ettiği, Fed’in şahin, ECB’nin ise yerinde sayacak politikaları ile bu düşüncenin devam ettiğini görebilmekteyiz. Bu açıdan gerek ABD gerekse Euro bölgesi için Enflasyon, Büyüme ve İstihdam piyasasına yönelik güncel sonuçların bankaların faiz politikalarında yaratacağı denklem endeksin seyrini yorumlayabilmek adına kritik. Örneğin Fed faizleri uzun bir süre yüksek tutmak istiyorsa Dolar Endeksi için pozitif, ECB bozulan ekonomik aktiviteye karşın enflasyon ile mücadele konusunda faiz artışına devam etmek istiyorsa Dolar Endeksi için negatif fiyatlama izlenebilir. Endeks mevcut makro gelişmeler eşliğinde baz aldığımız ortalamalar üzerinde kalmayı sürdürürse 107,65 ve 109,30 seviyelerine doğru hareketlerine devam edebilir. Senaryomuzun geçersiz sayılması içinse ortalamaların altındaki günlük kapanış ile teyit kazanmasına ihtiyaç vardır. Burada senaryonun geçersiz sayılması için ana karakter ECB’dir. Eğer banka bozulan ekonomik aktiviteye karşın enflasyon ile mücadele konusunda kararlı mesajlar verir faiz artış temposuna devam edecek olursa Dolar Endeksinde düşüşler gündemi meşgul edebilir ve trend değişim için önemli bir teyit unsuru sayılabilir. Aksi takdirde endeksteki yükselişlere yeni pozitif katalizör olarak sayılabilir. Şu sıralar vadeli tahminlerde yılın kalan toplantılarında bankadan faiz artırımına yönelik güçlü sinyaller görülmemekle birlikte endeks bu düşünceden pozitif destek alarak yükselişine devam etmektedir.

2024 yılının son döneminde gündemimizi meşgul edecek Başkanlık seçimi öncesinde enflasyon sorununu ortadan kaldırmak isteyen ABD, istihdam ve büyüme dinamiklerindeki iyimserlik sebebiyle para politikasındaki şahin tavrında vitesi artırırken Klasik Dolar Endeksinin 99,17 dip bölgesinden dönüşü ve 105,10 seviyesi üzerindeki aylık kapanış ile 115’lerden başlayan ve 99’lara kadar devam eden düzeltme hareketinin sonlandığına yönelik önemli bir mesaj vermektedir. Tüm makro gelişmelerin dışında sadece fiyata odaklandığımızda 105,10 üzerindeki Eylül ayı aylık kapanış endeksin 2022 Eylül zirvesine doğru yeni bir reaksiyon verme konusunda piyasaları ürkütmektedir. Bu açıdan endeks için son teyit gerçekten bir yükseliş habercisi mi yoksa tuzak mı sorusunun cevabı için Ekim ayı aylık kapanışının 105,10 seviyesindeki tutumu dikkatle takip edilmelidir.

Endeks stratejisinde yükseliş tarafındaki beklentinin geçersiz sayılması için Fed tarafındaki agresif görünümün normalleşmesi, 2024 yılının son çeyreğinden daha önce faiz indirimi beklentisinin güçlenmesi ve ECB tarafından da daha şahin tutum ile enflasyonla mücadele konusu ele alınmalıdır. Aksi durumunda endeksteki yükselişin gelecek dönemlerde de fiyatlama alanını meşgul etmesi şaşırtıcı olmayacaktır.