ECB ve BoE’nin Yarışı Paritelerde Etkili Olmayı Sürdürüyor

Küresel çapta enflasyonla mücadele etmek için sıkılaştırıcı para politikası adımları atılmaya devam ediyor. Geçtiğimiz yılda başlayan süreç bu yıl da devam ederken, başta Fed, Avrupa Merkez Bankası ve İngiltere Merkez Bankası’nın bu sıkılaşmayı ne zaman sona erdirecekleri piyasa beklentilerini şekillendirmesi açısından ön planda kalmayı sürdürüyor. Durgunluk korkuları sürerken, enflasyon oranlarında henüz istenilen geri çekilmeyi sağlayamayan Avrupa Merkez Bankası ve İngiltere Merkez Bankası’nın nasıl bir aksiyon alacağı merak konusu olmaya devam ediyor.

Avrupa Merkez Bankası (ECB), Mayıs ayı toplantısında, piyasa beklentilerine paralel politika faizini 25 baz puan artırarak %3,75 oranına yükseltti ve sıkılaştırıcı politikasını sürdürdü. ECB'nin devam eden durgunluk risklerine rağmen yüksek enflasyonla mücadele etmesi nedeniyle, borçlanma maliyetleri art arda yedi kere artış kaydetti. ECB böylece Temmuz 2008'den bu yana en yüksek politika faiz oranına ulaştı. Başkan Lagarde da basın toplantısında ECB'nin faiz artırımlarını sürdüreceğini ve bu yönelimin yakın zamanda durdurmayacağını ifade etti.

İngiltere Merkez Bankası (BoE) tarafında ise piyasa beklentileri doğrultusunda, Mayıs 2023'te politika faizini 25 baz puan artırarak %4,5'e yükseltti ve art arda on ikinci faiz artışı kaydedildi. BoE, çift haneli enflasyonla mücadeleye devam ederken, politika faiz oranı 2008'den beri en yüksek seviyelerde bulunuyor. Politika yapıcılar, işgücü piyasası koşullarının sıkılığı ve ücret artışı ile hizmet fiyatları enflasyonunun davranışı da dahil olmak üzere, kalıcı enflasyonist baskılara ilişkin göstergeleri yakından izlemeye devam edeceklerini belirttiler.

Her iki ekonomide de yükselen faiz oranlarına karşılık manşet enflasyon oranlarında geri çekilme gözlemleniyor. Euro Bölgesi’nde Ekim 2022’de %10,6 oranıyla tepeyi gören enflasyon, Nisan 2023 ayında %7 oranında gerçekleşti. İngiltere’de ise Ekim 2022’de %11,1 oranında rekor seviyelere yükselen enflasyon Mart 2023 ayında %10,1 oranına kadar gerileyebildi.

Her ne kadar iki ekonomi de birbirine yakınsayan politika/sonuç tablosu çizse de aralarında çekirdek enflasyon özelinde farklılıklar bulunuyor. Euro Bölgesi’nde Nisan ayı çekirdek enflasyonu %5,6 ile tüm zamanlarının en yüksek seviyesine ulaştı. Euro Bölgesi çekirdek enflasyonu Mart ayına kadar ardı ardına yükselmeyi sürdürmüştü. İngiltere’de ise bu durum Ekim 2022 döneminde %6,5 oranında gerçekleşmişti. İngiltere’de çekirdek enflasyon son dönemlerde azalma eğilimi yavaşlasa da şu an %6,2 oranında bulunuyor. Bu tablo sıkılaştırıcı politikanın sürdürülmesi açısından BoE’nin ECB’ye göre daha rahat hareket etmesine olanak tanıyor.

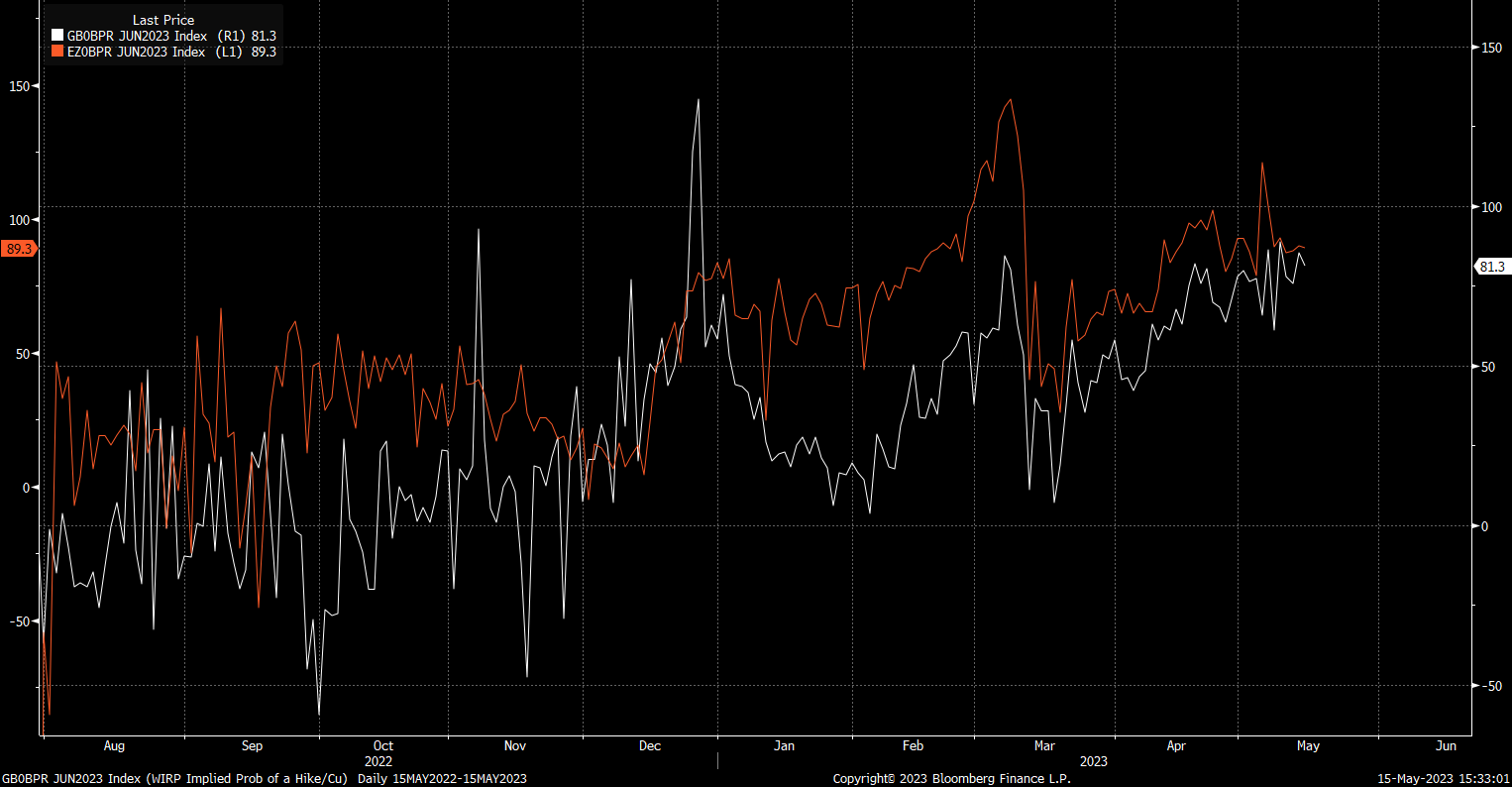

İki merkez bankasının da Haziran ayındaki faiz kararları beklenirken, son dönemde yaşanan banka batışları ve durgunluk kaygılarının yükselmesi, bu adımların yavaşlamasına neden olmuştu. Hem ECB hem de BoE son para politikası beyanatlarında 25 baz puanlık artırımlara gittiler. Fed’in ne zaman faiz artırımlarını durduracağı ve ne zaman indirime gideceği, genel görünümü çizmesi beklenirken, ECB’nin ve BoE’nin bu adımları takip edip etmeyeceği önemli hale gelebilir. Haziran ayına ilişkin piyasa beklentilerine baktığımızda, hem ECB’den hem de BoE’den 25 baz puanlık artırım ihtimalleri şu an için %80’in üzerinde görülüyor.

Diğer yandan, ECB’nin ve BoE’nin birbirlerinden politika anlamında ayrışıp ayrışmayacakları, iki parite arasında seçim kriteri olma gücünü koruyabilir. Bu açıdan manşet ve çekirdek enflasyon oranlarındaki eğilimler, bu eğilimlerin hızı ve farklılaşıp farklılaşmayacakları paritelerin hangisinin daha cazip olduğu sorusunu yanıtlayabilir.

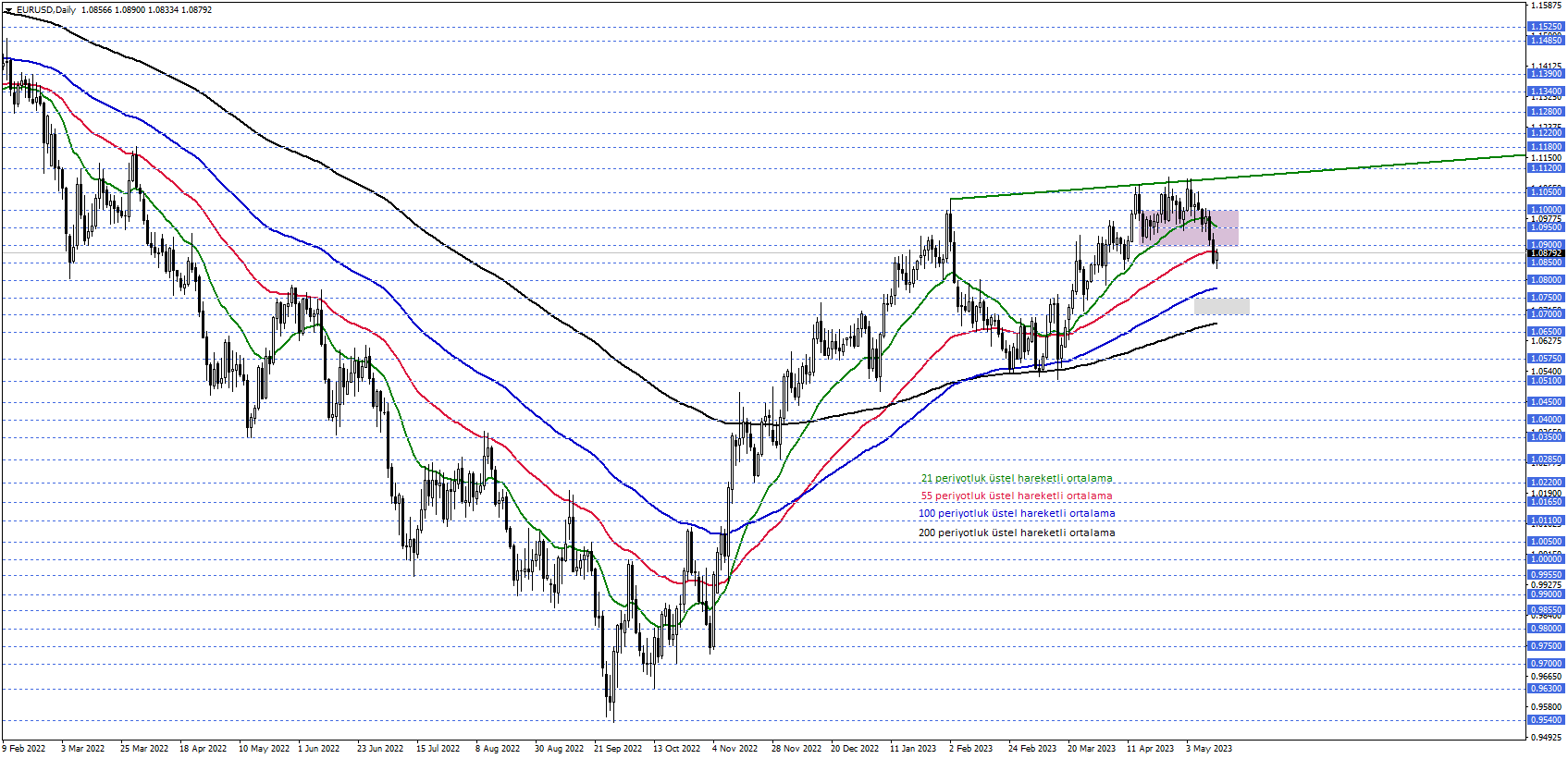

EURUSD ANALİZİ

EURUSD paritesi orta vadeli görünümü teknik açından değerlendirdiğimizde, 1,0900 – 1,1000 bölgesini takip etmekteyiz. Parite ilgili bölge altında hareket ettikçe, düşüş isteği hakim olabilir. Geri çekilmeler sürdükçe, 1,0850 – 1,0800 ve 1,0750 seviyeleri gündeme gelebilir. Bu aşamada 100 ve 200 günlük üstel hareketli ortalamaların desteklediği 1,0700 – 1,0750 aralığının tutumu, aşağı yönlü fiyatlamaların sürebilmesi açısından etkili olabilir. Pozitif yönlü beklentinin öne çıkabilmesi için 1,0900 – 1,1000 bölgesi üzerinde kalıcı fiyatlamaları görmek gerekebilir.

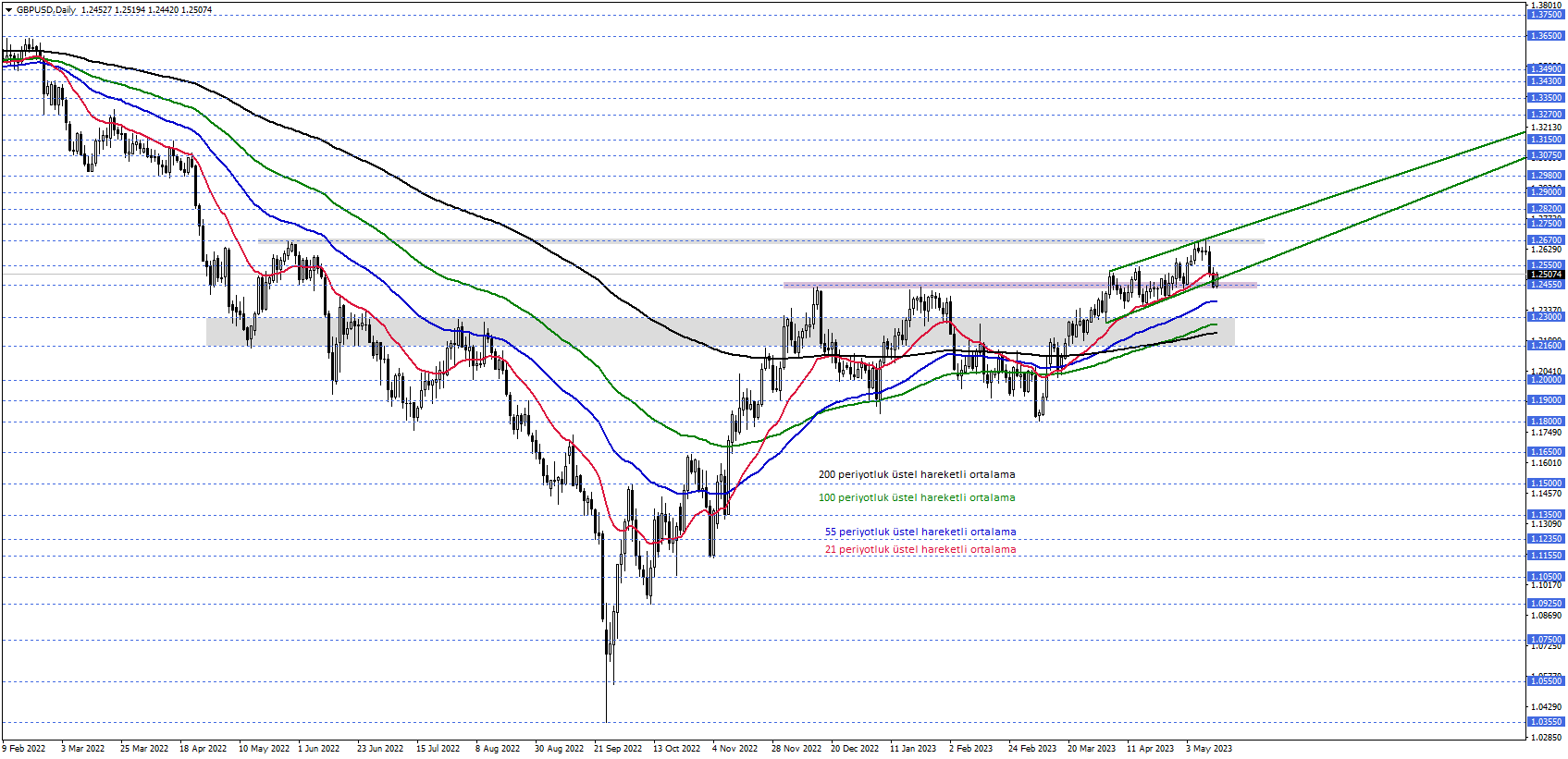

GBPUSD ANALİZİ

GBPUSD paritesini orta vadede teknik olarak incelediğimizde, 1,2455 seviyesini izlemekteyiz. Sterlin, 1,2455 seviyesi üzerinde fiyatlandıkça, beklentimiz pozitif yöndedir. Yükseliş eğilimi devam ettikçe 1,2550 ve 1,2670 seviyeleri ile karşılaşılabilir. Bu esnada 1,2670 seviyesinin göstereceği tepki, yükseliş eğiliminin devamlılığı açısından takip edilebilir. Negatif beklentinin baskın gelebilmesi için 1,2455 seviyesi altında kalıcılığa ihtiyaç duyulabilir.

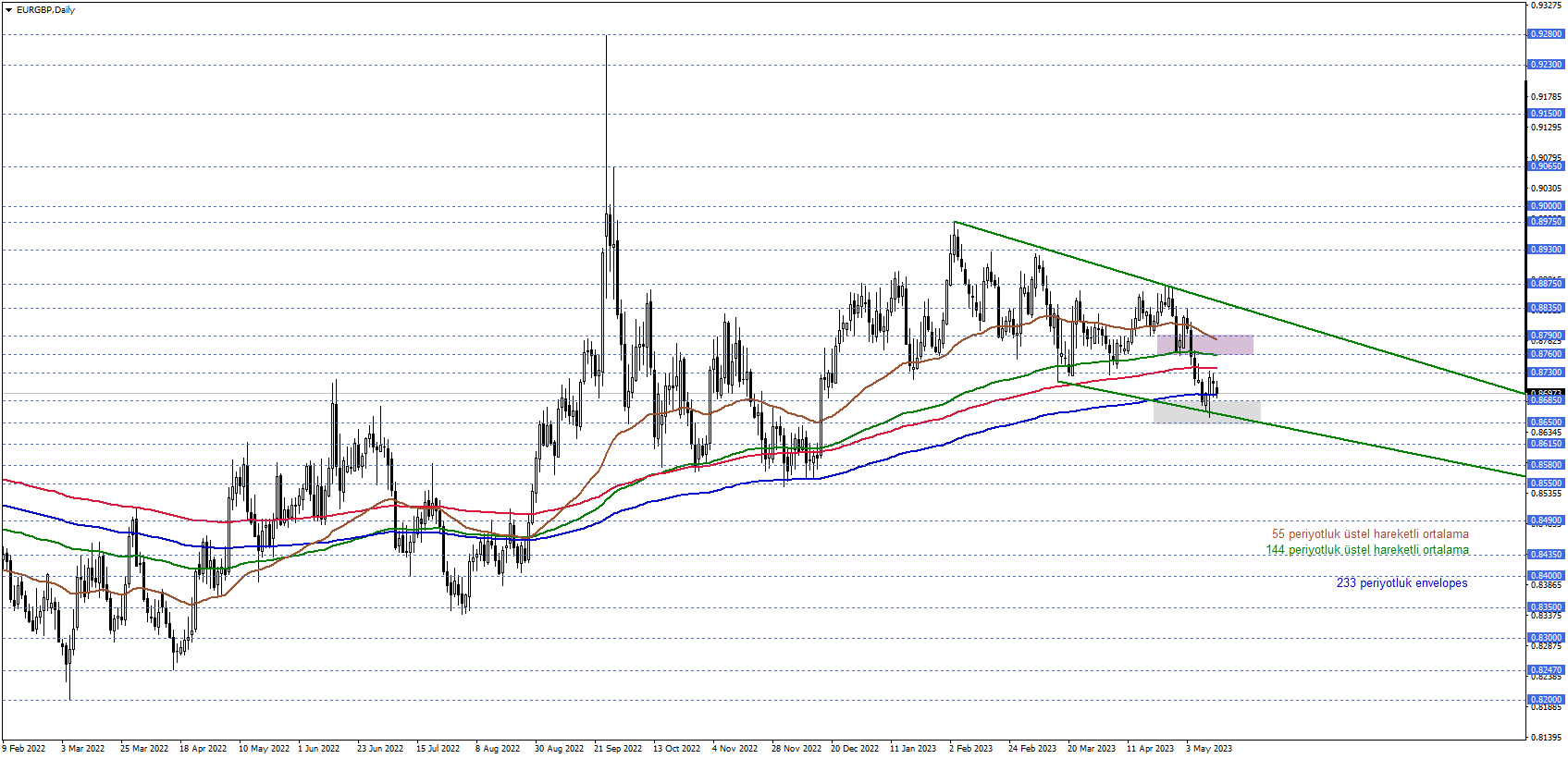

EURGBP ANALİZİ

EURGBP çaprazında orta vadeli görünümde 0,8760 – 0,8790 bölgesini takip etmekteyiz. Parite bu bölge altında işlem gördüğü sürece, aşağı yön ön planda olabilir. Düşüş eğilimi baskın olduğu sürece 0,8685 ve 0,8650 seviyelerine yönelik fiyatlamalar izlenebilir. Bu esnada trend kanalı alt bölgesinin desteklediği 0,8650 – 0,8685 aralığının olası tepkisi, negatif yönlü fiyatlamaların devam edebilmesi adına etkili olabilir. Yukarı yönlü beklentinin devreye girebilmesi için 0,8760 – 0,8790 bölgesi üzerinde kalıcı hareketler gerekebilir.