ABD’de Haftanın Kritik Verileri: Büyüme ve Kişisel Tüketim Harcamaları

ABD’de geçtiğimiz hafta açıklanan ÜFE, perakende satış, sanayi üretimi ve kapasite kullanım oranı gibi rakamlar piyasa algısının hızla değişmesine yol açtı. Bu algı değişiminin sürüp sürmeyeceği ve özellikle ilk çeyrek algısını şekillendirebileceği için haftanın ikinci yarısında açıklanacak veriler yakından takip edilecek.

Geçtiğimiz hafta açıklanan yukarıda bahsettiğimiz veri setinin piyasa beklentilerinin de altında performans sergilemesi normal şartlarda “daha az agresif Fed” beklentisiyle birlikte piyasa dostu fiyatlamalara yol açabilecekken, bu kez “ekonomide sert iniş” algısını ön plana çıkardı. Hatta ek olarak Fed beklentilerinde ekstradan bir gevşeme görmedik.

Fed’in faiz artırım sürecinde sadece enflasyonun etkilenmesini beklemek yanlış olur. Doğal olarak ekonomik aktiviteyi destekleyen birçok göstergede soğuma görmemiz normal. Ancak bunun şiddeti de önümüzdeki süreçteki beklentileri sert şekilde etkileme potansiyeline sahip.

ABD’de üçüncü çeyrek büyümesinde ihracat katkısının payı oldukça büyüktü. Bunda da dayanıklı olmayan mal ihracatı ile ulaşım liderliğindeki hizmet ihracatı öne çıktı. Bunun yanında kişisel tüketim harcamaları ve bireysel olmayan sabit varlık yatırımları 3,2%’lik büyümeye destek sağladı.

Perşembe günü açıklanacak dördüncü çeyrek verisine dönecek olursak, 2,6% gibi bir beklenti oluştuğu görülüyor-ki önceki çeyrek açıklanan 3,2%’lik büyüme ve Fed politikaları göz önüne alındığında güçlü bir beklenti olduğu söylenebilir. Beklenti aralığı içinde en düşük tahmin 1,2%, en yüksek tahmin ise 4,2%. Büyümenin güçlü tutumu bir taraftan başta bahsettiğimiz “sert iniş” endişeleriniz azaltabilir. Ancak bu endişenin azalması, çok daha uzun süredir yaşanan enflasyonla mücadele konusunu tekrar ön plana çıkaracaktır.

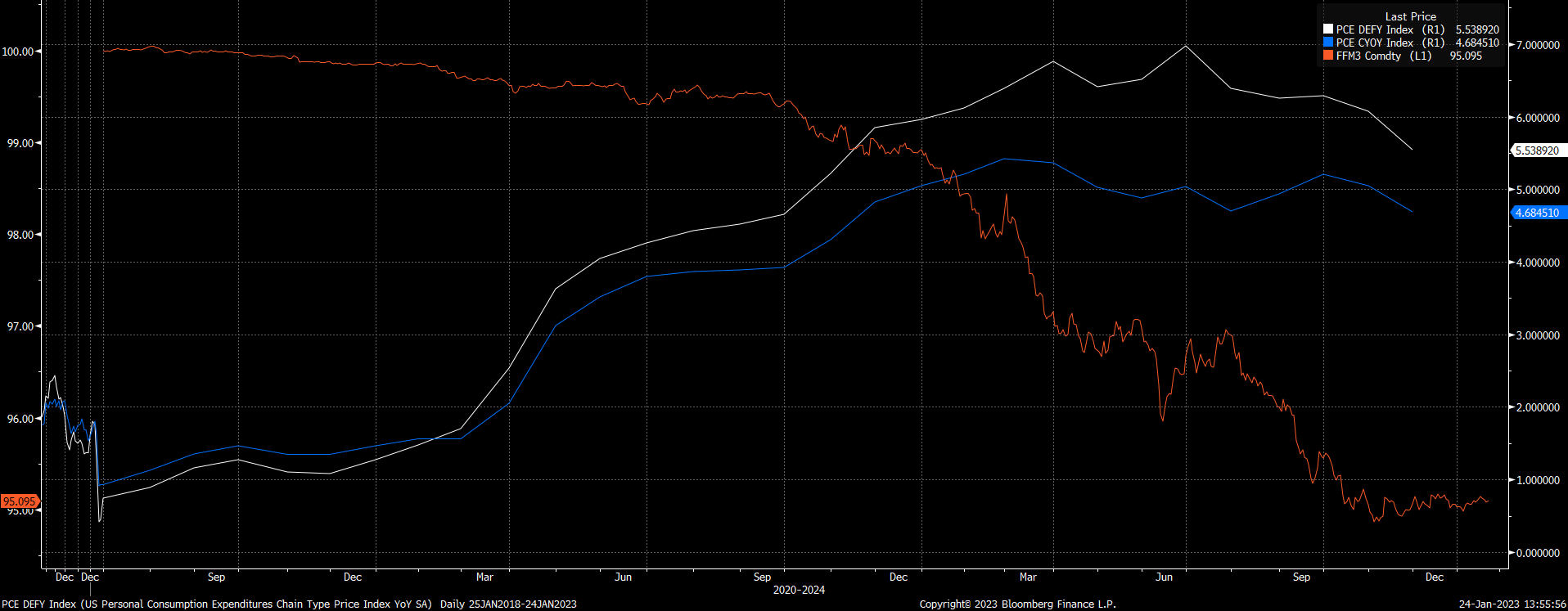

Cuma günü açıklanacak kişisel tüketim harcamaları fiyat endeksi (PCE) verisi de Fed’in enflasyon göstergesi olarak ön planda takip ettiği kalem. Zaten projeksiyonlar içinde de daha kapsamlı bilgi sağlaması nedeniyle bu veri yer alıyor. Yukarıdaki grafikte çekirdek ve manşet kişisel tüketim harcamaları fiyat endeksi (sırasıyla mavi ve beyaz) ile faiz beklentilerindeki değişime örnek olması için karşılaştırdığımız Haziran 2023 vadeli faiz kontratı yer alıyor.

Faiz artırımlarının ve enerji fiyatlarındaki doğrudan (manşet için) ve dolaylı (ulaşım fiyatları gibi – çekirdek için) etkileriyle birlikte PCE tarafında gerileme görülüyor. Bu gerilemenin ivme kazanması da, kontratın 95 seviyelerinde sınırlanmasına yol açtı. Tepe faizin 5% olacağı senaryosu, yani piyasa görüşü bu şekilde sürerken, bazı FOMC üyeleri 5% üzerindeki faizi savunmaya devam ediyor. Bu nedenle Perşembe ve Cuma açıklanacak veriler, piyasa – Fed tahminlerinin birbirine yakınsaması için fırsat olabilir.

Aynı zamanda veri akışı, son günlerde ayrışan Fed – ECB beklentileri nedeniyle de önemli. Fed’in yavaşlaması, hatta yıl sonuna doğru faiz indirmesi piyasa senaryoları arasında yer alırken, Avrupa Merkez Bankası’nın Şubat ayı sonrasında da 50 baz puan faiz artırması gerekliliği fiyatlanıyor. Dolayısıyla verilerden çıkarılacak sonuç parite üzerinde etkili olabilir. Bu da doğal olarak altın gibi kıymetli madenlerden, ABD borsalarına kadar birçok varlık fiyatı üzerinde etkisini hissettirebilir.