VIX Volatilite Endeksi Nedir? Nasıl Yorumlanır?

Küresel piyasalardaki hareketliliği ortaya koyan en önemli psikolojik piyasa göstergelerinden biri, Korku Endeksi olarak da bilinen CBOE VIX Volatilite (Oynaklık) Endeksi’dir.

VIX Volatilite endeksi, borsanın (spesifik olarak S&P 500 Endeksi’nin) 30 günlük ileriye dönük oynaklık beklentisini gerçek zamanlı olarak ölçen bir piyasa göstergesidir. CBOE (Chicago Board Options Exchange- Chicago Opsiyon Borsası) tarafından hesaplanan endeks, S&P 500 opsiyonlarının fiyat verilerinden türetilir.

VIX Endeks değerleri, önümüzdeki günlerde piyasa hareketlerinin ne kadar oynak olabileceğine dair yatırımcılara bir fikir verir ve bu bilgi de yatırımcıların alım satım kararı vermesine yardımcı olabilir.

VIX nedir?

VIX Endeks, ilk defa 1993 yılında Cboe Global Markets tarafından tanıtıldı. İlk başlarda S&P 100 opsiyon fiyatlarının gelecekteki 30 gün için yıllık beklenen oynaklığını ölçmek için tasarlanan bu endeks, kısa sürede küresel piyasaların genel oynaklığı için önde gelen bir gösterge hâlini aldı.

2003 yılında Cboe, VIX Volatilite Endeksi’ni güncellemek için Goldman Sachs ile işbirliğine gitti ve bu tarihten sonra endeksin hesaplanma metodunda güncelleme yapıldı ve VIX Endeksi, ABD hisse senetleri piyasası için temel endeks olan S&P 500 Endeksi’ne dayandırıldı.

Günümüzde de piyasa profesyonelleri tarafından yakından takip edilen VIX Endeksi, farklı kullanım fiyatlı S&P 500 Endeks alım ve satım opsiyonlarının ağırlıklandırılmış fiyat verileri üzerinden hesaplanıyor ve piyasanın duygusal (sentimental) durumunu yansıtan önemli bir gösterge niteliği taşıyor.

VIX Endeksi Nasıl Yorumlanır?

Volatilite, fiyat hareketlerinin belirli bir zaman periyodu içerisinde ne kadar geniş bir aralıkta salındığını gösterir. Fiyat değişiklikleri ne kadar hızlı ve sert olursa, volatilite de o kadar yüksek olur.

Tarihsel volatilite, herhangi bir finansal göstergenin belirli bir periyottaki standart sapması üzerinden hesaplanan istatistikî bir veridir. Beklenen ya da zımni volatilite ise, piyasa katılımcılarının gelecek periyotlara ait oynaklık öngörülerini yansıtır ve söz konusu beklenen volatilite opsiyon fiyatları açısından da belirleyici bir değişkendir. Bk. Opsiyonları Anlamanın Püf Noktası: Örtük Oynaklık Nedir?

Bu yüzden, S&P 500 gibi geniş bir piyasa eğilimini yansıtan endeks opsiyonlarının fiyatları da, piyasanın gelecekte ne kadarlık bir oynaklık beklediğini ortaya koyması bakımından önemli bir referans olarak kabul edilir.

VIX Endeksi’nin, opsiyon primleri üzerinden beklenen volatiliteyi temsil etmesi önemlidir; çünkü opsiyon fiyatları, bir yönüyle piyasada algılanan veya tahmin edilen risk düzeyini gösterir. Diğer taraftan bu beklenti bir piyasa algısına dayanır ve bu sebeple ne olduğu veya ne olacağını değil, yalnızca ne beklendiğini gösterir. Ancak beklenen risk ne kadar büyükse, yatırımcılar opsiyonlar için daha yüksek prim ödemeye razı olurlar. Risk düzeyi düştükçe de, opsiyonlar daha ucuza fiyatlanmaya başlanır. Bu durum, azalan veya artan riskin, sigortalama maliyetlerini etkilemesine benzer.

Öte taraftan beklenen riskliliğin artması, diğer bir ifadeyle VIX Endeksi’nin yükselmesi, genel anlamda piyasalarda olumsuz bir gelişme olarak yorumlanır. Çünkü VIX Endeksi ile S&P 500 Endeksi arasında çoğu durumda güçlü bir negatif korelasyon vardır ve bu VIX Endeksi ile borsa arasındaki ilişkinin ters yönde hareket etme eğilimde olduğunu gösterir. Buna göre, eğer VIX Endeksi yükseliyorsa, artan “korkular” nedeniyle S&P 500'ün düşmesi muhtemeldir. Zira piyasa katılımcıları arasında riskli varlıklardan, daha düşük riskli varlıklara kaçış olabilir.

Tersine, VIX Endeksi düştüğünde, S&P 500'de bir yükseliş eğilimi görülebilir. Çünkü düşük “korku” durumda yatırımcılar, riskli varlık alımları noktasında daha istekli davranırlar.

Bununla birlikte, borsadaki yükselişe rağmen oynaklığın nispeten yüksek ya da düşüşe rağmen oynaklığın düşük kalması da mümkündür; çünkü volatilite esasında yönsüz bir göstergedir. Bu yüzden artan ya da azalan volatilite ile piyasalardaki yükseliş ya da düşüş arasındaki ilişkinin mutlak bir nedenselliğe dayanmadığını hatırlatmak gerekir.

Volatilite ile piyasa hareketi arasındaki negatif korelasyonun sebebi, piyasadaki düşüşlerin, yükselişlere göre daha sert ve hızlı gerçekleşme eğiliminden kaynaklanır. Bu durumsa, insan doğasının, kötü algılanan ve korku yaratan durumlara karşı daha hassas bir yapıda olmasıyla açıklanabilir. Buna davranışsal finansta “Kayıptan Kaçınma-Loss Aversion” davranışı denir. Kayıptan kaçınma, insanların muhtemel ya da gerçekleşen kayıplara, asimetrik olarak eşdeğer kazançlardan daha şiddetli tepkiler vermesi olgusudur.

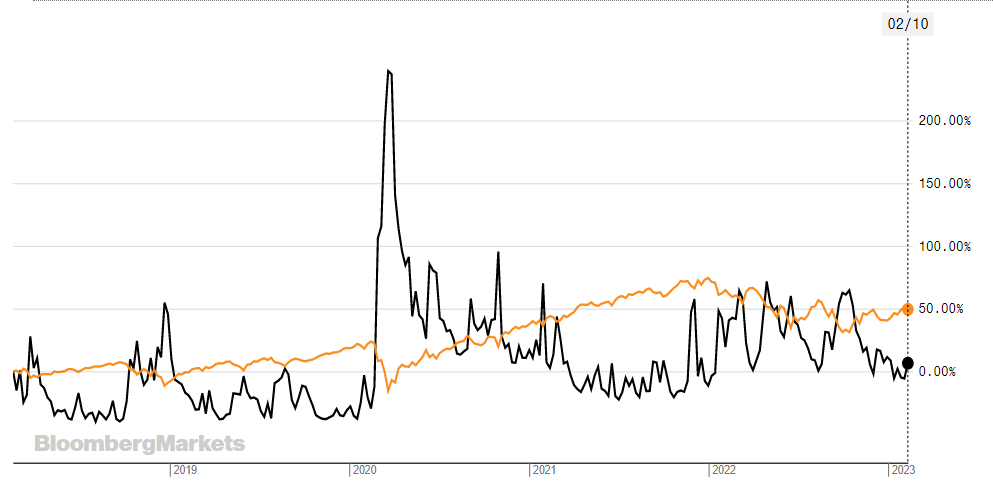

Grafik 1. Siyah Çizgi: VIX Endeksi; Turuncu Çizgi: S&P 500 Endeksi

Genel olarak söylenecek olursa, VIX endeks değeri 12 veya daha altında ise, piyasanın “düşük” volatilite döneminde olduğu kabul edilir ve bu, piyasalarda genel bir iyimserlik hâlinin hâkim olduğu şeklinde yorumlanır.

12 ila 20 arasındaki bir VIX Endeks değeri ise “normal” düzeyde bir piyasa seyrine işaret eder.

Öte yandan, 20'nin üzerindeki herhangi bir volatilite değeri “yüksek” olarak görülürken; 30'un üzerinde bir değer ise, piyasaların çok kararsız olduğunun bir işareti olarak değerlendirilir ve 30’un üzerindeki VIX değeri ayı piyasasına yönelik bir alarm olarak yorumlanabilir.

Grafik 1’de VIX Endeksi ile S&P 500 Endeksinin 5 yıllık seyrini görüyoruz ve bu grafikten, her iki endeks hareketinin çoğunlukla ters eğilime sahip olduğu anlaşılıyor. Örneğin 2020 senesi başlarında, VIX Endeksi 20’nin altında seyrederken, Şubat ayının sonlarına doğru hızlı bir yükseliş içerisine giriyor ve 2020 Mart ayının ortalarına doğru 80’in üzerine (2008 finans krizinden beri görülen en yüksek seviye) çıkıyor. Nitekim hemen hemen aynı dönemde S&P 500 Endeksi başta olmak üzere, genel olarak tüm hisse senedi piyasaları çok sert bir düşüşe sahne oluyor.

VIX Volatilite Endeksi’ne Nasıl Yatırım Yapılır?

“Ucuzken al, pahalıyken sat.”, “Trend senin arkadaşın.”, “Mayısta sat ve git.” Wall Street çevrelerinde bazılarını muhtemel ki sizin de duymuş olacağınız, buna benzer birçok özdeyişler vardır ve bunlardan birisi de şudur: “VIX yüksekse, satın alma zamanıdır (When the VIX is high, it's time to buy).

Doğrusu piyasa bir yöne doğru trend yaptığında, bunun süresini kestirebileceğimiz kesin bir araç yoktur. Diğer taraftan VIX endeksinin çok yükselmesi, Warren Buffett’ın “Başkaları açgözlü olduğunda korkun ve diğerleri korktuğunda açgözlü olun.” dediği gibi, uzun vadeli hisse yatırımcıları için cazip fiyatların ortaya çıkacağı fırsatlar doğurabilir.

VIX Volatilite Endeksi doğrudan yatırım yapılabilir bir enstrüman değildir. Ancak VIX Endeksi’ndeki düşüş ya da yükselişler, yatırım kararı alınırken yol gösterici olabilir. VIX Endeksi’ndeki hareketler, özellikle Forex piyasasında işlem gören S&P 500 Endeks ya da genel olarak Amerikan hisse senedi CFD’leri alım satımlarındaki karar alma sürecinde yatırımcıların dikkate alabileceği niteliktedir.

Diğer taraftan opsiyon işlemlerinde de, VIX Endeksi’nin gidişatı önemli bir indikatördür. Yüksek bir VIX değeri, özel olarak S&P 500 opsiyonlarının yüksek oynaklık beklentisiyle (örtük oynaklık) fiyatlandığını; düşük bir VIX değeri ise, opsiyon fiyatlarının göreli olarak ucuz olabileceğini gösterir.

Ancak bu noktada şöyle bir hatırlatma yaparak, bir hususu dikkatlere sunmakta fayda var: VIX Volatilite Endeksi, Chicago Opsiyon Borsası’nda işlem gören ve vadesine belirli bir süre kalan opsiyonların örtük oynaklıklarının ağırlandırılması ile hesaplanır. Ancak bu durum, S&P 500 üzerine yazılmış tüm opsiyonların örtük oynaklık değerini yansıtmaz. Dolayısıyla herhangi bir S&P 500 Endeks opsiyonunun örtük oynaklığı, piyasa şartlarına göre, VIX Endeks değerinden daha yüksek veya daha düşük olabilir. Bu yüzden alınıp-satılacak herhangi bir S&P 500 opsiyonu örtük oynaklığı yüzdesinin, opsiyon özelinde kontrol edilmesi gerekir.

VIX değerinin (piyasadaki genel volatilite beklentisinin), uzun vadeli tarihi oynaklık ortalamasına göre yüksek ya da düşük oluşu, yine opsiyon yatırımcılarının strateji seçimi açısından da son derece kritik bir bilgidir. Çünkü herhangi bir finansal ürün, belirli bir yönde trend yaparak uzun süre boyunca ortalamaların üzerinde ya da altında seyredebilir ve ortalaması önceki periyotlara göre çok daha yüksek ya da düşük değerlerde kalabilir. Ancak piyasa volatilitesi, ortalamaya dönüş eğilimi (Mean Reversion) olgusunun çok daha belirgin bir biçimde kendisini gösterdiği bir değişkendir. Ki bu etki, aslında VIX Endeksi’nde çıplak gözle bile fark edebilir.

Bu yüzden VIX gibi genel piyasadaki beklenen volatiliteyi ortaya seren göstergelerin (Nasdaq 100 endeksinin beklenen volatilitesini hesaplayan VXN veya Dow Jones Endüstri Ortalaması Endeksinin beklenen volatilitesini gösteren VXD endeksleri de vardır), uzun vadeli tarihi oynaklık seviyelerinden artı ya da eksi yönde sapmaları, opsiyonların ucuz ya da pahalı olduğu yönündeki değerlendirmede, yatırımcılara önemli bir ipucu sağlar.

GCM Opsiyon İşlemlerinin Şimdi Ücretsiz Deneyin

GCM Yatırım sayesinde, küresel piyasalara açılmanın yeni bir yolunu daha keşfedin ve bunun için daha fazla beklemeyin.

Bunun yerine kendiniz için hemen ücretsiz bir GCM Opsiyon Deneme Hesabı oluşturun ve opsiyon piyasasında yatırım yapmanın avantajlarını, 100.000 $ sanal parayla hiç risk almadan bizzat deneyimleyin.

GCM Yatırım ile Opsiyon Yatırımı Yapmak İçin Ücretsiz Demo Hesabınızı Şimdi Oluşturun