Politika Faizi ve Ekonomik Etkileri: Merkez Bankası Kararlarının Anlamı

Türkiye Cumhuriyeti Merkez Bankası'nın (TCMB) temel amacı, ekonomideki fiyat istikrarını sağlamaktır ve bu hedefi gerçekleştirmek için Banka’nın elinde çeşitli para politikası araçları bulunur. Bu araçlardan biri de politika faizidir, ki bu faiz oranı, Merkez Bankası’nın belirlediği ve aynı zamanda diğer faiz türlerine referans olarak kullanılan bir ölçüdür.

Piyasa faizleri, mevduat veya kredi faizleri, gösterge faizi gibi çeşitli faiz oranlarının her biri kendi içinde belirli bir içeriğe sahiptir, ancak politika faizi doğrudan Merkez Bankası’nın belirlediği bir faiz oranı olması dolayısıyla, diğer tüm faiz türleri içerisinde özel ve yönlendirici bir role sahiptir.

Politika faizi daima merkez bankaları tarafından belirlenir. Örneğin FED politika faizi denildiğinde FED’in FOMC organı tarafından belirlenen ve ABD mevduat bankalarının gecelik borç alıp-verme işlemlerinde kullandığı Federal Fon Oranı (Federal Funds Rate) akla gelir. Diğer taraftan ECB (Avrupa Merkez Bankası) ise refinansman işlemlerinin faiz oranı, mevduat faiz oranı ve marjinal borç verme faiz oranı olarak üç farklı politika faizi kullanır. Ancak içeriği ne olursa olsun politika faizi denildiğinde, merkez bankalarının kısa vadeli faiz oranları üzerinden piyasadaki likidite üzerindeki kontrol yeteneğini kullandığı resmi bir faiz oranı anlaşılır.

Peki, TCMB politika faizi nedir ve merkez bankası politika faizi hangi faiz oranına karşılık gelir? Politika faizi ile piyasa faizi arasındaki fark ve ilişki nedir? Politika faizi döviz kurlarını ve yatırım piyasalarını nasıl etkiler? Şimdi tüm bu soruların cevaplarını ararken, farkı faiz türlerinin içeriğine de daha yakından bakacak ve faiz türlerinin birbirleriyle nasıl bir etkileşim içerisinde olduğunu göreceğiz.

Politika Faizi Nedir?

En genel tanımla politika faizi, ülkelerin merkez bankaları tarafından belirlenen resmi faiz oranını ifade eder. Ancak örneğin Amerika politika faizi ile Türkiye politika faizi aynı içeriğe sahip değildir.

Günümüzde TCMB politika faizi olarak bir hafta vadeli repo ihale faiz oranını kullanır. Merkez Bankası’nın temel politika aracı olan bu oran, para politikası kararlarının alındığı ve Merkez Bankası’nın bir organı olan Para Politikası Kurulu (PPK) tarafından belirlenir.

Bir hafta vadeli repo ihale oranı, kısa vadeli likidite ihtiyacı durumunda bankaların ellerindeki tahvil ve bono türünden borçlanma araçlarını Merkez Bankası’na geri alım vaadiyle satmak suretiyle sağladıkları bir haftalık fonlama için ödedikleri faiz oranıdır.

Diğer taraftan yine TCMB tarafından belirlenen ve Merkez Bankası’nın gecelik olarak borç alıp verme işlemleri için bankalara uyguladığı Gecelik (O/N) faiz oranı ve yine gecelik olarak ancak belirli bir saatten sonra yapılan borç alıp verme işlemlerine uygulanan Geç Likidite Penceresi (LON) isminde iki faiz oranı daha bulunmaktadır. Dolayısıyla Merkez Bankası faizleri denildiğinde, en temelde 1 hafta vadeli repo oranı olan politika faizi ile birlikte gecelik vadelerde yoğunlaşan işlemlere ilişkin Merkez Bankası’nın belirlediği faiz oranları akla gelir.

TCMB’nin, politika faiz oranı başta olmak üzere, elindeki diğer para politikası araçları yoluyla para arzı ve kısa vadeli faiz oranları üzerinde kontrol yeteneği bulunur. Merkez Bankası, ekonomideki son likidite kaynağı olarak bankalara ödünç para verip, ihtiyaç halinde ödünç para almak suretiyle yaptığı işlemler bankaların maliyetlerini etkiler ve bu da “parasal aktarım mekanizması” sayesinde başta enflasyon olmak üzere, tüm ekonomik değişkenlere geçiş yapar.

Merkez Bankası politika faizini arttırdı, azalttı veya sabit tuttu manşetleri ile kastedilen bir hafta vadeli repo oranıdır. Ancak Merkez Bankası’nın gecelik işlemlere uyguladığı Gecelik (O/N) faiz oranı da likidite koşulları üzerinde yine oldukça etkili bir araçtır ve bankaların fiili fonlama maliyeti esasında bu iki orandan da etkilenir. Bu yüzden analiz yapılırken, salt politika faizi yerine bu iki oranın birlikte değerlendirilmesi gerekir. Bu iki kanaldan yapılan fonlamanın miktar ağırlıklandırması olarak hesaplanan ortalamasına ise Ağırlıklı Ortalama Fonlama Maliyeti denir.

Merkez Bankası ve Politika Faizi

Politika faizini belirleyecek olan PPK, Merkez Bankası Kanunu’na göre (Madde 22/A) yılda en az sekiz defa toplanır ve bu kurul faiz kararları alırken, orta vadeli bir bakış açısıyla, gelecek dönem enflasyon görünümüne odaklanır. Ayrıca, Para Politikası Kurulu faiz kararları alırken arz-talep dengesi, maliye politikası göstergeleri, parasal göstergeler, kredi büyüklükleri, istihdam ve diğer ekonomik faktörleri de içeren geniş bir bilgi kümesini değerlendirir.

PPK, Başkan’ın başkanlığı altında, Başkan Yardımcıları, Banka Meclisi tarafından yine meclisin kendi üyeleri arasından seçilen bir üye ve Başkan’ın önerisi üzerine Cumhurbaşkanı onayı ile atanacak bir üyeden oluşur. PPK, üyelerin en az üçte ikisinin katılmasıyla toplanır ve bu toplantılardan çıkacak kararlar mevcut üyelerin çoğunluğu ile alınır. Oyların eşitliği halinde ise, Başkan’ın katıldığı tarafın teklifi kabul edilmiş sayılır.

Politika Faizinin Döviz Üzerindeki Etkileri

2001 krizinin ardından ülkemizde dalgalı döviz kuru rejimi uygulanmaya başlanmıştır ve bu uygulama içerisinde Merkez Bankası’nın bir döviz kuru hedefi ve taahhüdü bulunmamaktadır.

Ancak politika faizi değişimi “parasal aktarım mekanizması”nın “döviz kuru kanalı” yoluyla USD/TRY, EUR/TRY, GBP/TRY gibi Türk Lirası bacaklı tüm pariteler, diğer bir ifadeyle döviz kurları üzerinde etkili olacak en önemli parametrelerden biridir.

Politika faizinin döviz üzerinde etkisine değinmeden önce “Reel politika faizi nedir?” sorusuna da yanıt vermemiz yerinde olacaktır. Reel politika faizi oranı, enflasyon etkisinden arındırılmış politika faizi anlamına gelir. Aynı şekilde piyasadaki gösterge faiz veya bankaların mevduat faizlerini de enflasyon etkisinden arındırmak suretiyle ilgili reel faiz oranlarına ulaşabiliriz.

Politika faizlerinin düşürülmesi ile yurt içi reel faiz hadlerinin gerilemesi, portföy yatırımcıları için o ülkede yatırım yapmayı daha az kârlı hale getirir ve bu da ülkeden sermaye çıkışına sebep olarak ulusal paranın değer düşüşünü beraberinde getirir. Aksine yurt içi reel faiz oranlarının artışı ise, ulusal paraya olan talebi artırarak Türk Lirasının daha değerli olmasını sağlar. Bu nedenle, Merkez Bankası’nın faiz politikasını anlamak, ekonomideki konjonktürü analiz etmek için kritik bir gerekliliktir.

Bu mekanizmayı daha iyi anlamak için piyasa faizlerini Türk Lirasının kirası gibi düşünebiliriz. Buna göre kira geliri ne kadar yüksek ise göreli değer de o kadar yüksek olacak; aksine kira getirisi, yani piyasa faizleri ne kadar düşükse göreli değer de, bu düşüşe paralel olarak gerileme gösterecektir. Elbette burada biz, Türk Lirası’nın değer kaybını döviz kurlarının yükselmesi, değer artışını ise döviz kurlarının düşüşü olarak izleyeceğiz.

Bu noktada politika faizi ile piyasa faizi arasındaki fark konusuna da değinerek bu meseleyi de aydınlığa kavuşturabiliriz. Önceki satırlarda detaylıca ele aldığımız üzere politika faizi Merkez Bankası tarafından belirlenen faiz oranını ifade eder; ancak piyasa faizleri, adından da anlaşılacağı üzere piyasadaki arz-talep neticesinde oluşan farklı borçlanma araçlarının çeşitlilik gösteren faiz oranlarına karşılık gelir. Örneğin Borsa İstanbul çatısı altında kurulu olan Borçlanma Araçları Piyasası’nda Türk Lirası cinsinden birçok tahvil-bono işlem görmektedir ve söz konusu bu araçların faizi, tıpkı hisse senetleri borsasında olduğu gibi, arz ve talep neticesinde oluşur. Piyasada birçok borçlanma aracı olduğu için, vadesine iki yıl kalmış, üç veya altı ayda bir kupon ödemesi olan devlet tahvilleri arasında en yüksek işlem hacmine sahip devlet tahvilinin faiz oranı ise gösterge faiz olarak kabul edilir.

Tüm bunlara rağmen “Politika faizi yükselirse ne olur?” ya da “Politika faizi düşerse ne olur?” sorularına verilen yanıtların; ekonomik göstergelerin, diğer değişkenlerden bağımsız olarak ele alınması koşuluna bağlı olduğunu hatırlatmak gerekir. Diğer bir ifadeyle ekonomik değişkenlerin oluşumu çok faktörlüdür ve bu yüzden değişkenler arasında nedensellik ilişkisi kurulurken zorunlu olarak diğer tüm değişkenlerin sabit (Ceteris paribus) kaldığı varsayımı kabul edilir.

Politika Faizinin Tüketiciler Üzerindeki Etkileri

“Politika faizi ile piyasa faizi arasındaki fark nedir?” sorusu gibi “Politika faizi ile mevduat faizi arasındaki fark nedir?” sorusu da çokça merak edilen konulardan biridir. Mevduat faizleri bilindiği gibi bankaların müşterilerine belirli vadelere göre farklılaşan oranlarda, tasarruflarını değerlendirmeleri için sundukları faiz teklifleridir. Dolayısıyla bu yönüyle mevduat faizleri, daha önce tanımını yaptığımız MB politika faizi kavramından ayrılır. Ancak daha önce de değindiğimiz üzere, Merkez Bankası politika faizi, bankaların uyguladığı mevduat ya da kredi faizlerine de yansır; çünkü piyasada yer alan diğer faiz oranları, içerik itibariyle politika faizinden farklı olsa da, politika faizinin artış veya düşüş trendini takip etme eğilimdedir. Bu yüzden politika faizi değişimi, şirketlere ve hane halkına verilen kredilerin hacim ve faiz oranlarını etkileyerek toplam talebi etkiler ve bu etki son olarak fiyatların genel seviyesine, yani enflasyon oranlarına yansır.

Buna göre politika faizlerinin artışı zamana yayılma prensibine bağlı olarak tüketiciler için de daha yüksek borçlanma maliyetlerini beraberinde getirirken; düşen faizler borçlanmayı ucuzlaştırarak şirketleri daha fazla yatırıma, tüketicileri ise daha fazla alışverişe teşvik edecektir.

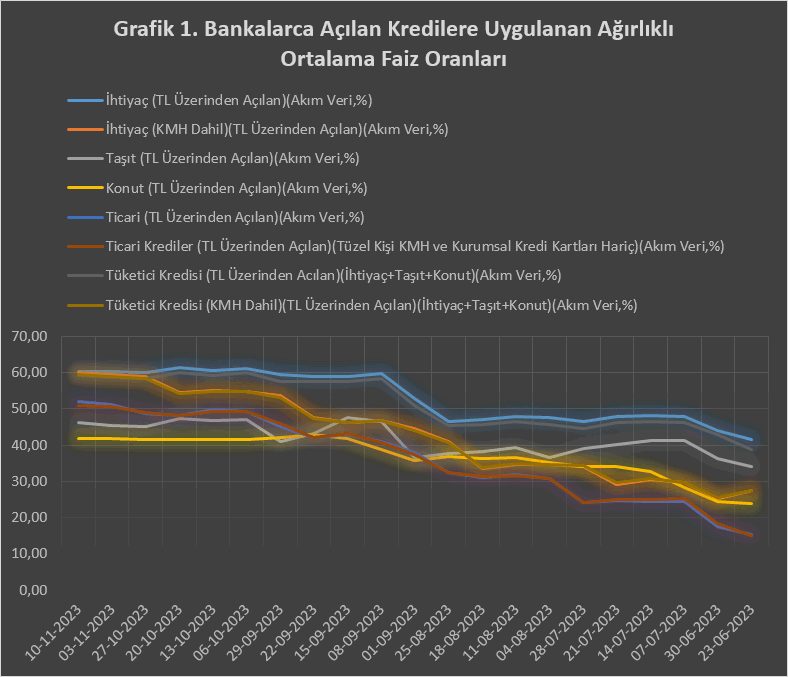

Örneğin 22 Haziran 2023 tarihli PPK toplantısından başlamak üzere 26 Ekim 2023 tarihli toplantıya kadar gerçekleşen periyodik toplantılarda politika faizi, Merkez Bankası tarafından kademeli olarak artırılarak %8,5’ten %35 seviyesine yükseltilmiştir.

Grafik 1’de, politika faizinin artmaya başladığı tarihler içerisinde, bankalarca açılan faklı türde kredilere uygulanan faiz oranlarının da, benzer bir artış eğilimine girdiği görülmektedir. Dolayısıyla MB politika faizindeki artışın zamana yayılmış biçimde borçlanma yoluyla gerek yatırım gerekse tüketim maliyetlerini yukarı çekeceği yorumu yapılabilir.

Politika Faizinin Borsa ve Yatırımlar Üzerindeki Etkileri Neler?

Politika faizinin borsa ve yatırımlar üzerindeki etkisinin ne şekilde olacağına değinmeden önce, genel bir kural olarak borsanın yüksek faiz ortamını tercih etmediğini belirtelim. Bu kural, her faiz artışının borsayı bir düşüş trendine sürükleyeceği anlamına gelmez, ancak özellikle devam eden faiz artışlarının borsayı frenleyebilecek bir faktör olduğunu gösterir.

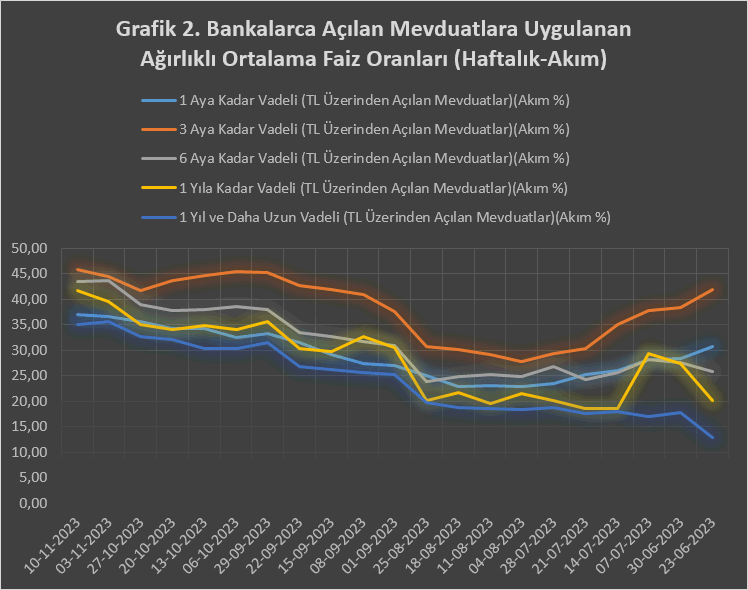

Peki, neden politika faizi ile borsa arasında böyle bir ilişki var? Şimdi bu soruyu irdeleyeceğiz, ancak bu sefer de politika faizinin yükseldiği dönemde mevduat faizlerinin buna nasıl bir tepki verdiğine göz atalım.

2. grafiğimizde de, politika faizlerinin %8,5’ten %35’e yükseldiği zaman zarfında, mevduat faizlerinin de benzer bir eğilim sergilediğini izliyoruz. Buradan şu şekilde bir çıkarım yapabiliriz: Sabit getirinin yükselmesi risk iştihanı azaltacaktır; çünkü örneğin mevduat faizlerin gitgide yükseldiği bir ortamda borsa yatırımları için mevduat getirisi de gitgide cazibesini artırarak iyi bir alternatif olmaya başlayacaktır. Böyle olunca da borsa yatırımcılarının bir bölümü, portföylerinin bir kısmını borsa yerine mevduat ya da benzeri bir sabit getirili yatırım aracına taşımak isteyebilirler. Elbette bunun diğer bir anlamı da borsadan para çıkısı demektir. Öte taraftan kredi faizlerinin yükselmesi ile birlikte borsadaki kredili alışların da azalması beklenebilir; ancak bu faktör, diğerine göre daha spekülatif bir etki olarak ele alınabilir.

Faizlerin yüksek seyretmesi genellikle doğrudan enflasyonist baskının olduğu bir ortamı çağrıştırır, çünkü yüksek faizler ekonomiyi soğutucu bir faktör olarak işlev görür. Temel amaç sürdürülebilir bir büyüme trendi ve kabul edilebilir bir fiyat istikrarı ortamıdır. Ancak, fiyat istikrarındaki denge bozulduğunda, merkez bankaları ekonomiyi soğutma pahasına faizleri yükseltme yoluna gidebilirler. Soğuyan ekonomi ise, borsada yer alan şirketleri de etkiler ve söz konusu şirketler yükselen borçlanma maliyeti dolayısıyla daha fazla finansal giderlere maruz kalabilir veya azalan toplam talep dolayısıyla gelirlerinde azalma yaşayabilirler ve bu etki, faizler ile borsa arasındaki ters ilişkiyi açıklayan bir diğer faktördür.

Borsa ile faiz arasındaki ters ilişkiyi doğuran bir diğer unsur da, yüksek faiz ortamında devlet tahvili gibi riskiz getiri araçlarının da getirisinin artacak olmasıdır. Risksiz getirinin artması, şirket değerlemelerinde indirgeme faktörünü artıracaktır. Diğer bir deyişle, diğer unsurlar sabitken getiri beklentisinin yükselmesi, şirket değerlemelerini aşağı taşıyacaktır.

Sonuç olarak yükselen faizler borsayı olumsuz etkilerken, düşen faizlerin ekonomik aktiviteye can suyu olması sebebiyle hisse senedi piyasaları da bundan olumlu şekilde etkilenir. Ancak bu ilişki de diğerleri gibi dolaylıdır ve mutlak değildir; çünkü borsayı etkileyen faktörler de diğerleri gibi çok değişkenlidir.

Sıkça Sorulan Sorular

Politika faizi, Türkiye Cumhuriyeti Merkez Bankası (TCMB) tarafından belirlenen ve diğer tüm faiz türlerine referans olarak kullanılan resmi faiz oranıdır. Bu oran, ekonomideki fiyat istikrarını sağlamak için kullanılan temel bir para politikası aracıdır. Günümüzde TCMB politika faizi olarak bir hafta vadeli repo ihale faiz oranını kullanır.

Piyasa faizleri, piyasada arz ve talep neticesinde serbestçe oluşan, çeşitli borçlanma araçları için oluşan faiz oranlarını ifade eder. Politika faizi ise, Merkez Bankası tarafından belirlenen ve diğer faiz türlerine yön veren resmi bir orandır.

Politika faizi, Merkez Bankası'nın Para Politikası Kurulu (PPK) organı tarafından belirlenir. Para Politikası Kurulu faiz kararları alırken arz-talep dengesi, parasal göstergeler, kredi büyüklükleri, istihdam ve diğer ekonomik faktörleri de içeren geniş bir bilgi kümesini değerlendirir.

Politika faizi, ekonomideki toplam talebi, kredi hacmini ve faiz oranlarını etkileyerek enflasyon ve döviz kurları üzerinde dolaylı etkiler yaratır. Faiz oranlarının artışı veya düşüşü, ülkeye olan sermaye akımları üzerinde belirleyici olan faktörlerden biridir ve bu da yerel paranın diğer para birimleri karşısındaki göreli değerini, yani döviz kurlarını etkiler.

Politika faizi, borsa üzerinde de etkilidir. Genel olarak borsanın yüksek faiz ortamını sevmediği söylenebilir; çünkü faiz oranlarının artarak özellikle yüksek reel getiri sunmaya başlaması, risk iştihanı düşürerek borsadan para çıkışı yaşanmasına sebep olabilir.