Omuz Baş Omuz (OBO) Formasyonu Nedir?

Teknik analizde kullanılan ve şu ana kadar tanımlanmış birçok formasyon türü bulunur ve bu formasyonlar, teknik analiz kitaplarında genellikle devam ve dönüş formasyonları olarak iki ayrı kategoriye ayrılmıştır. Formasyonların arkasında yatan temel mantık, fiyat grafikleri üzerinde oluşan farklı örüntülerin (patern) bizlere piyasanın gidişatı hakkında belirli ipuçları sağladığı ve bizlere piyasanın ne düşündüğü ile ilgili önemli şeyler anlattıklarıdır. Zira bu formasyonların benzerleri, milimetrik olarak aynı şekilde olmasa da, geçmişte çok defa ortaya çıkmış ve çoğunlukla aynı şekilde (elbette her zaman değil) sonuçlanmıştır.

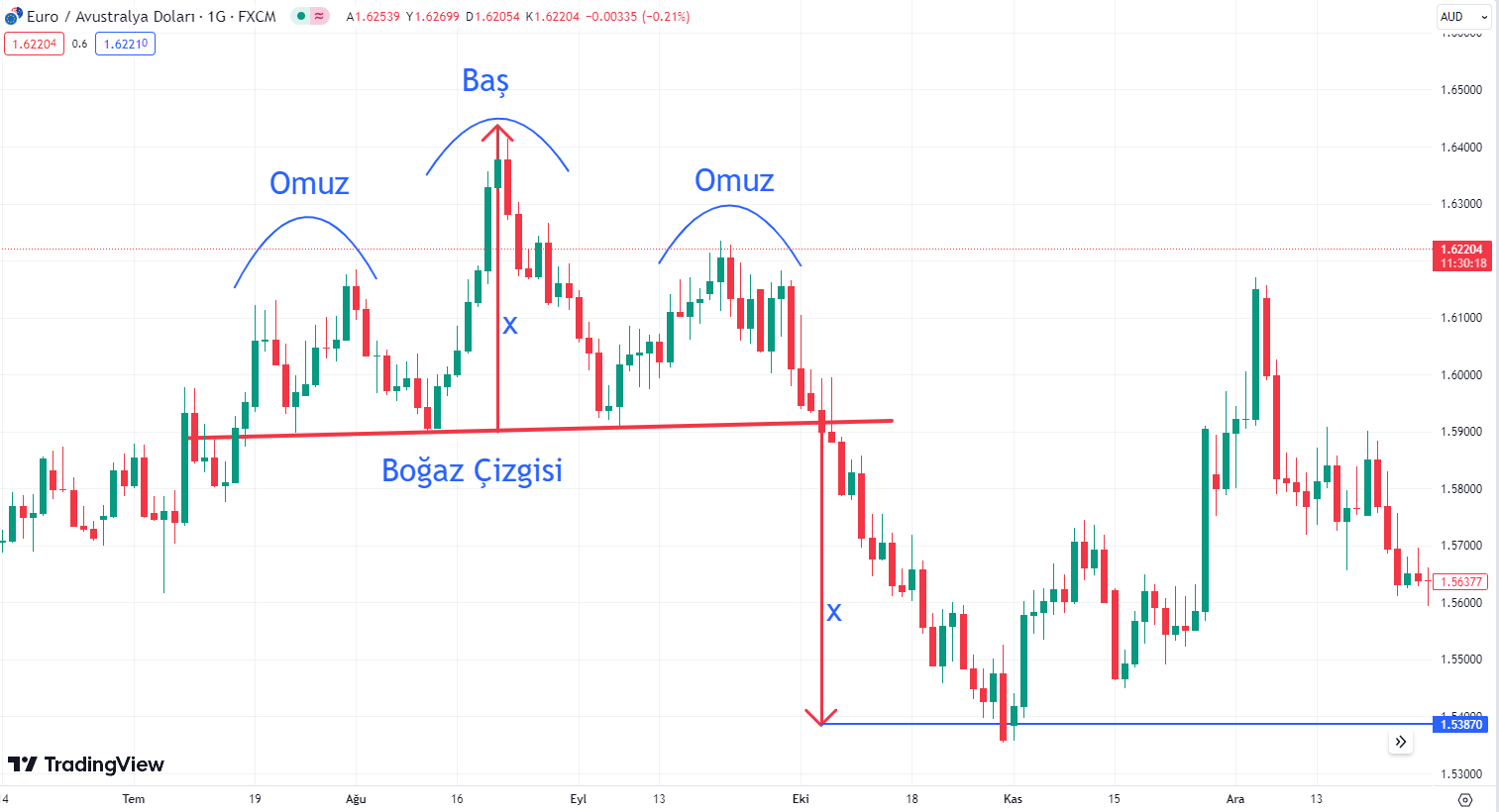

Grafik: EUR/AUD Paritesinde Omuz Baş Omuz Formasyonu

Omuz baş omuz ya da kısaltılmış haliyle OBO denilen formasyon da, teknik analizde karşımıza çıkan, tespiti son derece kolay ve piyasadaki yükseliş trendinin düşüş trendine dönüşünü haber veren en bilindik oluşumlardan birdir.

Omuz Baş Omuz Formasyonu Nedir?

Tipik bir omuz baş omuz formasyonu, bir yükseliş trendinin sonunda ortaya çıkar ve üç tepeli bir taban çizgisiyle karakterizedir. Bu üç tepeden en ortadaki zirvedir ve dolayısıyla tepeler arasında en yüksek (formasyonun baş kısmı) olanıdır. Birinci ve ikinci daha düşük tepe noktaları ise, formasyonun sırasıyla sol ve sağ omuz kısımlarını oluşturur. Son olarak üç tepenin de geri çekildiği yatay seviye ise, destek konumunda olan “boğaz çizgisi”dir. Tüm bu unsurlar bir araya geldiğinde oluşan şekil ise "omuz baş omuz formasyonu" olarak adlandırılır; çünkü görüntü, cepheden bakıldığında bir insanın başını ve omuzlarını anımsatır. Evet, adeta bir emoji gibi…

OBO formasyonu, yükseliş eğiliminin düşüş eğilimine dönüşü olarak yorumlanır. Başka bir deyişle, omuz baş omuz formasyonu görüldüğünde, piyasanın en azından baş ile boğaz çizgisi arasındaki mesafe kadar (formasyon yüksekliği) düşebileceği düşünülür. Bu bir tahmin mi? Esasında tahmin olup olmadığının bir önemi yok; önemli olan omuz baş omuz formasyonunu nasıl doğru kullanabileceğimizi bilmektir.

Omuz Baş Omuz Formasyonunun Anlattıkları

Her ne kadar mutlak bir sınıflandırma doğru olmasa da, neden örneğin bayrak formasyonları gibi bazı formasyonlar devam ve şimdi incelediğimiz OBO formasyonu gibi bazıları dönüş formasyonu sayılır ve genellikle o şekilde çalışır.

OBO formasyonunu düşünelim; bir yükseliş trendi içerisinde ilk önce olağan gibi görünen bir tepe oluşumu baş gösteriyor (sol omuz) ve ardından kâr realizasyonu dolayısıyla bir geri çekiliş yaşanıyor. Devamında öncekine göre daha yüksek bir tepe daha (baş kısım) ve hemen sonra öncekine göre daha sert bir satış dalgası… En nihayetinde baş kısmından daha alçak bir tepe (sağ omuz) ile bir yükseliş hamlesi ve sonunda düşüşe geçen bir piyasa… Bu size, yükselen bir piyasanın git gide zayıfladığını düşündürmedi mi? Aslında tam olarak formasyonun işaret ettiği de bu. Eğer üç tepe noktasının zirvesi de birbirine yakın olsaydı, buna OBO yerine, üçlü tepe noktası diyecektik. Diğer yandan üç tepe yerine iki tepeden oluşan bir formasyon karşımıza çıksaydı da, bu defa bu oluşumu ikili tepe ya da çift tepe formasyonu olarak isimlendirecektik. Ancak her birinde aynı hikaye çalışacaktı: Bir yükseliş trendi içerisinde, yeni zirveler yapamayıp güç kaybı görünümüne giren bir piyasa oluşumu.

Ve bir şey daha… OBO formasyonunda, formasyonun geçerliliğini kuvvetlendiren bir gösterge olarak işlem hacmi teyidi de oldukça önemlidir. Buna göre, yükselişten dönüşe geçmeye hazırlanan bir piyasada, işlem hacmi alışlarda zayıf, satışlarda ise giderek artmalıdır.

Borsada OBO Formasyonunun Rolü

Teknik analizin en önemli avantajlarından biri, bu yöntemin her piyasada aynı şekilde uygulanabiliyor oluşudur. Söz gelimi bir temel analist, döviz piyasasını yönlendiren temel verileri çok iyi biliyor olsa da, pamuk piyasasında alım-satım yapmak istediğinde hiçbir şey bilmiyor olabilir. Bu yüzden pamuk piyasası için sıfırdan başlarcasına, bir sürü rapor bulup okuması gerekir. Ancak teknik analist için durum farklıdır; yeni bir ürün ya da piyasayla ilgili fikir edinmek ya da alım-satım yapmak istediğinde, yapacağı tek şey, ekranına yeni bir grafik açıp, dağarcığındaki teknik analiz bilgisini, doğrudan bu yeni ürüne uygulamak olacaktır.

Doğrusu hepimizin odaklandığı piyasa aynı olmayabiliyor ve buna bağlı olarak cevabı aslında aynı olan sorular aklımızda farklı formlarda filizleniyor. Örneğin bir borsa yatırımcısı “Borsada OBO ne demek?” diye bir soru sorarken, aynı soru bir Forex yatırımcısının zihninde “Forex’te OBO ne anlama geliyor?” versiyonuna dönüşebiliyor. İşin gerçeği şu ki, teknik analizde bir tek OBO, yani omuz baş omuz formasyonu bulunuyor ve biz bunu tüm piyasalarda aynı şekilde uyguluyoruz.

Ancak borsada OBO formasyonu kullanımı için ufak ama önemli bir hatırlatma yapabiliriz: Teknik analiz verileri, tıpkı istatistik gibi, yeterli sayıda örneklem ile anlamlı hale gelir. Diğer yandan sığ ve likiditesi düşük piyasalarda (esasında bu da bir teknik analiz verisidir) her ürünün teknik görünümün yol göstericiliğine aynı anlamı yüklememek gerekir. Bu yüzden, örneğin EUR/USD paritesinde veya Bist 100 endeksinde karşımıza çıkan bir formasyon ile piyasası son derece sığ tekil bir hissede karşılaşacağımız bir formasyona eşit oranda güven atfetmek doğru olmayabilir.

OBO Formasyonunun Yatırım Stratejilerine Etkisi

"OBO nedir veya OBO ne demek?" gibi soruların ötesinde, bu formasyonun yatırım stratejilerinde nasıl kullanılabileceği sorusu oldukça kritiktir. Ayrıca OBO formasyonunu tespit eder ve yorumlarken nelere dikkat edeceğimiz de formasyonun başarılı kullanılabilmesi için çok önemlidir. Evet, piyasalarda hepimiz çok pragmatiğiz ve bu oldukça anlaşılır.

İlk olarak şu önemli noktaya dikkat etmemiz gerekiyor: Üçüncü tepeyi yapıp boğaz çizgisine doğru geri çekilmeye başlamış bir oluşum henüz OBO formasyonu değildir. En azından bu aşamada, oluşumu omuz baş omuz formasyonu olarak tespit edip ona göre pozisyon açmak doğru bir yaklaşım tarzı olarak değerlendirilemez. Bir formasyonun OBO olarak kabul edilebilmesi için, üçüncü tepe sonrasında geri çekilmenin yaşanması ve boğaz çizgisinin (yükselen işlem hacmi ile birlikte) kırılması gereklidir. Aksi takdirde formasyon tamamlanmamıştır ve bu nedenle OBO varmış gibi strateji oluşturmak yanıltıcı olabilir.

Bir OBO formasyonu tespit ederken dikkat edilmesi gereken en önemli husus da, tanımladığımız şeklin, sahiden OBO formasyonu özelliklerine uyup uymadığıdır. Hiç şüphesiz piyasaların kusursuz bir OBO çizmek gibi ne bir sorumluluğu ne de bir çabası var. Ancak yine de uyumluluk derecesi önemlidir ve bu yüzden nesnel bir gözle formasyonu değerlendirmek ve OBO formasyonuna uyum derecesi çok düşük oluşumların güvenirliliğinin de düşük olacağını unutmamak gerekir.

Fiyatlar boğaz çizgisiyle temsil edilen destek seviyesini aşağı yönde kırması durumda ise bu bizim için açığa satış yapmak için teknik anlamda uygun bir bölge olarak değerlendirilebilir. Elbette hiçbir teknik analiz aracını referans alarak açtığımız pozisyonu öyle bırakamayız. Bu yüzden pozisyona giriş yerimiz gibi, pozisyondan kârda ya da zararda çıkış seviyelerimizi de önceden planlamamız gerekiyor.

OBO formasyonuna dayanarak yaptığımız işlem için uygun zararı durdurma (stop loss) seviyesini de, aslında yine bize formasyonun kendisi işaret ediyor: Kırılarak destek seviyesinden direnç noktasına dönüşen boğaz çizgisinin üst bölgesi…

Öte taraftan kâr al seviyemizi de, pozisyona giriş seviyemiz ile zararı durdurma seviyemiz arasındaki mesafeye nispetle belirleyebiliriz ve attığımız taş (üstlendiğimiz risk) ürküttüğümüz kurbağaya (hedeflediğimiz potansiyel kâr) değmesi için, teknik analiz kitaplarında buradaki oranın en azından 2,5 olması önerilir. Yani zararı durdur seviyesi, pozisyona giriş seviyemizden 1 birim uzaklıktaysa, kâr al seviyemiz de pozisyona giriş yerimizin en az 2,5 birim uzağında olmalıdır.

Son olarak omuz baş omuz formasyonunun esasında bir de kendi kâr hedefi vardır ve bu da boğaz çizgisi ile baş kısmı arasındaki mesafe (formasyon boyu) kadardır. Diğer bir deyişle, OBO formasyonu oluştuktan sonra, piyasadaki düşüşün en az formasyon boyu kadar devam etmesi beklenir. Ancak, hedef bölgeye varmadan önce piyasanın geri dönme riski olduğu unutulmamalıdır ve bu olasılık göz önüne alındığında, belirli bir kâr oranına ulaşıldığında, bu kâr korumaya yönelmek akıllıca bir strateji olabilir. Bu nedenle, doğrudan formasyon hedefini kâr al seviyesi olarak belirlemek yerine, zararı durdur seviyemize oranla daha yakın bir noktada bir kâr al seviyesi belirlemek tercih edilebilir.

Diğer taraftan, formasyon hedefini göz ardı etmemek için, piyasa zararı durdur seviyemizi nispetle kâr al noktası olarak belirlediğimiz hedefe ulaştığında pozisyonu kapatmak yerine, stop seviyesini "takip edici stop loss"a dönüştürmek de ayrı bir strateji olarak uygulanabilir. Bu sayede, beklenen hedefe ulaşılmasa bile eldeki kârın bir kısmını koruma imkânı elde edilir ve potansiyel dönüş riskine karşı tedbir alınmış olur.