USD/JPY Paritesi İçin Sırada Ne Var?

Dünyanın ekonomik konjonktür olarak ikiye ayrıldığı süreçte, USD/JPY paritesinde de teknik anlamda büyük bir karar aşamasına gelindiğini görmekteyiz. Bir yandan ABD ve İngiltere’de faiz artırımına dair tartışma ve beklentiler piyasayı yönlendirmeye devam ederken, Euro Bölgesi ve Japonya’da parasal genişleme artacak mı yoksa mevcut seviyelerde mi kalacak sorusuna dair tartışmalar söz konusu. Tüm bu karmaşanın içinde en net görünüm piyasaların FED’in adımlarını izlediği. Bu nedenle de inceleyecek olduğumuz USD/JPY paritesinde, FED adımları ve Dolar endeksinin takibi gerek kısa gerekse orta ve uzun vadede etkili olabileceği için muhakkak ve dikkatli bir şekilde takip edilmelidir.

İçinde bulunduğumuz Eylül ayında, USD/JPY paritesi tam 16 yıllık bir trendi yıktı. FED’in ekonomik kriz sürecinden bu yana ilk kez faiz artırımına bu kadar yaklaşmış olması, yaklaşık 2 yıldır süren yükseliş maratonunun bu aşamaya kadar gelmesinde etkili oldu. Dikkatle takip ettiğimiz Dolar yükselişi ve 16 yıllık trendin mücadelesinde galip, Dolar olarak karşımıza çıktı.

Peki sırada ne var?

Sırada rekor seviyelerde tutunma çabasında olan Dolar endeksi ve yine bir o kadar kritik seviyelere ulaşmış bir USD/JPY paritesi var. Parite ikinci büyük testine hazırlanıyor. 16 yıllık trendin yıkılmasının ardından, gözler 14 yıldır devam eden düşüş trendi sınırlarında gezinen fiyatlamalarda. Bu nedenle özellikle Eylül ayının kapanışı ve Eylül ayının başıyla birlikte start verecek yoğun veri trafiğinin etkisi hissedilebilir.

Japonya tarafının paritenin içinde bulunduğu süreçten memnun olmaması mümkün değil. Seviye kriz dönemine 6 yıl içinde hiç bu kadar çok yaklaşmamıştı. Düşük enflasyonla savaşmaya devam eden ülkenin ekonomik yapısı bundan daha kötü olsa bile, ek teşvikler ancak pariteyi yukarı taşıyabilecek etkiler oluşturabilir. Bu konuda sürpriz gerçekleştirebilecek tek başlık olan satış vergileri başlığını izlemek yararlı olabilir. Kısacası Japonya’nın kendi ekonomisiyle savaşının devamı, hem arka planda hatta şu aşamada etkisiz, hem de pariteyi rahatlatıcı durumda.

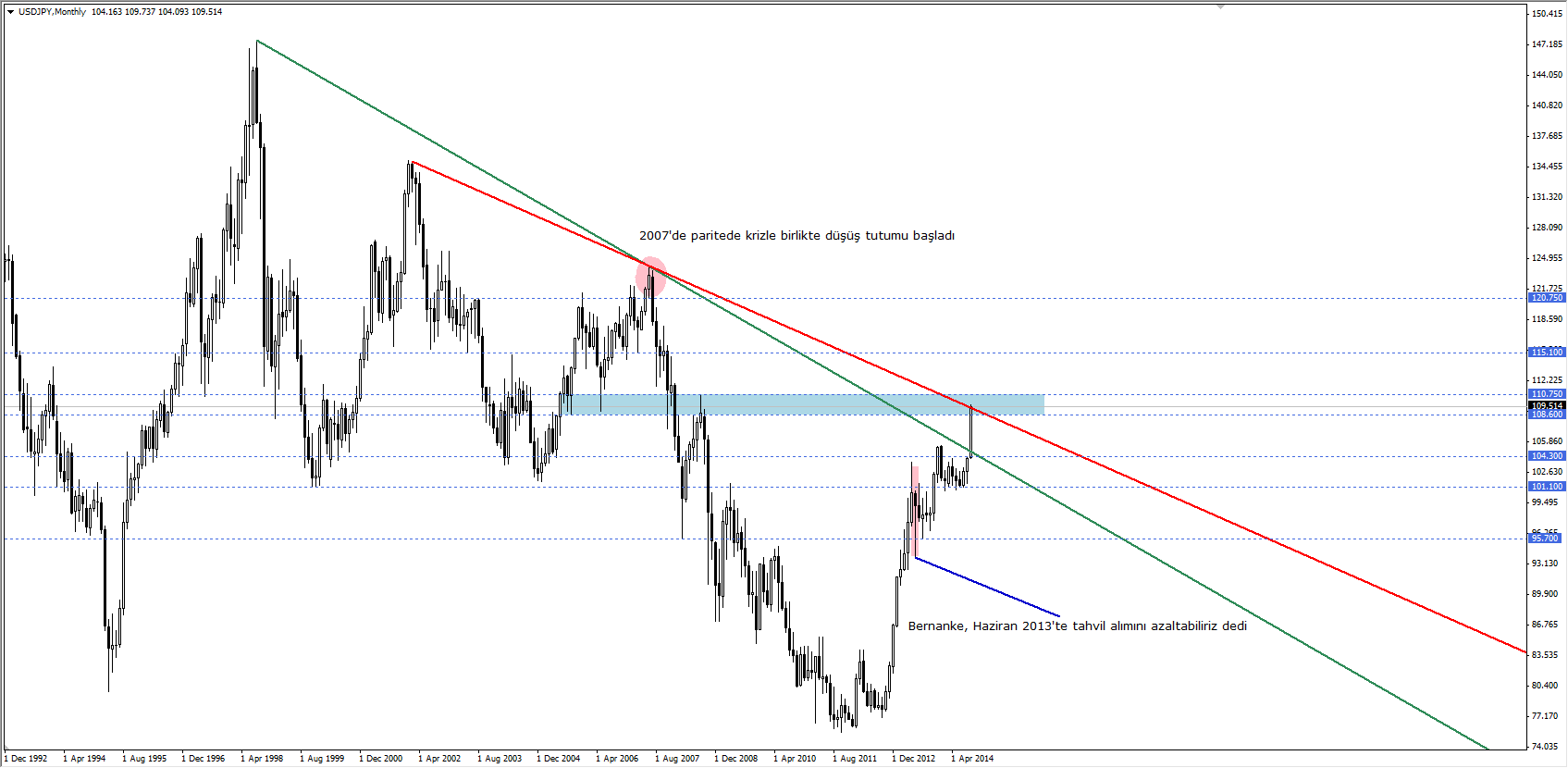

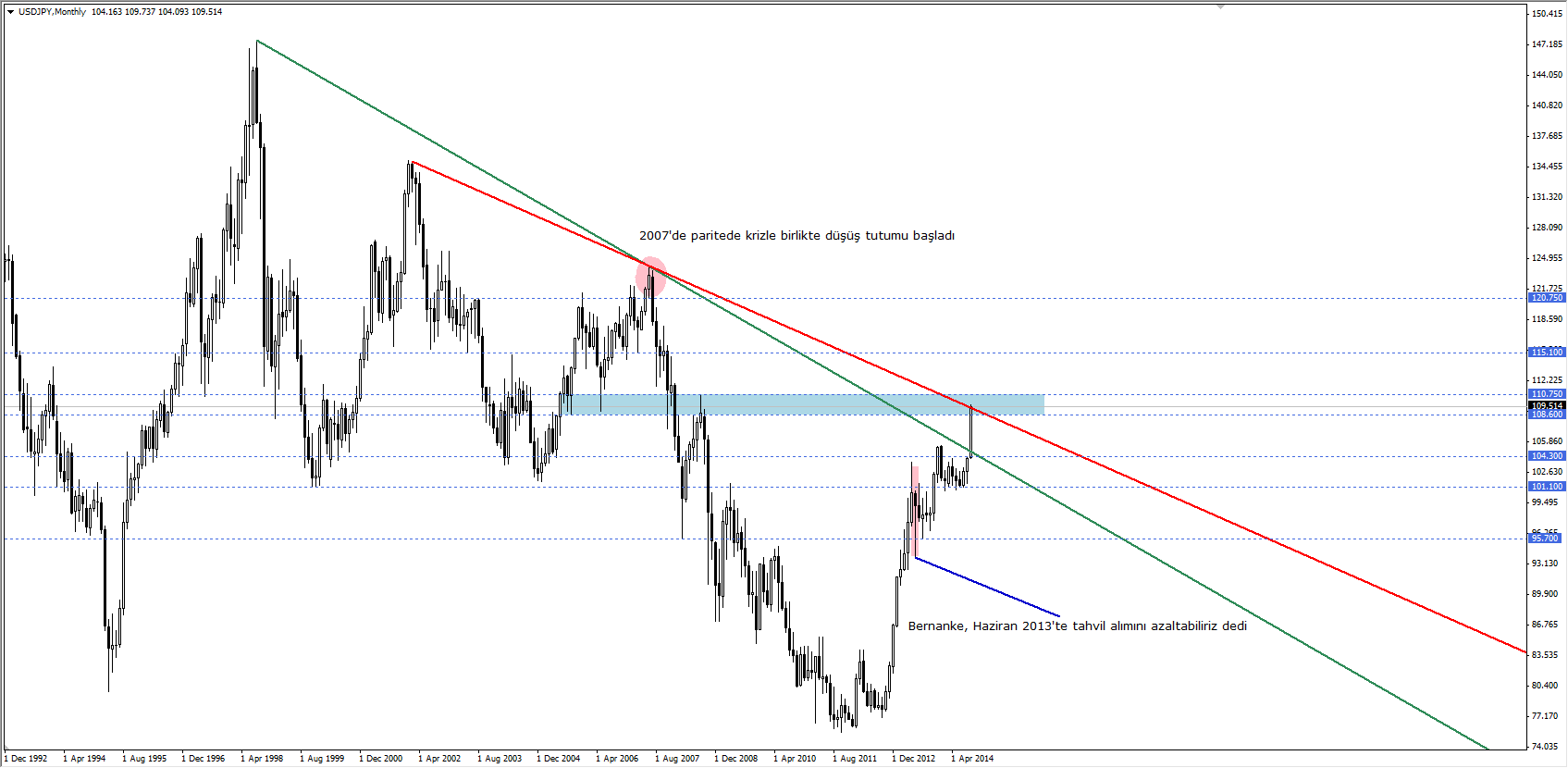

Teknik açıdan incelediğimizde, aylık grafikte 104,30 seviyesi üzerinde destek bularak oluşan yükseliş baskısıyla birlikte 16 yıllık düşü trendinin (yeşil) sonlanışı net olarak görülüyor. Oldukça sert yükselişin gerçekleştiği Eylül ayında şimdi de kırmızı renkle belirtilen 14 yıllık trendin sınırı olan 109,70 seviyesinin sınandığını görüyoruz. Bu süreçte, trendin sona erebilmesi için sadece bir aylık kapanış yeterli olamamakla birlikte, mavi ile belirttiğimiz 108,60 – 110,75 bandı kritik adımlarda karar aşamasını gösteren bölge konumunda yer alıyor.

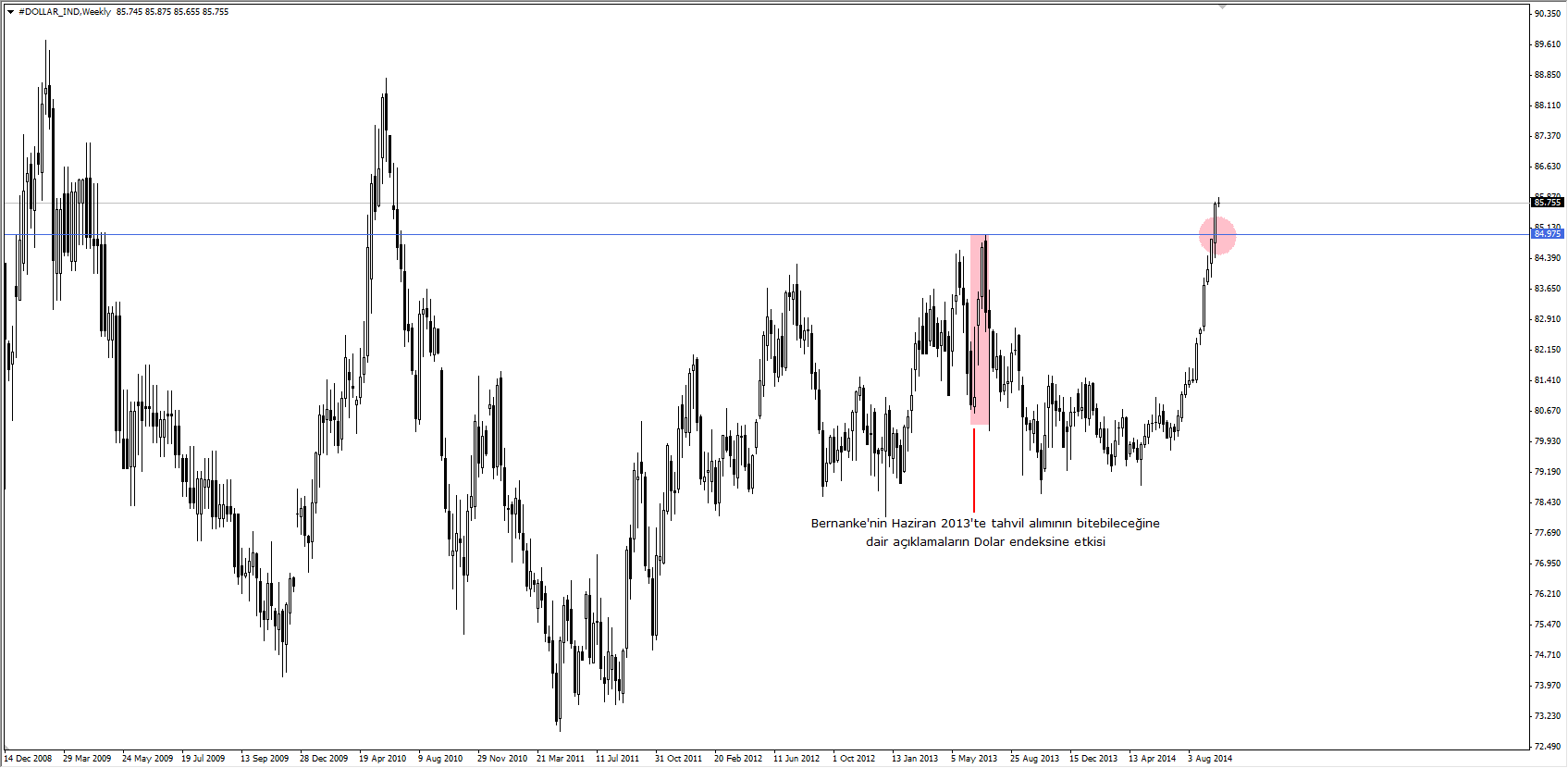

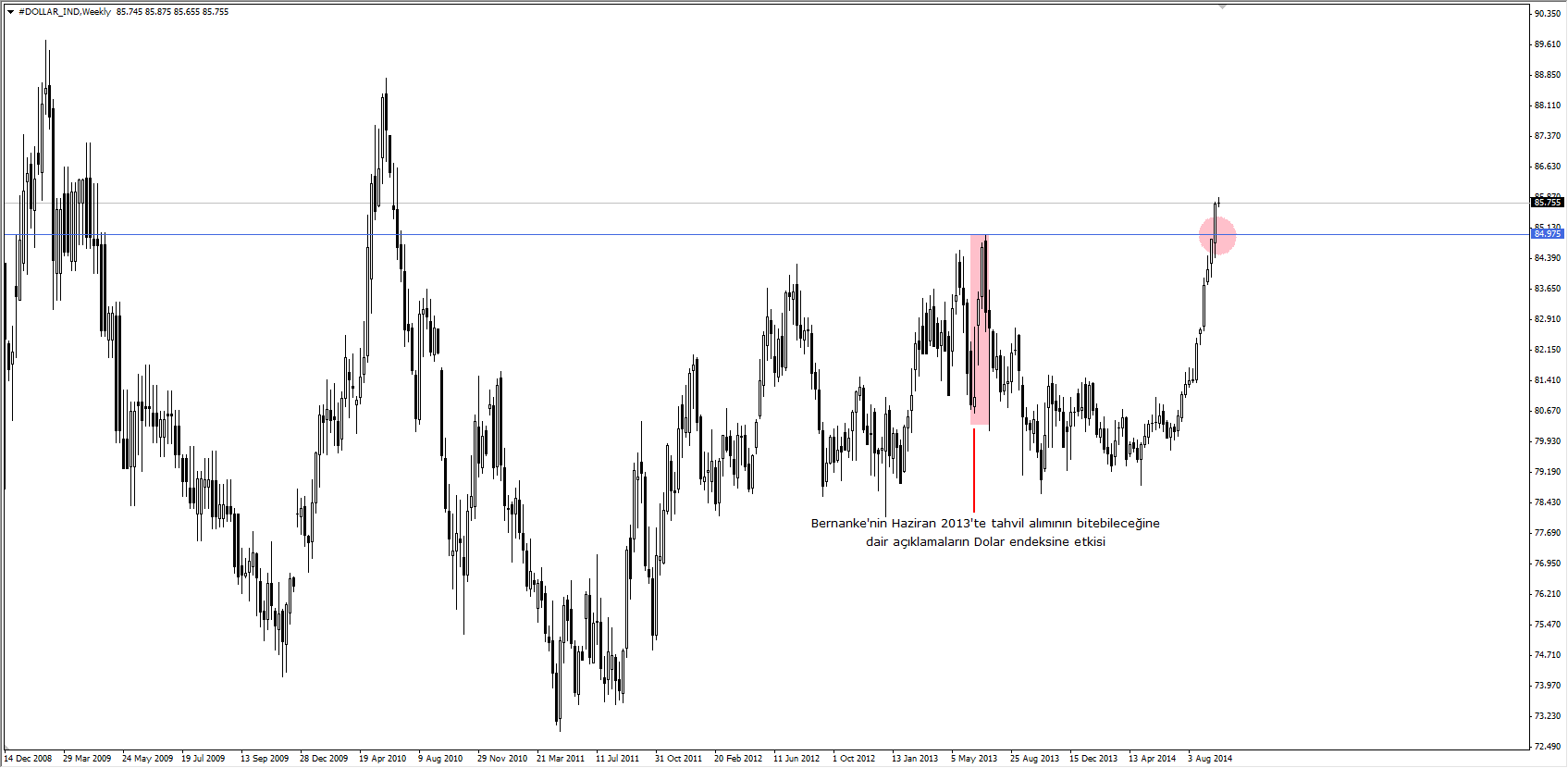

Paritede son 2 yıldır süren yükseliş baskısının devam etmesi gerek politikalar, gerekse trendlerin yıkılmasıyla son bulmaktadır. Ancak teknik açıdan incelediğimizde, mevcut yükseliş baskısının devamlılık sağlayabilmesi için 110,75 seviyesinin aşılması gerekmektedir. Bu durumla birlikte kriz sonrası paritede toparlanmayı engelleyen en önemli bariyerlerden birinin aşılmış olmasının etkisiyle, alımlar netlik kazanabilir. Bu süreçte, Dolar endeksinin, 2013 Haziran’ında eski FED Başkanı Bernanke’nin varlık alım programından çıkılacağına dair açıklamalarıyla geldiği seviyenin altına düşmemesi çok önemlidir.

Olası düşüş şaşırtmamalı, ama nereye kadar?

Paritede düşüş yönlü beklentilerin, teknik açıdan yükselişle eşit şartlara sahip olsa da, temel beklentiler yani FED’in faiz artırımına yönelik spekülasyonlar nedeniyle bir adım arka planda olduğunu söylemekte fayda var. Daha kısası, bunun olabilmesi için bir “sürpriz” ihtiyacı bulunuyor. Pek tabi ki olası tepki satışlarıyla birlikte aşağı yönlü hareketler de gözlenebilir. Ancak her trendin toparlanma ihtiyacı hissedeceği unutulmamalıdır.

Olası toparlanma ihtiyacı, mavi ile belirttiğimiz bandın geçilemediği süreçte destek bulabilir. Bu adımlarda, 108,60 seviyesinin yani bandın alt noktasının bu sürece tepkisi dikkatle takip edilmelidir. Çünkü sınırlayıcı etki, toparlanmanın yatay düzlemde yani 108,60 – 110,75 aralığında gerçekleşmesine neden olabilirken, 108,60 seviyesinin kırılması tepki satışlarına neden olabilir. Ve bu süreçte 104,30’lara kadar oluşabilecek bir geri çekilme, her ne kadar sürpriz ekonomik göstergelerle destek bulabilecek olsa da, teknik anlamda beklenmeyen bir sonuç olarak karşılanmamalıdır.

Kısa vadeli olarak değerlendirildiğinde, trendin sınırını oluşturan 109,70 seviyesinin önemi korunmaktadır. Seviyenin altında gerçekleşebilecek aylık kapanış aşağı yönlü beklentiler için teyit oluşturabilecekken, bu bölge üzerinde kapanış yükselişlerin devamı için destek oluşturabilir. Her iki yöndeki harekette de netlik bekleyebilmek için ise, başta belirttiğimiz üzere 108,60 – 110,75 bandının dışında gerçekleşebilecek fiyatlamalara ihtiyaç bulunmaktadır.

Dolar endeksinin etkisi ne durumda?

Aynı süreç içerisinde Dolar endeksini incelediğimizde, Bernanke’nin açıklamaları sonrasında yaşanan düşüş baskısına rağmen, endeksin destek arayışını sürdürdüğü dönemde USD/JPY paritesinin yükseliş baskısına karşı daha hassas olduğunu görüyoruz. Dolar endeksiyle bu süreçte ayrım yaşanmasının başlıca nedenleri arasında, Euro Bölgesi politikaları ve diğer faiz artırımı tartışmaları yaşanan İngiltere’ye dair etkileşimler olduğunu ifade edebiliriz.

İçinde bulunduğumuz Eylül ayında, USD/JPY paritesi tam 16 yıllık bir trendi yıktı. FED’in ekonomik kriz sürecinden bu yana ilk kez faiz artırımına bu kadar yaklaşmış olması, yaklaşık 2 yıldır süren yükseliş maratonunun bu aşamaya kadar gelmesinde etkili oldu. Dikkatle takip ettiğimiz Dolar yükselişi ve 16 yıllık trendin mücadelesinde galip, Dolar olarak karşımıza çıktı.

Peki sırada ne var?

Sırada rekor seviyelerde tutunma çabasında olan Dolar endeksi ve yine bir o kadar kritik seviyelere ulaşmış bir USD/JPY paritesi var. Parite ikinci büyük testine hazırlanıyor. 16 yıllık trendin yıkılmasının ardından, gözler 14 yıldır devam eden düşüş trendi sınırlarında gezinen fiyatlamalarda. Bu nedenle özellikle Eylül ayının kapanışı ve Eylül ayının başıyla birlikte start verecek yoğun veri trafiğinin etkisi hissedilebilir.

Japonya tarafının paritenin içinde bulunduğu süreçten memnun olmaması mümkün değil. Seviye kriz dönemine 6 yıl içinde hiç bu kadar çok yaklaşmamıştı. Düşük enflasyonla savaşmaya devam eden ülkenin ekonomik yapısı bundan daha kötü olsa bile, ek teşvikler ancak pariteyi yukarı taşıyabilecek etkiler oluşturabilir. Bu konuda sürpriz gerçekleştirebilecek tek başlık olan satış vergileri başlığını izlemek yararlı olabilir. Kısacası Japonya’nın kendi ekonomisiyle savaşının devamı, hem arka planda hatta şu aşamada etkisiz, hem de pariteyi rahatlatıcı durumda.

Teknik açıdan incelediğimizde, aylık grafikte 104,30 seviyesi üzerinde destek bularak oluşan yükseliş baskısıyla birlikte 16 yıllık düşü trendinin (yeşil) sonlanışı net olarak görülüyor. Oldukça sert yükselişin gerçekleştiği Eylül ayında şimdi de kırmızı renkle belirtilen 14 yıllık trendin sınırı olan 109,70 seviyesinin sınandığını görüyoruz. Bu süreçte, trendin sona erebilmesi için sadece bir aylık kapanış yeterli olamamakla birlikte, mavi ile belirttiğimiz 108,60 – 110,75 bandı kritik adımlarda karar aşamasını gösteren bölge konumunda yer alıyor.

Paritede son 2 yıldır süren yükseliş baskısının devam etmesi gerek politikalar, gerekse trendlerin yıkılmasıyla son bulmaktadır. Ancak teknik açıdan incelediğimizde, mevcut yükseliş baskısının devamlılık sağlayabilmesi için 110,75 seviyesinin aşılması gerekmektedir. Bu durumla birlikte kriz sonrası paritede toparlanmayı engelleyen en önemli bariyerlerden birinin aşılmış olmasının etkisiyle, alımlar netlik kazanabilir. Bu süreçte, Dolar endeksinin, 2013 Haziran’ında eski FED Başkanı Bernanke’nin varlık alım programından çıkılacağına dair açıklamalarıyla geldiği seviyenin altına düşmemesi çok önemlidir.

Olası düşüş şaşırtmamalı, ama nereye kadar?

Paritede düşüş yönlü beklentilerin, teknik açıdan yükselişle eşit şartlara sahip olsa da, temel beklentiler yani FED’in faiz artırımına yönelik spekülasyonlar nedeniyle bir adım arka planda olduğunu söylemekte fayda var. Daha kısası, bunun olabilmesi için bir “sürpriz” ihtiyacı bulunuyor. Pek tabi ki olası tepki satışlarıyla birlikte aşağı yönlü hareketler de gözlenebilir. Ancak her trendin toparlanma ihtiyacı hissedeceği unutulmamalıdır.

Olası toparlanma ihtiyacı, mavi ile belirttiğimiz bandın geçilemediği süreçte destek bulabilir. Bu adımlarda, 108,60 seviyesinin yani bandın alt noktasının bu sürece tepkisi dikkatle takip edilmelidir. Çünkü sınırlayıcı etki, toparlanmanın yatay düzlemde yani 108,60 – 110,75 aralığında gerçekleşmesine neden olabilirken, 108,60 seviyesinin kırılması tepki satışlarına neden olabilir. Ve bu süreçte 104,30’lara kadar oluşabilecek bir geri çekilme, her ne kadar sürpriz ekonomik göstergelerle destek bulabilecek olsa da, teknik anlamda beklenmeyen bir sonuç olarak karşılanmamalıdır.

Kısa vadeli olarak değerlendirildiğinde, trendin sınırını oluşturan 109,70 seviyesinin önemi korunmaktadır. Seviyenin altında gerçekleşebilecek aylık kapanış aşağı yönlü beklentiler için teyit oluşturabilecekken, bu bölge üzerinde kapanış yükselişlerin devamı için destek oluşturabilir. Her iki yöndeki harekette de netlik bekleyebilmek için ise, başta belirttiğimiz üzere 108,60 – 110,75 bandının dışında gerçekleşebilecek fiyatlamalara ihtiyaç bulunmaktadır.

Dolar endeksinin etkisi ne durumda?

Aynı süreç içerisinde Dolar endeksini incelediğimizde, Bernanke’nin açıklamaları sonrasında yaşanan düşüş baskısına rağmen, endeksin destek arayışını sürdürdüğü dönemde USD/JPY paritesinin yükseliş baskısına karşı daha hassas olduğunu görüyoruz. Dolar endeksiyle bu süreçte ayrım yaşanmasının başlıca nedenleri arasında, Euro Bölgesi politikaları ve diğer faiz artırımı tartışmaları yaşanan İngiltere’ye dair etkileşimler olduğunu ifade edebiliriz.

Eylül ayına ait kapanışın yanı sıra, yoğun veri takvimiyle başlangıç yapacak Ekim ayı ve önemli gelişmeleri dikkatle takip edilmelidir. Çünkü parite belirttiğimiz üzere kritik seviyelerde bulunuyor. Ve bu süreçte FED politikalarını takip ederek yükselişler sürecek ve bariz bir çaba oluşacak mı yoksa zayıflayan beklentilerle destek bulan satışlar mı ön plana çıkacak, bu soruların cevabı Ekim ayında bulunabilir. Özellikle ay sonunda gerçekleşecek FED toplantısı kararları ve öncesinde bu gelişmeye dair önemli verilerin yorumlanması fiyat hareketlerini etkileyebilir.