Trend Başlangıcı ve Bitişi Nasıl Tespit Edilir?

Teknik analiz denince akla gelen şeylerden ilki şüphesiz “trend” kavramıdır. “Trend dostunuzdur” cümlesini pek çok kez duymuşuzdur. Fakat her trendin bir sonu vardır. Bu dönemlerde, olası dönüş ve yeni trend oluşumlarını sağlıklı bir inceleme ile takip etmek önemlidir. Çünkü iki yönlü işlem konforunun bulunduğu FX piyasalarında, her yeni trend oluşumuna katkı sağlanabilmekte, bu da gerek karlılığı maksimize etmekte, gerekse riskin etkin yönetiminde büyük rol oynamaktadır. Fakat takibinin bu kadar öneme sahip olduğu piyasalarda, trendin bittiği süreci nasıl anlayabiliriz? İncelememizde, bu sorunun cevabını bulmaya çalışacağız.

Trendin kullanışlı olmasının ve teknik analizin en kalın harflerle belirtilen başlıklarından olmasının nedeni, çalışıyor oılmasıdır. Yapılan çalışmalarda, trend yönlü işlemleri bariz bir şekilde “diğer” stratejilere oranla başarıyı arttırdığı görülmüştür. Konumuzun iskeletini oluşturan konu ise, her zaman bir sonu olan trendin başlayış ve bitiş aşamalarını daha sağlıklı bir şekilde kavrayabilmekten geçiyor. Bu süreçte anahtar kelime “dönüş”. Dönüşü görebilmek, doğru yorumlayabilmek, trend ömrünü verimli kullanabilmemiz açısından önemlidir.

Trendler fiyat belli bir yöne hareket etmeye başladığında karşımıza çıkar ve bu tutumun devam ettiği süre de trendin ömrünü belirler. Ancak trendlerin sona ermeleri, daha doğrusu trendin sona ermesine yol açan dönüşlerin algılanması, bazen en profesyonel traderlar tarafından bile zorluk teşkil edebilmektedir. Bunun asıl nedeniyle, trendin bitişine yol açabilecek dönüşlerin başlangıç aşamalarının ilk evrelerinin, genellikle bir düzeltme hareketi olarak karşımıza çıkmasından kaynaklanmaktadır.

Dünyanın en çok tanınan analistlerinden John Bollliger’a göre bir trader, hayatı boyunca sadece iki defa trendin dip ya da tepesinden işlem gerçekleştirir. Bu yüzden de amaç, trendin

alt yada üst noktasından işleme dahil olmak değil, trendin alt ya da üst noktalarına yakın bölgelerde trend yönlü pozisyonlara dahil olmaktır. Bu nedenle mevcut trendler değerlendirilirken, sadece trendin test edilmesini beklemek yerine, destek ve direnç uygulamaları da gerçekleştirilerek, yine trend yönlü yeni fırsatlar oluşturulabilir.

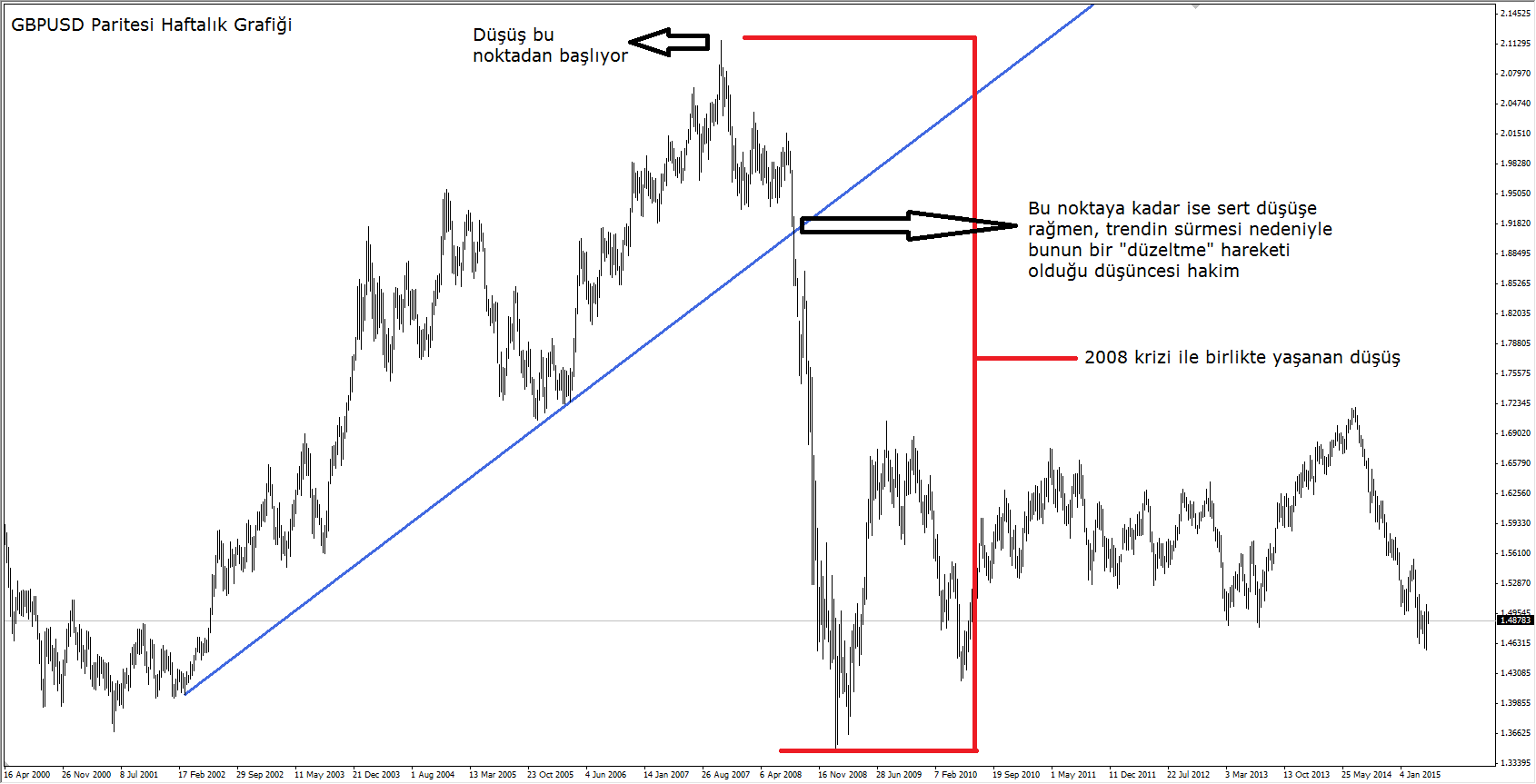

2008 krizindeki fiyatlamalarda bahsi geçen düzeltme süreciyle ilgili oldukça çarpıcı örnekler karşımıza çıkıyor. GBPUSD paritesinin haftalık grafiğini incelediğimizde, 2007 sonunda patlak veren krizin etkisiyle sert bir düşüş maratonu gerçekleştiği görülüyor. Ancak, yükseliş trendinin hala sürüyor olması, yükseliş beklentilerinin bu süre içerisinde korunmasına neden oluyor. Yükseliş trendinin bitişi sonrasında da benzer bir soru işareti olduğunu söyleyebiliriz. 2008 krizi ile sert düşüşlerle dip görülmesinin ardından hafif bir toparlanma eğilimi var. Ancak, bu durum da yine önceki örnek gibi, yükselişin bir düzeltme hareketi olabileceği gerçeğini ortaya çıkarıyor. Hali hazırda gördüğümüz üzere, paritede uzun süredir bir düşüş trendi mevcut.

Çok doğal bir şekilde, hiçbir trend sonsuz dek sürmez. Ancak bazen yönün belirlenemediği bant hareketleriyle de karşılaşırız. Bu süreçte de dönüşleri algılamak son derece

önemli olacaktır. Gerek bant hareketleri, gerekse trendlerde, yeni fırsatlar bakış açılarının (vadelerin) değişmesiyle karşımıza çıkabilir. Bazen GBPUSD paritesindeki trend bitişine yol açan fiyatlamaları, vadeleri değiştirerek de takip edebiliriz. GBPUSD paritesinde trendi kıran son düşüş eğilimi, trendi kırana dek 40 hafta etkili olmuştur. Bu vade içerisinde daha kısa vadelerde oluşan düşüş trendini takip eden yatırımcılar, kazanç elde ederken, dikkatleri sayesinde trendin kırılışına yol açan süreci de iyi değerlendirerek, çok önceden takip ettikleri trendden kazançlarını maksimize edebildiler.

Dönüşü Nasıl Erken Algılayabiliriz?

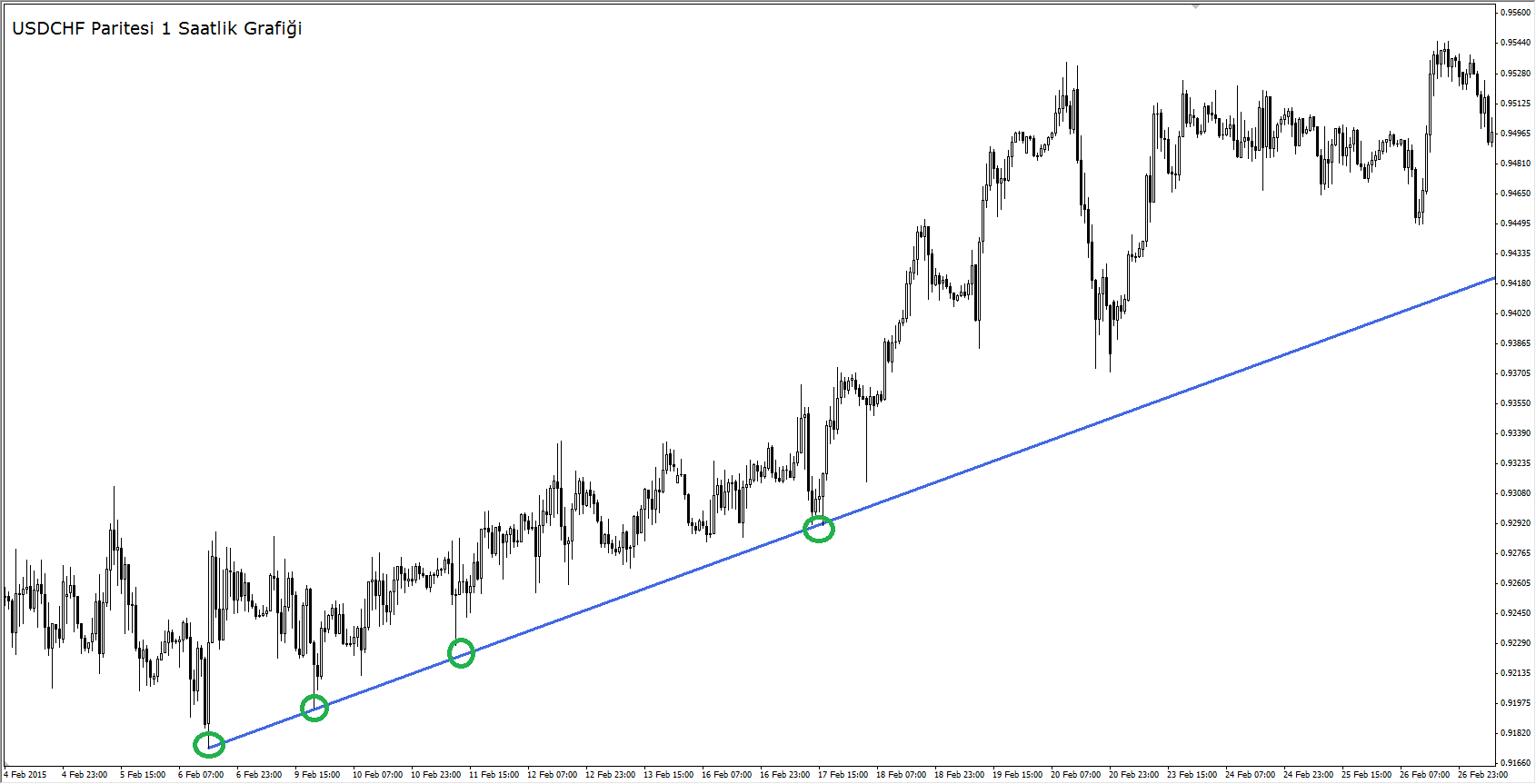

Bunlardan ilki, mevcut trendi belirlememize yardımcı olan araçlardır. Dolayısıyla ilk olarak, trend çizgisinin kendisini gösterebiliriz. Yükselişlerde en düşük seviyelerin birleştirilmesi, düşüşlerde ise en yüksek noktaların birleştirilmesi sonrası oluşturulan trendler, platform üzerinde hiç fark etmeden basit birer istatistik çalışması gerçekleştirmemize yardımcı olurlar.

Yukarıdaki USDCHF paritesi 1 saatlik grafiğini incelediğimizde, dip noktaların belli bir düzlemde, ilerleyen zaman dilimlerinde bir düzen doğrultusunda ilerlediğini görüyoruz. Buna göre, parite bu çizgi üzerinde kalmaya devam ettiği müddetçe, özellikle trend çizgisine yakın olunan fiyatlar, piyasada “ucuz” mantığı taşımaya ve alıma yatkın olmaya devam edecektir. Mevcut trendin bitmesi, her zaman yükseliş bitti anlamına gelmeyecektir. Fakat en azından, bu düzene göre fiyat hareketleri beklemek, bir adım daha zorlaşacaktır. Unutulmaması gereken kısım, biten trendlerde ısrarcı olmayı gerektirecek bir durumun olmayışıdır. Bir trendin bitişi yeni bir trendin başlangıcı demek olabilir ve FX piyasası, her iki yönde de işlem yapılabilen bir piyasadır.

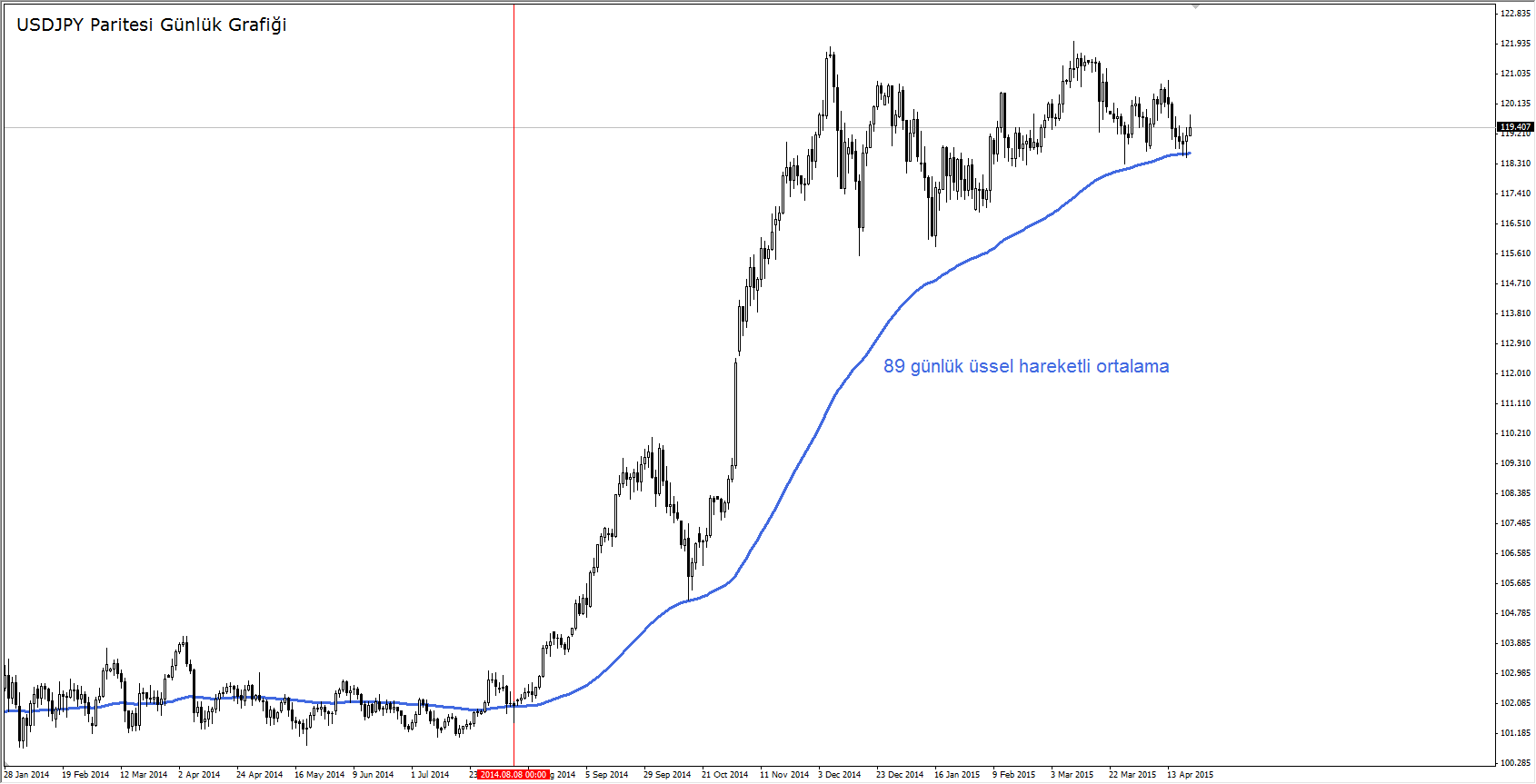

Trend takibinde kullanılan hareketli ortalamalar da benzer bir yapıya sahiptir.

89 günlük üssel (exponential) hareketli ortalama, paritede Ağustos 2014 tarihinden bu yana yükseliş eğilimini destekleyerek, trend göstergesi rolünü üstlenmektedir. Trend çizgisine benzer bir şekilde, burada da hareketli ortalama üzerindeki seyir sürdükçe, USDJPY paritesinde alım baskısının sürmesi beklenebilir.

Trend takipçilerinde dikkat etmemiz gereken husus, trend oluşumlarından bir süre sonra sinyal veriyor olmalarıdır. Yapı olarak böyle bir durumun karşımıza çıkması nedeniyle, osilatör adını verdiğimiz yardımcı araçlara da başvurulabilir. Mevcut fiyatın gücü hakkında bilgi veren osilatörler, genellikle bir merkez seviye veya normal hareket alanını belirten bant ile bu bandın dışındaki aşırı fiyatlama alanlarından oluşur. Trendin henüz tanımlanamadığı ortamlarda yardım sağlayan osilatörler, trend göstergeleriyle uyum sağladığı taktirde daha sağlıklı sonuçlar verebilir.

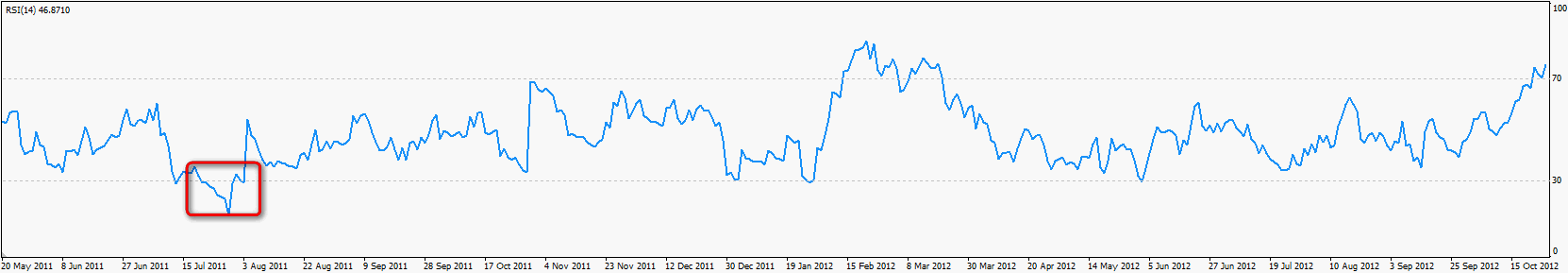

Osilatörler arasında en yoğun olarak kullanılanlar RSI ve MACD ve Stochastic’tir. Her teknik analiz yönteminde olduğu gibi, muhakkak osilatör kullanımında da denemelerle tecrübe

kazanılmalı ve bu tecrübe, backteste (geçmiş sonuçları değerlendirme) tabii tutulmalıdır.

RSI (Göreceli Güç Endeksi) indikatöründe 30 seviyesinin altından (aşırı satış bölgesi) çıkış çabasının oluştuğu süreç, düşüş trendinin bittiği ve yükseliş eğiliminin başlayabileceği ile ilgili teyit niteliği oluşturabilir.

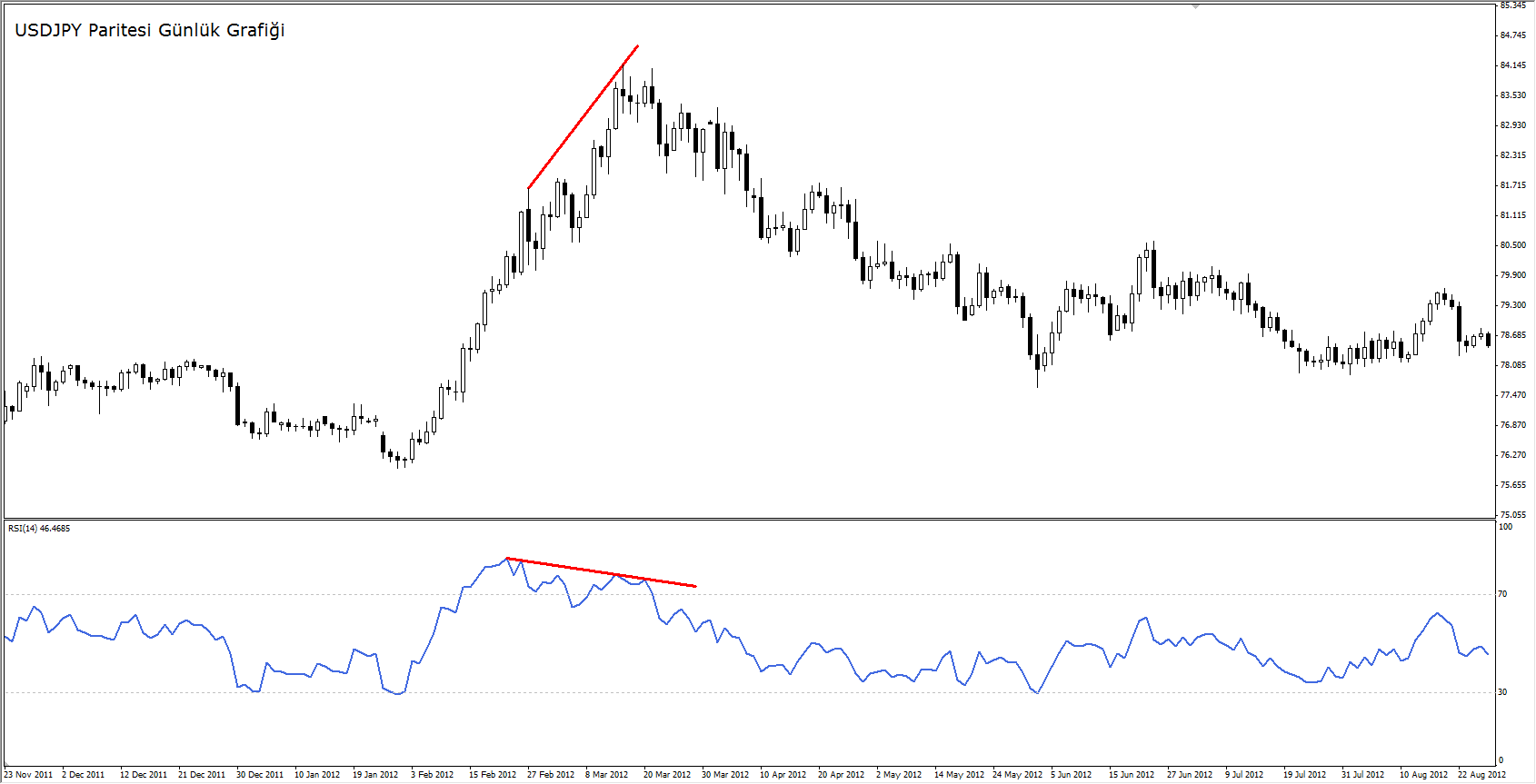

Trend takibi sağlayan indikatörlerle birlikte kullanıldığında daha sağlıklı sonuçlar verdiği görülen osilatörler ve fiyat hareketleri arasındaki uyumsuzluklar görmemize neden olabilir. “Divergence” adı verilen bu kavram, trend değişimlerinde etkili olabilir.

Grafikte USDJPY paritesinin yükselişini hala sürdürmekte olduğu fiyatlamalara karşın, RSI’da aşırı alım bölgesinde baskı oluşarak bir “divergence” karşımıza çıkmış. Bunun sonrasında ise, yükseliş trendinin zirve yaptığını ve düşüş trendine başladığını görüyoruz.

Dönüşleri Sadece Teknik Analiz Göstermez

Teknik analizler piyasa kararlarının istatistiksel çalışmasını yapabilmemiz açısından ortam hazırlarken, bu fiyatlamalara yol açan gündemin takibi de trendlerin gidişatı konusunda belirleyici olabilmektedir. Özellikle trendi belirleyen faktörler ile ilgili önemli gelişmeler, ekonomi takvimi rakamları gibi değişkenler, dikkatle takip edilmelidir.

Trendin belirlenmesi ve takibi sürecinde risk yönetiminin de önemli bir konu olduğunu belirtmiştik. Gündeme ilişkin gelişmelere değindiğimizde, özellikle risk yönetiminin böyle zamanlarda daha da kritik hale geldiğini, trendi ve yatırımcı sermayesini tehdit edebilecek volatilitenin ortaya çıkabildiğini görüyoruz. Buna bağlı olarak da, trende göre zarar durdurma noktalarının daha sağlıklı belirlenmesi veya hareketlilik geçene dek pozisyon miktarının azaltılması gibi seçenekler daha etkili bir şekilde değerlendirilmelidir.

Teknik analizin en önemli kavramlarından olan Trendin tanımlanma ve takibi sürecinde uzmanlaşmak, karlılığı artırma ve riski yönetme konusunda daha profesyonel kararlar alınmasına yardımcı olmaktadır. Başlangıç aşamasında ve sonrasında, özellikle dikkat ile farklı bakış açıları (vade) değerlendirmeleri yapabilmek önemlidir. En önemli faktörlerden biri de, gerekli disiplinle birlikte yeteri kadar deneme yapılmasıdır.