Merkez Bankaları Haftası: ABD, İngiltere, Japonya ve Kanada’da Faiz Kararları İzlenecek

Piyasalar yılın en yoğun gündeme sahip haftalarından birine hazırlanıyor. ABD’de son dönemde zayıflayan istihdam göstergeleri ve kontrol altında görünen enflasyon ile birlikte artan faiz indirim beklentileri, son dönemde risk iştahını belirleyen ana unsur durumunda. Hafta ortasında gerçekleşecek Fed beyanatının yanı sıra, İngiltere, Japonya ve Kanada tarafındaki para politikası beyanatları, ülke para birimleri ve endeksleri üzerinde etkisini hissettirebilir.

Merkez bankaları beyanatları ile birçok varlık fiyatının da hareketlenmesi bekleniyor. Öne çıkması beklenen varlıkların teknik görünümünü değerlendirdiğimiz rapora aşağıdaki bağlantıdan ulaşabilirsiniz;

Merkez Bankaları Öncesi Öne Çıkan Varlıklarda Teknik Görünüm

Fed: İndirim Neredeyse Kesin, Gözler Sonraki Adımlara İlişkin İpuçlarında

ABD’de son dönemde zayıflayan işgücü piyasası, Fed’in faiz indirim beklentilerini gittikçe güçlü hale getirdi. Enflasyon hedefin üzerinde kalmasına karşın, kontrol altında bir izlenim vererek, sadece Eylül toplantısı değil, yılın devamındaki toplantılar için de faiz indirim tahminlerini canlı tuttu. Neredeyse kesin olarak görülen Eylül indirimi ihtimali nedeniyle özellikle sonraki toplantılara ilişkin yönlendirmeler önemli olacak.

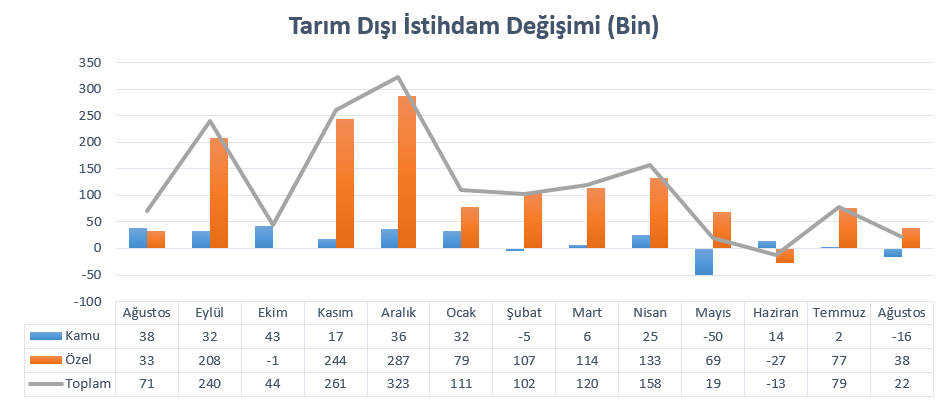

Yukarıdaki grafikte istihdam artış hızının kademeli olarak yavaşladığı görülebilir. Burada en büyük sorunlardan biri, işgücü piyasasındaki zayıflığın faiz etkisinden mi yoksa tarifelerden bir kaynaklandığının net olmaması. Faiz indirimleri ardından enflasyon riskinin sürmesi bu konuya endişe kaynağı olabilir.

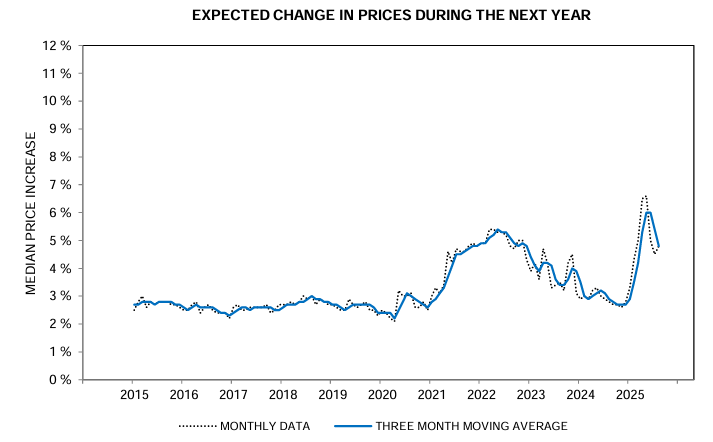

Enflasyon tahminleri son dönemde hız kaybetse de, hala yüksek kalmaya devam ettiği gibi, son ayda yükseliş eğilimi de gösterdi. Grafikte Michigan Üniversitesi’nin hazırladığı ankette yer alan 12 aylık enflasyon tahmini görünümü incelenebilir. Mavi çizgi tahminlerin üç aylık ortalamasının seyrini gösterirken, siyah kesikli çizgi son verilerin seyrini temsil ediyor.

Piyasalar 25 baz puanlık faiz indirimine hali hazırda kesin gözüyle bakıyor. Öte yandan yıl sonuna kadar toplamda 75 baz puan faiz indirimi beklentisi mevcut. Dolayısıyla gelecek haftaki toplantı sonrasında 50 baz puan daha indirim bekleniyor. Fed ise Haziran projeksiyonunda toplamda 50 baz puanlık indirim öngörüsünde bulunmuştu. Yukarıda görülen projeksiyon tablosunda, 3,9’luk yıl sonu faiz tahmininin korunması, Fed’in mevcut koşullarda bile toplamda 50 baz puan indirimi tahminini sürdürdüğünü gösterecek. Dolayısıyla bu durum dolarda yükselişe ve endekslerde kar satışlarına neden olabilir. Ancak 3,4 bölgesine revize edilecek medyan değer, toplamda 75 baz puan indirim ile Fed’in piyasa beklentileriyle uyumlu hareket ettiğini gösterecek.

İki faiz indirimi konusunda piyasada bir konsensüs söz konusu. Ancak 75 baz puan indirim konusunda tam bir görüş birliği yok. Dolayısıyla bu konuda netleşecek tablo fiyatlamalar üzerinde etkisini hissettirecektir.

Beyanat ve projeksiyonların yanı sıra, nokta tahmin tablosu, iki güvercin üye dışında daha fazla faiz indirimi konusunda görüş birliği sağlanıp sağlanmadığı hakkında da fikir verecek. Bu nedenle beyanat ve sonrasında Fed Başkanı Powell’ın konuşmasını yakından takip ediyor olacağız.

İngiltere Merkez Bankası: Faizde Değişiklik Beklenmiyor, Gündem Bilançoda

İngiltere Merkez Bankası BoE para politikası beyanatı 18 Eylül Perşembe günü gerçekleşecek. Banka’nın 4% düzeyindeki politika faizini sabit tutmasına neredeyse kesin gözüyle bakılıyor. Swap piyasaları yıl sonuna kadar herhangi bir faiz değişikliğini de oldukça düşük olarak görüyor.

Fakat göstergelerde karışık seyir sürüyor ve bu durum, Para Politikası Kurulu’nun oybirliğine gölge düşürebilir. Genel olarak sabit kalması gerektiği yönünde oy kullanan üye sayısının baskın kalması beklense de, artan işsizlik ve büyümedeki baskılanma gerekçeleriyle güvercin olduğu bilinen iki üye, Dhingra ve Taylor’ın indirim yönünde oy kullanması sürpriz olmayacak.

Banka’nın göstergelere yaklaşımında da değişiklik beklenmiyor. Dolayısıyla kademeli ve verilere bağlı politika rotası sürebilir. Ancak bilanço konusunda belirsizlik söz konusu. Varlık Alım Programı üç yıl boyunca yılda 100 milyar sterlin azaltıldı. Vadesi yaklaşan tahvilleri önümüzdeki on iki aylık süreçte bilançoyu 50 milyar sterlin daha azaltacağı biliniyor. Dolayısıyla bundan sonraki süreçte yeni tahvil satışı konusuna nasıl yaklaşılacağı merak ediliyor.

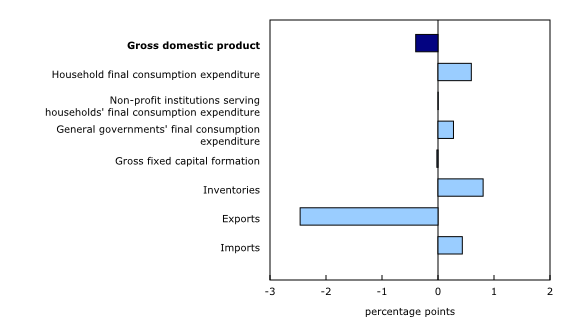

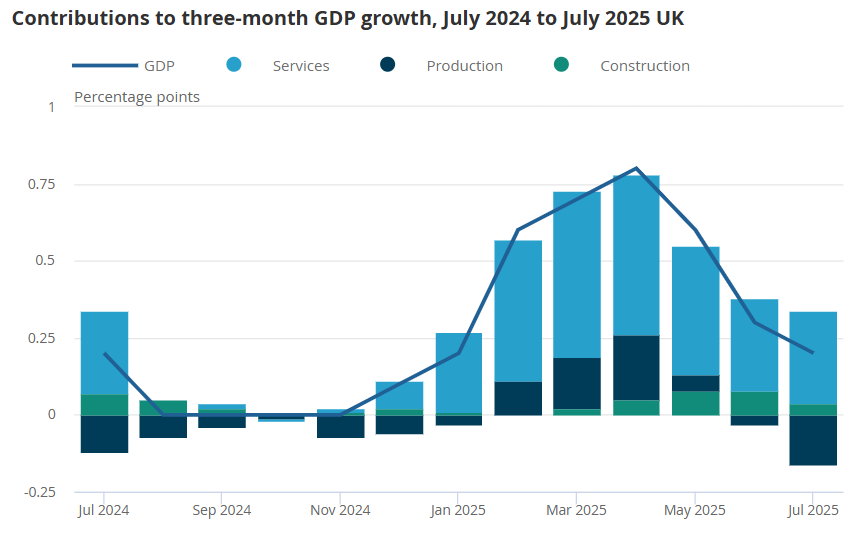

Aşağıdaki grafikte, bir sonraki adımın neden indirim yönünde olduğuna ilişkin gerekçelerden zayıf büyümenin seyri ve buna etki eden sektörler görülebilir. Özellikle imalat sektöründe daralmanın sürmesi, yapı ve hizmet sektöründeki görece istikrarlı seyri gölgede bırakıyor.

Japonya Merkez Bankası: Değişiklik Beklenmiyor, Ekim İçin Sinyal Gelecek mi?

Japonya Merkez Bankası BoJ, Ocak ayındaki 25 baz puanlık faiz artırımından bu yana politikasında değişiklik yapmadı. Faiz 2008’den bu yana en yüksek borçlanma maliyetlerini temsil ediyor. Bu süreçte enflasyon kademeli şekilde 3,1%’e gerilerken, BoJ’un anketinde enflasyon tahminleri 2. çeyrekte 2,5%’ten 2,4%’e geriledi. Bu aşamada Tokyo enflasyonunun da kademeli şekilde gerilemesi ılımlı bir tablo oluşturdu.

ABD’nin tarifeleri sonrası ihracatta oluşan kırılganlık nedeniyle fiyatlarda baskı görülürken, Cuma günü gerçekleşecek beyanatta Banka’nın faiz değiştirmesi beklenmiyor. Ancak Ekim ayında faiz artırım beklentilerinin ağırlık kazandığı görülüyor. Dolayısıyla sonraki toplantı için verilecek mesajlar önemli olacak. Ek olarak Japonya’da Başbakan Ishiba’nın istifası sonrası artan belirsizlik nedeniyle, şahin mesajlar verilme ihtimalinin baskılanmış olma durumu da göz ardı edilmemeli.

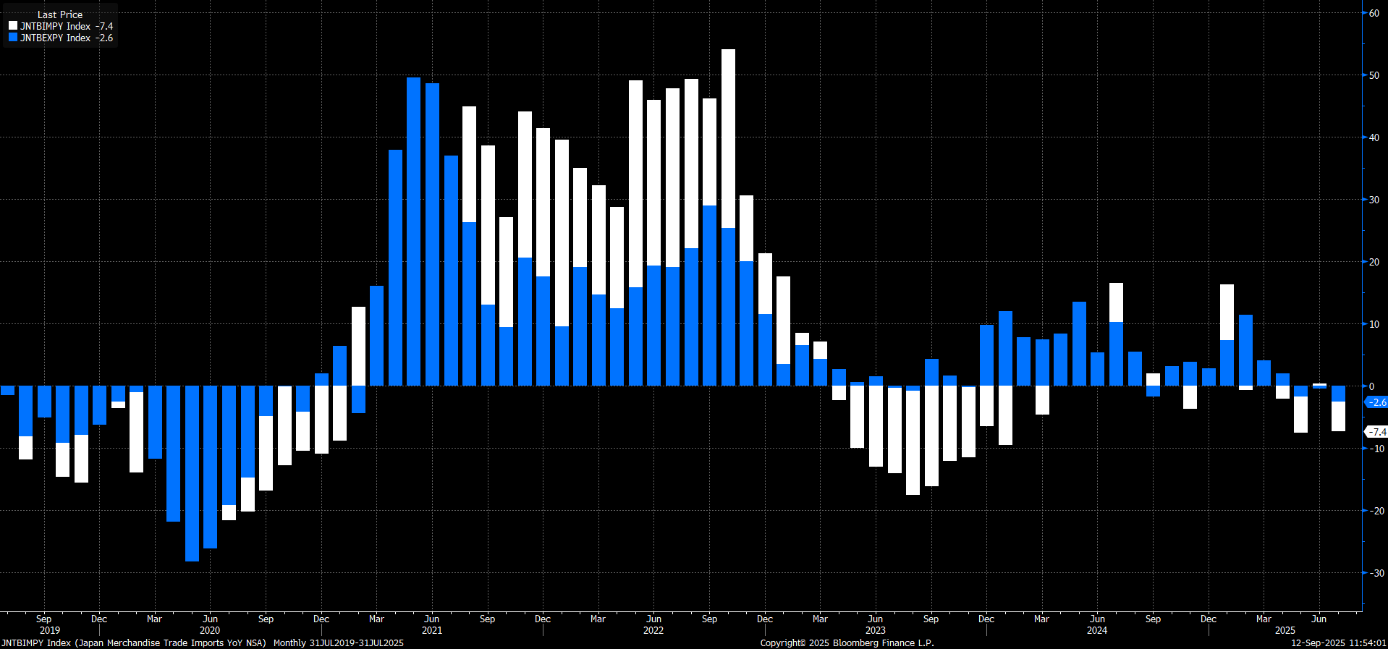

Aşağıdaki grafikte ihracatta Mart – Nisan dönemiyle birlikte başlayan zayıflık görülebilir. Daha şiddetli zayıflık ithalat kaleminde görülüyor.

Kanada Merkez Bankası: Göstergelerdeki Zayıflık Ardından Faiz İndirimi Bekleniyor

Kanada Merkez Bankası BoC, Temmuz toplantısında piyasa beklentilerine paralel olarak faiz oranını 2,75% düzeyinde tutmuştu. Böylelikle 2024’ün Mayıs ayında başlayıp Mart ayında sona eren faiz indirim patikası ardından son üç toplantıda değişiklik yapılmamıştı.

Bu aşamada enflasyon 1,7% düzeyinde stabil bir seyir izlerken, büyümeye yönelik göstergelerde zayıflık dikkat çekmişti. İşsizlik 7,1% ile son dört yılın en yüksek seviyelerine ulaştı. Ayrıca ekonomi ikinci çeyrekte 0,4% daralma gösterdi. Büyümede tarife etkisiyle de oluşan ihracat daralması büyük yol oynamıştı.

Büyümeye yönelik kaygıların ve stabil enflasyonun etkisiyle BoC’un bu toplantıda politika faizini 2,75%’ten 2,50%’ye düşürmesi bekleniyor. Swap piyasaları bu senaryoya kesin gözüyle bakıyor. Beyanat 17 Eylül Çarşamba günü gerçekleşecek.