ECB Faiz Kararı: Faiz İndiriminde Şahin Duruş Olabilir mi?

Euro Bölgesi yıllık enflasyonu, Eylül’de 2021’den bu yana ilk kez 2%’nin altına indi. Aynı dönemde çekirdek enflasyon daha katı kalsa da, önceki yılın aynı döneminde 4%’ün üzerindeki enflasyon 2,7%’ye kadar yavaşladı. Bununla birlikte Avrupa Merkez Bankası ECB’nin gelecek haftaki toplantısında 25 baz puan faiz indirmesi bekleniyor. 14 Ekim Cuma itibariyle swap piyasaları bu senaryoyu yaklaşık 96% ihtimalle fiyatlamış görünüyor. GCM Yatırım Araştırma Departmanı olarak beklentimiz de bu yönde bulunuyor.

ECB faiz indirim süreciyle ilgili hiçbir açıklamada aceleci olunacağı mesajını vermedi. Toplantıdan toplantıya karar verileceği konusunda da oldukça emin bir tutum sergiledi. Banka’nın faiz indirimine yönelik beklentileri destekleyen ana kalemler manşet enflasyon ve ekonomik aktivitenin yavaşlama hızını artıracağı endişesi.

Ancak faizin değişmemesi gerektiği görüşünü destekleyen başlıklar da güncelliğini koruyor. Çekirdek enflasyon ve bunun içinde yer alan hizmet enflasyonundaki katılık, ücret seviyeleri ana nedenler olarak takip ediliyor.

Özetle gerileyen enflasyonun piyasa beklentilerini neredeyse kesinleşmiş bir faiz indirimini fiyatlamaya itmesinin de etkisiyle, ECB’nin faiz indirimi kararı sürpriz olmayacak. Ancak sonraki toplantılar için bu yönde bir baskıyı hafifletmek adına, görece şahin açıklamalar gelmesi de sürpriz olmayacak. Çünkü normal şartlarda Eylül toplantısındaki faiz indiriminden bu yana en faiz indirimi kararı için önemli bir gösterge değişikliği oluşmadığını, ancak bunun büyümeyi desteklemek için alınabilecek bir karar olduğunu düşünüyoruz.

25 baz puanlık faiz indirimi gerçekleştiği takdirde mevduat faiz oranı 3,25%, ana refinansman oranı 3,40%, marjinal borç verme oranı 3,65%’e gelmiş olacak.

Haftanın en önemli gelişmesi Avrupa Merkez Bankası ECB Faiz Kararı ve Başkan Lagarde konuşması olurken mevcut kararların EURUSD paritesi ve DAX40 endeksi üzerinde etkili olması beklenmektedir.

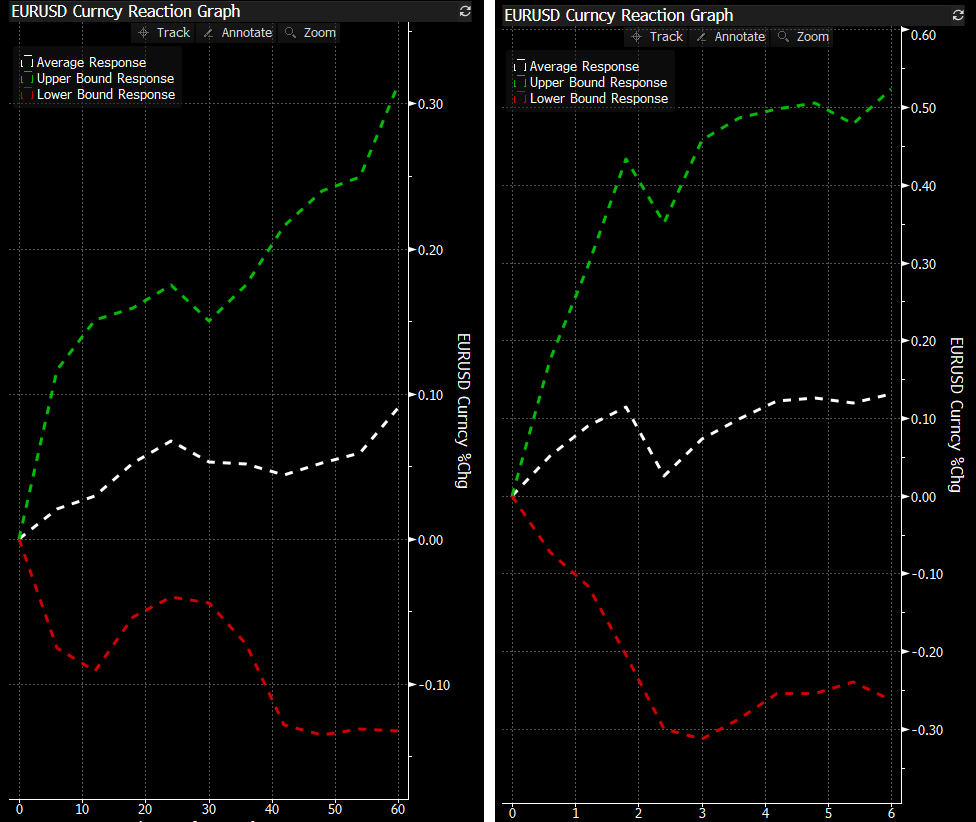

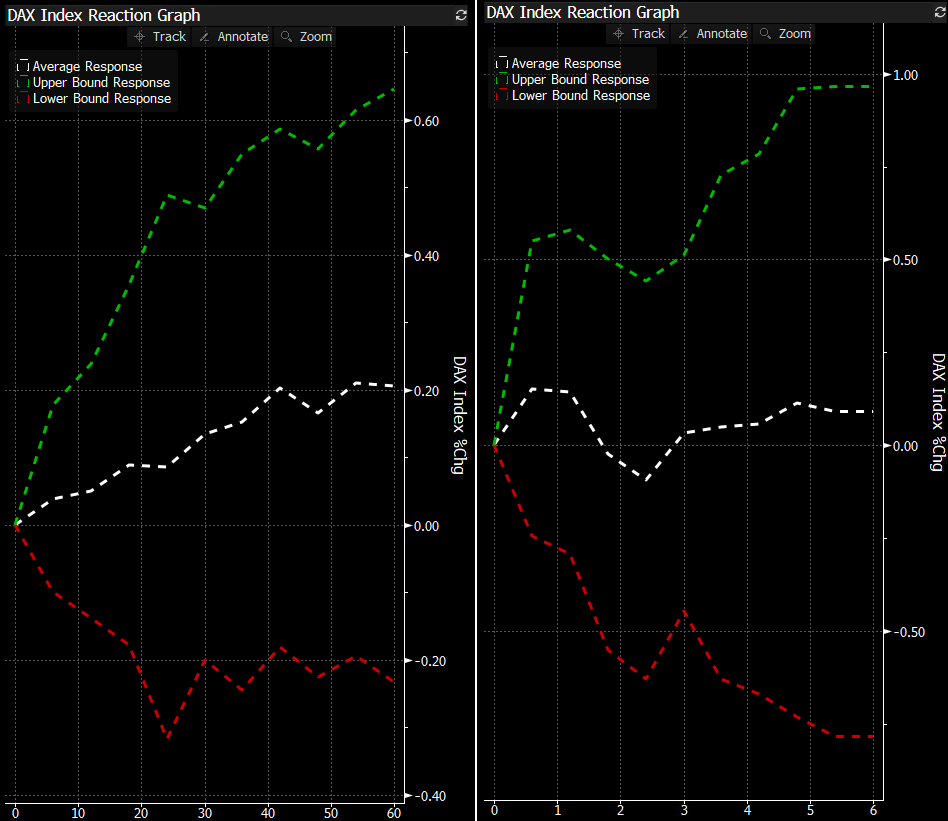

Son 1 yıllık dönemde ECB Faiz Kararı ve Başkan Lagarde konuşması ile EURUSD ve DAX40 endeksi üzerinde nasıl bir etkiye sahip oldu sorusunun cevabında geçmiş dönem fiyatlama davranışını Bloomberg vasıtasıyla elde ettiğimiz istatistiklerle inceleyeceğiz. Bu istatistik 1 ve 6 saatlik grafiklerde parite ve endeksin sergilediği reaksiyonları gösterecektir.

EURUSD paritesini değerlendirdiğimizde ilk 3 saatlik zaman dilimi içerisinde hareket alanının etkili olduğu ve daha sonra da bu etkinin önemli ölçüde kaybedildiğini görebilmekteyiz. 3 saatlik zaman diliminin ilk 1 saati yani hem ECB kararı hem de Başkan Lagarde konuşmasının içinde barındırdığı bölgede ilk 10 dakika ve 30. ve 40. dakika arasındaki reaksiyon diğer zaman dilimlerine göre biraz daha etkili olmaktadır. Bu da hem beyanat hem de başkan konuşmasının ilk bölümünde parite fiyatlama davranışının etkili olduğu görülmektedir.

DAX40 endeksini değerlendirdiğimizde ilk 2.30 saatlik zaman dilimi içerisinde hareket alanının etkili olduğu ve daha sonra da bu etkinin kademeli bir şekilde kaybedildiğini görebilmekteyiz. 2.30 saatlik zaman diliminin ilk 25 dakikası ise istekli fiyatlama davranışının kendisini daha da netleştirdiğini izlemekteyiz. Özellikle 25. – 60. dakika arasında hareket alanının sakin kalması ve daha sonra etkinin artması ECB Başkanı Lagarde konuşmasına DAX40 endeksinin çok ciddi reaksiyon vermediğini görmemizi sağlamaktadır.

Hem EURUSD hem de Dax40 endeksini birlikte değerlendirdiğimizde ilgili gününün Almanya borsası kapanışına kadarki süreçte varlık fiyatlarında hareketliliğin görüldüğü ancak DAX40 endeksinin burada EURUSD paritesine göre fiyatlama hassasiyetinde bir miktar ayrıştığını özetleyebiliriz.

Teknik açıdan EURUSD paritesini değerlendirdiğimizde 233 günlük üstel hareketli ortalama 1,0890 seviyesinde verilecek reaksiyon 23 Ağustos ve 30 Eylül 2024 tarihli 1,12 zirvesi mi yoksa 1 – 2 Ağustos 2024 tarihli 1,0665 dip noktası mı sorusunun cevabı için kritik bir önem arz etmektedir.

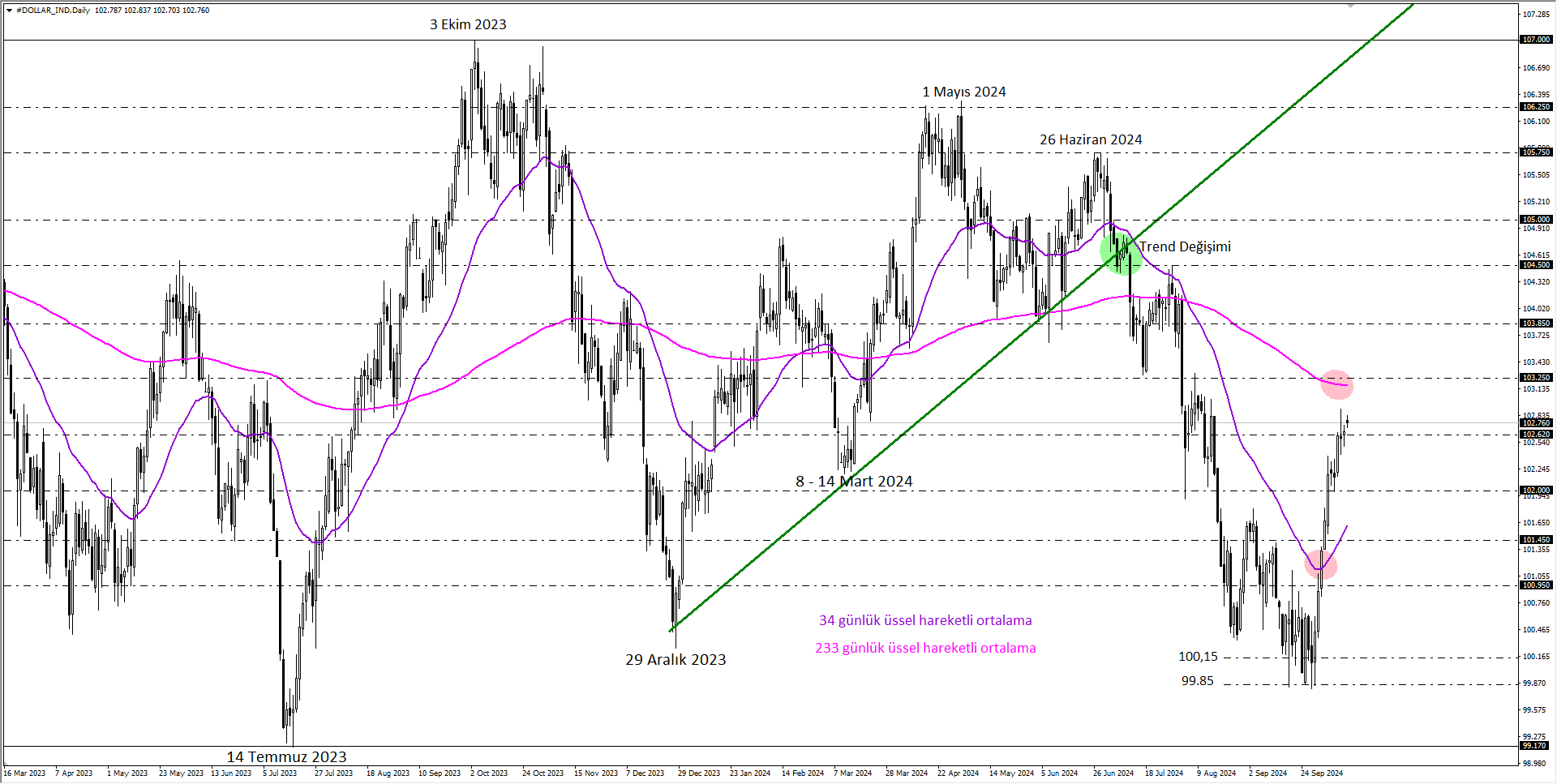

Parite yol haritasını doğru yorulmayabilmek adına da Klasik Dolar Endeksinin 233 günlük üstel hareketli ortalama 103,25 seviyesindeki tutumu takip edilebilir. Endeks ilgili ortalamayı aşarsa Paritede baskı derinleşebilir, endeksin ortalamada baskı görmesi durumunda ise pariteye ilişkin iyimser fiyatlama reaksiyonu gündemimizi meşgul edebilir.

Teknik açıdan DAX40 endeksini değerlendirdiğimizde 89 günlük üstel hareketli ortalama 18715 ve son dip 19100 destek bölgesi üzerindeki iyimserlik devam etmektedir. Bu düşünce 27 Eylül 2024 tarihli zirve seviyesi 19660 üzerinde yeni bir reaksiyon oluşturabilme, psikolojik 20000 / teorik olarak da Fibonacci %61,8’lik trend bölgesi 19935 bariyerine doğru yükselişi destekleyebilir.