Pegasus (PGSUS) 2023 1. Çeyrek Finansal Rapor Analizi

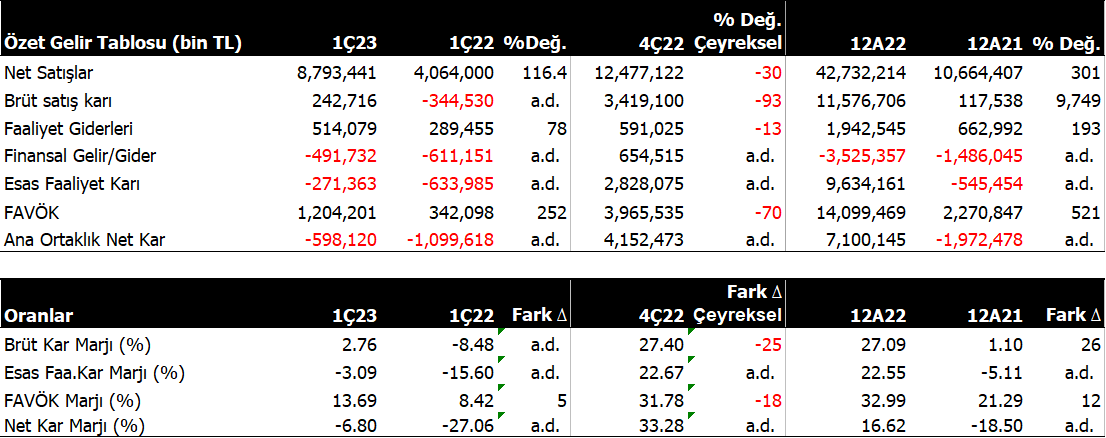

PGSUS 1Ç23'de beklentilerden daha fazla -598mn TL net zarar açıkladı. Beklentiler 474 mn TL zarar açıklayacağı yönündeydi. Net kâr marjı 1Ç23'de -6.80% olurken, önceki çeyrekte 33.28% ve geçen yıl aynı çeyrekte -27.06% olmuştu. Sezon etkisi ve yüksek finansman giderleri etkili oldu.

Satış gelirleri 1Ç23'de beklentilerin üzerinde 8793mn TL seviyesinde gerçekleşti. Medyan beklentiler 8589 mn TL seviyesindeydi. Satışlar önceki çeyreğe göre -29.52% azalırken, geçen yıl aynı döneme göre yıllık 116.37% büyüdü. Brüt kâr marjı 1Ç23'de 2.76% oldu. Önceki çeyrekte 27.40% ve geçen yıl aynı dönem -8.48% olmuştu. Karlılıkta geçen yıla göre iyileşme mevcut. 2Ç şirket için yüksek sezon olması nedeni ile güçlü sonuçlar bekleniyor.

Favök aynı dönemde beklentilerin üzerinde 1,204mn TL olurken, yıllık bazda 252.00% artış gösterdi. Çeyreklik -69.63% küçüldü. Favök marjı aynı dönemde 13.69% seviyesinde oluştu. Önceki çeyrekte 31.78% , geçen yıl aynı dönemde 8.42% olmuştu.

Bu dönemin sonunda şirketin 50,513 mn TL net borcu bulunuyor. 2022 yılının sonunda şirketin 48,180 mn TL borcu bulunuyordu. Net borç / FAVÖK oranı yıllık bazda 3.38x seviyesinde bulunuyor. Bu oranın 4x seviyesinin üzerine çıkmasını tercih etmiyoruz. Cari oran 1.08x ve likidite oranı ise 1.05x seviyelerinde. Sektör ortalaması cari oran için 0.97x ve likidite oranı için 0.91x seviyesinde bulunuyor.

Şirketin borç kaynak oranı 82.44% seviyesinde. Geçen yıl aynı dönemde 87.93% seviyesindeydi. Sektör ortalaması borç kaynak oranı için 70.71% seviyesinde bulunuyor.

Şirketin nakit değerleri 2022 yılsonuna göre 291.8 milyon TL artarak 10,850.1 milyon TL oldu. İşletme faaliyetlerinden 2179.8 milyon TL nakit girişi sağlandı. Yatırım faaliyetlerinden -925.8 milyon TL nakit çıkışı olurken, finansman faaliyetlerinden -1,559.7 milyon TL nakit çıkışı sağlandı. Güçlü nakit akışları var.

Finansman giderlerinin net satışlara oranı 5.59% olurken, geçen yıl aynı dönemde 15.04% olmuştu.

Nakit döndürme süresi bu dönemin sonunda -13.05 gün olarak gerçekleşti. Sektör ortalaması ise 4.52 gün seviyesinde bulunuyor.

Şirket son kapanışa göre 93,919 mn TL firma değerinde bulunuyor. Son duruma göre 5.71x F/K (sektör 5.53x), 6.28x FD/FAVÖK (sektör 5.03x) ve 2.41x PD/DD (sektör1.25x) piyasa çarpanlarıyla işlem görüyor. Şirket cazip piyasa çarpanları ile işlem görüyor. Net kar bazında beklentilerden fazla zarar açıklaması kısa vadede baskı yaratabilir. Ancak operasyonel sonuçları olumlu karşılıyoruz. 2Ç döneminin havacılık sektöründe yüksek sezon olması nedeni ile daha güçlü sonuçları 2Ç ve 3Ç’de görebiliriz. Orta ve uzun vadede pozitif beklentimiz bulunuyor.