Otokar Otomotiv (OTKAR) 2022 4 Çeyrek Bilanço Analizi

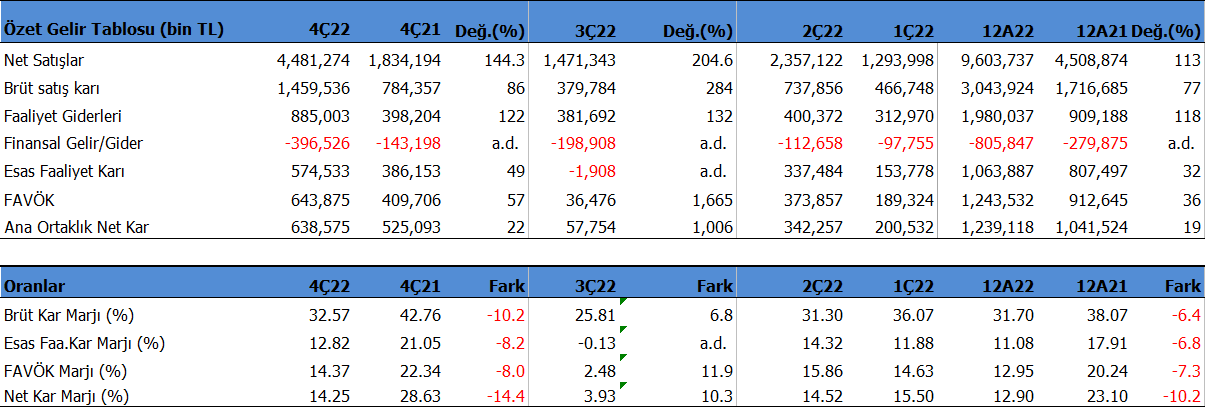

OTKAR 4Ç22'de beklentilerin üzerinde 639mn TL net kâr açıkladı. Beklenti 580mnTL seviyesindeydi. Net kâr çeyreklik 1,006% artarken, geçen yıl aynı döneme göre yıllık 21.61% yükseliş gösterdi. Net kâr marjı 4Ç22'de 14.25% olurken, önceki çeyrekte 3.93% ve geçen yıl aynı çeyrekte 28.63% olmuştu. Net karda bu çeyrekte vergi gelirleri etkili oldu.

Satış gelirleri 4Ç22'de beklentilerin üzerinde 4481mn TL seviyesinde gerçekleşti. Satışlar önceki çeyreğe göre 204.57% artarken, geçen yıl aynı döneme göre yıllık 144.32% büyüdü. Brüt kâr marjı 4Ç22'de 32.57% oldu. Önceki çeyrekte 25.81% ve geçen yıl aynı dönem 42.76% olmuştu.

Favök aynı dönemde beklentilerin altında 644mn TL olurken, yıllık bazda 57.16% artış gösterdi. Çeyreklik 1,665% büyüdü. Favök marjı aynı dönemde 14.37% seviyesinde oluştu. Önceki çeyrekte 2.48% , geçen yıl aynı dönemde 22.34% olmuştu.

Şirket'in 4Ç22'deki ihracat oranı 84.01% seviyesinde oldu. Geçen yıl aynı dönemde 66.96% seviyesinde gerçekleşmişti.

OTKAR 12 Aylık Sonuçlar

Yılın ilk 2 ayında şirket 1,239 mn TL net kâr açıkladı. Net kâr geçen yıl aynı döneme göre 18.97% büyüdü. Bu dönemde şirket 9,604 mn TL satış geliri elde ederken satış gelirleri yıllık 113.00% artış gösterdi. FAVÖK 1,244 milyon TL oldu ve yıllık bazda 36.26% arttı.

Yılın ilk 12 ayında şirket 31.70% brüt kâr marjı ile çalıştı. Geçen yıl aynı dönemde 38.07% olmuştu. Favök marjı 12.95% seviyesinde olurken, geçen yıl 20.24% olmuştu. Net kâr marjı 12.90% oldu. Geçen yıl aynı dönemde 23.10% olmuştu. Otobüs segmentinin büyümesi ve cirodaki payının artması karlılıkta düşüşe neden olmuş görünüyor.

Aktif kârlılığı 12.30% olurken, geçen yıl aynı dönemde 20.18% olmuştu. Sektör ortalaması 27.15% seviyesinde bulunuyor.

Özsermaye kârlılığı 68.85% olurken, geçen yıl aynı dönemde 83.19% olmuştu. Sektör ortalaması 100.00% seviyesinde bulunuyor.

İhracat oranı 73% seviyesinde gerçekleşti. 2021 yılının tamamında ihracat oranı aynı seviyede olmuştu.

Bu dönemin sonunda şirketin 5,816 mn TL net borcu bulunuyor. 2021 yılının sonunda şirketin 1,734 mn TL borcu bulunuyordu. Net borç / FAVÖK oranı yıllık bazda 4.68x seviyesinde bulunuyor. Bu oran yükseldi ve konfor alanı dışında bulunuyor. Cari oran 1.06x ve likidite oranı ise 0.60x seviyelerinde. Sektör ortalaması cari oran için 1.22x ve likidite oranı için 0.80x seviyesinde bulunuyor.

Şirketin borç kaynak oranı 85.14% seviyesinde. Geçen yıl aynı dönemde 75.01% seviyesindeydi. Sektör ortalaması borç kaynak oranı için 73.38% seviyesinde bulunuyor.

Şirketin nakit değerleri 2021 yıl sonuna göre 1,026.6 milyon TL artarak 1,671.5 milyon TL oldu. İşletme faaliyetlerinden 1802.9 milyon TL nakit çıkışı sağlandı. Yatırım faaliyetlerinden 716.8 milyon TL nakit çıkışı olurken, finansman faaliyetlerinden 3,621.3 milyon TL nakit girişi sağlandı. Nakit değerlerdeki artış, borçlanmadan kaynaklandı.

Finansman giderlerinin net satışlara oranı 8.39% olurken, geçen yıl aynı dönemde 6.21% olmuştu.

Nakit döndürme süresi bu dönemin sonunda 184.62 gün olarak gerçekleşti. Sektör ortalaması ise 37.17 gün seviyesinde bulunuyor.

Otkar Yorum

Şirket son kapanışa göre 29,811 mn TL firma değerinde bulunuyor. Son duruma göre 19.36x F/K (sektör 14.41x), 23.97x FD/FAVÖK (sektör 11.89x) ve 11.41x PD/DD (sektör9.67x) piyasa çarpanlarıyla işlem görüyor. Şirket piyasa çarpanlarının üzerinde işlem görmekte. 2023 yılı projeksiyonları paylaşılmış değil ancak 561mn$ seviyesinde oluşan cironun ortalama %15 artışla 645 milyon $ seviyesinde oluşması beklenebilir. Buna göre ortalama 14.3 milyar TL ciro ve 1.852mn TL net kar beklentisi ile yıla başlayabiliriz. 15x f/k çarpanının uygun olduğunu dikkate alırsak 2023 için 1157TL hedef fiyat beklenebilir. Mevcut fiyatın yüksek olduğunu ve cazip bir getiriyi şu an için OTKAR’ın sunmadığını söyleyebiliriz.