ABD Gündemi ve USDMXN Paritesi

Amerika Kıtası’nda Trump’ın başkanlık seçimini kazanması, gerek ABD’nin iki komşusundan biri olan Meksika ekonomisi, gerekse ülke para birimi Peso açısından kritik bir dönüm noktası olarak görülüyor. Bu durum da, USDMXN paritesinin Kasım ayından bu yana siyasi faktörlere bağlı olarak sert değişimler göstermesine neden oluyor.

Trump’ın politikaları siyasi olsa da ekonomik alanda etkisini hissettiriyor. Öncelikle Trump’ın ABD ekonomisinin kendi dinamikleri tarafından desteklenmesi taraftarı olduğunu görüyoruz.

Trump’ın ABD şirketlerini destekleme çabası

Trump’ın seçim politikalarında sıkça değindiği ve hala bu politikalara yönelik söylemlerini sürdürdüğü teşvikler, varlık fiyatlarında oldukça etkili durumda. Aslında ABD ekonomisini canlandırabilecek her adım, komşu ülkelere dolaylı şekilde fayda sağlayarak ihracat aktivitelerini destekliyor. Fakat bundan sonraki başlıklarda bahsedeceğimiz faktörlerin oluşturduğu etkiler, ABD ekonomisindeki canlanmanın komşulara olan faydasını azaltıcı nitelikte.

ABD işlerinde ABD vatandaşları çalışmalı!

Trump’ın agresif olarak nitelendirilen politikalarından biri göçmenlik. Bazı Müslüman ülkelere yönelik vize kısıtlamalarının yanı sıra, Trump’ın en dikkat çekici düşüncelerinden biri, istihdamı ABD vatandaşlarının oluşturması yönünde. Bu da Meksika’dan göç eden kişilerin bundan sonra sıkıntı yaşayabileceği, öte yandan ABD ekonomisi için de görece ucuz olan çalıştırma maliyetlerinin yükseleceği anlamına geliyor.

ABD kendi petrol üretimine ağırlık verecek

Trump’ın vurguladığı diğer bir plan, ABD’nin petrol kaynaklarını daha verimli kullanması yönünde atılabilecek adımlar. Bu durum Meksika ve Kanada ekonomileri için tehdit oluşturuyor. ABD ve Kanada’yı kapsayan Keystone boru hattının güçlendirilme çalışmaları Kanada’yı bir miktar kurtardı. Fakat ekonomisi için petrol ihracatı önemli durumda olan diğer komşu Meksika, önümüzdeki dönemde bu konu nedeniyle sıkıntı çekebilir.

Duvar

Trump’ın en çok tepki çeken planlarından biri ise ABD – Meksika sınırına yapılmasını istediği duvar. Göçün kontrol altına alınması için gündeme gelen duvarın maliyeti ve kimin yaptırması gerektiği konusu hala gündem başlıkları arasında öne çıkıyor. Öte yandan bu durumun iki ülke arasında siyasi gerilime neden olduğunu da söyleyebiliriz.

Amerikalı bir şirketin hesaplamalarına göre söz konusu duvarın maliyeti 15 ila 25 milyar Dolar arasında olabilir. İnşa edildikten sonra bakım masrafları ise yaklaşık olarak yıllık 3,5 milyar Dolar’ı bulabilir. Aynı şirketin tahminlerine göre ABD'de bulunan hiçbir şirketin, bu büyüklükteki bir projenin yapımına yetecek malzeme üretebilmesi mümkün görünmüyor. Projeyi yürütebilecek kaynaklara sahip inşaat malzemeleri üreticisi olan Cemex şirketinin merkezi ise Meksika'da.

Trump Meksika ile arasına yalnızca fiziksel duvarlar inşa etme çabası içerisinde bir görünüm ortaya koymadı. Başkan, ABD’li şirketlerin vergi avantajı sağlamak için merkezlerini, Meksika’nın da aralarında bulunduğu bazı ülkelere taşımasına karşı tepkisini ortaya koydu. Trump ayrıca üretimin de ABD sınırları içerisinde yapılmasını katı şekilde savunuyor.

Trump'ın Meksika konusundaki katı tavrına ilişkin en iyi örneklerden birisi Ford'a yaptığı baskıydı. Ford, Meksika'da elektrikli araç üretimi tesisi için plan hazırlarken, Trump sosyal medyada yaptığı eleştiriyle dev firmayı bu yatırımdan vazgeçirdi. Ford, 700 milyon Dolar değerinde ve 700 kişiye istihdam sağlayacak tesisi Michigan'da kurma kararı aldı.

Trump sonrası Fed

2016 yılında oldukça temkinli bir ABD Merkez Bankası (Fed) izledik. Banka’nın yıl boyunca sadece bir kez, Aralık ayında yaptığı faiz artırımı ardından çok daha farklı bir ortam karşımıza çıktı. Kasım ayında seçilen Trump, sunmayı vaat ettiği mali teşvikler ile birlikte daha fazla büyüme ve enflasyonist ekonomiye ilişkin düşünceleri ön plana çıkardı. Bununla birlikte gerek ekonomik göstergeler, gerekse Federal Açık Piyasa Komitesi (FOMC) üyelerinin açıklamalarının etkisiyle birlikte, Fed’in 15 Mart’ta sona erecek toplantısında faiz artırma ihtimali ağırlık kazandı. Önümüzdeki süreçte bu ağırlığın olası değişimleri için veri akışı takip edilecekken, yılın ilerleyen dönemlerine ilişkin uygulanabilecek politikalara dair alınabilecek ipuçlarının da Dolar fiyatlamalarını etkileyebileceği unutulmamalı.

Peso, Wilbur Ross’un açıklamaları ile değer kazandı

ABD Ticaret Bakanı Wilbur Ross’un açıklamaları Meksika’nın para biriminin (MXN) 6 Mart haftasına değer kazanımları ile başlamasında etkili oldu. Ross Meksika’nın, NAFTA (North American Free Trade Agreement - Kuzey Amerika Serbest Ticaret Anlaşması) anlaşmasının yeniden değerlendirileceği görüşmelerde mantıklı bir uzlaşma sağlamaya ulaşabilmesi halinde Meksika Pesosu’nun değer kazanabileceğini söyledi. USDMXN paritesi, Roos’un açıklamaları sonrasında Trump yönetiminin güney komşusu karşısındaki sert duruşunun yumuşayabileceği yönündeki beklentilerin güçlenmesine bağlı olarak, Meksika Pesosu’ndaki değer kazanımları ile geriledi.

MXN üzerinde son açıklamaların ardından baskının bir miktar azaldığı görülüyor. Ancak Trump yönetiminin gelecek dönemde Meksika konusunda nasıl bir tutum ortaya koyacağı önemli ve bir miktar da belirsiz kalmaya devam ediyor. Ayrıca petrol fiyatlarının yönü ile birlikte ABD Merkez Bankası’nın para politikası duruşu, Dolar bazlı fiyatlamalar ile USDMXN paritesinde belirleyici dinamikler olmaya devam edecek.

USDMXN için önemli gelişmeler

ABD’nin 10 Mart Cuma günü yayımlanacak olan istihdam raporu ve 15 Mart’taki FOMC toplantısının sonucu, belirgin olarak USDMXN paritesinde etkili olabilecek gelişmeler. Ayrıca Ross’un son açıklamaları ile birlikte ABD’nin Meksika’ya karşı olan tutumu da, yeni gelecek olası açıklamalar ile birlikte kritik bir öneme sahip. ABD cephesindeki bu gündemin yanında, önemli petrol üreticilerinden olan Meksika’nın para birimi, petrol fiyatlarındaki eğilimden de büyük oranda etkilenmeye devam edebilir.

Trend yolculuğu mu yoksa tepki satışı mı?

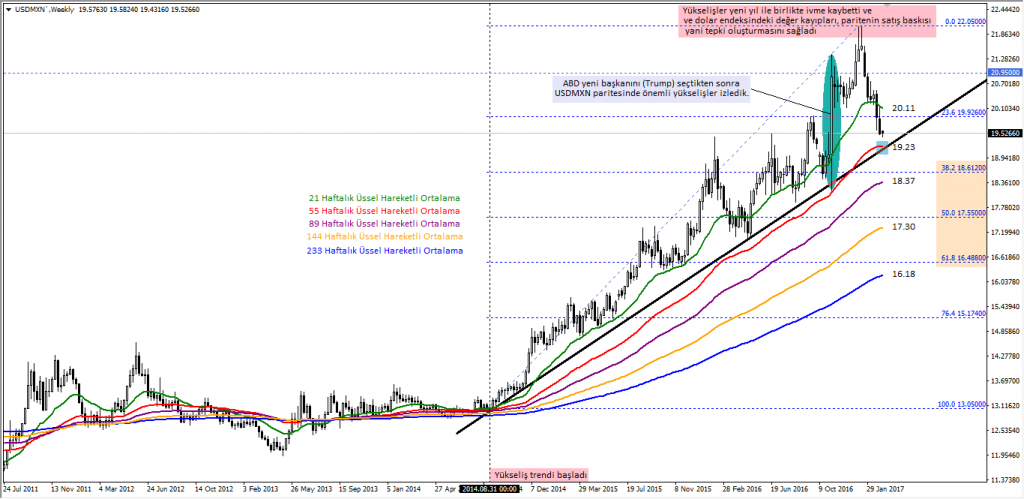

USDMXN paritesi 31 Ağustos 2014 tarihinden beri orta – uzun vadeli yükseliş görünümünde seyrini sürdürmekte ve bu görünümü yükseliş trendi ile perçinleştirmektedir. ABD’nin yeni Başkanı Trump’ın Meksika ile alakalı vaatleri ve seçim sonrasında bu vaatlerine ilişkin söylemleri & yaptırımları USDMNX paritesinin dikkat çeken bir finansal varlık olmasını sağlamıştır.

Seçim sonrası yukarı yönlü çıkışını hızlandıran ancak yeni yıl ile birlikte Dolar endeksindeki kayıplarının hızlanması sonrası yükselişlerde ivme kaybeden parite, son düşüşlerle birlikte oldukça kritik bir bölgeye yaklaşmış bulunmaktadır. 31 Ağustos 2014 tarihinden beri devam eden yükseliş trendinin güncel alt noktası ve aynı zamanda da 55 haftalık üssel hareketli ortalamayı temsil eden 19,23 seviyesi, bu aşamada kritik bir önem arz etmektedir.

- Uzun vadeli olarak USDMXN paritesi ile alakalı beklenti, 233 haftalık üssel hareketli ortalamayı temsil eden 16,18 seviyesi üzerinde pozitif beklentinin devam etmesi şeklindedir.

- Orta vadeli olarak USDMXN paritesi ile alakalı beklenti, 31 Ağustos 2014 tarihinden beri devam eden yükseliş trendinin güncel alt noktası ve aynı zamanda da 55 haftalık üssel hareketli ortalamayı temsil eden 19,23 seviyesi üzerinde pozitif beklentinin devam etmesi şeklindedir.

Parite ile alakalı pozitif beklenti devam ederken kısa vadeli geri çekilmelerin orta vadeli trendi görmemize katkı sağlayan kritik bölgeye yaklaşması, iki senaryoyu beraberinde taşınmasını sağlamıştır.

Birinci senaryo; USDMXN paritesinin 19,23 seviyesi üzerinde seyrine devam etmesidir. Bu tutum, orta vadeli trendin pozitif olarak güncelliğini korumasına katkı sağlayabilir. Böyle bir düşünce yapısı ile 19,26 başta olmak üzere 20,95 ve 22,05 bariyerleri hedeflenmek istenebilir.

İkinci senaryo; USDMXN paritesinin 19,23 seviyesi altında haftalık kapanış gerçekleştirmesidir. Bu tutum, orta vadeli yükseliş trendinin sonlanması ve aşağı yönlü baskıların yeniden gündeme gelmesine katkı sağlayabilir. Böyle bir düşüncede aşağı yönlü baskılar, uzun vadeli yükseliş trendi içerisinde tepki satışı olarak dikkate alınabilir.

Peki, tepkilerin oluşması durumunda hangi seviyeler hedeflenebilir?

89, 144 ve 233 haftalık üssel hareketli ortalamalar ya da Fibonacci Retracement (FR) %38,2, %50,0 ve %61,8’lik oranlara tekabül eden seviyeler, 19,23 seviyesi altında haftalık kapanış gerçekleştirmesi durumunda hedeflenebilecek olası tepki bölgeleridir. Ancak böyle bir tepki oluşsa dahi genel görünümün (uzun vadeli beklenti) 16,18 üzerinde pozitif olduğu unutulmamalıdır.

Trend içerisinde düzeltme hareketi nerede sonlanabilir sorusunu cevabı için Fibonacci Retracement (FR), düzeltme tamamlandıktan sonra trend yönünde hangi hedefler mevcuttur sorusunun cevabı içinse Fibonacci Expansion (FE) kullanılmaktadır.

Düzeltme yani tepkilerin oluşması durumunda (19,23 altında haftalık kapanış) nereye kadar ilgili tepkiler oluşur sorusunun cevabında minimum oran FR %38,2, ideal oran FR %50,0 ve maksimum oran ise FR %61,8 olarak kaydedilmiştir. Eğer bu hareket bir tepki ise tepkinin nereden döneceğine ilişkin teorik bilgiler yukarıdaki oranlarla mümkündür. Ancak hangi orandan dönüş yapacağı sorusunun cevabı için makro-ekonomik gelişmeler yakinen takip edilmelidir.

Özetle: Uzunca bir süredir USDMXN paritesi orta vadeli yükseliş trendi içerisinde seyrini sürdürmektedir. Bu tutum, yukarı yönlü çıkışın gündemde yer almasını sağlayabilir ki bu düşünce de 19,23 desteği kritik bir öneme sahiptir. Parite ile alakalı negatif beklentinin oluşacağını düşüncen Forex yatırımcıları ise 19,23 altında haftalık kapanış ile orta vadeli yükseliş trendinin sonlanmasını beklemelidir.