Nakit Akış Tablosu nedir? Nakit Akış Tablosu Nasıl Yorumlanır?

Napolyon'a sormuşlar:

Bir savaşı kazanmak için ne gerekir? O da cevap vermiş: Para, para, para...

Şimdi biz de soralım:

-Bir şirketin varlığını sürdürebilmesi neye bağlıdır?

-Nakit, nakit, nakit...

Ben şirketin bilançosuna baktım, gelir tablosunu da inceledim ama nakit akış tablosunu es geçtim… Öyleyse yaptığınız analiz eksik kaldı, çünkü nakit akış tablosu asla ihmal edilmeye gelmez.

Nakit Akış Tablosu Nedir?

Nakit akış tablosu, şirketlerin belirli bir döneme ait nakit giriş çıkışlarını gösteren temel mali tablolardan biridir. Diğer bir ifadeyle “Söz konusu dönem içinde paralar (nakit) nereden gelmiş ve nereye harcanmış ve en nihayetinde nakit ve benzerlerinde artış mı yaşanmış yoksa azalış mı olmuş?” sorularının yanıtları nakit akış tablosunda saklıdır.

Nakit akış tablosu, bir şirketin nakit pozisyonunu ne kadar iyi yönettiğine, yani şirketin borçlarını ödemek ve faaliyet giderlerini finanse etmek için ne kadar iyi nakit ürettiğine dair bilgi sağlar.

Bilanço ve gelir tablosu tahakkuk esası üzerine hazırlanırken, nakit akış tablosu; bunlardan farklı olarak nakit esaslı olarak düzenlenir. Nakit akış tablosunun nakit esaslı bir yaklaşım içermesi, onu diğer finansal tablolardan (bilanço ve gelir tablosu) ayıran en önemli özelliktir.

Nakit akış tablosuyla diğer finansal tabloların hazırlanması arasındaki esasa yönelik farkın daha iyi kavranabilmesi açısından şöyle bir örnek verelim: Diyelim ki bir şirket 1 sene boyunca toplamda 1 milyon liralık bir satış gerçekleştirmiştir. Ne var ki satışların hepsi de vadeli yapılmış ve henüz hiçbirinin tahsilatı yapılmamıştır. Bu durumda gelir tablosunda satışlar yine de 1 milyon görünecek ve yine bu satışlardan düşülmesi gereken dönemsel giderler -nakit çıkışı yaratıp yaratmadığına bakılmaksızın- düşüldükten sonra ortaya çıkan net kâr da, aynı şekilde şirketin 1 yıllık periyoda ait kazancı olarak tabloda yer alacaktır. Diğer taraftan aynı kâr rakamı doğal olarak bilançonun özkaynaklar kalemi altında dönem kârı olarak kaydedilecektir.

Fakat satışların hepsi de vadeli yapıldığı ve henüz tahsil edilmediği için şirkete esasında elde edilen dönem kârından dolayı gerçekte hiçbir nakit girişi olmamıştır. Benzer durum maliyetler için de geçerlidir ve bazı maliyetlerin tahakkuk ettiği (gerçekleştiği) dönemle nakit çıkışına sebep olduğu dönem aynı olmayabilir. Amortisman gideri buna iyi bir örnektir.

İşte bu ve buna benzer tahakkuk ve nakit esaslı bakış açısının doğuracağı farkları, bizler ancak nakit akış tablosuna bakarak görebiliriz.

Nakit Akış Tablosu Nasıl Okunur?

Bir şirketin nakit akışları üç kanaldan gerçekleştiği için nakit akış tablosu da kendi içinde üç alt kaleme ayrılır, bunlar: İşletme, yatırım ve finansman faaliyetleridir.

Tablodaki bu 3 ana kalemin toplamı o dönem içerisinde şirkete ne kadar nakit girişi ya da şirketten ne kadar nakit çıkışı olduğunu gösterir.

İşletme Faaliyetlerinden Nakit Akışları

Şirketin gelirleri ve bu gelirlerin elde edilme sürecindeki nakit giriş ve çıkışları işletme faaliyetlerinden nakit akışları kısmında gösterilir. İşletme faaliyetlerinden nakit akışları bölümüne dönem kârı/zararı ile başlanılır. Daha sonrasında amortisman, itfa ve karşılıklarla ilgili düzeltmeler net kâra eklenir. Diğer taraftan alacaklardaki artışlar düşülür.

İşletme faaliyetlerinden gelen nakit akışları, şirketin net dönem kârının kalitesini göstermesi bakımından da önem arz eder. Başarılı bir tahsil politikası izleyen şirketin, işletme faaliyetlerinden en az net dönem kârı kadar nakit akışı sağlaması beklenir; çünkü nakit çıkışı gerektirmeyen amortisman ve itfa gibi unsurlar net dönem kârına eklenir.

İşletme faaliyetlerinden nakit akışı, net dönem kârından daha düşük olan ya da işletme faaliyetlerinden negatif nakit akışı açıklayan şirketlerde, durumun sebebi dikkatle irdelenmelidir.

Yatırım Faaliyetlerinden Nakit Akışları

Yatırım faaliyetlerinden nakit akışları, şirketin maddi ve maddi olmayan duran varlıklarında, dönem içinde yaşanan değişimden kaynaklanır. Buna göre dönem içinde şirket, örneğin; bina, arsa, araç, makine ve cihaz gibi satın almalar gerçekleştirdiyse; bu, yatırım faaliyetlerinden dolayı nakit çıkışı yaşandığını ortaya koyar. Tersi durumda, yani şirketin maddi ya da maddi olmayan varlıkları elinden çıkarak satması hâlinde ise, şirkete yatırım faaliyetlerinden dolayı nakit girişi olmuş demektir.

Yatırım faaliyetlerinden nakit akışı negatif olan şirketler, yeni yatırımlar gerçekleştirerek büyüyen şirketlerdir, dolayısıyla bu kalemin negatif olması olumsuz değil, aksine tercih edilesi bir durumdur. Ne var ki yapılan yatırım miktarı şirketi zora sokmayacak düzeyde olmalıdır, diğer bir ifadeyle şirketin işletme faaliyetlerinden doğan nakit akışının, bu kalemi karşılıyor olabilmesi önemlidir.

Finansman Faaliyetlerinden Nakit Akışları

Finansman faaliyetlerinden nakit akışları; şirketin borç alımları ya da ödemeleri, temettü ödemeleri, hisse geri alımları ya da bedelli hisse senedi ihraçları neticesinde oluşan nakit giriş ve/veya çıkışlarını gösteren bölümdür.

Finansman faaliyetlerinden nakit akışlarının pozitif olması şirketin yeni borçlanmaya gittiğini ya da bedelli hisse sendi ihraç ettiğini gösterir. Borçlanma şirket riskliliğini artıracak olmasına rağmen, yatırım harcamalarının finansmanı için kullanılacak ve karlılığı pozitif etkileyecekse olumsuz olarak değerlendirilmeyebilir. Diğer yandan işletme sermayesi ihtiyacını gidermek maksadıyla borçlanma yoluna gidilmesinin iyi bir finansal yönetim politikası olduğu söylenemez.

Bedelli sermaye artırımdan dolayı finansal faaliyetlerden pozitif nakit akışı gerçekleşmesinin olumlu ya da olumsuz olup olmadığına karar verilebilmesi için ise; bedelli sermaye artırımından gelen nakdin nerelerde, nasıl ve ne için kullanılacağına ayrıca bakılması gerekir.

Finansman faaliyetlerinden nakit akışının negatif olması ise genel itibariyle şirket açısından olumlu bir durumdur; çünkü bu durumda şirket borcu varsa borçlarının bir kısmını ödemiş ya da ortaklarına temettü dağıtmış demektir.

Nakit Akış Tablosu Nasıl Yorumlanır?

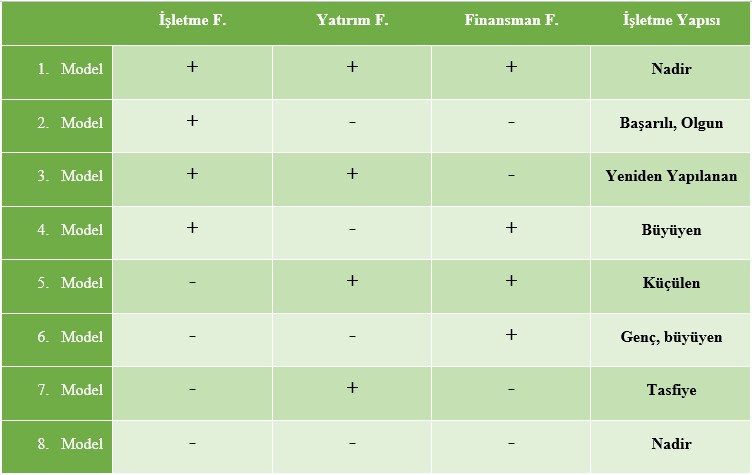

Bir grup akademisyenin (Gup vd.) 1993 yılında yayımladığı “An Analysis of Patterns from the Statement of Cash Flows” isimli makalede nakit akış tablosunun nasıl yorumlanması gerektiği üzerine durulmuştur. Buna göre nakit akış tablosundaki üç ana kalemin her birinden nakit giriş ya da çıkışı yaşanmış olmasına bağlı olarak gerçekleşebilecek 8 farklı model tanımlanmış ve her bir model işletmenin yapısı ve yaşam döngüsündeki yeriyle ilişkilendirilmiştir.

Tablo 1. Nakit Akışlarının Sağlandığı Faaliyetler Yönteminde Modeller

1. model (+,+,+): Bütün faaliyetten de nakit akışı sağlanmıştır. Şirket işletme faaliyetlerinden nakit akışı pozitif olmasına ve elindeki yatırımların bir miktarını satarak da nakit girişi yaratmış olmasına rağmen; borçlanma ya da bedelli sermaye artırımı yoluyla finansman faaliyetlerinden de nakit bulma yoluna gitmiştir. Bu durum her zaman karşımıza çıkacak bir hâl değildir. Şirketin gelecek dönemde nakit çıkışı yaratacak bir faaliyet için nakit biriktirmek yoluna gittiği öngörüsünde bulunulabilir. Her halükarda geçici bir durum olması beklenir.

2. model (+, - ,-): Genel olarak başarılı ve olgun şirket yapılarında görülür. İşletme, esas faaliyetlerinden sağladığı nakit akışıyla (otofinansman) büyütebilmekte ve buna ilaveten borçlarını azaltmakta ve/veya temettü ödemesi gerçekleştirmektedir.

3. model (+, +, -): İşletme ve yatırım faaliyetlerinden nakit akışları pozitif, finansman faaliyetlerinden nakit akışları ise negatiftir. Genellikle olgunluk evresinden gerileme evresine geçişte ya da yeniden yapılanma içerisine giren firmalarda görülen nadir rastlanan bir modeldir.

4. model (+, -, +): Büyüme evresinde belirli bir düzeye gelmiş, fakat bu evrenin sonunda olmayıp, büyümesini devam ettiren şirketlerde bu yapıyla karşılaşılabilir. Bu durumdaki bir işletmenin faaliyetlerinden elde ettiği nakit akışlarının, yatırımlarını karşılamaya yeterli gelmediği düşünülebilir. İşletme faaliyetlerinden nakit akışı pozitif olmasına rağmen, şirket hisse senedi ihraç ederek ya da yeni bir borçlanmaya giderek yatırımlarını finanse etmektedir.

5. model (-, +, +): Faaliyetlerinden sağlanan negatif nakit akışları şirket açısından sorunlu bir durumdur ve bu durumun geçici olup olmadığı incelenmelidir. Nadir rastlanır ve genelde küçülen firmalarda görülür.

6. model (-, -, +): Genç ve büyüyen şirketlerde görülür. İşletme faaliyetleriyle nakit yaratmakta zorlanan genç şirketler buna rağmen finansman faaliyetlerinden pozitif nakit akışıyla yatırım yapmaya devam etmektedir. Nakit yaratılamadığı gibi yatırım yapılmakta ve nakit ihtiyacı finansman faaliyetleri ile karşılanmaktadır. Getiri potansiyeli ve riski yüksek şirketler genelde bu modelle karşımıza çıkar.

7. model (-, +, -): Tasfiye halinde olan firmaların nakit akışı genelde bu yapıdadır. İşletme faaliyetleri ve finansman faaliyetleri nakit akışları negatiftir; diğer taraftan borçlar ve temettüler, duran varlıklar elden çıkarılarak ödenmektedir.

8. model (-, -, -): Tüm faaliyetler nakit çıkışına sebep olmuştur. Ancak daha önce birikmiş nakitler varsa mümkün olabilir. Oldukça nadir rastlanan bir durumdur.

GCM Yatırım Farkıyla, Borsa İstanbul’da Yatırım Yapın

Geleceğinizin inşasına bugünden başlayın ve yarınlarınıza yatırımı ertelemeyin.

Öyleyse şimdi siz de GCM Yatırım’da kendinize bir Yatırım Hesabı açtırın ve tasarruflarınızı Borsa İstanbul’da değerlendirin.

Üstelik borsa hesabınız açılana kadar, dilerseniz GCM Yatırım’ın sunduğu eşsiz ayrıcalıktan siz de faydalanabilir ve kendiniz için ücretsiz bir “Demo Hisse Hesabı” oluşturarak 100.000 TL sanal parayla Borsa İstanbul’da yatırım yapmanın nasıl bir his olduğunu deneyimlemeye başlayabilirsiniz.

GCM Yatırım ile Borsa Yatırımı Yapmak İçin Ücretsiz Demo Hesabınızı Şimdi Oluşturun