Parasal genişlemeden faiz artırımına FED

ABD Merkez Bankası’nın (FED), para politikasının normalleşmeye başlayacağına ilişkin ilk ipuçlarını vermesinden bu yana yaklaşık iki yıl geçti. 2008 krizinin patlak vermesinden sonra faiz oranlarını sıfıra yakın seviyelere çeken FED, geleneksel olmayan para politikaları ile de ekonominin kriz içerisinden en kısa sürede çıkmasına destek olmaya çalışmış, genişlemeci bir strateji izlemişti. 2013 yılının ilk yarsında ise, zamanının FED Başkanı Ben Bernanke’nin bazı değerlendirmeleri, ABD’de artık genişlemeci para politikasının sonuna yaklaşıldığına ait mesajlar içererek, küresel sermaye piyasalarını sarsmıştı.

“Bernanke-Yellen Projesi”

Bernanke’nin söz konusu açıklamalarının ardından yaklaşık 2 yıl geçti. Eski FED Başkanı Mayıs 2013’deki konuşmasında ilk kez parasal genişlemeden çıkışın yol haritasını bir takvim vererek dile getirmiş, Banka’nın bol para dönemini yavaş yavaş sonlandıracağının altını çizmişti. Bernanke, “FED 2013 yılında tahvil alımlarını azaltmaya başlayabilir, 2014 yılında da tamamen bitirebilir” şeklinde konuşmuştu. FED gerçekten de 2013’ün Aralık ayındaki toplantısında aylık 85 milyar Dolar tutarında olan varlık alımlarını ilk kez azaltma kararı alarak 75 milyara indirdi. Bu adım, artık “bir dönemin” kapanma eşiğinde olduğunu gösterirken, piyasalar da, “gevşek para politikası, bol Dolar” sürecinin sonlarına yaklaştıklarının mesajını aldılar. FED, 2014 Mart ayında başkanlık koltuğunu Bernanke’den devralan Janet Yellen ile her toplantısında varlık alımlarını azaltmaya devam ederek, 2014 Ekim ayında parasal genişlemesini tamamen bitirdi. Uzun bir süre Bernanke’nin yardımcılığını yapan Yellen’ın, parasal genişlemeden çıkış süreci için Bernanke’dan aldığı mirası taşıdığını ve Bernanke’nin de 2013 Mayıs ayına çizdiği rotanın gerçek olduğunu gördük. Böylelikle Bernanke-Yellen işbirliği ile küresel piyasaların çok konuştuğu tahvil alım programı, tarihin geride bırakılan sayfalarına gömüldü.

“Bernanke dönemi – Yellen dönemi”

Ben Bernanke, ABD Merkez Bankası Başkanı olarak 2008-2014 yılları arasında görev yaptı. Çok eleştirilen bir FED Başkanı olsa da, dünyanın 1929 buhranından sonra gördüğü en büyük finansal kriz olarak kabul edilen “mortgage” krizi döneminde görev yapmak zorunda kalan Bernanke’nin genelde iyi bir iş çıkardığını, bu benzeri görülmemiş süreci etkili yönettiğini ifade edebiliriz. Bernanke yönetiminde FED, politika faiz oranını rekor düşük seviye olan %0.25’e kadar indirme ve varlık alımları uygulama gibi cesur ve benzersiz politika adımları atmayı becerebildi. Yellen’da aslında bu politikalar hayata geçirilirken Bernanke’nin yanındaki önemli desteklerden biriydi. Uzun yıllardır ABD Merkez Bankası’na hizmet veren Janet Yellen, başkanlık koltuğuna 2014 Mart ayında oturabildi.

Yellen döneminde bu zamana kadar, artık güçlenmeye başlayan ABD ekonomisine paralel bir şekilde, FED’in para politikalarını, piyasaları sarsmadan nasıl normalleştireceği sorusu öne çıktı. Yellen’ın tahvil alımlarından çıkışın sancılı sürecini faizleri artırmaya başlarken de yaşamak istemediği kesin. Bunun için de piyasalara önceden ipuçları vererek FED’in kararlarına ilişkin yatırımcıları hazırlamayı ve oldukça şeffaf bir politika izlemeyi seçtiğini söyleyebiliriz. Varlık alımlarının tamamlanmasından sonra dikkatler küresel piyasalarda faiz artışının zamanlamasına çevrilirken, Yellen ve ekibi yine sözlü yönlendirmeler ile yapabildiklerinin en iyisi ile “mesajlarını” iletmeye çalışıyorlar. Uzun bir süre, “İşsizlik, %6.5’in üzerinde kaldığı sürece faizler düşük kalmaya devam edecek” ifadesini kullanan FED, Yellen döneminin başlaması ve işsizlik oranının tahminlerden daha hızlı bir düşüş kaydetmesi sonrasında bu cümleyi kullanmayı bırakmıştı. Yellen’ın yönettiği süreç içerisinde FED, yine faiz artışına ilişkin bilgilendirmesinde “kayda değer bir süre” ve “sabırlı” gibi ifadeler ile değişiklikler yaptı.

“Şimdi enflasyon daha önemli”

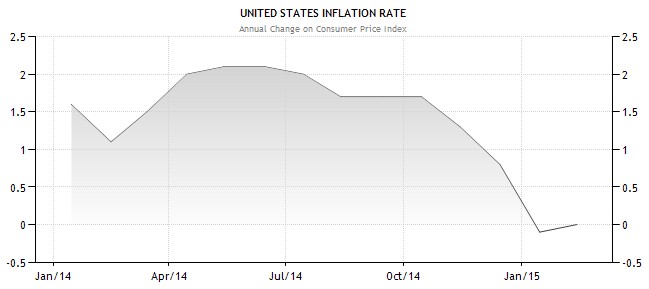

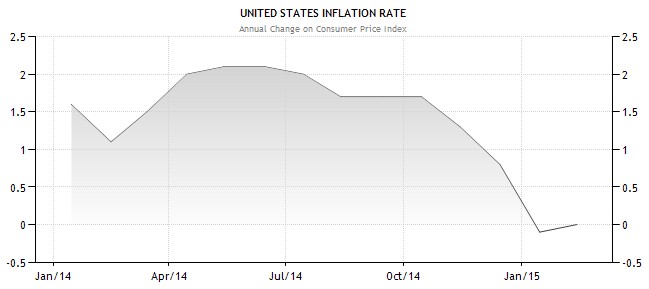

Yıllarca en önemli hedefinin işsizliği düşürmek olduğunun altını çizen FED, artık istihdam göstergelerinden çok, enflasyona ait rakamları daha çok dikkate alıyor gibi görünüyor. Bunun nedenlerinden ilki, işsizlik oranının zaten %5.5 ile oldukça düşük seviyelere gelmiş olması. Diğer yandan bu orandaki gerilemeye rağmen FED, ekonomik aktivitelerin ABD’de tam olarak sağlığa kavuştuğuna ikna olmuş değil. Ekonomi kırılgan olmaya devam ediyor. Ekonomik aktivitelerin temposuna ilişkin bir gösterge olarak da enflasyon oranındaki seyri merceği altına almayı tercih ediyor. Dolayısı ile FED’in faiz artışının zamanlamasına ve artış hızına ilişkin ipuçları yakalayabilmek için piyasalar daha çok bu datalara odaklanmaya başladı diyebiliriz. Aslında ekonomik aktivitelerin hızına ilişkin tüm rakamlar, FED’in gelecek adımları için fiyatlamaların yapılmasına neden olarak, finansal araçların değerinde etkili olabilir. Ancak ABD Merkez Bankası’nın 18 Mart 2015’te tamamlanan toplantısı ve öncesinde, özellikle enflasyona vurgu yapması, dikkatlerin bu gösterge üzerinde daha fazla odaklanmasına neden oluyor.

Son yayımlanan rakamların, ABD’de ekonomik aktivitelerin canlanıyor olabileceğine yönelik ipuçları verdiğini ifade edebiliriz. Ocak ayında yıllık bazda %-0.1 ile gerilemeye işaret eden tüketici fiyatları, Şubat döneminde %0.0 olarak açıklandı. Gıda ve enerji fiyatlarının hariç tutulduğu çekirdek göstergelerde ise yıllık ve aylık bazda sırası ile %1.7, %0.2 dataları piyasa beklentilerinin üzerinde gerçekleşti. Bu tablo Nisan ve Mayıs ayılarında da yukarı yönlü bir eğilim gösterebilirse, piyasalar FED’in daha çabuk ve hızlı bir faiz artırım yolu izleyeceğini fiyatlara yansıtabilirler. Bu gibi bir durumda da Dolar’da yükselişler izlenebilir. Ancak ilgili makro-ekonomik göstergeler, zayıf bir tablo çizerse, FED’in aceleci davranmayacağı yönündeki tahminler ağırlık kazanarak, ABD’nin para biriminde baskının oluşmasına yol açabilir.

Görünen o ki, enflasyon oranın %2 hedefine (FED’in enflasyon oranı hedefi) doğru yükselmesine ya da, bu orandan uzaklaşmasına neden olabilecek faktörler, ABD Merkez Bankası’nın faiz artırım stratejisi başta olmak üzere para politikası adımlarında etkili olabilecek dinamikler olarak karşımıza çıkıyor. Dolayısı ile küresel piyasalar, Dolar ve birçok finansal aracın değeri adına önem taşıyan FED’in para politikasını normalleştirme sürecinin niteliğine ilişkin ipuçları verecek enflasyon oranı ve bu oranı etkileyebilecek faktörleri önümüzdeki dönemde yakından izleyecek diyebiliriz.

“Bernanke-Yellen Projesi”

Bernanke’nin söz konusu açıklamalarının ardından yaklaşık 2 yıl geçti. Eski FED Başkanı Mayıs 2013’deki konuşmasında ilk kez parasal genişlemeden çıkışın yol haritasını bir takvim vererek dile getirmiş, Banka’nın bol para dönemini yavaş yavaş sonlandıracağının altını çizmişti. Bernanke, “FED 2013 yılında tahvil alımlarını azaltmaya başlayabilir, 2014 yılında da tamamen bitirebilir” şeklinde konuşmuştu. FED gerçekten de 2013’ün Aralık ayındaki toplantısında aylık 85 milyar Dolar tutarında olan varlık alımlarını ilk kez azaltma kararı alarak 75 milyara indirdi. Bu adım, artık “bir dönemin” kapanma eşiğinde olduğunu gösterirken, piyasalar da, “gevşek para politikası, bol Dolar” sürecinin sonlarına yaklaştıklarının mesajını aldılar. FED, 2014 Mart ayında başkanlık koltuğunu Bernanke’den devralan Janet Yellen ile her toplantısında varlık alımlarını azaltmaya devam ederek, 2014 Ekim ayında parasal genişlemesini tamamen bitirdi. Uzun bir süre Bernanke’nin yardımcılığını yapan Yellen’ın, parasal genişlemeden çıkış süreci için Bernanke’dan aldığı mirası taşıdığını ve Bernanke’nin de 2013 Mayıs ayına çizdiği rotanın gerçek olduğunu gördük. Böylelikle Bernanke-Yellen işbirliği ile küresel piyasaların çok konuştuğu tahvil alım programı, tarihin geride bırakılan sayfalarına gömüldü.

“Bernanke dönemi – Yellen dönemi”

Ben Bernanke, ABD Merkez Bankası Başkanı olarak 2008-2014 yılları arasında görev yaptı. Çok eleştirilen bir FED Başkanı olsa da, dünyanın 1929 buhranından sonra gördüğü en büyük finansal kriz olarak kabul edilen “mortgage” krizi döneminde görev yapmak zorunda kalan Bernanke’nin genelde iyi bir iş çıkardığını, bu benzeri görülmemiş süreci etkili yönettiğini ifade edebiliriz. Bernanke yönetiminde FED, politika faiz oranını rekor düşük seviye olan %0.25’e kadar indirme ve varlık alımları uygulama gibi cesur ve benzersiz politika adımları atmayı becerebildi. Yellen’da aslında bu politikalar hayata geçirilirken Bernanke’nin yanındaki önemli desteklerden biriydi. Uzun yıllardır ABD Merkez Bankası’na hizmet veren Janet Yellen, başkanlık koltuğuna 2014 Mart ayında oturabildi.

Yellen döneminde bu zamana kadar, artık güçlenmeye başlayan ABD ekonomisine paralel bir şekilde, FED’in para politikalarını, piyasaları sarsmadan nasıl normalleştireceği sorusu öne çıktı. Yellen’ın tahvil alımlarından çıkışın sancılı sürecini faizleri artırmaya başlarken de yaşamak istemediği kesin. Bunun için de piyasalara önceden ipuçları vererek FED’in kararlarına ilişkin yatırımcıları hazırlamayı ve oldukça şeffaf bir politika izlemeyi seçtiğini söyleyebiliriz. Varlık alımlarının tamamlanmasından sonra dikkatler küresel piyasalarda faiz artışının zamanlamasına çevrilirken, Yellen ve ekibi yine sözlü yönlendirmeler ile yapabildiklerinin en iyisi ile “mesajlarını” iletmeye çalışıyorlar. Uzun bir süre, “İşsizlik, %6.5’in üzerinde kaldığı sürece faizler düşük kalmaya devam edecek” ifadesini kullanan FED, Yellen döneminin başlaması ve işsizlik oranının tahminlerden daha hızlı bir düşüş kaydetmesi sonrasında bu cümleyi kullanmayı bırakmıştı. Yellen’ın yönettiği süreç içerisinde FED, yine faiz artışına ilişkin bilgilendirmesinde “kayda değer bir süre” ve “sabırlı” gibi ifadeler ile değişiklikler yaptı.

“Şimdi enflasyon daha önemli”

Yıllarca en önemli hedefinin işsizliği düşürmek olduğunun altını çizen FED, artık istihdam göstergelerinden çok, enflasyona ait rakamları daha çok dikkate alıyor gibi görünüyor. Bunun nedenlerinden ilki, işsizlik oranının zaten %5.5 ile oldukça düşük seviyelere gelmiş olması. Diğer yandan bu orandaki gerilemeye rağmen FED, ekonomik aktivitelerin ABD’de tam olarak sağlığa kavuştuğuna ikna olmuş değil. Ekonomi kırılgan olmaya devam ediyor. Ekonomik aktivitelerin temposuna ilişkin bir gösterge olarak da enflasyon oranındaki seyri merceği altına almayı tercih ediyor. Dolayısı ile FED’in faiz artışının zamanlamasına ve artış hızına ilişkin ipuçları yakalayabilmek için piyasalar daha çok bu datalara odaklanmaya başladı diyebiliriz. Aslında ekonomik aktivitelerin hızına ilişkin tüm rakamlar, FED’in gelecek adımları için fiyatlamaların yapılmasına neden olarak, finansal araçların değerinde etkili olabilir. Ancak ABD Merkez Bankası’nın 18 Mart 2015’te tamamlanan toplantısı ve öncesinde, özellikle enflasyona vurgu yapması, dikkatlerin bu gösterge üzerinde daha fazla odaklanmasına neden oluyor.

Son yayımlanan rakamların, ABD’de ekonomik aktivitelerin canlanıyor olabileceğine yönelik ipuçları verdiğini ifade edebiliriz. Ocak ayında yıllık bazda %-0.1 ile gerilemeye işaret eden tüketici fiyatları, Şubat döneminde %0.0 olarak açıklandı. Gıda ve enerji fiyatlarının hariç tutulduğu çekirdek göstergelerde ise yıllık ve aylık bazda sırası ile %1.7, %0.2 dataları piyasa beklentilerinin üzerinde gerçekleşti. Bu tablo Nisan ve Mayıs ayılarında da yukarı yönlü bir eğilim gösterebilirse, piyasalar FED’in daha çabuk ve hızlı bir faiz artırım yolu izleyeceğini fiyatlara yansıtabilirler. Bu gibi bir durumda da Dolar’da yükselişler izlenebilir. Ancak ilgili makro-ekonomik göstergeler, zayıf bir tablo çizerse, FED’in aceleci davranmayacağı yönündeki tahminler ağırlık kazanarak, ABD’nin para biriminde baskının oluşmasına yol açabilir.

Görünen o ki, enflasyon oranın %2 hedefine (FED’in enflasyon oranı hedefi) doğru yükselmesine ya da, bu orandan uzaklaşmasına neden olabilecek faktörler, ABD Merkez Bankası’nın faiz artırım stratejisi başta olmak üzere para politikası adımlarında etkili olabilecek dinamikler olarak karşımıza çıkıyor. Dolayısı ile küresel piyasalar, Dolar ve birçok finansal aracın değeri adına önem taşıyan FED’in para politikasını normalleştirme sürecinin niteliğine ilişkin ipuçları verecek enflasyon oranı ve bu oranı etkileyebilecek faktörleri önümüzdeki dönemde yakından izleyecek diyebiliriz.