Fed Haftası: Faiz İndirimleri Sonunda Başlıyor, Ancak Belirleyici Konu Hız Olacak

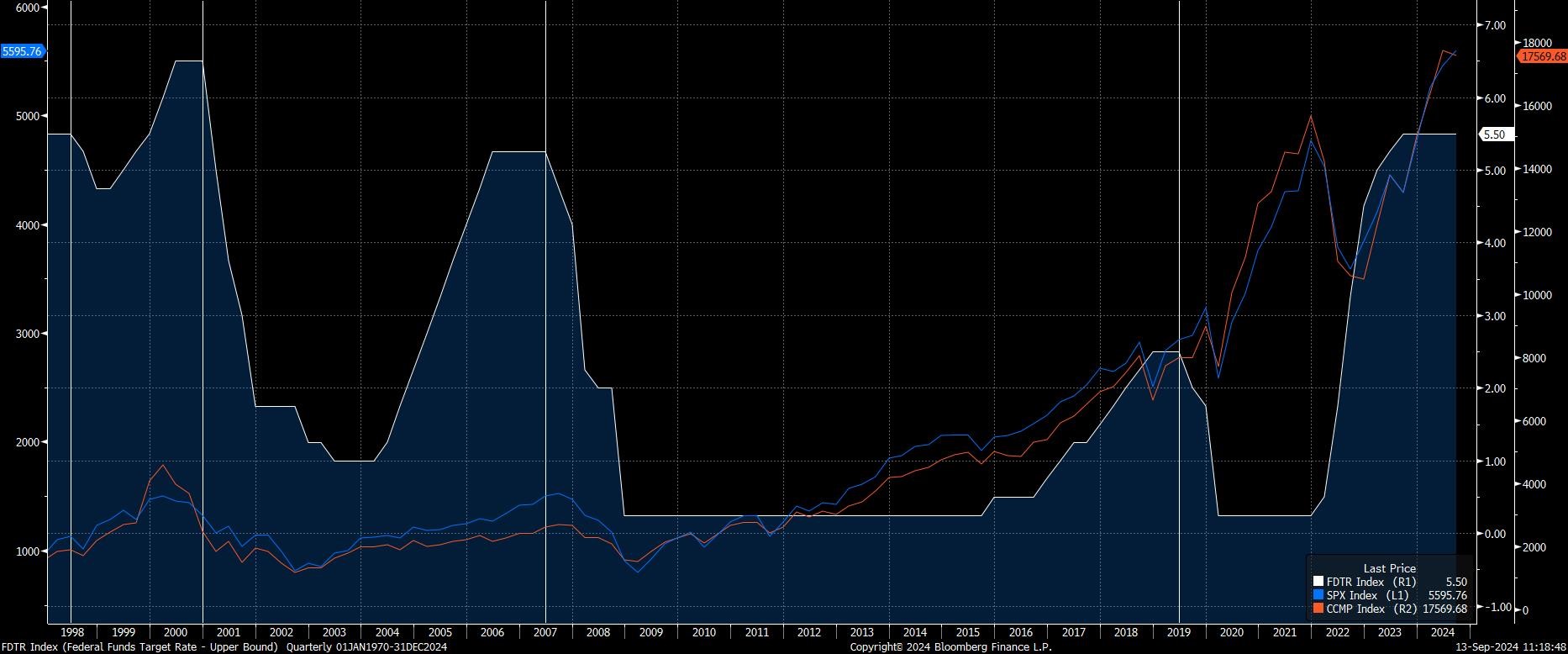

Fed Mart 2020’de pandemi etkileriyle mücadele için aldığı karardan bu yana ilk kez faiz indirimine başlayacak. Mart toplantısında faizi 0 – 0,25 aralığına çekmiş ve yaklaşık iki yıl bu düzeyde tutmasının ardından kademeli artışlara başlamıştı. Yüksek enflasyonla mücadele için izlenen faiz artırımlarıyla birlikte son 23 yılın en yüksek borçlanma maliyetleri ortaya çıkmıştı.

Enflasyonda, çekirdek göstergedeki katılığa rağmen oluşan zayıflama ile birlikte Fed’in Eylül toplantısıyla faiz indirim rotasına gireceği zaten öngörülüyordu. Ancak Temmuz ayında istihdamın beklentinin çok altında, yılın da en zayıf artışını göstermesi, ekonominin tahmin edilenden hızlı soğuyacağı ve resesyona gireceği endişelerini öne çıkardı. Bunun etkilerinden biri de daha hızlı faiz indirim beklentisi şeklindeydi.

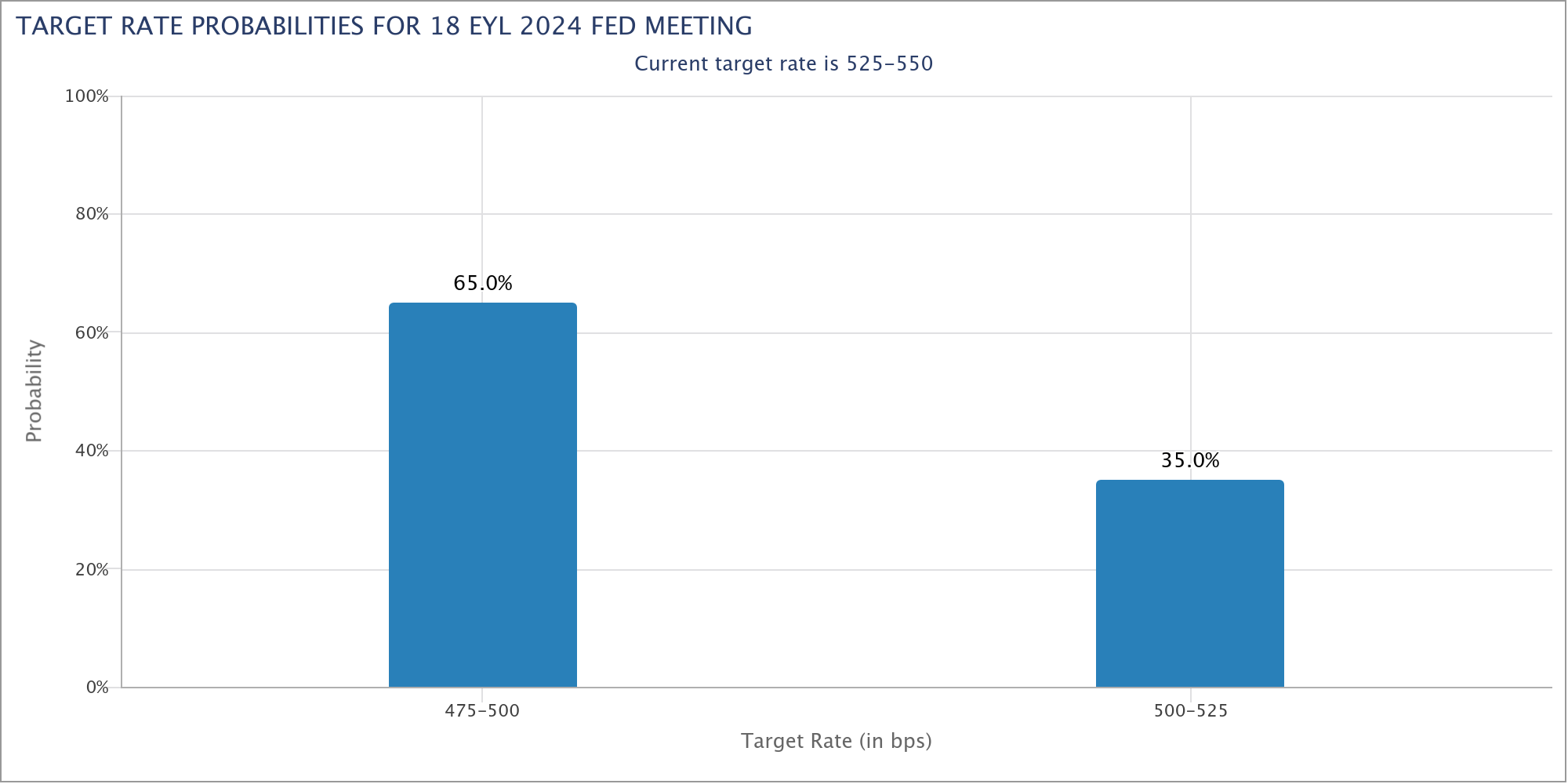

Bu endişe havası her ne kadar soğusa da, daha hızlı faiz indirim beklentisi hala masada. CME verilerine göre analizin hazırlandığı 16 Eylül saat 15:00 itibariyle 25 baz puan faiz indirim ihtimali 35%, 50 baz puan indirim ihtimali ise 65% olarak görülüyor. Analist tahminlerinde ise genel görüş 25 baz puanlık indirin yönünde. Ancak faiz indiriminin hızı konusunda ekonomistler arasında da fikir ayrılığı söz konusu.

Projeksiyonları hatırlatmaya geçmeden önce, 50 baz puanlık indirim ihtimaline yaklaşımdaki değişime de değinmek gerekiyor. Önceki haftalarda 50 baz puanlık indirim gündemimize resesyon endişesiyle dahil olsa da, sonrasında bu durumun da ılımlı senaryoya dahil edilmeye çalışıldığını izledik. Hatta bunun KOBİ endeksi olarak bilinin Russell2000 tarafındaki pozitif yansımalarını takip ettik. Yıllık bazda beklentinin altında oluşan ÜFE rakamlarının da bu tür bir tepkiyle karşılaştığını görüyoruz. Ancak bu algı değişmeyecek anlamına gelmiyor. Bu konuda en net tabloyu Fed sunabilir.

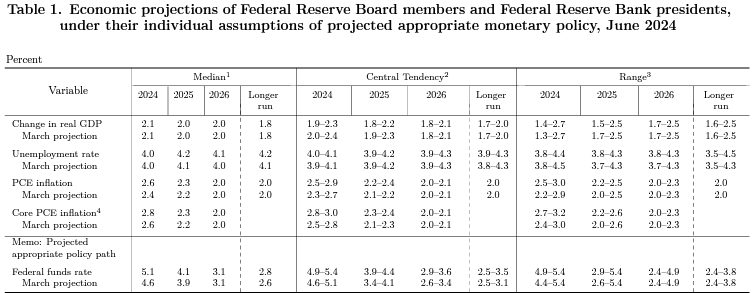

Fed Haziran ayında gerçekleştirdiği toplantıyla birlikte yayımladığı projeksiyonlarda, yıl sonu faiz görüşünde yukarı yönlü güncellemelere gitmişti. Projeksiyon 4,6’dan 5,1’e çekilmişti. Fed’in kararı ardından projeksiyonları yorumlamak çok daha anlamlı olacaktır. Ancak 25 baz puanlık indirim sonrasında yıl sonu projeksiyonu olarak tekrar 4,6’yı görmemiz, daha önceden de tahmin edildiği gibi yıl sonuna kadar üç kez 25’er baz puanlık indirim senaryosunu doğrudan destekleyebilir. Bunun altı veya üzerinde oluşacak veriler, belirttiğimiz gibi 25 ve 50 baz puanlık indirim senaryosuna göre daha doğru yorumlanacak olmakla birlikte, Fed – piyasa makasının ne yönde kapanacağını belirleyecek.

Faiz projeksiyonu önemli olacağı gibi, enflasyon ve büyüme tahminleri de yakından izlenecek. Gecikmeli olarak takip edilen PCE enflasyonu verisi öncesi 50 baz puanlık olası bir indirim kararının piyasada nasıl karşılanacağını kestirmek güç. Bunun resesyon iddialarını desteklediği kanısının ağır basması endekslere negatif yansıyabilecekken, tersi yöndeki kanı daha dengeli bir tablo sunabilir. Çekirdek PCE Temmuz’da 2,6% oldu. Fed’in Haziran’da yayımladığı yıl sonu tahmini 2,8%’di. Dolayısıyla yıl sonuna doğru yükselmesi beklenen bir oran olmadığı takdirde, buna daha düşük faiz tahminleri eşlik edebilir. Ancak resesyon veya ılımlı yavaşlama gibi göstergelere rağmen, fiyat gelişmeleri konusunda hala şüphelerimiz olduğunu söyleyebiliriz.

Büyüme tarafında ise Haziran beyanatında herhangi bir güncelleme yapılmamıştı. Bunun ılımlı bir aşağı yönlü revizyon görüp görmeyeceği de yan başlıklardan biri olarak takip edilecek. İkinci çeyrek rakamının beklentinin üzerinde oluşmasının sağlayacağı dengeleyici unsuru da buna katmak gerekecek.

25 ve 50 baz puanlık indirimden hangisinin gerçekleşecek ve seçimin nasıl sonuçlar ortaya çıkaracağı belirsizliğini koruyor. Her halükarda indirimin gerçekleşecek olmasına rağmen, bunun yavaşlayan enflasyon ve ılımlı yavaşlama kaynaklı yapılacak olduğuna inancın kuvvet kazanması, piyasaları pozitif etkileyebilir.

Belirsizliğe rağmen, bu durum 20 – 30 yıllık dönemdeki birkaç faiz indirim döngüsünün endeksler üzerindeki etkisini görmemize engel değil. 2000’lerde yaşanan kriz, etkisini endekslerde yılın başlarında göstermiş, sonrasındaki faiz indirimleriyle ancak 2022’nin ikinci yarısından itibaren endeksler tekrar toparlanma evresine girmişti. 2007 – 2008 krizinde ise endeksler düşmeye başladıktan sonra faiz indirim kararı alınmış, sadece Fed değil, birçok otorite tanının geç konulduğu eleştirisinde bulunmuştu. Endekslerde toparlanma eğilimi ilk faiz indiriminden 1,5 yıl kadar sonra başlarken, kayıpların telafisi 6,5 yılı buldu. Son olarak da pandemi dönemi var. Bu dönem piyasalara çok daha farklı bir deneyim sundu ve hacimle desteklenen ralliler gördük. Kısıtlamalarla birlikte faizlerin indirilmesi özellikle teknoloji sektörü liderliğinde rekorlar görmemize neden olmuştu. Şu anki örneği doğrudan Mortgage krizi veya pandemiye benzetmek yanlış olacaktır. Çünkü içinde bulunduğumuz dönem iki krize de ilişkin bazı benzerlikler barındırıyor. Ancak şu anki durumu kriz olarak adlandırmak da yanlış olacaktır. Yine de, başa dönersek, 25 veya 50 baz puanlık indirim seçeneklerinin nasıl değerlendirileceği, biraz da projeksiyonlara ve Fed’in yaklaşımına bağlı olacak. Sonuçta takip etmeye çalıştığımız, fiyatlara yön verecek şey, Fed ile piyasa arasındaki görüş ayrılığının ne yönde evrileceği olacak.